情報サービスとは、計算センターやデータセンターなどの情報処理・提供サービス業のことを指す。企業の課題を情報サービスで解決することに加え、情報サービスによる新規ビジネスの創出も実現している。

情報サービスを提供する職種には、上流と呼ばれる「概要設計」「要件定義」「基本設計」を担当する“システムエンジニア”と、下流の「詳細設計」「プログラミング」「テスト」「導入支援」などを担当する“プログラマー”の2種類がある。

“システムエンジニア”は、システム全体の「設計図」を書くことが仕事であり、システムを設計・企画する仕事である。

“プログラマー”は、システムエンジニアの設計に基づき、実際にコードを書いてシステムを構築していく仕事である。

情報サービスの主な業務内容には、システム開発がある。クライアントが、どのような情報サービスを求められているのかをヒアリングし、要件分析を行い、要件分析によってクライアントの課題解決のために必要な情報サービスは何かを考察する。そして要件定義に従って、情報サービスで実現したい機能の詳細を決定する。全体のインターフェースを設計するのでクライアントと同じ目線で協議していかないと完成時にシステムが機能しなくなる。システムの開発プロセスのフローは、「要件定義」「外部設計」「内部設計」「プログラミング」「テスト」「引き渡し」「運用」「サポート」という順になっている。 また、情報サービス業の特色として、完成品を納品した後も不具合や追加の要望が発生するケースが多いことがあげられる。メンテナンスのために、必要に応じて都度対応が必要となり、完成後の運用・サポート業務などの継続受注を得られるか否かで、業績が大きく左右される。

業務自体に定形はなく、クライアントに合わせて一品一様だが、オペレーションフロー全体は定型作業になっているのが特色である。

情報サービス業者は大きく「メーカー系」「ユーザー系」「独立系」「外資系」の4つに分類される。「メーカー系」は、ハードウェアの開発からソフトウェア開発、システム開発まで幅広いサービスを提供しており、1次請けした案件(プライム案件)を自社もしくは自社の子会社で開発するケースが多い。「ユーザー系」は、企業の情報システム部門が独立し、親会社以外の案件も多く受注していることが特徴である。「独立系」は、親会社がなく、独立して事業を展開している企業を指す。「外資系」は、グローバル市場で事業を展開する企業を指し、それぞれの企業のライセンスを使用してシステム開発することが多い。

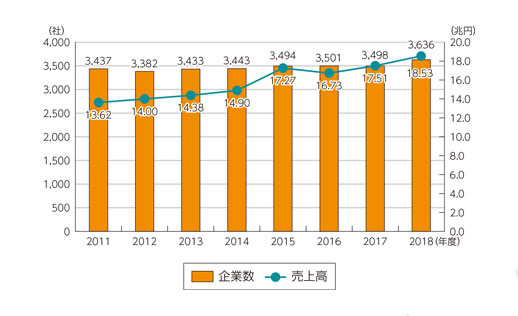

総務省と経済産業省の産業区分では、IT業界等も含めて「情報サービス業」と分類されている。総務省の調査によると、情報サービス業の2019年度の売上は18兆9,984億円になっている。情報サービス業に分類される業種は、「インターネットサービス」「情報処理サービス」「ソフトウェア開発サービス」「ハードウェア」の4つが含まれると定義されている。

狭義での情報サービス会社(システム開発会社)の世界大手、売上ランキングは、1位Accenture、2位IBM、3位TCS、4位Infosys、5位Cognizantとなっており、各国でも大きな存在感を示している。国内の大手ランキングは、1位が特にサーバー製品に強い富士通株式会社で売上高が3兆1,632億円である。2位は、エンタープライズや社会基盤、グローバルなど幅広く事業を展開するNECで、3兆952億円。3位は、NTTグループの主要企業でシステム開発を行ってる株式会社エヌ・ティ・ティ・データで2兆2,668億円。4位はシステムインテグレーションから家電製品まで、幅広い事業を展開する日立グループの日立製作所で2兆994億円。5位は、主に法人向けのECでも有名で、オウンドメディア運用にも力を入れる大塚商会で5,786億円である。

情報サービス業の課題として常にあげられているのが、人材不足である。経産省の「IT人材の最新動向と将来推計に関する調査結果」によると、2015年時点で約17万人の情報サービス人材が不足しており、2030年には約59万人程度の情報サービス人材が不足すると予測されている。

シェアリングエコノミーやIoT、FinTech、AI(人工知能)など、ビジネス界ではトレンドワードとして取り上げられることも多いサービス形態は情報サービス業により提供されている。多くの企業がこれらのサービスを採用することで、経営改善であったり、事業規模の拡大に試みているため、その開発人材が不足している。

加えて、新型コロナウイルスの影響による新しい生活様式により、ITの活用方法が変わりつつある。

そもそも日本では、システムを自社で開発・運用するのはごく一部の大企業であり、それ以外はSIに依頼することが多い。SIに依頼されるのは、主に勤怠や在庫の管理といった「経営管理」関連のシステムだった。このような、主にコスト削減を目的とするものは「守りのIT」といえる。

しかし、コロナ禍以降の日本では営業活動も販売も、オンライン上で行われることが多くなった。以前は管理目的のシステム開発・運用が主だったSIに売上拡大、つまり「攻めのIT」といえるものに関する依頼が急増し、人材不足はますます深刻になると予想される。また、IT導入補助金を活用する企業が増えたのも、情報サービス業へのニーズを拡大させた。

この状況を鑑みて、経産省認定の「第四次産業革命スキル習得講座認定制度(Reスキル講座)」や、厚生労働省「教育訓練給付制度」など、国として情報サービス業の人材確保に取り組んでいる。

情報サービス業界では、規模の拡大や新サービスの開発のためのM&Aが頻繁に行われている。

-2021年、日本郵政株式会社は、物流やデジタルトランスフォーメーションなどの強化を目的に、楽天グループ株式会社との業務提携し、第三者割当増資を引き受けた。日本郵政の物流網、楽天のデータ運用のノウハウを活用してシナジーをうみ出すためだ。このM&Aにより、DX強化や物流の効率化などが図られた。

-2020年、株式会社SHIFTは、IT自動化事業を主力事業の1つとして展開している株式会社リアルグローブが会社分割により設立する株式会社リアルグローブ・オートメーティッドの株式(持分比率51%)を取得し、M&Aした。このM&Aにより、営業力の強化や、人材採用の連携などによるサービス提供力の向上、会社基盤の強化が図られた。

-2019年、伊藤忠テクノソリューションズ株式会社はインドネシアのIT企業であるPT. Nusantara Compnet Integrator及びPT. Pro Sistimatika Automasiの2社の発行済株式それぞれ70%を既存の株主から取得し、子会社化することで合意した。このM&Aにより同社のASEAN地域での更なるビジネス拡大が図られた。

-2018年、株式会社PALTEKは株式会社ウィビコムの株式を取得し、同社の連結子会社とした。このM&Aにより、株式会社ウィビコムの持つ高い無線通信に関する設計開発技術を活用し、受託開発ビジネスやODMビジネスの拡大、IoTビジネス推進力の強化が図られた。

出典:総務省情報サービス業の企業数・売上高の推移

出典:総務省情報サービス業の企業数・売上高の推移