建設業界でM&Aが活用されています

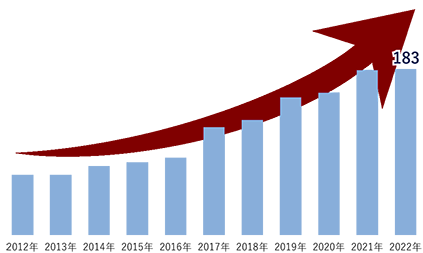

建設業界のM&A件数は増加しており、その背景には後継者不在の課題を抱える中小建設事業者の増加があります。地域を支える企業は事業承継M&Aを通じて持続可能な経営を目指しています。

また、上場企業の再編や地方の有力建設会社が成長戦略として未上場企業を対象にM&Aを進める動きも広がっています。これにより、業界全体の競争力強化や経営効率化、サービス向上が期待されています。

地域特性に応じたサービス提供を通じて、建設業界のM&Aは地域経済の発展に寄与しています。

年々増加する建設業界のM&A件数

成長戦略・事業承継にM&Aという選択肢

-

人材獲得建設業界では、2024年問題や少子高齢化により人手不足が深刻化しています。慢性的な人材不足に加え、現場監督や技術者、設計士などの専門職の確保も重要です。大手企業の経営資源を活用してこれらの人材を確保し、プロジェクトの効率化と労働環境の改善を目指すことが出来ます。

人材獲得建設業界では、2024年問題や少子高齢化により人手不足が深刻化しています。慢性的な人材不足に加え、現場監督や技術者、設計士などの専門職の確保も重要です。大手企業の経営資源を活用してこれらの人材を確保し、プロジェクトの効率化と労働環境の改善を目指すことが出来ます。 -

競争力の向上大手企業のリソースを活用することで、最新の建設技術や設備の導入が可能となり、プロジェクトの効率化と品質向上が図られます。これにより、競争力の強化とともに、収益性の向上が期待されます。

競争力の向上大手企業のリソースを活用することで、最新の建設技術や設備の導入が可能となり、プロジェクトの効率化と品質向上が図られます。これにより、競争力の強化とともに、収益性の向上が期待されます。 -

後継者問題の解決建設業界でも後継者不足が深刻です。M&Aでの事業譲渡は、技術や顧客基盤を維持しつつ、次世代への円滑な事業継承が可能です。これにより、建設プロジェクトの進行を止めることなく、業界全体の持続可能な発展が期待されます。

後継者問題の解決建設業界でも後継者不足が深刻です。M&Aでの事業譲渡は、技術や顧客基盤を維持しつつ、次世代への円滑な事業継承が可能です。これにより、建設プロジェクトの進行を止めることなく、業界全体の持続可能な発展が期待されます。

弊社実績紹介

-

自社の更なる成長を実現するためのM&A

譲渡 総合建設業

譲渡 総合建設業株式会社トライネットホールディングス

譲渡時の売上高 約30億円

譲受 総合建設業

譲受 総合建設業株式会社ナカノフドー建設

売上高 約1,000億円

株式会社トライネットホールディングスは、土木工事、建築工事、リフォーム工事などを展開する総合建設業者であり、特に公共の土木工事を得意としています。商圏の安定した工事需要と地域からの確固たる信頼を背景に、業績も好調に推移していました。

同社は、自社の課題である建築工事における技術力・ノウハウの獲得を目指し、成長戦略の一環としてM&Aの検討を開始しました。検討を進める中で、民間建築工事を得意とする株式会社ナカノフドー建設をお相手先として選びました。

トライネットホールディングスは現経営体制を維持しながら、ナカノフドー建設の建築工事におけるノウハウを吸収することを目指しました。 一方で、ナカノフドー建設はトライネットホールディングスが有する土木工事における技術力・ノウハウを吸収し、互いの異なる強みを共有することで、グループ全体の技術力向上を図ることができると考えました。このシナジー効果を最大限に活かし、両社はさらなる成長と発展を目指して日々邁進しています。

-

承継課題の解決

譲渡 道路標識工事

譲渡 道路標識工事D社

譲渡時の売上高 約8億円

譲受 舗装工事

譲受 舗装工事N社

売上高 約75億円

譲渡企業は、一都三県で50年近くにわたり、道路標識工事、舗装工事、水道工事を請け負っており、5年連続で増収増益と業績は好調でした。しかし、当時80歳の会長が全ての株式を保有しており、ご子息に承継しようと考えていたものの、ご子息の体調面に不安があり、承継時の税金や買取資金の問題も懸念されていました。さらに、従業員の高齢化が進み、有資格者や積算部門の採用強化が急務となっていました。これらの課題を解決するために、単独経営よりもM&Aでグループ経営を行うほうが会社にとって良い選択肢だと考え、M&Aの検討を開始しました。

M&A後、譲受企業から1級土木施工管理技士の有資格者で、積算にも対応できる人材を初期的に派遣してもらい、技術力と積算能力を補強しました。また、譲受企業が毎年外部委託していた3億円程度の案件を譲渡企業に請け負ってもらうことにより、譲渡企業の業績拡大も図ることが出来ました。

このM&Aにより、譲渡企業は技術力と積算能力を強化し、業績拡大を実現しました。親族承継の課題を解決し、会社の持続的な発展を目指すための新たな経営体制を構築しました。譲受企業とのシナジー効果により、双方の強みを活かした事業展開が可能となり、グループ全体の成長に寄与する結果となりました。

-

会社の成長発展の加速

譲渡 建築工事

譲渡 建築工事S社

譲渡時の売上高 約10億円

譲受 鉄鋼商社

譲受 鉄鋼商社S社

売上高 約800億円

譲渡企業は、新築住宅を主体としたサイディング工事と屋根工事を展開しており、設立から8期目という若い会社です。「日本一のサイディング工事会社を目指す」という目標を掲げる創業オーナーの経営手腕により、業績は右肩上がりで成長を続け、設立から10年もたたずに年商10億円規模まで成長しました。

順調に成長してきた一方で、オーナーは「日本一のサイディング工事会社」になるためには、現状の人員数や組織体系では達成は難しいと感じていました。

そこで、譲受企業は、譲渡企業と同業のグループ会社を近隣エリアで展開していたことから、エリアの補完や人材の交流が可能と判断し、M&Aを実施しました。譲渡後もオーナーは継続して代表者として残り、中期的には譲受企業の工事部門トップになることが予定されています。また、人材の交流、建材の仕入価格低減、各種規定の策定などを譲受企業と協力して行い、「日本一のサイディング工事会社」になるために邁進しています。

着手金無料の

報酬体系

M&A はあくまで“選択肢の一つ”です。

すべての経営者様にM&A を検討いただくため、弊社では創業以来、独自の報酬(手数料)体系で、

専任のアドバイザーが初期相談、企業価値評価の算出からお相手探し(マッチング)までご提案いたします。

M&A検討から

成立までの流れ

M&A仲介会社の中でも

圧倒的な支払手数料率の低さで

サポート

|

M&A キャピタルパートナーズ |

大手証券会社 | 大手M&A 仲介業者 | |

| 方式 | 株価レーマン | 企業価値レーマン | 移動総資産レーマン |

| 算出基準 |

株式譲渡対価のみに 一定の科率を乗ずる |

株価+ネット有利子負債に 一定の科率を乗ずる |

株価+負債総額に 一定の科率を乗ずる |

豊富な仲介実績

専門家による伴走

様々なケースや、業界でのM&A 経験が豊富なアドバイザーが、オーナー経営者様の意思決定をサポートいたします。

些細な質問からDD アドバイスなど専任の担当者が一気通貫のM&A サービスを提供いたします。

アドバイザーのご紹介

-

取締役十亀 洋三Sogame YouzouITベンチャーから製造業まで幅広い領域をカバーし、ノンコア事業の譲渡や投資ファンドのExit、クロスボーダー案件まで多様な成約実績を有する。

取締役十亀 洋三Sogame YouzouITベンチャーから製造業まで幅広い領域をカバーし、ノンコア事業の譲渡や投資ファンドのExit、クロスボーダー案件まで多様な成約実績を有する。 -

執行役員 企業情報部 部長前川 勇慈Maekawa Yuji上場会社の管理体制構築やM&Aのエキスパート。会計コンサルティング会社でIPO支援をはじめとする経験を積み、その後は資本業務提携やMBO支援、事業承継M&Aなどを担当

執行役員 企業情報部 部長前川 勇慈Maekawa Yuji上場会社の管理体制構築やM&Aのエキスパート。会計コンサルティング会社でIPO支援をはじめとする経験を積み、その後は資本業務提携やMBO支援、事業承継M&Aなどを担当 -

執行役員 企業情報部 部長鈴木 康士Suzuki Kojiリスクマネジメントと相続対策のスペシャリスト。法人保険コンサルティング会社での経験を活かし、当社ではM&Aアドバイザリー業務に専念。製造業からサービス業まで、多様な業種のM&Aを推進

執行役員 企業情報部 部長鈴木 康士Suzuki Kojiリスクマネジメントと相続対策のスペシャリスト。法人保険コンサルティング会社での経験を活かし、当社ではM&Aアドバイザリー業務に専念。製造業からサービス業まで、多様な業種のM&Aを推進 -

企業情報部 部長井野 幹也Ino Mikiya国際的な視野と多岐にわたる業種への深い理解を持つM&Aアドバイザー。Big4での経験を生かし、金融、物流、飲食、コンサルティング、建設、工事業界など、幅広い業界のM&A案件に取り組んでいる。

企業情報部 部長井野 幹也Ino Mikiya国際的な視野と多岐にわたる業種への深い理解を持つM&Aアドバイザー。Big4での経験を生かし、金融、物流、飲食、コンサルティング、建設、工事業界など、幅広い業界のM&A案件に取り組んでいる。 -

企業情報部 部長松井 聡Matsui Satoshiヘルスケア業界のM&Aスペシャリスト。調剤薬局やドラッグストア等を中心に、数多くのM&Aを推進。

企業情報部 部長松井 聡Matsui Satoshiヘルスケア業界のM&Aスペシャリスト。調剤薬局やドラッグストア等を中心に、数多くのM&Aを推進。 -

企業情報部 部長角田 貴洋Tsunoda Takahiro東証プライム上場の大手不動産会社にて、収益不動産の投資運用業務に従事。2017年当社に入社し、不動産業、専門商社、ヘルスケア等、幅広い分野で数多くの実績を残す。

企業情報部 部長角田 貴洋Tsunoda Takahiro東証プライム上場の大手不動産会社にて、収益不動産の投資運用業務に従事。2017年当社に入社し、不動産業、専門商社、ヘルスケア等、幅広い分野で数多くの実績を残す。

- お客様の業界における最新のM&A情報を提供

- M&Aにおける企業価値を正確に評価

- M&Aを選択肢とした経営戦略の提案