ヘルスケア業界でM&Aが活用されています

医療・介護業界では、高齢者社会による医療介護サービスの利用者が増える一方で、慢性的な人手不足傾向にあることや、エリア特性によりニーズの高いサービスの形態が異なるなど、医療・介護事業者は様々な課題を抱えながら、地域へのより質の高い医療介護サービス提供に日々努めています。

その中で、地域のインフラとして継続を図るために、後継者不在だけではなく、国から求められる医療連携、経営効率化やサービスの向上を目指す成長型のM&Aも盛んに行われています。

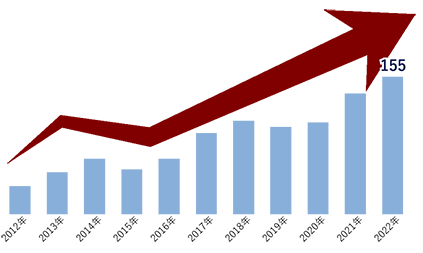

病院・介護業界におけるM&A件数の推移

成長戦略・事業承継にM&Aという選択肢

-

人材獲得ヘルスケア業界では、医療専門職の確保が不可欠です。医療の高度化とサービスの質向上のためには、医師や看護師などの医療従事者だけでなく、管理部門や技術サポートスタッフも必要です。大手企業の資本力を活用することで、これらの人材の確保が実現し、組織全体の効率性が向上します。

人材獲得ヘルスケア業界では、医療専門職の確保が不可欠です。医療の高度化とサービスの質向上のためには、医師や看護師などの医療従事者だけでなく、管理部門や技術サポートスタッフも必要です。大手企業の資本力を活用することで、これらの人材の確保が実現し、組織全体の効率性が向上します。 -

競争力の向上大手企業のリソースを利用することで、最新の医療技術や設備の導入が可能になります。これにより、診療の効率化や新しい治療法の開発が促進され、市場シェアの拡大と収益性の向上が期待できます。

競争力の向上大手企業のリソースを利用することで、最新の医療技術や設備の導入が可能になります。これにより、診療の効率化や新しい治療法の開発が促進され、市場シェアの拡大と収益性の向上が期待できます。 -

後継者問題の解決多くの医療機関が後継者問題に直面しています。M&Aでの事業譲渡は、長年培った医療ノウハウや患者との関係を維持しつつ、次世代へのスムーズな引き継ぎが可能です。これにより、医療サービスの提供を中断することなく、地域医療の継続と発展が図られます。

後継者問題の解決多くの医療機関が後継者問題に直面しています。M&Aでの事業譲渡は、長年培った医療ノウハウや患者との関係を維持しつつ、次世代へのスムーズな引き継ぎが可能です。これにより、医療サービスの提供を中断することなく、地域医療の継続と発展が図られます。

弊社実績紹介

-

M&Aによって介護と障害福祉の連携を行い、

社会的問題解決に貢献 譲渡 介護企業

譲渡 介護企業株式会社nCS

譲渡時の売上高 約18億円

譲受 障害福祉業

譲受 障害福祉業株式会社LITALICO

売上高 約200億円

株式会社nCSは、リハビリデイサービス「nagomi」や「nagomiプラス」、リハビリ訪問入浴「nagomi」など、社会的に意義のある事業を都内を中心に全国展開してきました。ピーク時には約200店舗を運営し、2015年頃には180店舗に達しており、上場や海外進出も視野に入れていました。そんな順調な経営を続ける中、創業者は急に自分がいなくなった際に「会社を引き継ぐ人がいない」ことに気づきました。

また、2015年と2018年の介護報酬改定は業界にとっても非常に厳しい内容で、介護事業者は減少傾向にありました。株式会社nCSは無事に困難を乗り越えました。しかし、これらの戦略はすべてオーナー一人の考えに依存していました。さらなる成長を目指すためには、会社全体を見直し、社員や会社が発展できる可能性を重視することが重要だと考え、M&Aを選択肢の一つとして検討し始めました。

多くの候補企業の中から、創業社長と縁があり共著や講演などで関わりがあったLITALICOが浮上しました。「社会的問題をビジネスで解決しよう」という理念を共有し、人材の共有が可能な障害福祉事業を営むLITALICOと一緒になることで、社会的問題の解決に貢献できると考えたのです。また、LITALICOはエンジニアを抱えており、一緒になることで事業の幅が広がると感じました。さらに、創業当初から共に働いてきた役員から「転職するならLITALICOがいい」という意見もあり、迷いなくM&Aを決断しました。

現在、LITALICOから管理担当と採用担当の2名が役員として加わり、日々連携しながら事業を運営しています。店舗開発においても、両社のノウハウを共有することでシナジーが生まれ、双方にメリットのある関係性が築かれています。

-

地域医療に貢献する歯科医師の情熱を承継する

譲渡 歯科診療所

譲渡 歯科診療所医療法人白愛会

譲渡時の売上高 約2.5億円

譲受 ヘルスケア分野への経営支援

譲受 ヘルスケア分野への経営支援株式会社地域ヘルスケア連携基盤

売上高 非公開

愛媛県新居浜市で30年近く診療を続けてきた白石歯科医院は、終末期を含む訪問歯科診療を得意としています。長期的な地域医療への貢献を考え、後継者を探していましたが、親族に医院を承継できる方がおらず、勤務医への譲渡も困難でした。

地方では、団塊の世代の歯科医師の引退が急増し、新規開業が減少しているため、歯科医院の数が減少しています。この状況に不安を感じた白石院長は、「今の患者さんを引き継いでもらえる所があるのか……」と悩みました。その結果、これまでの蓄積を生かして診療は継続しつつ、医院経営を大きな事業体に任せることを決意し、M&Aキャピタルパートナーズの仲介で「助っ人探し」を開始しました。

候補として挙がったのは、近隣の地域包括ケアシステムを実現すべく、病院、調剤薬局、訪問看護事業への経営支援を行う株式会社地域ヘルスケア連携基盤でした。経営支援を受けるようになった後も、白石院長が中心となって訪問診療を続け、患者さんのニーズの広がりにも対応できるよう、勤務医による自費診療の確立を目指しています。

着手金無料の

報酬体系

M&A はあくまで“選択肢の一つ”です。

すべての経営者様にM&A を検討いただくため、弊社では創業以来、独自の報酬(手数料)体系で、

専任のアドバイザーが初期相談、企業価値評価の算出からお相手探し(マッチング)までご提案いたします。

M&A検討から

成立までの流れ

M&A仲介会社の中でも

圧倒的な支払手数料率の低さで

サポート

|

M&A キャピタルパートナーズ |

大手証券会社 | 大手M&A 仲介業者 | |

| 方式 | 株価レーマン | 企業価値レーマン | 移動総資産レーマン |

| 算出基準 |

株式譲渡対価のみに 一定の科率を乗ずる |

株価+ネット有利子負債に 一定の科率を乗ずる |

株価+負債総額に 一定の科率を乗ずる |

豊富な仲介実績

専門家による伴走

様々なケースや、業界でのM&A 経験が豊富なアドバイザーが、オーナー経営者様の意思決定をサポートいたします。

些細な質問からDD アドバイスなど専任の担当者が一気通貫のM&A サービスを提供いたします。

アドバイザーのご紹介

-

取締役十亀 洋三Sogame YouzouITベンチャーから製造業まで幅広い領域をカバーし、ノンコア事業の譲渡や投資ファンドのExit、クロスボーダー案件まで多様な成約実績を有する。

取締役十亀 洋三Sogame YouzouITベンチャーから製造業まで幅広い領域をカバーし、ノンコア事業の譲渡や投資ファンドのExit、クロスボーダー案件まで多様な成約実績を有する。 -

執行役員 企業情報部 部長前川 勇慈Maekawa Yuji上場会社の管理体制構築やM&Aのエキスパート。会計コンサルティング会社でIPO支援をはじめとする経験を積み、その後は資本業務提携やMBO支援、事業承継M&Aなどを担当

執行役員 企業情報部 部長前川 勇慈Maekawa Yuji上場会社の管理体制構築やM&Aのエキスパート。会計コンサルティング会社でIPO支援をはじめとする経験を積み、その後は資本業務提携やMBO支援、事業承継M&Aなどを担当 -

執行役員 企業情報部 部長鈴木 康士Suzuki Kojiリスクマネジメントと相続対策のスペシャリスト。法人保険コンサルティング会社での経験を活かし、当社ではM&Aアドバイザリー業務に専念。製造業からサービス業まで、多様な業種のM&Aを推進

執行役員 企業情報部 部長鈴木 康士Suzuki Kojiリスクマネジメントと相続対策のスペシャリスト。法人保険コンサルティング会社での経験を活かし、当社ではM&Aアドバイザリー業務に専念。製造業からサービス業まで、多様な業種のM&Aを推進 -

企業情報部 部長井野 幹也Ino Mikiya国際的な視野と多岐にわたる業種への深い理解を持つM&Aアドバイザー。Big4での経験を生かし、金融、物流、飲食、コンサルティング、建設、工事業界など、幅広い業界のM&A案件に取り組んでいる。

企業情報部 部長井野 幹也Ino Mikiya国際的な視野と多岐にわたる業種への深い理解を持つM&Aアドバイザー。Big4での経験を生かし、金融、物流、飲食、コンサルティング、建設、工事業界など、幅広い業界のM&A案件に取り組んでいる。 -

企業情報部 部長松井 聡Matsui Satoshiヘルスケア業界のM&Aスペシャリスト。調剤薬局やドラッグストア等を中心に、数多くのM&Aを推進。

企業情報部 部長松井 聡Matsui Satoshiヘルスケア業界のM&Aスペシャリスト。調剤薬局やドラッグストア等を中心に、数多くのM&Aを推進。 -

企業情報部 部長角田 貴洋Tsunoda Takahiro東証プライム上場の大手不動産会社にて、収益不動産の投資運用業務に従事。2017年当社に入社し、不動産業、専門商社、ヘルスケア等、幅広い分野で数多くの実績を残す。

企業情報部 部長角田 貴洋Tsunoda Takahiro東証プライム上場の大手不動産会社にて、収益不動産の投資運用業務に従事。2017年当社に入社し、不動産業、専門商社、ヘルスケア等、幅広い分野で数多くの実績を残す。

- お客様の業界における最新のM&A情報を提供

- M&Aにおける企業価値を正確に評価

- M&Aを選択肢とした経営戦略の提案