不動産業界でM&Aが活用されています

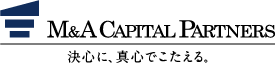

不動産業界は、ボラティリティが大きく安定経営が常に課題となっており、近年ではM&Aを通じて事業の多角化を目指すなど動きが活発化しています。 不動産仲介事業のみの企業が、賃貸管理業をグループ化し、より安定したビジネス領域を獲得する。大手企業の傘下に加わり、経済的な安定や新規市場へのアクセス、効率的な経営資源の活用などのメリットを求める動きが見られます。

成長戦略・事業承継にM&Aという選択肢

-

人材獲得不動産業界では、少子高齢化と人口減少により、特にIT技術や環境対応に精通した人材が不足しています。M&Aによって大手企業の資本やネットワークを活用することで、人材育成や研修制度の強化が期待されます。これにより、優秀な人材の確保や業務の効率化、サービスの質向上が図れる可能性があります。

人材獲得不動産業界では、少子高齢化と人口減少により、特にIT技術や環境対応に精通した人材が不足しています。M&Aによって大手企業の資本やネットワークを活用することで、人材育成や研修制度の強化が期待されます。これにより、優秀な人材の確保や業務の効率化、サービスの質向上が図れる可能性があります。 -

競争力の向上不動産業界では、IT化や環境対応が重要な課題となっています。M&Aによって大手企業のリソースを活用し、最新のIT技術や環境対応策を導入することで、競争力を強化できます。データ分析に基づいた市場の動向把握や、AI・IoT技術による業務効率化が期待されます。

競争力の向上不動産業界では、IT化や環境対応が重要な課題となっています。M&Aによって大手企業のリソースを活用し、最新のIT技術や環境対応策を導入することで、競争力を強化できます。データ分析に基づいた市場の動向把握や、AI・IoT技術による業務効率化が期待されます。 -

後継者問題の解決不動産業界では、後継者不足が深刻な問題となっています。M&Aでの事業譲渡は、運営ノウハウや顧客基盤を維持しつつ、次世代へのスムーズな引き継ぎが可能です。これにより、事業を安定的に継続し、地域社会への貢献が期待されます。

後継者問題の解決不動産業界では、後継者不足が深刻な問題となっています。M&Aでの事業譲渡は、運営ノウハウや顧客基盤を維持しつつ、次世代へのスムーズな引き継ぎが可能です。これにより、事業を安定的に継続し、地域社会への貢献が期待されます。

弊社実績紹介

-

会社が前に進むためのM&A

譲渡 不動産業

譲渡 不動産業株式会社プリンセススクゥエアー

譲渡時の売上高 約100億円

譲受 不動産業

譲受 不動産業トーセイ株式会社

売上高 約607億円

株式会社プリンセススクゥエアーは、平成2年に創業した不動産業者です。中古マンションの流通取引と賃貸管理部門を持ち、物件取引(ハード面)と運用(ソフト面)の両面でサポートを提供しています。順調に成長を続け、売上高100億円を超える企業となりました。

成長を続ける中で、後継者問題が浮上し、M&Aを検討することとなりました。社員の経済的メリットや会社の信用度を高めることを重視し、「会社が前に進むためのM&A」を目指しました。2021年10月、トーセイ株式会社に100%株式を譲渡することを決定しました。トーセイ株式会社は、譲渡企業の課題や経営陣の考えを真摯に受け止め、両社は最善のパートナーとしてM&Aを実行しました。

譲渡後も代表は、経営に参画し、トーセイ株式会社とのシナジーを最大限に発揮しています。具体的には、効率的な運営、社内体制整備、予算管理を取り入れ、グループ企業とのシナジーを活用して、従業員の雇用の安定と企業価値の向上に努めています。

このように、株式会社プリンセススクゥエアーは、社員の経済的メリットや会社の信用度を高めるため、トーセイ株式会社とのM&Aを通じてさらなる成長と発展を目指しています。

-

M&Aによって不動産賃貸管理の業界再編を促進

譲渡 不動産賃貸管理業

譲渡 不動産賃貸管理業非公開(A社)

譲渡時の売上高 約50億円

譲受 不動産賃貸管理業

譲受 不動産賃貸管理業非公開(B社)

譲渡時の売上高 約500億円

株式会社A社は、総管理棟数400棟、総管理戸数9,000戸を誇り、入居率も約82%という高い実績を持つ不動産賃貸管理会社です。また、建築工事部門を持ち、入居者や建主に対して独自の価値を提供してきました。しかし、オーナーは高齢化と後継者問題に直面し、新しい事業への投資や不動産事業に専念したいと考え、会社の譲渡を検討していました。

一方、大手不動産賃貸管理会社のB社は、自社の管理戸数をさらに拡大することを戦略の一つとしており、A社の強固な顧客基盤や実績に魅力を感じていました。特に、A社のサブリース事業のノウハウや建築工事部門の経験は、B社の事業拡大のための重要な要素と捉えられていました。さらに、B社はA社の優れた人材を高く評価し、彼らの採用や教育を通じてサービスの品質を向上させることを期待していました。

双方の意向が一致し、A社はB社に譲渡されることとなりました。M&A後、B社はA社のノウハウや人材を最大限に活用し、売上の拡大を図っています。特に、A社が持つ建築工事部門の経験を生かし、新しいサービスの提供や事業の拡大が進められています。このM&Aにより、B社は市場での競争力をさらに強化し、業界内での地位を一層高めることができました。

着手金無料の

報酬体系

M&A はあくまで“選択肢の一つ”です。

すべての経営者様にM&A を検討いただくため、弊社では創業以来、独自の報酬(手数料)体系で、

専任のアドバイザーが初期相談、企業価値評価の算出からお相手探し(マッチング)までご提案いたします。

M&A検討から

成立までの流れ

M&A仲介会社の中でも

圧倒的な支払手数料率の低さで

サポート

|

M&A キャピタルパートナーズ |

大手証券会社 | 大手M&A 仲介業者 | |

| 方式 | 株価レーマン | 企業価値レーマン | 移動総資産レーマン |

| 算出基準 |

株式譲渡対価のみに 一定の科率を乗ずる |

株価+ネット有利子負債に 一定の科率を乗ずる |

株価+負債総額に 一定の科率を乗ずる |

豊富な仲介実績

専門家による伴走

様々なケースや、業界でのM&A 経験が豊富なアドバイザーが、オーナー経営者様の意思決定をサポートいたします。

些細な質問からDD アドバイスなど専任の担当者が一気通貫のM&A サービスを提供いたします。

アドバイザーのご紹介

-

取締役十亀 洋三Sogame YouzouITベンチャーから製造業まで幅広い領域をカバーし、ノンコア事業の譲渡や投資ファンドのExit、クロスボーダー案件まで多様な成約実績を有する。

取締役十亀 洋三Sogame YouzouITベンチャーから製造業まで幅広い領域をカバーし、ノンコア事業の譲渡や投資ファンドのExit、クロスボーダー案件まで多様な成約実績を有する。 -

執行役員 企業情報部 部長前川 勇慈Maekawa Yuji上場会社の管理体制構築やM&Aのエキスパート。会計コンサルティング会社でIPO支援をはじめとする経験を積み、その後は資本業務提携やMBO支援、事業承継M&Aなどを担当

執行役員 企業情報部 部長前川 勇慈Maekawa Yuji上場会社の管理体制構築やM&Aのエキスパート。会計コンサルティング会社でIPO支援をはじめとする経験を積み、その後は資本業務提携やMBO支援、事業承継M&Aなどを担当 -

執行役員 企業情報部 部長鈴木 康士Suzuki Kojiリスクマネジメントと相続対策のスペシャリスト。法人保険コンサルティング会社での経験を活かし、当社ではM&Aアドバイザリー業務に専念。製造業からサービス業まで、多様な業種のM&Aを推進

執行役員 企業情報部 部長鈴木 康士Suzuki Kojiリスクマネジメントと相続対策のスペシャリスト。法人保険コンサルティング会社での経験を活かし、当社ではM&Aアドバイザリー業務に専念。製造業からサービス業まで、多様な業種のM&Aを推進 -

企業情報部 部長井野 幹也Ino Mikiya国際的な視野と多岐にわたる業種への深い理解を持つM&Aアドバイザー。Big4での経験を生かし、金融、物流、飲食、コンサルティング、建設、工事業界など、幅広い業界のM&A案件に取り組んでいる。

企業情報部 部長井野 幹也Ino Mikiya国際的な視野と多岐にわたる業種への深い理解を持つM&Aアドバイザー。Big4での経験を生かし、金融、物流、飲食、コンサルティング、建設、工事業界など、幅広い業界のM&A案件に取り組んでいる。 -

企業情報部 部長松井 聡Matsui Satoshiヘルスケア業界のM&Aスペシャリスト。調剤薬局やドラッグストア等を中心に、数多くのM&Aを推進。

企業情報部 部長松井 聡Matsui Satoshiヘルスケア業界のM&Aスペシャリスト。調剤薬局やドラッグストア等を中心に、数多くのM&Aを推進。 -

企業情報部 部長角田 貴洋Tsunoda Takahiro東証プライム上場の大手不動産会社にて、収益不動産の投資運用業務に従事。2017年当社に入社し、不動産業、専門商社、ヘルスケア等、幅広い分野で数多くの実績を残す。

企業情報部 部長角田 貴洋Tsunoda Takahiro東証プライム上場の大手不動産会社にて、収益不動産の投資運用業務に従事。2017年当社に入社し、不動産業、専門商社、ヘルスケア等、幅広い分野で数多くの実績を残す。

- お客様の業界における最新のM&A情報を提供

- M&Aにおける企業価値を正確に評価

- M&Aを選択肢とした経営戦略の提案