トヨタ×豊田自動織機のM&Aが問いかける「ガバナンス新時代」とは?~本M&Aの背景や狙いを掘り下げます~

STORY

トヨタ×豊田自動織機のM&Aが問いかける「ガバナンス新時代」とは? ~本M&Aの背景や狙いを掘り下げます~

トヨタ×豊田自動織機のM&Aが問いかける「ガバナンス新時代」とは? ~本M&Aの背景や狙いを掘り下げます~

トヨタ×豊田自動織機のM&Aが問いかける「ガバナンス新時代」とは? ~本M&Aの背景や狙いを掘り下げます~

2025/07/30

2024年に、トヨタ自動車による豊田自動織機のM&A(株式非公開化)が発表されました。

このM&Aは、一見するとグループ内の持ち株整理や資本の効率化といった内部的な再編に思えます。しかし、実態はもっと複雑で、日本企業のコーポレートガバナンスや資本政策の転換点を象徴する出来事として、金融・投資業界の関心を集めています。

今回は、トヨタ×豊田自動織機のM&Aの背景や狙い、株主・市場が抱える葛藤について掘り下げていきます。

トヨタ×豊田自動織機のM&A──グループ再編の波紋

豊田自動織機は、豊田佐吉氏が1926年に創業した企業です。その後、長男の豊田喜一郎氏によって同社内に発足された「自動車部」が、後のトヨタ自動車の前身となりました。トヨタグループのルーツともいえる豊田自動織機の非公開化は、大きな波紋を呼んでいます。

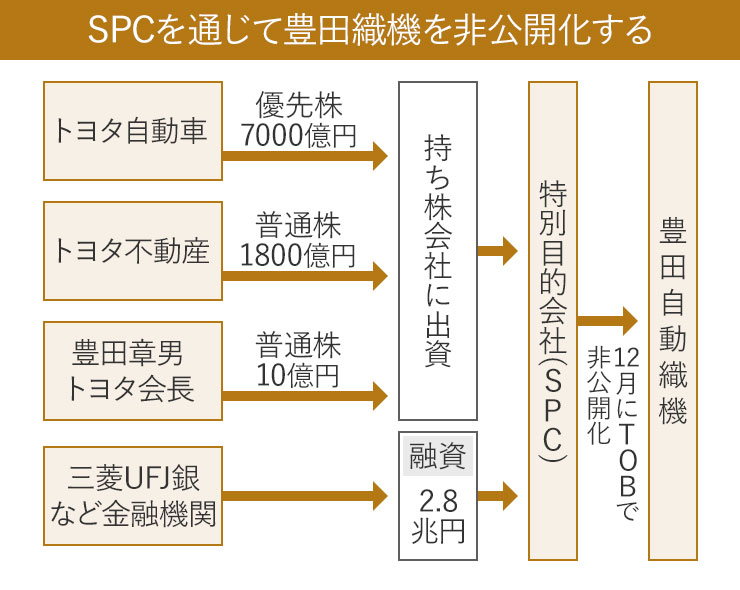

TOBの実施にあたり、トヨタ自動車・トヨタ不動産・豊田章男氏個人が出資する持ち株会社が新設され、傘下にある特別目的会社(SPC)が豊田自動織機を買収します。これにより、豊田自動織機は非公開化され上場廃止へ。非公開化後に、豊田織機はトヨタが保有する豊田織機株を取得し、豊田織機の株主はSPCへ一本化されます。

トヨタ自動車による豊田自動織機の非公開化には、複雑化したグループ内の資本構造の是正という目的があります。豊田自動織機はトヨタグループの源流ともいえる企業ですが、近年は資本関係が逆転し、「親子上場」の歪みが問題視されてきました。

また、今回の非公開化により、中長期的な経営判断を可能とする体制へ移行する意図も明確に示されました。全固体電池といった次世代技術への集中投資や、将来的な製造体制の再編といった戦略を、外部の株主の視線を気にせずに進めたいという意図があります。

豊田自動織機のM&Aのスキーム

今回のM&Aのスキームには、大きく2つの問題点がありました。

- 議決権のない優先株による投資

- 企業価値の実態に見合わない株価指標

議決権のない優先株による投資

今回の買収劇では、トヨタ自動車が議決権のない「優先株」で約7,000億円を拠出するというスキームが注目されました。

優先株は、余剰金の配当や、会社清算時の残余財産の分配を普通株より優先して受ける権利がある株式です。今回のM&Aは、投資家保護への配慮ともとれますが、同時に「意思決定権を持たない投資」でもあります。

株主からは、「研究開発投資の名目であれば、そもそもM&Aではなく別スキームでも良かったのでは?」といった懐疑的な声も上がっています。買収の正当性や「なぜ今この方法なのか」という疑問に対する明確な説明が不足しているといえるでしょう。

企業価値の実態に見合わない株価指標

株価指標の観点においても、今回の非公開化は議論を呼んでいます。

足元の豊田自動織機の株価は16,000円を超えましたが、PBR(株価純資産倍率)は依然として1倍程度。つまり、市場では「企業価値が適切に評価されていない」とこれまで見られていたということです。そのような状況下でのTOB(株式公開買付)は、「割安な株価で買い叩かれる」との印象を与えてしまいます。

実際に、一部の少数株主やファンドからは、価格の妥当性や算定根拠の不透明さへの不満が続出しました。業績が好調だっただけに、「なぜこのタイミングで?」「もっと高値で買うべきでは?」という声が高まっています。

豊田自動織機のM&Aの真意とは?

2026年に豊田自動織機が創業100年を迎えるにあたって、豊田章男氏は「新しい方程式が必要だ」と「トヨタイムズ」に公開された動画内で述べています。

機織り機の生産から始まり、未知の事業である自動車産業に踏み出した歴史をもつ豊田自動織機。「このままで良いのだろうか」という危機感と、「新しいことにチャレンジし、もっと人の役に立つ」という志を持って創業された同社の原点に立ち返る。そのためには、非公開化が不可欠でした。

「忘れられたトヨタらしさ」を取り戻し、さらなる飛躍を遂げるための挑戦は始まったばかりです。

豊田自動織機のM&Aが示す「ガバナンス新時代」

アクティビストファンドによる動きや今後の制度改正(例:PBR規制、東証の上場基準見直し)によっては、再編に伴う紛争がさらに増えることが予想されます。

背景には、2015年頃から続くガバナンス改革と個人投資家の権利意識の高まりがあります。コーポレートガバナンス・コードやスチュワードシップ・コードの導入により、株主提案や対話の活発化が進み、企業は「説明責任を果たす姿勢」が求められます。

かつては「儀式」に近かった株主総会も、近年では一種の「攻防戦」の様相を呈してきており、株主が提案権を行使する例も増えているのが現状です。

今回のM&Aでは、一部の少数株主や専門家から批判の声が上がる事態となりました。最終的には、トヨタと豊田自動織機が市場の反応をどのように受け止め、少数株主に配慮できるかが問われているといえるでしょう。

正解なき時代の経営──そのかたちを探して

トヨタグループのM&Aをめぐる議論は、最終的に「企業価値とは何か」「株主の利益とは何か」という根源的な問いに行き着きます。中長期的なビジョンと、目先の株価や運用実績のギャップ。その狭間で、経営も投資家も迷いながら進んでいるのが現状です。

今回のM&Aは、どのような着地を見せるのでしょうか。そのプロセスに、日本企業が資本と経営のバランスを取り直すための大きなヒントがあるかもしれません。

記事監修者

当社入社以前は、慶應義塾大学卒業後、新卒で1998年三菱商事入社(投融資審査、海外子会社管理等を担当)。2001年に投資銀行・M&A業界に転じ、独立系M&Aブティック、日系投資銀行(インダストリーカバレッジ、M&Aアドバイザリー)、米国投資銀行(M&Aアドバイザリー)に所属。

2013年から2024年の11年超に亘っては、前職となる大手証券会社のグローバル投資銀行部門にて、資本財セクターヘッドとして、総合重機・総合電機・機械・建設機械・廃棄物処理・セメント・エンジニアリングセクターのM&A、資金調達、IPO、株主対策、その他財務戦略に関する提案及びプロジェクト実行に携わる。