それぞれの選択

M&Aご成約者事例

#25

×

代表取締役社長 兼 グループCEO

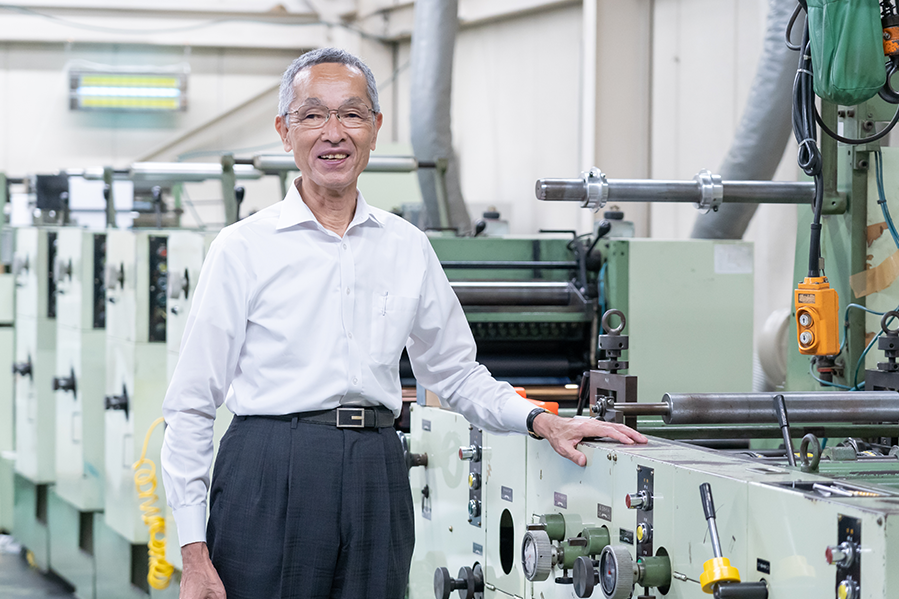

1956年に統計・分類カードの製造会社として創業。以来、60年以上に渡り、世の中の変化に柔軟に対応しながら事業を続けてきた日本パンチカード工業。先代の社長が病に倒れたことで突然、勤続47年の叩き上げ社員が66歳にして社長を引き受けることになった。

仲間のことを思い、会社を継続するために選択したM&A―いかにしてその決断にいたったのか。M&Aを通じてどのような未来を描くのか、譲受企業である株式会社日企ホールディングスのオーナーにもご登場いただきお話をうかがった。

65歳で突然、47年間勤めた会社の社長職に

今年で71歳になりますが、私が日本パンチカードに入社したのは18歳の時のこと。昭和43年、バブルの手前でしたね。最初は工場に配属されたのですが、当時は、コンピューターが登場する以前、統計・分類用のカードとして使用されていたホールソートパンチカードの全盛期を迎えていました。私は印刷機を回すオペレート業務を担当。「印刷業は残業で稼げ」と言われていた時代です。若い頃はとにかく多忙に働いていましたね。

現場には10年ほど携わり、そこから営業職へと異動。高度成長の時代でしたので、黙っていても仕事がどんどん集まってきましたね。クライアントは大手企業や官庁がメイン。客筋も良かったのでしょう。やがてコンピューターが普及し始めたので、その流れに乗ってコンピューターに絡む製品を作るようになりました。とにかく、その時点の世の中で、需要が高いものを生産している、そんな会社でした。

私どもはオーナー会社で、同族の株主も多かったため、株式を保有していない私にとっては経営に携わるなど、まったく関係のない話だと思っていました。ところが、私の前任にあたる社長が体調を崩しまして、そのタイミングで、親会社の社長から「後継者になるように」との指示がありました。私が最年長者でしたからね。当時、65歳。長年一緒に働いてきた仲間、特に女性社員からも「何とかしてください」と言われることもあり、かわいそうだな、引き受けるしかないかなと思いましたね。

会社の経営状態が良くないということは分かっていたので、社長を引き受けるに当たって条件をひとつ出しました。それは事業所の統合です。工場が古かったのと、合理化を進めれば、何とか立て直すことができるのではないかと思いましたからね。社長に就任した一か月後には66歳の誕生日を迎えました。後継者としては、かなり遅いスタートでしたね。とはいえ、その時点で私は、会社の株式は一切保有しておらず、顔の見えない株主がたくさんいるという状況にありました。

そうですね。税理士さんからはよく「ここはもらったほうがいい」と言われたりはしましたが、元々、その気はありませんでした。45年以上勤めていましたからね。感覚としては、番頭としてこの会社を守っていかなければならないという気持ちが強かったのです。

提示した条件通り、私が社長になってから、老朽化が進んでいた浦和工場と本社を与野に集約。その甲斐もあって、会社の数字はだいぶ良くなりました。3つの事業所が1つになりましたからね、なんとか利益を出せるようにまでなりましたね。しかし、年齢も年齢でしたので、私の役割はそこまでと自覚。受け継いだときから、立て直したその後のことを考えていました。

次の後継者につなごうと考えていましたが、社内には希望者はいませんでしたので、親会社に統合を持ちかけてみることにしました。ところがなかなかよい返事は頂けません。親会社のほうも、うちのことまで面倒をみる体力はなかったのでしょう。取引銀行に相談すると、M&Aの提案も受けて、“そういう手段もあるのか”とは思いましたが、それほど強く心が動かされたわけではありませんでした。そんな時期に、M&Aキャピタルパートナーズと出会いましたが、その時にはまだ情報を収集したり、意見交換をする程度のお付き合いでした。

しかし、親会社との話はなかなか進んでいきません。自分の年齢を考えると、残された時間は少ない。そんな状況の中で、やがて“親会社との合併が進まないのならばM&Aも良いのではないか”と思うようになっていました。M&Aキャピタルパートナーズの担当と何度か会っているうちに、そういった気持ちになっていったのもあります。

合併の話が進まないのであれば、M&Aを具体化していこうと考え、M&Aキャピタルパートナーズと、先ほど説明した取引銀行に資料作りを依頼して、親会社に見てもらいました。しかし、当然ながら簡単に良いとは言ってもらえません。そこでM&Aの理解を深めてもらうために面談を設定したのですが、M&Aキャピタルパートナーズと取引銀行の担当者の説明が良かったのか、親会社の反応は良い方向に変わっていきました。実際に「やれ」とは言われませんでしたが「いいんじゃない?」という言葉が出てくるようになったので、銀行にもM&Aキャピタルパートナーズにも話を進めてもらうことにしました。

ところが、それほど簡単な話ではなく、実は親会社もうちの株をわずかしかもっていないということもあって、簡単にOKできないという事情があったかと思います。要するに他の株主さんの同意や理解が必要だったのです。

そこで、25名程度の株主を集めた株主総会を開催、そこで許可をいただこうと考えたのです。

同族ということもあり、普段の株主総会も参加する人が少ないのですが、配当以外のことはあまり関心がないのか、参加希望者がほとんどいなかったため、委任状をいただいて進めることに。全員の委任状が必要になりましたが。株主さんの住所が変わっていたり、亡くなってしまったり、全員の委任状を集めることが大変でした。

M&Aキャピタルパートナーズの担当者は、こういった一連の準備作業の段階で、私をしっかり支えてくれました。フットワークも軽く、きちんと対応してくださっていたように感じます。時間はかかりましたが、ちゃんと全員から委任状をいただいて、正々堂々と進めることができるようになりました。資料もずいぶん作ってくださいましたし、株主総会をスムーズに進めていくためのサポートをしてくださいました。私一人では無理だったでしょうね。

ですから、銀行とM&Aキャピタルパートナーズの両方が、各一社ずつ紹介をしてくださったのですが、やはりM&Aキャピタルパートナーズが提案した会社に決めたいと、実はこれは相手先企業が紹介される前から決めていたことです。親会社も「日企で良いのでは」という話になり安心しました。

いえいえ。私なんかよりも今の新社長は素晴らしい方ですよ。

グループシナジーを意識したM&A

この会社に来て3年半です。実は私、元々、東京海上日動という保険会社に42年勤めていました。この日企という会社は、保険会社の代理店の販売資格の教科書作りを50年していた会社です。新人当時に、日企と教科書を作る窓口をしていました。それがそもそものご縁です。

40年経つと業界は大きく変わります。保険会社の数は大手3社に集約され、教科書も、デジタル化の波によってペーパーレス化が進みました。その影響で、日企も5年連続で赤字を記録。そういった状態から後任を頼まれ、“立て直してくれ”と言われました。私は私のやり方には口を出さないという約束で引き受けましたね。

確かに、日企もデジタル化の流れに飲み込まれていたので、そう簡単には日企の立て直しはできませんが、ところがこの会社は潤沢な内部留保を持っていました。日企だけでなく、この資金を有効活用して多角化経営、シナジーを働かせるためにM&Aを進めようと考えました。今回の案件の前に実は2社ほどM&Aを実施しました。ひとつは障がい者教育の会社で、狙いはうちのお客様が保険会社なので、障がい者教育のノウハウを保険会社に販売するというシナジーが生まれます。要するに多角化経営とシナジーが働く会社をM&Aでご一緒するというのが基本的な考え方。それで会社の裾野を広げて強いグループにしていこうと考えています。

ですから、弊社のメインバンクの担当者には、常々、「M&Aで良い相手の情報をもってきてほしい」と伝えていて、そこでM&Aキャピタルパートナーを紹介してきました。銀行の担当者が持ってきた資料の中に匿名のタックシール印刷の会社がありました。紙ベースの印刷会社はこれからの時代、難しいのではないかと思っていましたが、どうやらシールは日常的に需要がありそうだと考え、M&Aキャピタルパートナーズに連絡。担当者から「良い会社ですよ」と説明を受けました。それが今回のお相手となる日本パンチカードという会社でした。

シールの可能性を感じたのは、実は以前に知り合いの印刷会社の社長の話を聞いたときのこと。印刷は厳しいけれどシールは横ばいだと言われましたのですね。シールといえど紙なので将来的には見通しは厳しいですが、同時にシールのデジタル化は難しいだろうと思いました。

また、保険業界でもシールをたくさん使用します。代理店さん向けのステッカーやドラレコのあおり運転防止のシールをお客様に配っています。シールは世の中の需要がありますし、我々が50年くらいお取引している保険会社もそうです。グループ内にシールの会社があればコスト競争力は生まれますし、新しいチャレンジもできそうだと考えました。

加えて、南与野にある約1000坪の土地も魅力的でした。新大宮バイパスと埼玉通りの交差点にありますが、マンションを作っても良いし、物流基地にしても需要がある。竹森さんに聞いたところ、過去に工場移転も考えたということでしたが、それをどこかに移転をし、あの土地を有効利用できれば、さらにグループとして価値もあがると感じましたね。

率直にいうと直感です。例えば女性と付き合う時、自分の持っている感覚でビビッと来るものがあるわけです。いろいろと分析してから選ぶわけではないですよね。一目見て気にいって、調べたら、“やっぱりその通りだよね”といった感覚です。

一つ言えるのはM&Aというのは、ゴールではなくスタートです。私もゲームが好きですが、ビジネスもゲームみたいなもので、こうやったらうまくいくだろうと、自分なりにシナリオを立てて進めていくことに面白みがあります。だから、あまり肩に力をいれず、気負わずに直感を大事に進めていきたいと思っています。

関

オーナー社長かと思いましたが、ほとんど株を持っておられなくて、いろいろ聞くとオーナーは別にいたけど、自分はまわりまわって、社長を引き継ぐことになったと。親会社に大政奉還をするのが筋なのでしょうが、それはせずにM&Aをしたいという話を聞いて、とても責任感のある方だと思いました。また50年も会社にいる生き字引の方ですし、主には営業畑だったので、色々と私と通じるところがあると感じましたね。

私が最初にお会いしたときは、優しそうな方で、もしご一緒させていただいたとしたら、社員が喜ぶだろうなと思っていました。実際は、優しいだけでなく行動力のある方だったので驚いています。統合をするときに設備を調べたところ、雨漏りがあり、他の部分も色々不具合が出てきました。今回、関社長が工場の移転を決断されると聞き、それは良い事だと思いました。どんどん新しいアイデア取り入れながら前に進まれていく方です。

確かに新しいものは好きです。そして人がやったことがないことをやりたいと思うタイプです。ただ、おっしゃったように一番の主役は社員の皆さんです。やはり良い商品、良いサービスは、従業員の不満がある会社からは生み出すことはできません。従業員満足が根底にあり、そこからお客様が満足してくれるサービス・商品を作っていく。それが世間の役に立つ、昔からいう三方よしの状態。新しく迎えた社員の皆さんに対しては、今後も手厚く面倒をみていきたいと思っています。

ただ、私の経験でいうと、M&Aでパーフェクトな会社と一緒になるということは滅多にありません。光る素材をいかに我々が仕上げていくか、そこに面白さ、難しさがあると思っています。この日本パンチカード工業という会社は磨けばもっと光ると思いました。実際に、早々と工場移転を決めて、動いているところですが、これはM&Aをして会社が変わったからできることだと思います。

関

私はせっかちですからね。世の中的には、“スピード感がある”と言われていますが、良いことは早くやるべきだと思います。ただ、そこには自分の信念が必要です。今回の工場移転も非常に良い用地が見つかったし、社員の皆さんもついてきてくれるということでしたので、大変頼もしく思います。最新鋭の工場を作り、もっと良い環境下で従業員に働いてもらい、生産性を上げて、さらに良い商品を作り出したいと思います。

M&Aのプロが仲介することのメリットを実感

まずグループ全体を俯瞰し、今まで持っていた経営資源で新しい会社を迎えた時にどうシナジーが働くかを考えています。そこで生まれたのが「eコマース」というキーワード。我が社はこれまでずっと、BtoB領域でやってきて、直接消費者、お客さんに売るというビジネスは進めてきませんでしたが、そこにチャレンジしたいと考えています。

日本パンチカード工業さんがグループに加わったことで、先ほど例示したような、あおり運転禁止のシールのようなものを、保険の代理店さんのノベルティとして販売します。グループの中でユニークなシールを作れば、競争力のある価格で提供していけます。さらにいえば、新しい工場で、もっとシールと違うものをつくってもいいかもしれません。代理店さんが使うものをそこで作る、そんなアイデアを一生懸命に考えています。

競合はたくさんあるので、やはりニッチのところで勝負しないといけません。例えば障がい者の方用のグッズなど、ある特定分野に特化した仕事をやっていこうということです。中小企業の生き残る道はそこしかありません。とにかく、グループ全体で、BtoBからBtoCに、そして紙からデジタルへとシフト、この2つのキーワードで発展させていこうと考えています。

竹森

色々な会社をご紹介していただきました。あまりにも多すぎて選ぶのが大変だったくらいです。M&Aキャピタルパートナーズは、真面目でフットワークが軽く、こちらの要望にいろいろ応えてくださいました。とてもありがたいと思いましたね。

私自身、仲介会社とのお付き合いは3社目となります。持ち上げるつもりはないのですが、M&Aキャピタルパートナーズの担当者の熱意に感心しました。担当者との相性も大事です。彼は私に合わせてくださり、ちゃんと真意を理解して進めてくれました。

私はスピードを重視しているので、資料は80%の出来でもよいから早く作って欲しいと思うタイプ。しかしM&Aキャピタルパートナーズさんの資料は、スピード感もありながらかなり精緻でしたよ。特に財務分析は素晴らしい。そこは大事だと思います。検討する上でも、最初はどうしても資料から入りますので、そこにアドバンテージを持っているのは強みだと思います。

関:

後は実物を見て肉付けをしていくという事になります。無駄な時間がないですね。ある程度良い資料が来ると前に進みやすいですし、あとは確かめればよいという話になりますから。今回は本当に良い出会いでした。相手の会社さんも良いし、担当者さんも良かった。だからこれだけ早く進んだのだと思います。もちろん、それなりの報酬を払いましたが、金額に見合った価値を提供してくれました。保険にも言えますが、手数料を取るという事はそういう事ですね。

関:

プロ集団なので、M&Aに関する資料が違うというのは先ほどご説明しました。さらに私たちが単独でM&Aを進めようとしても、マーケットにどのくらい良い会社があるかがわかりません。魚釣りに行くか、市場に行き良い魚を買ってくるか、どちらが良いかという話ですね。時間を考えれば市場に行き、良い仲買から良い魚を買うというのが一番だと思います。自分で釣る分には安上がりですが釣れるかどうか分かりません。趣味の釣りならそれでいいと思いますがね。さらに言うなら、マーケットにも魚がたくさんいますが、どこから買うかというのも大事ですよね。そこがM&Aキャピタルパートナーズで良かったと思います。

竹森:

私個人の考えだけではなく、他の方の意見も聞けるということが良かったですね。銀行さんと比較をしますと、M&Aキャピタルパートナーズの担当者は非常に良い方だったと思いました。関社長のように経験豊富な、本当に素晴らしい方を紹介して下さったと感謝しています。

(文=伊藤秋廣 写真=伊藤元章)2020/8/28

関連事例

M&Aキャピタル

パートナーズが

選ばれる理由

私たちには、オーナー経営者様の

決心にこたえられる理由があります