廃棄物処理業者とは、廃棄物排出者から廃棄物の処理を委託され、廃棄物の運搬および処理をおこなう廃棄物処理業の認可を受けた業者のことを指す。廃棄物の処理および清掃に関する法律(廃棄物処理法)によれば、廃棄物とはごみ・粗大ゴミ・燃え殻・汚泥・糞尿・廃油・廃酸・廃アルカリ・動物の死体その他の汚物または不要物とされている。廃棄物は、占有者が自ら利用し、または他人に有償で売却することができないために不要になったものと厚生労働省は通達しており、そうすると有価物は廃棄物ではないことになる。

日本のゴミ問題は深刻で、日本のゴミ排出量は世界で1位である。ゴミ焼却炉の数は、2位のアメリカ合衆国の3.5倍にのぼる。国民1人が毎日1kgのゴミを出しており、年間に1家庭から1~2トンのゴミが出ている。ゴミ焼却量は、ヨーロッパ環境先進国の10倍以上で、ダイオキシン排出量も1位である。

産業廃棄物は、事業活動に伴って生じた廃棄物の中の法令で定められた20種類のことを指し、事業活動によって生じた廃棄物でもその20種類に該当しなければ一般廃棄物と分類される。一般廃棄物は、産業廃棄物以外の廃棄物のことをいう。20種類とは、燃え殻・汚泥・廃油・廃酸・廃アルカリ・廃プラスチック・ゴムくず・金属くず・ガラスくずとコンクリートくずと陶磁器くず・鉱さい・がれき類・煤塵・紙くず・木くず・繊維くず・植物性残渣・動物系固形不要物・動物の糞尿・動物の死体である。

委託処理する産業廃棄物は、マニフェストで管理することが法律で義務づけられており、排出業者が産業廃棄物の処理を委託する際にはマニフェストを交わさなければならない。回収業者が万一、不法投棄した場合は、このマニフェストにより排出業者も罰せられることになる。

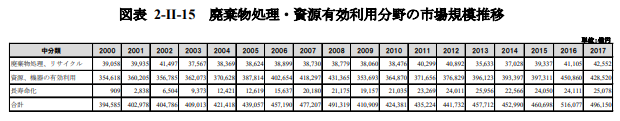

廃棄物処理業界の市場規模は、環境省が発表した「環境産業の市場規模・雇用規模等に関する報告書」によると、2017年で4兆2,552億円となっている。最終処分量は1997年に6,700万トンあったのが、2014年には1,000万トンに85%減少しているがここ数年は横ばいが続いている。再生利用率は平成9年から着実に上昇してきたが、2005年頃から50%前後の水準で推移している。不法投棄については件数・投棄量ともに1998年頃をピークに対策が成果を上げ、減少しているが撲滅には至ってない。

出典:https://www.env.go.jp/press/files/jp/111901.pdf

大手では、アサヒホールディングス株式会社が売上高1,286億円、株式会社ダイセキが517億円、株式会社エンビプロ・ホールディングスが362億円、株式会社タケエイが322億円、株式会社要興業が112億円、株式会社イボキンが64億円となっているが、この6社のシェアはわずか7%しかなく、廃棄物処理業界は中小事業者が数多く存在する業界と言える。中小事業者の内訳は、優良認定業者が1,000社、主業社が12,000社、許可事業社が110,000社となっている。

業態は大きく「収集運搬業」「中間処理業」「最終処分業」に分けられ、各業態でも例えば収集運搬業は、運搬する廃棄物の種類によって細かく細分化される。一般家庭ゴミの収集運搬にしても、生ゴミ(可燃ゴミ)・プラスチック包装容器・缶瓶ペットボトル・紙・布・粗大ゴミと収集運搬業者はそれぞれ違う。

業界内での競争は激化しており、人材の確保も困難になっている。最低賃金を下回って雇用している廃棄物処理業者が64%も占めるなど、雇用条件がいいとは決して言えないのが現実だ。未熟な競争状態を背景に、就労環境の悪化から他業界への人材流出を招いていることが多い。

外部環境として、労働人口の減少の他に廃棄物量の減少・環境制約の顕在化・資源制約の顕在化・CSRの進化などが挙げられる。業界内に以前から存在する課題としては、不法投棄の撲滅・労働災害発生の頻度・労働条件の悪化・技術技能の断絶・ネガティブイメージがあるが、依然として改善していとは言えない状況にある。

また、業績が向上している事業者と下降している事業者の二極化が進んでいる。各事業者が考えなければならない将来への方策に、「成長に向けた事業戦略」と「底上げに向けた事業戦略」が挙げられる。

環境省は、産業廃棄物・環境関連市場は継続して堅調に推移すると見ているが、技術の進歩で生産性が向上し、廃棄物処置業者の事業者数は減少すると予想している。大手処理業者が業績下降している中小事業者をM&Aしていくケースが増加している。日本の廃棄物処理技術は処理量の多さから世界でもトップレベルとされており、この技術を持っている処理業者を中心にM&Aが成立する事例も多い。また、産業廃棄物処理関連の許認可取得はかなり厳しく、自治体が新規の廃棄物処理業者は必要ないと判断すれば許認可申請は却下される。そうなると廃棄物業界への新規参入者はM&Aしての参入が第一の選択肢になることが多い。

2017年、再資源化事業を営むオリックス資源循環株式会社と収集運搬業の都築鋼産株式会社は、廃棄物処理事業でM&Aをした。シナジー効果による事業拡大が図られた。

2016年、前橋市の廃棄物リサイクル会社株式会社アドバンティク・レヒュースがが川崎市の廃棄物リサイクル会社三協興産株式会社をM&Aした。営業力が強いATRグループが三協興産の技術力を取得することで、シナジー効果による事業拡大が図られた。

2015年、スズトクホールディングス株式会社、株式会社エンビプロ・ホールディングス、株式会社イボキン、株式会社やまたけ、株式会社中特ホールディングス、株式会社マテック、株式会社青南商事の7社は包括業務提携を結んだ。この業務提携により、7社の保有する経営資源を最大限活用し、事業を通じて持続可能な社会の実現が図られた。