飲食店・外食産業業界のM&A動向

更新日

監修者プロフィール

業界の定義

外食は、ファーストフード、ファミリーレストラン、居酒屋、そば・うどん、寿司、料亭・割烹、ラーメン、中華など多岐にわたる業態の総称をいう。

小規模店舗が多くを占めるが、ファーストフード、ファミリーレストランにおいては、直営・フランチャイズによるチェーン展開を行う大企業のシェアが高い。大企業の経営形態としては、直営チェーンやフランチャイズチェーンが一般的。またフランチャイズチェーンの多くが材料の加工や下処理を行う「セントラルキッチン」を持ち、店舗での調理を簡単にできる工夫をしている。

沿革・変遷

外食産業の歴史をたどると、江戸時代の中期と言われている。当時は江戸への人口流入が多く、参勤交代の武士も多く集まってきた。当初は「振り売り」や「屋台見世」といった移動販売が中心だったが、その後店舗を構える形式も出現し、江戸の街は外食ムードに包まれていた。 明治・大正期には洋食文化の流入により、日本の外食はさらに発展・多様化した。1970年代初頭には、「すかいらーく」によるファミリーレストラン第一号店開店や、ファーストフードでは、日本マクドナルドの銀座第一号店を皮切りにチェーン店が一般化していった。 また、外食産業は活発な業態開発が盛んな業界といえる。「マクドナルド」や「ケンタッキー」など、外国からの業態導入も積極的に取り入れてきた。最近では、「いきなりステーキ」や「俺のフレンチ」など、ベンチャー企業によって新しい外食のニーズを掘り起しされ、本来の提供スタイルに革命が起きている。 また、都市部を中心にウーバーやLINE、楽天などの第三者によるシェアリングデリバリーの普及、テイクアウトメニューの充実が進み、中食市場への切り込みも盛んになっている。

市場環境の変化

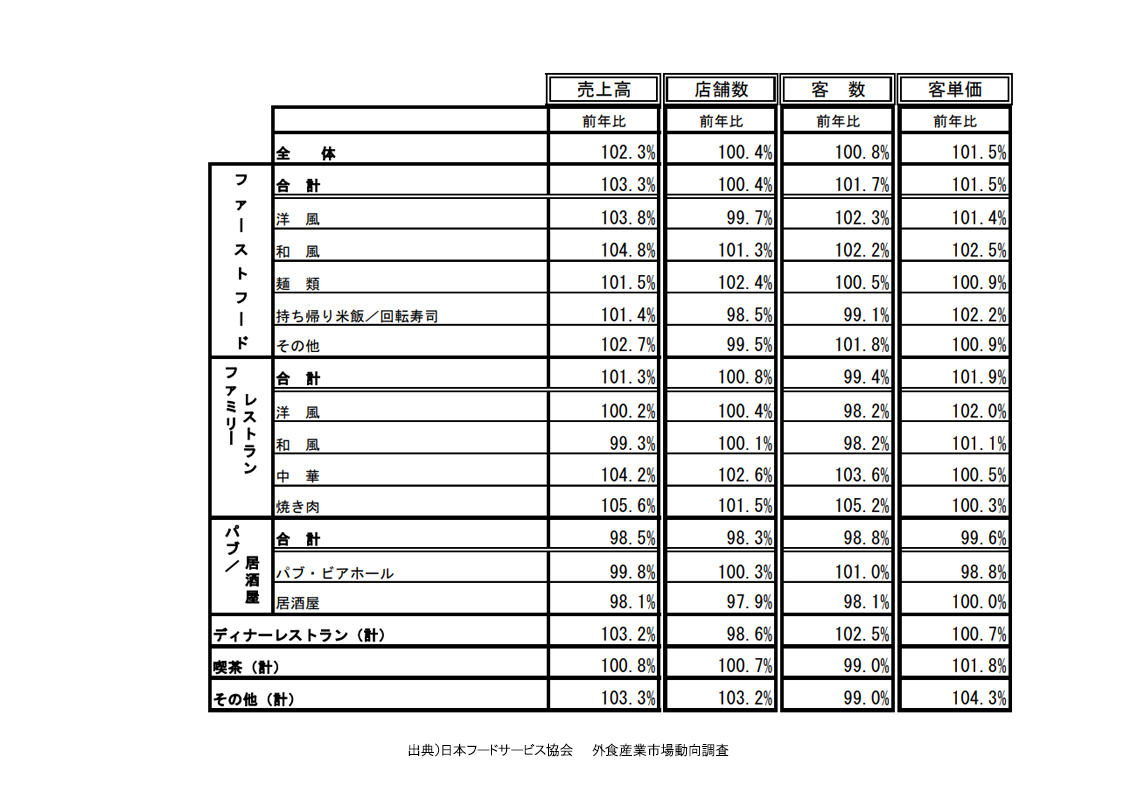

日本フードサービス協会の調査によると、5 月連休後の節約志向、7 月豪雨の天候不順などで伸び率が縮 小したものの、年間を通して堅調に推移した。「ファーストフード」の特に洋風が引き続き堅調に推 移し、「ファミリーレストラン」も客単価の上昇と依然堅調な“焼き肉”により売上は前年を上回っ た。また、「パブレストラン/居酒屋」も前年を越えられないものの下げ止まり傾向が続いており、 外食全体の売上は 102.3%と4年連続で前年を上回った。

業態別では、昨年に続き「ファーストフード」、「ファミリーレストラン」、「ディナーレストラン」では 全ての期で前年を上回り、全体売上の傾向と同様に第Ⅱ四半期以降の伸び率は縮小した。また、「パ ブレストラン/居酒屋」は不調が続いたが、第Ⅳ四半期には前年を上回った。

トレンド・変化

消費者のニーズとして、今注目を集めているのは、やはり「健康」の分野ではないだろうか。

若年層に関わらず、シニア層においても健康志向が高いため、健康を考慮したメニューの提供や開発を進めているところも多く、健康志向が進んでいる。スーパーフードなどの高栄養・高品質商品に注目が集まっており、飲食店のメニューにも取り入れられるようになってきた。

消費者にとって、健康的なメニューかどうかが美味しさと同様に店選びの重要な基準になっているということは無視できない。

課題と展望

外食業界が抱える課題として、まず一番に挙げられるのが「少子高齢化問題」といえる。少子高齢化は将来のターゲットの減少につながり、更なる顧客の奪い合いとなっていくと予想される。また、バブル崩壊以後、長い不況によって低価格志向が定着し、単価の低迷に拍車をかけている。女性の社会進出や消費税増税による影響から中食市場がさらに拡大すると見込まれる中、外食産業は中食産業とのさらなる差別化が急務といえる。店内飲食でしか食べられないメニューの開発、施設の充実化などの施策が必要だ。

外食業界の深刻な人手不足に対する対策として、各社様々な取り組みを実施している。長時間労働や、休暇の取得困難を防ぐことにより、従業員の定着をはかる必要がある。セルフサービスや券売機などを導入することにより、仕事量を減らす努力も必要だ。総労働時間の抑制と福利厚生の充実を並行で推し進めなければならない。外国人の在留資格の拡大による労働力の確保、シニア人材の活用も重要といえる。他の業界よりも導入が遅れているインターンシップやリクルーターを活用し、新卒に理解を促すことも重要だ。SNSによるイメージPRも効果的といえる。

激しい競争の続く、外食業界は再編が相次ぐとともに海外展開も同時に進んでいる。首位を走るゼンショーは、2018年10月米国のテイクアウト専門寿司経営会社「Advanced Fresh Concepts Corp.」を子会社化、2019年8月には「ジョリーパスタ」を完全子会社化すると発表。 中国、タイ、マレーシアなどの東南アジアを中心に「すき家」を積極展開する動きを見せている。ファミレス首位のすかいらーくも台湾で57店舗の展開、グローバルな外食カンパニーを目指すコロワイドも海外店舗数を2019年3月時点で、199店舗に伸ばしている。

外食業界のM&A動向

外食業界は、市場の縮小、人材確保の難しさ、仕入や物流の高騰など様々な問題を解決するための策として、M&Aが多く活用されている。

かつては団塊世代が引退する「2012年問題」の対策として、2008年に井筒まい泉がサントリー傘下に、2014年には、老舗料亭のなだ万がアサヒビールの傘下に入るなど、老舗企業のM&Aが注目を浴びた。 外食大手のゼンショーは、2000年にはココスジャパンを、2005年にはなか卯を傘下に加え、今や20ブランドを有するまで拡大を進めてきた。

また、国内でのポートフォーリオ経営を拡大しつつ、同時に海外進出についても強化している。

米国のテイクアウト専門寿司経営会社「Advanced Fresh Concepts Corp.」の買収はその例である。

米国で約3700店舗、カナダとオーストラリアを合わせると4000店舗超をフランチャイズで展開している。 外食業界では、後継者問題だけではなく、仕入れ・配送コストを抑える目的のM&Aや、成長中の企業がさらに成長を加速するために大手の傘下に入るM&A、国内にとどまらないための海外展開のM&Aなど、市場で生き残るため、今後も活発な動向が見込まれる。

関連ニュース

-

2024-07-26

-

2024-07-08

-

2024-06-26

-

2024-06-26

-

2024-06-07

-

2024-02-01

-

2024-01-19

-

2024-01-11

-

2023-12-07

-

2023-11-30

弊社のM&Aご成約実績

-

実績詳細を見る成約年数 2022年9月対象会社(譲渡会社) 水産加工卸地域:中部譲受会社 飲食店経営地域:中部取引スキーム/問題点・概要 55歳以上,株式譲渡譲渡企業は中部圏地域にて冷凍マグロの加工卸事業を展開。長年の業歴から、優良な取引先を有していたが、将来の業績や雇用の安定確保に... -

実績詳細を見る成約年数 2021年12月対象会社(譲渡会社) 外食地域:関東譲受会社 食品スーパー地域:関東取引スキーム/問題点・概要 55歳以上,株式譲渡譲渡企業は首都圏にて和食店を運営。高いブランド力を有していた。 譲受企業は同じく首都圏を中心にスーパーマーケットを展開している企...

-

案件詳細を見る詳細業種 中古車買取・販売 所在地 関東 概算売上 2.5億円~5億円 -

案件詳細を見る詳細業種 ソフトウェア受託開発業 所在地 関西 概算売上 1億円~2.5億円 -

案件詳細を見る詳細業種 建築工事業 所在地 関東 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 産業廃棄物収集運搬 所在地 関東 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 土木工事、コンクリート製造販売 所在地 中国・四国 概算売上 10億円~30億円 -

案件詳細を見る詳細業種 建設機械器具賃貸・販売・修理・検査業 所在地 非公開 概算売上 非公開 -

案件詳細を見る詳細業種 建設工事 所在地 関東 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 下着の卸売および販売 所在地 関東 概算売上 1億円~2.5億円 -

案件詳細を見る詳細業種 アパレル・雑貨EC通販 所在地 関東 概算売上 5億円~10億円

M&Aキャピタル

パートナーズが

選ばれる理由

私たちには、オーナー経営者様の

決心にこたえられる理由があります