スーパーマーケット業界のM&A動向

更新日

業界の定義

スーパーマーケットとは、一般社団法人全国スーパーマーケット協会によると、“1958年、当協会の前身のひとつである日本セルフ・サービス協会が「スーパーマーケットとは、単独経営のもとに、セルフサービス方式を採用している総合食料品小売店で、年商1 億円以上のものをいう”と定義するとしている。スーパーマーケットの経営形態には、日用品から食料品・衣料品・玩具・文具などまでを取り扱う「総合スーパー」と、生鮮食品や日用品に特化した「食品スーパー」の2つに分けることができ、特に「総合スーパー」は、日常生活で必要な衣料品や家電、家具など幅広く取り扱っている。また、スーパーマーケットの売り場面積は250平米以上の広さの場所と定義されており、ショッピングモールも「総合スーパー」に分類される。

沿革・変遷

日本で最初の「セルフサービス」のスーパーは、1953(昭和28)年に東京都港区赤坂青山北六丁目に開店した「紀ノ国屋」といわれている。「セルフサービス」方式が導入されたことにより、店側は客の個別対応が不要となり、レジでの精算に集中できるため労働コストを下げることに成功した。当初は、小売店にはない「万引き」のリスクの増加が懸念されていたが、大量仕入れによって薄利多売が可能となり、セキュリティーコストも吸収したため、全国に普及することとなった。 以降、専門小売店との競争はあるものの、政府の規制緩和も手伝って、酒類やタバコ、医薬品など販売対象商品が増えていった。また、チェーンストア化が進んだことにより、商品の規格化・標準化を実現。生産性を向上させ、シェアを拡大してきた。営業時間についても徐々に延長され、深夜営業や24時間営業のスーパーも増えてたが、昨今の人件費高騰の影響などにより、一部店舗ではこれまでの日中のみの営業時間に戻す動きも見られる。

市場環境の変化

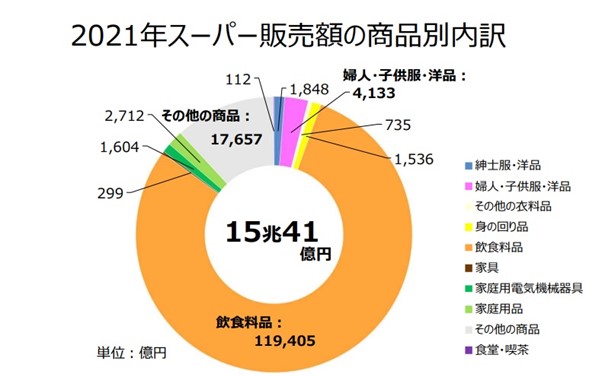

経済産業省「商業動態統計調査」によると2021年度のスーパー販売額は15兆41億円で、前年比は0.3%減。1事業所当たりの販売額が減少したものの、事業所数は増加した。既存店ベースでは、前年比1.2%の減少となっている。

出典:2021年小売業販売を振り返る │ 経済産業省

商品別の販売額では、「婦人・子供服・洋品」などは低下したものの、飲食料品等は上昇している。そのため、生鮮品や惣菜が好調な食品スーパーの業績は伸長する一方、衣料品の売上高構成比の高い総合スーパーは大手を中心に業績の低迷に苦しんでいる。 景気の先行きや昨今の新型コロナウイルス感染症の影響によって消費者の節約・内食志向が強まり、生鮮品の需要は増加すると予想される。また、内食・宅食の需要に加え、有職主婦の増加により食の簡便化志向がさらに高まり、惣菜の需要も増加すると見込まれる。

多様化する消費者行動

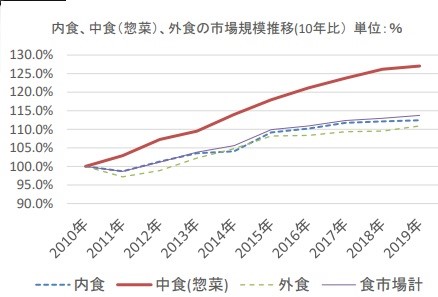

消費者行動に着目すると、平日か休日かによって行動は異なる。仕事の忙しい平日は時短を目的とし惣菜を購入、休日は大型店舗に家族で出かけ、日常よりも上等な商品を購入するなどの傾向がある。新型コロナウイルスの影響による外出自粛は続いていたが、その分、外食よりも中食や内食にお金をかける家庭が増えた。特に中食業界の市場規模は成長が著しく、内食、外食との差は開く一方だ。

新型コロナウイルスや世界情勢の影響による商品の値上げラッシュが顕著に、この影響も大きい。原材料や物流などにかかるコストの増加を受け、各食品メーカーの値上げが相次いでいる。日本銀行の黒田東彦総裁の「家計の値上げ許容度が高まっている」という発言に批判が集中したことからも、食品の値上げに対して家計の状況が反比例していることがわかるだろう。

消費行動の多様化や値上げラッシュの影響に加え、新しい生活様式や在宅ワークなどの普及により、食品のまとめ買いをする家庭も増えた。スーパーマーケットにおける消費行動は、日常的なものであり、「食」という生きるうえで欠かせない要素と密接に関わっている。食費を節約することは生活費を抑えるうえでの土台であり、計画性の有無も、どの店舗を選択するかの判断に影響を与える。あらかじめ買うものを決めている場合は低価格スーパーが選ばれる。スーパーマーケット各社が独自のポイントカードを発行することが当たり前となり、最近では、割引付きの独自の決済サービスを取り入れるなど、自社を選んでもらうための工夫を重ねている。

一方、産地直送やオーガニック商品などストーリー性のある商品は百貨店や高品質スーパーといった具合に変化する。テレビや雑誌等、メディアで知り得た商品を購入する場合も百貨店が多い。このように多様化する消費者行動に合わせて、コンセプトの異なるスーパーが出現している。

課題と展望

団塊の世代の大量退職や少子化の影響により、多くの業界で慢性的な人手不足に陥っているが、スーパーマーケット業界も例外ではない。正社員・パート・アルバイト人数の比率(業界推計値)は、店舗勤務の場合で71.0%、本部・その他勤務の場合で27.7%であり、(出典:2021年「スーパーマーケット年次統計調査報告書」)店舗運営を担うパート・アルバイトの人員確保が課題の一つと言える。 政府が2017年度税制改正大綱で盛り込んだ配偶者控除の見直しにより、配偶者の年収要件が103万円から150万円まで引き上がることになり、人手不足に悩むスーパーマーケット業界にとって労働力の拡大が期待される。また、労働力の拡大と並行して進められているのが、業務を一部機械化することにより、人がしなければならない労働・業務を逓減させる取り組みである。スーパーマーケット業界では、IT活用・IT投資が進んでいる。セルフレジの導入によるレジ人員の削減や、ICタグで在庫発注管理をすることによって、欠品ロスの防止人員の削減が行われている。それにより、店舗の人員削減が実現し、早朝深夜帯の営業が可能となった。物流面では、IoT投資を行い、総合スーパーなどの大型店をベースとした物流センターやプロセスセンターを地域の店舗ごとに最適化することによって、さらなる労働力の逓減を目指している。

また、ネットスーパーは、店舗へ行けないネットユーザーに対しての販売を可能にし、都市部などでは注文から配達まで数時間といったサービスも展開され利用者が伸びている。 一方、海外ではテクノロジーをフル活用した新形態のスーパーも続々登場している。「Amzon GO」やアリババが手掛ける「フーマフレッシュ(盒馬鮮生)」などは、カメラやセンサー技術の活用で無人化・ キャッシュレス化を実現し、新しい買い物体験を提供している。「Amazon GO」や「フーマフレッシュ」が目指すのは利便性・効率性の追求である。ITを活用した新しいサービスは、労働力の逓減にはもちろん、買い物客にとっても、これ以上ないストレスフリーな買い物となる。こういった新形態のスーパーの誕生は、消費行動を促進してはいるが、独自性が強いため、従来のスーパーと競合関係にはなりにくいとされている。

競合と新規参入

スーパーマーケットがチェーンストア化になり商品の規格化と標準化が進んで生産性の向上とシェア拡大する一方で、消費者の嗜好が細分化し、現在のスーパーは消費者のニーズに応えられなくなってきているという危機感を抱く業界の経営者もいる。実際にコンビニエンスストア、ドラッグストア、ネット通販などの異業種でも食品の取り扱いが増えている状況である。取り組みの一つとして、地元商品の発掘、独自のプライベートブランド商品の開発などが挙げられる。

業界の再編

地方の有力スーパー提携の動きが強まっている。イオンの一極集中の流れに歯止めをかけるための対抗軸として、2018年12月にアークス(北海道札幌市)、バローホールディングス(岐阜県恵那市)、リテールパートナーズ(山口県防府市)の3社が、資本業提携を締結。それぞれ約60億円ずつ出資して「新日本スーパーマーケット同盟」という戦略的なプラットフォームを構築し、地方の有力スーパー同士での提携の強化を目指している。

スーパーマーケット業界のM&A動向

流通大手のグループでは、GMSトップで食品スーパーも展開するイオングループが代表格。

同社は全国の食品スーパーの買収を続けており、資本・業務提携による規模拡大も意欲的に進めている。イオンの主な系列企業は、連結子会社のマックスバリュの他、ユナイテッド・スーパーマーケット・ホールディングス(マルエツ、カスミ、マックスバリュ関東による共同持株会社)、いなげや、ベルクなどが挙げられる。同社の買収は1990~2000年代に活発だったが、2010年以降も2011年にマルナカ、2013年にピーコックストア(現イオンマーケット)、2014年にレッドキャベツなどを子会社化している。

また、セブン&アイ・ホールディングス傘下の主要企業はヨークベニマル、ヨークマートで、2社は事業統合を進めている。また、同傘下のイトーヨーカ堂は2013年に北海道帯広市地盤のダイイチ、岡山県地盤の天満屋ストアに出資している。

-

-2018年10月、イオンは、スーパーマーケット事業の再編と統合に乗り出した。地方を北海道、東北、東海中部、近畿、中四国、九州の6つに分割し、重複エリアを担当する事業会社の物流拠点の合理化を図り、地域密着の体制を敷くことで、各地域のトップを目指そうとしている。愛媛県松山市のフジと資本業務提携を結ぶことになり、イオンが2019年2月末を目処にフジの発行済株式のうち最大で15%を取得することとなった。

-

-2017年8月、ユニー・ファミリーマートホールディングスとドンキホーテホールディングスが資本・業務提携で合意したことを発表。食品事業を得意とするユニーと、若年層からの支持や、娯楽性の高い店舗展開に強みを持つドンキホーテのノウハウを活用し、GMS事業の立て直しを図る。

-

イオンは2021~2025年度の中期経営計画で、2030年にありたい姿として「イオンの地域での成長が地域の豊かさに結びつく、循環型かつ持続可能な経営」という目標を掲げた。これを目指すために、デジタルシフトの加速(店舗とデジタルが融合したシームレスな顧客体験)やサプライチェーン発想での独自価値の創造(イオンにしかない独自商品の開発・提案と、一気通貫のサプライチェーンの構築)、新たな健康ニーズに対応した商品やサービスの提供に取り組むとしている。これらの取り組みにより、地域の生活者を基点とした商品・サービス・場を提供する「イオン生活圏」を想像することを目指している。

関連ニュース

-

2024-06-17

-

2024-06-07

-

2024-05-22

-

2024-04-03

-

2024-03-25

-

2023-06-16

-

2023-05-15

-

2023-04-26

-

2023-01-17

-

2022-12-09

弊社のM&Aご成約実績

-

実績詳細を見る成約年数 2022年8月対象会社(譲渡会社) スーパー地域:中部譲受会社 投資会社・ファンド地域:関東取引スキーム/問題点・概要 株式譲渡譲渡企業は、東海圏で小売業を展開。業績は順調であったが、将来の業界環境に課題を感じていた。譲受企業は、異業種の大手企業。両者の... -

実績詳細を見る成約年数 2022年4月対象会社(譲渡会社) 不動産販売地域:譲受会社 スーパーマーケット地域:関東取引スキーム/問題点・概要 55歳以上,株式譲渡譲渡企業は、関東にて総合不動産事業を展開。優良な財務基盤で堅実経営を継続されていたが、事業承継の課題から譲渡を検討。譲受企業は...

-

案件詳細を見る詳細業種 中古車買取・販売 所在地 関東 概算売上 2.5億円~5億円 -

案件詳細を見る詳細業種 ソフトウェア受託開発業 所在地 関西 概算売上 1億円~2.5億円 -

案件詳細を見る詳細業種 建築工事業 所在地 関東 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 産業廃棄物収集運搬 所在地 関東 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 土木工事、コンクリート製造販売 所在地 中国・四国 概算売上 10億円~30億円 -

案件詳細を見る詳細業種 建設機械器具賃貸・販売・修理・検査業 所在地 非公開 概算売上 非公開 -

案件詳細を見る詳細業種 建設工事 所在地 関東 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 下着の卸売および販売 所在地 関東 概算売上 1億円~2.5億円 -

案件詳細を見る詳細業種 アパレル・雑貨EC通販 所在地 関東 概算売上 5億円~10億円

M&Aキャピタル

パートナーズが

選ばれる理由

私たちには、オーナー経営者様の

決心にこたえられる理由があります