医薬品業界のM&A動向

更新日

業界の定義

医薬品業の定義は、新薬の開発から、効果の検証、薬の品質管理や販売まで、医薬品に幅広く関わる事業のことである。医薬品は大きく「医療用医薬品」と「一般医薬品(OTC=Over The Counterの略)」の2つに分類され、「医療用医薬品」は、病院で直接、もしくは医師の処方箋を薬局に持参して購入する医薬品を指す。「一般医薬品(OTC)」は、ドラッグストアなどで選んで購入できる医薬品を指し、主に市販薬と呼ばれており、個別ブランドとしての宣伝が可能になっている。

業界の特色

製薬会社は、新たに開発した医薬品を特許権で保護し、医薬品の製造・販売を独占できる。

これによって、保護された医薬品を販売し、収益を上げるというビジネスモデルを取っている。市場では、90%以上を医療用医薬品が占めており、「医療用医薬品」には、新薬(先発医薬品)とジェネリック医薬品(後発医薬品)があり、ジェネリック医薬品とは、新薬の独占販売期間が過ぎた後に発売される、同じ有効成分をもつ医薬品のことを指す。これまでは、長らく新薬が市場の多くを占めてきたが、医療費抑制のため、政府主導で、新薬に比べ研究開発費が少なく、安価に設定されるジェネリック医薬品の使用促進に取り組んでいる。新薬を発売するためには、9年から17年にも及ぶ研究開発期間と、数百億円から、場合によっては1,000億円を越える莫大な費用が必要となる。

さらに、約25,000個の化合物から1つの新薬が生まれると言われており、開発のハードルが非常に高いため、武田薬品工業やアステラス製薬、第一三共のような、体力のある大手製薬メーカーでないと開発は困難とされている。

医薬品開発業務受託機関や医薬品卸、病院や診療所などの各業界とも密接に結び付きの強い業界である。

市場環境の変化

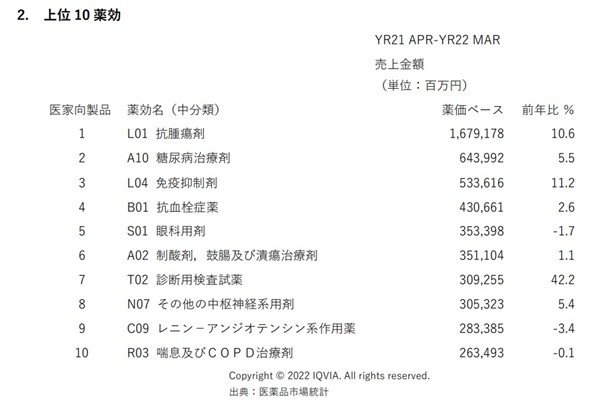

日本の医薬品市場は、IQVIA 「2021年 医薬品市場統計 売上データ」によると、約10兆円規模の市場である。これは、世界的に見ても重要な市場のひとつという見方がされている。厚生労働省「薬事工業生産動態統計調査」によると、市場の多くを占めるのが医療用医薬品であり、2016~2019年の医療用医薬品生産額は4年間にわたり増加が続いた。なお、2020年は8兆5,195億円で前年比1.7%減だが、これは2019年度が8兆6,628億円(前年比40.3%増)と急増したためである。

一方で、国民皆保険制度によって、世界最高クラスの平均寿命と保健医療水準を実現している日本では、高齢化を原因とする医療費の増加が問題視されている。そのため政府は、医療費抑制を目的とし、薬価の引き下げやジェネリック医薬品の推進などの施策を進めている。

出典:IQVIA 医薬品市場統計-売上データ

また、大きな問題として、高額医薬品の登場による医療保険財政の圧迫がある。

年間で数1,000万円の費用がかかる「オプジーボ」や、2019年5月に承認された1回投与で約3,000万円が必要な「キムリア」など、高額医薬品が相次いで登場しており、このまま高額医薬品が増え続ければ、医療保険財政は破綻するのではないかと危惧されている。 2019年4月からは、医薬品の費用対効果を評価して、薬の価格に反映させるという考え方もあり、同じ病気に使用する新薬と既存薬の費用対効果を調べ、効果に対して新薬の価格が高いと判断された場合、薬価を下げるという仕組みが正式に導入された。また、2020年4月からはこの仕組みに関する人材育成プログラムも開始となった。2020年10月時点で費用対効果評価の対象品目は6品目あり、製薬会社への影響が懸念される。

課題と展望

医薬品業界では、技術の進歩により、AIやIoT技術を活用した新薬の開発に注目が集まっており、協業や合併など、今後のM&A活性化が見込まれている。 後発医薬品メーカーにとっては、ジェネリック医薬品の普及が広がることは追い風とされているものの、競合となる企業も多く、大手による参入や買収のリスクは完全には回避できず、予断を許さない状況とされている。

医薬品の研究開発費は増加傾向にあるため、AI技術の進歩による新薬開発の成功率向上をいかに進めることができるか、またジェネリック医薬品がどこまでシェアを広げていくかの動向にも注目されている。

医薬品界のM&A動向

医薬品業界のM&Aは新薬の開発、新規市場へのアプローチ、製造の効率化などさまざまな目的のもとに行われる。国内企業同士のM&Aに限らず、国境を超えたM&Aも盛んであり、それにより動く金額も大きい。世界的な話題となるM&Aが多いのも特徴だ。

-主な事例-

- -2022年4月、ソレイジア・ファーマ株式会社と株式会社 HikariQ Healthは、主にがん領域での抗体医薬品の研究・開発を目的に、ソレイジアからHikariQへの出資を通じた資本業務提携を締結した。両社の有する知見に基づき早期の研究開発から臨床開発までを共同で立案、実施することで、医薬候補品パイプラインの充実と研究開発プロセスの効率化を目指している。

- -2020年11月、医薬品や食品、化学等の業界向けの造粒・コーティングなどの装置と添加剤、品質保持剤などの開発、製造、販売を行うフロイント産業株式会社は、イタリアの医薬品製造機械装置メーカーCos. Mec S.r.l.の全株式を取得した。これは、今後人口増加に伴い医薬品の需要増加が見込まれる新興国における製薬市場にアプローチするためのもので、Cos.Mecの株主 Angelo Lamanna氏の提案により行われた。

- -2018年5月、武田薬品は、製薬大手のシャイアー(アイルランド)を日本企業として過去最大規模のM&Aとなる、6兆2000億円で買収。国内だけでなく、世界的にも大きく話題を集めたM&Aとなった。 このM&Aにより武田薬品は優秀な人材ネットワークの構築を可能にし、研究開発により注力できることになるとされている。

- -2017年10月、田辺三菱製薬は、バイオベンチャー・ニューロダーム(イスラエル)を約1,241億円で買収。ニューロダームは、パーキンソン病など中枢神経系治療薬における新たな開発研究や、医薬品とデバイスを組み合わせる開発技術を持っており、田辺三菱製薬が中期経営計画で掲げている、20年米国事業売上高800億円達成をより確実なものとする狙いだ。

- -2017年6月、沢井製薬は、アメリカの後発医薬品メーカーであるアップシャー・スミス・ラボラトリーズ(ミネソタ州)を総額約1,175億円で買収。製品群の拡充とともに、世界最大の医薬品市場であるアメリカでの事業を強化した。 今後の医薬品、製薬業界のM&A動向がどこまで活発化するのか注目が集まる。

関連ニュース

-

2024-02-15

-

2024-01-16

-

2023-12-11

-

2023-11-21

-

2023-11-09

-

2023-10-30

-

2023-10-13

-

2023-10-13

-

2023-09-29

-

2023-08-01

弊社のM&Aご成約実績

-

案件詳細を見る詳細業種 アイラッシュサロン 所在地 非公開 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 内科クリニック 所在地 北海道 概算売上 1億円~2.5億円 -

案件詳細を見る詳細業種 Webサイト制作、システム開発、アプリ開発 所在地 関東 概算売上 2.5億円~5億円 -

案件詳細を見る詳細業種 ゲームソフトウェアの企画・開発・デザイン 所在地 関東 概算売上 2.5億円~5億円 -

案件詳細を見る詳細業種 クリニック1施設(産婦人科)の運営 所在地 関東 概算売上 5億円~10億円 -

案件詳細を見る詳細業種 健康食品・サプリ製造販売 所在地 九州・沖縄 概算売上 1億円~2.5億円 -

案件詳細を見る詳細業種 イタリアンレストラン 所在地 関西 概算売上 1億円未満 -

案件詳細を見る詳細業種 通信土木工事業 所在地 関東 概算売上 1億円~2.5億円 -

案件詳細を見る詳細業種 パッケージソフト開発 所在地 九州・沖縄 概算売上 1億円~2.5億円

M&Aキャピタル

パートナーズが

選ばれる理由

私たちには、オーナー経営者様の

決心にこたえられる理由があります