更新日

M&Aとは

M&A(Mergers and Acquisitions)とは、合併・買収に加え、株式譲渡や事業譲渡など、経営権や事業を移転・再編する手法の総称です。事業成長や経営課題の解決において有効な選択肢として位置づけられています。

特に日本の中小企業では、後継者不足による第三者承継の必要性や、競争力強化・事業ポートフォリオ見直しといった背景から、M&Aを選ぶ企業が年々増えています。

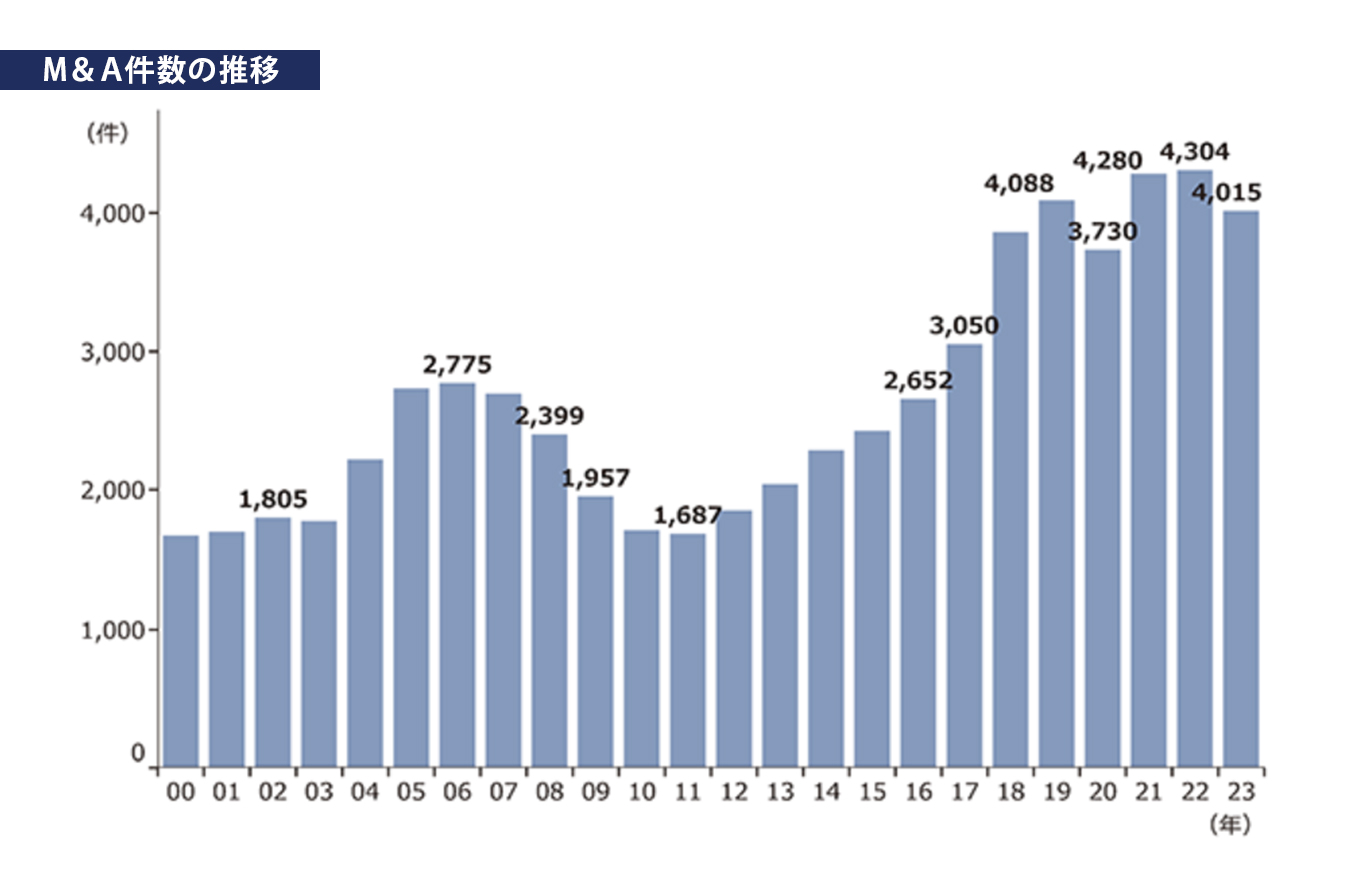

⇒M&A件数の推移はこちら

「M&Aとは」の要点

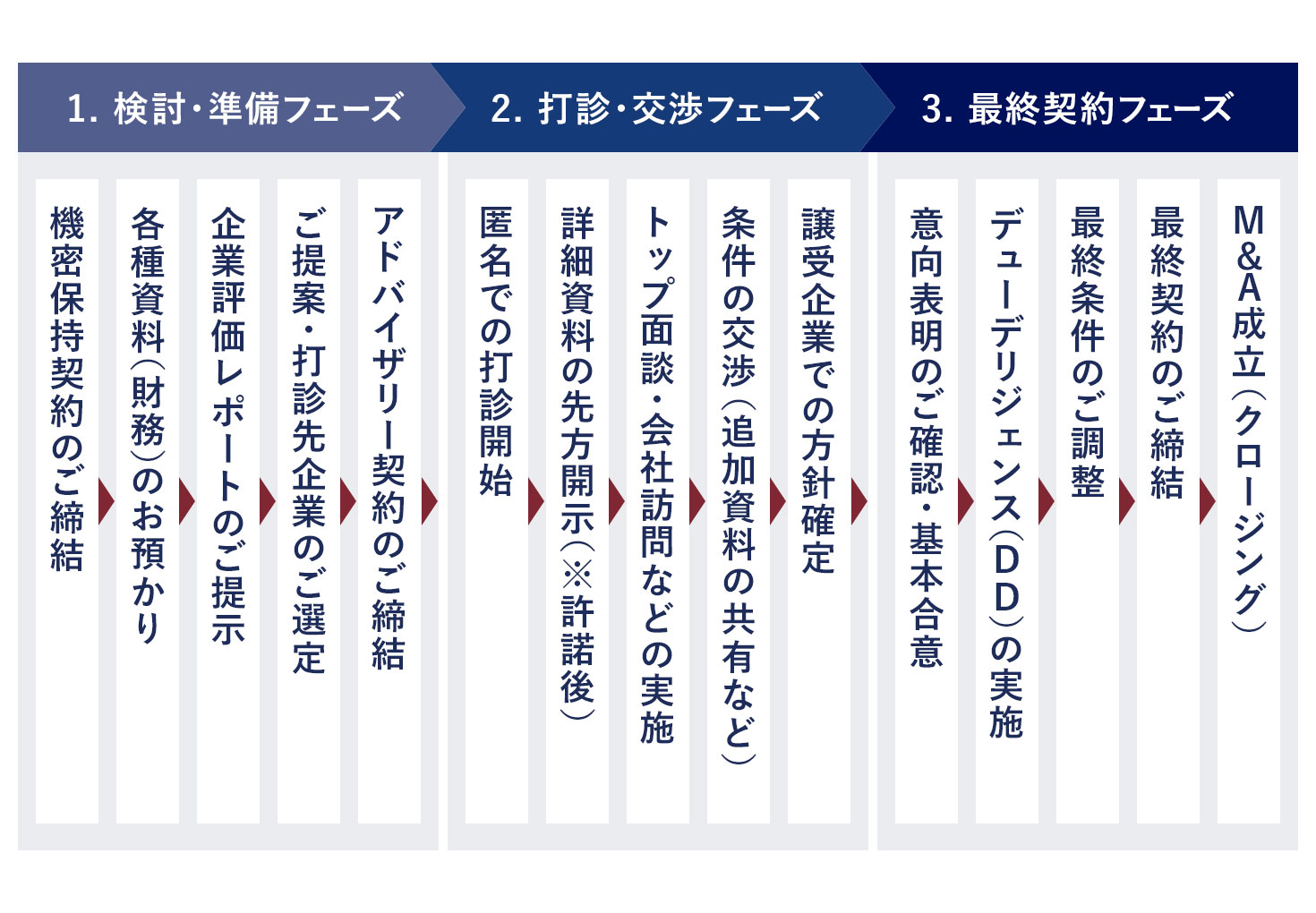

- 代表的な手法

- (狭義)合併/買収

(広義)合弁会社設立/資本参加/資本業務提携 - 基本の流れ

- ①検討・準備→②打診・交渉→③最終契約→④クロージング後(関係者への開示・PMI)

※「M&Aの目的」を4つの主要分類に分けて解説しているので、「M&Aの目的とは?」ページも併せてご覧ください。

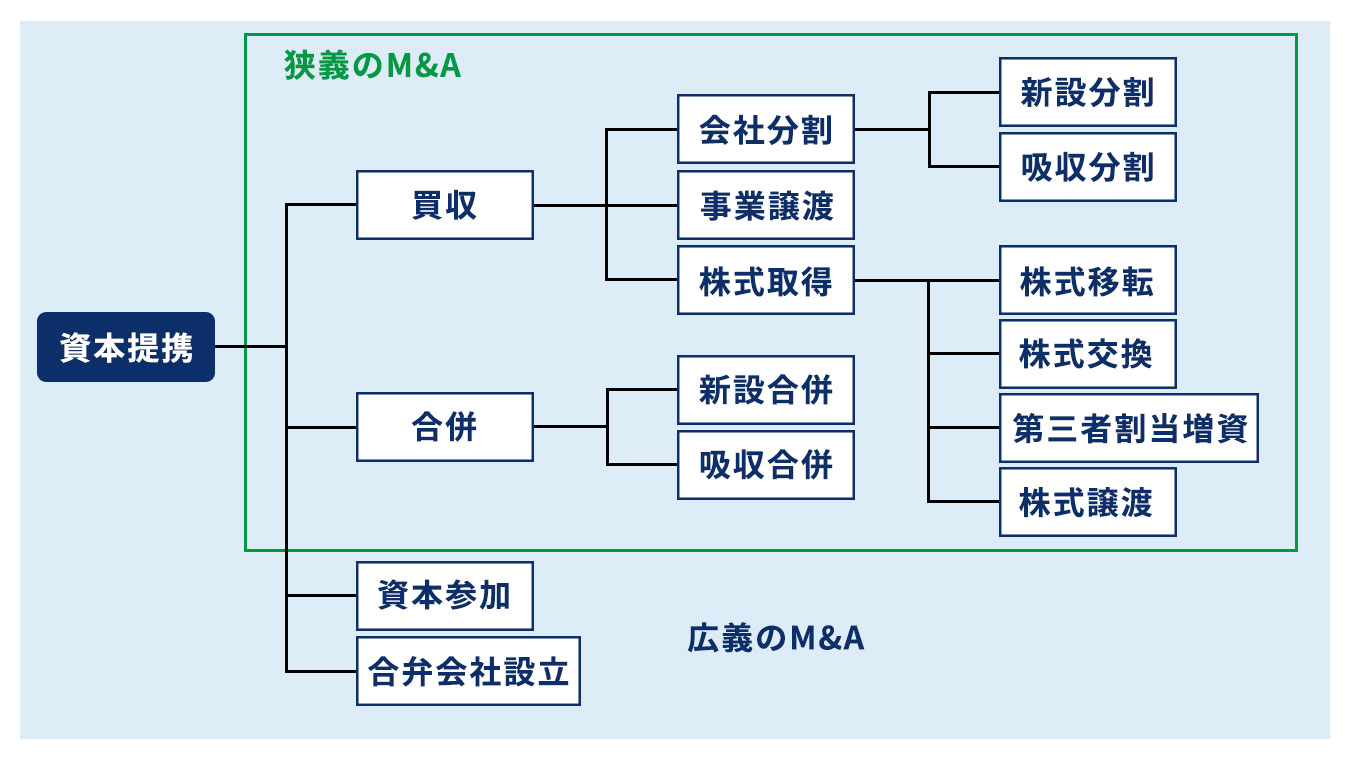

上図は、M&Aの全体像(広義・狭義)を整理したものです。合併・買収だけでなく、株式譲渡や事業譲渡など多様なスキームがあり、目的に応じて選択します。

事業承継や成長戦略を考える際、M&Aは「引き継ぎ」と「成長投資」を同時に実現しうる選択肢です。

本記事では、M&Aの意味・背景から手法、メリット/デメリット、費用・リスク対策、PMIまでを流れに沿って整理し、オーナー経営者の方が「自社にとってM&Aが現実的な選択肢かどうか」を判断できるよう解説します。

※「まず流れを知りたい」「費用感を知りたい」という方は、M&Aの流れ / 手数料・費用 からお読みいただくこともできます。

M&Aの定義

「M&A」とは、英語の「Mergers(合併)」と「Acquisitions(買収)」の略称で、企業同士の統合・買収を意味します。

ただし、M&Aという言葉は単なる合併・買収だけを指すわけではありません。

M&Aの広義には企業の競争力の強化、新規事業の多角化などの目的で行われる資本提携を含む、企業戦略全般を指して使われることもあります。

よく使われる用語の分類は以下の通りです

- 広義のM&A

- 資本参加、合弁会社設立、資本提携、合併、買収

- 狭義のM&A

- 合併(吸収合併・新設合併)、買収(株式譲渡・事業譲渡など)

実際のM&Aでは、単なる合併・買収にとどまらず、株式の異動を伴う資本提携や、共同研究や販売協力などの業務提携が並行して検討されることがあります。両者を組み合わせた「資本業務提携」として進められるケースもあります。

M&A件数の推移

※2025年12月2日更新

中小企業庁による中小M&Aガイドライン策定の後押しもあり、近年M&A件数は増加しています。

M&Aの目的とメリット

(買い手・売り手の視点別)

M&Aには、買い手と売り手それぞれにとって異なる目的やメリットがあります。立場ごとのメリットについて、以下で詳しく解説します。

売り手側の目的・メリット

売り手側から見たM&Aの主なメリットとしては、次のようなものが挙げられます。

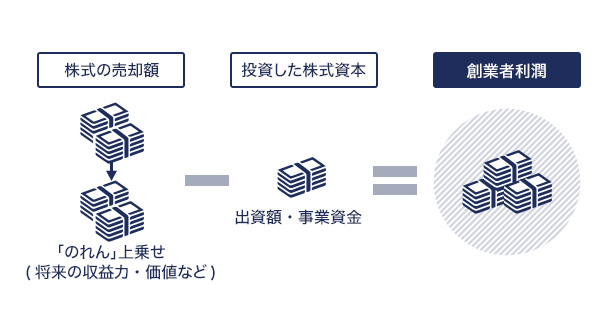

大きな創業者利潤の獲得

中小企業の経営者の多くは、個人保証によって会社の負債を背負っているため、仮に会社を清算しても経営者個人に負債が残り、生活に支障をきたす可能性があります。また、金融機関からの借入金の返済や、担保資産の売却を迫られるケースもあります。

M&Aによる株式譲渡では、負債も含めて譲受企業に引き継がれます。負債を譲受企業に引き継いでもらえば、個人保証を解消できるでしょう。引退後に負債が残るリスクを軽減し、安定した生活を送れる可能性が高まります。

このようにM&Aは、経営者利益の確保と、個人保証からの解放を両立できる可能性があり、経営者にとって「ハッピーリタイア」を実現するための有効な手段となり得ます。

従業員の雇用安定とさらなる活躍

M&Aで会社の権利をすべて買い手企業に売却した場合、従業員は買い手企業に雇用されるケースが一般的です。

経営状況が悪化している企業にとって、M&Aは従業員の雇用を維持する手段となり得ます。また、M&Aにより従来よりも大きなグループの一員となれば、従業員の活躍の場が広がり、これまで自社ではできなかった従業員の育成強化や、多様なキャリア開発など、従業員の士気向上、従業員家族の安心につながるケースもあります。

後継者問題の解決

少子高齢化により、高齢の経営者が後継者を見つけられず、黒字経営でありながらも廃業を選択するケースが増加しています。中小企業は日本経済の基盤を支える重要な存在であり、その減少は日本経済全体の衰退につながりかねません。

そこで、M&Aで業績が良好かつ意欲的な企業に事業を譲渡すれば、円滑な事業承継を実現できる可能性があります。

事業継続と経営規模の拡大

M&Aは、必ずしも会社全体を手放すことではありません。例えば、M&Aによって買い手企業のグループ子会社となれば、買い手企業から資金や情報などの経営支援を受けつつ、自社事業の継続や経営規模の拡大につなげられる可能性が高まります。

また、採算が取れていない事業を売却すれば、主力事業に資源を集中させ、経営基盤の立て直しおよび強化を実現することも可能です。

買い手側の目的・メリット

M&Aにおける、買い手側の主なメリットには次のようなものがあります。

既存事業の拡大・効率化

M&Aでは、対象企業の有形資産(事業用資産、不動産など)だけでなく、無形資産(技術、ノウハウ、取引先、流通網など)も取り込めます。対象企業の資産を活用すれば、自社のビジネス規模の拡大や効率化が可能です。

また、M&Aによって自社の規模が大きくなり、取引量が増加すれば、取引先に対する交渉力が強まり、仕入れコストの削減や設備稼働率の向上、知名度向上も期待できるでしょう。対象企業の顧客層を獲得することで、自社の既存事業を急速に成長させられる可能性もあります。

短期間での新規事業への参入・事業の多角化

M&Aによって既存の事業を買収すれば、一から新規事業を立ち上げるリスクを負うことなく、かつ短時間で事業を多角化できます。事業の多角化とは、既存の事業とは異なる新たな分野に進出することです。事業の多角化を図ることで、主力事業以外の収益源を確保し安定した収益を得られる可能性があります。

自社で一から新たな分野に進出する場合は、多くの時間とコストを必要するだけでなく、失敗に終わるリスクも小さくありません。

M&Aによって、既にその分野で一定の成果をあげている企業を買収することができれば、時間とコストを大幅に削減しつつ、新規事業立ち上げに関するリスクは抑えながら早期の参入が可能です。

また、自社に弱点があるのならば、その分野に強い企業を買収することで克服することもできるでしょう。

M&Aは、強みを伸ばすだけでなく、新規事業への参入・事業の多角化により自社の弱みを補強し、収益源を拡充するために有効な手段といえます。

M&Aのデメリットとは?

M&Aには多くのメリットがある一方で、買い手・売り手双方にリスクや課題が伴うため、慎重な計画と対応が不可欠です。ここでは、立場ごとのデメリットをそれぞれ紹介します。

売り手側のデメリット

M&Aにおける売り手側のデメリットとしては、次のようなものがあります。

希望どおりにマッチングできない可能性がある

M&Aにおいて、売り手が買い手企業を見つけるのは容易ではありません。M&A仲介会社に依頼しても、必ずしもスムーズに買い手企業が見つかるとは限らないのです。特に、経営難の企業にとって、買い手探しは大きな課題となります。

また、買い手企業が見つかっても、希望価格でM&Aが成立するとは限りません。M&Aの買収金額は、対象企業の企業価値に基づいて決定されます。将来性が無いと判断された場合、低い買収金額を提示される可能性があり、希望どおりのマッチングが実現しない恐れがあります。

取引先との関係悪化・契約打ち切りのリスクがある

M&Aによる企業オーナーや経営方針の変更は、取引先の関係に悪影響を及ぼすことがあります。

特に、取引先との契約にCOC条項(チェンジ・オブ・コントロール条項)が含まれている場合は注意が必要です。COC条項とは、契約相手に経営権の移転等が発生した場合、取引内容に制限をかけたり、契約自体を解除したりできる規定のことです。

M&Aに対する理解を示してもらえなかった場合、長年付き合いのある取引先であっても、COC条項を根拠に契約を解除されてしまう可能性があります。M&Aの目的や今後の方針を事前に説明し、理解を得ることが重要です。

従業員の労働環境・待遇が変わる可能性がある

M&Aに伴い従業員が買い手企業に引き継がれた場合、買い手企業の雇用条件に統一が図られることがあります。これまでとは異なる労働環境に身を置かれることで、従業員がやりづらさを感じる可能性があります。

また、M&Aによって待遇が悪化した場合は、モチベーション低下や離職にもつながりかねません。仮にキーパーソンの離職や一斉離職が生じれば、買い手企業は期待していたシナジー効果を得られなくなる恐れもあります。

事前に買い手企業と労働環境に変化が生じないよう交渉をしたり、従業員へ丁寧に説明するなどの対策が必要です。

買い手側のデメリット

M&Aにおける買い手側のデメリットとしては、次のようなものがあります。

M&A実施に伴い一時的に多くの手間・コストが必要となる

M&Aを実施するには多くの手間・コストが一時的に必要となります。

企業を買収するには当然のことながら多額の資金が必要となります。特に、専門性の高い技術力や優秀な人材を有する企業は、その希少性から買収額が高額になる傾向があります。

また、M&Aの検討から実施、成立後の統合プロセスに至るまではおよそ半年から2年程度がかかります。さらに、その後の統合プロセスでも1年程度かかるのが一般的であるように、M&Aには長期的な取り組みが必要です。

M&Aを実施すればシナジー効果をはじめとする多くのメリットを享受できる可能性がある一方で、成功のためには多くのコストおよび期間の投資が必要になります。さらに、多くの投資をしたからといって必ずしも成功するわけではありません。仮に失敗したら、投資が無駄になってしまうリスクがある点にも理解が必要です。

従業員の意欲が低下する恐れがある

M&Aによって相手企業を買収すれば、相手企業に所属していた従業員が自社の社員となります。それまで異なる環境で働いてきた社員が社内に存在することになるため、従業員同士の衝突が起きる可能性は否定できません。その結果、双方の従業員がやりづらさや不満を抱き、モチベーションが低下する恐れがあります。

さらに、買収によって対象企業の従業員の労働環境や待遇が悪化した場合、不満を抱き、優秀な人材の離職、もしくは大量離職につながる恐れもあります。人材の流出は企業イメージの低下や生産性の低下に直結するため、念入りなケアが必要です。

簿外債務・偶発債務を引き継ぐ可能性がある

M&Aでは、買い手企業が簿外債務(退職給付引当金、未払いの給与など)を引き継いでしまうリスクがあります。簿外債務だけでなく、偶発債務(顧客とのトラブル、環境汚染など)も引き継ぐおそれがあります。

M&Aによってこれらのリスクを引き継いでしまった場合、訴訟に巻き込まれる可能性もあるため、事前の入念なデューデリジェンスが必須です。

M&Aの手法

企業の提携には、資本の移動や資本参加を伴う資本提携と、資本の移動を伴わない業務提携(技術・生産・販売等に関する業務提携)に分けられ、前者「資本提携」を広義のM&Aと定義します。広義のM&Aは「合併」「買収」「合弁会社設立」「資本参加」の4つに分かれます。そのうち「合併」「買収」の2つを狭義のM&Aと定義します。

資本業務提携

資本業務提携は、業務提携に伴い、対象会社に対する増資または対象会社の一部の株式を譲渡する事で、提携先に対して議決権を与える手法です。資本提携により、業務提携という単なる契約関係より強固な関係性を構築することができます。資本提携を行うときは、協力内容を明確にするため、同時に業務提携契約を締結することが一般的です。

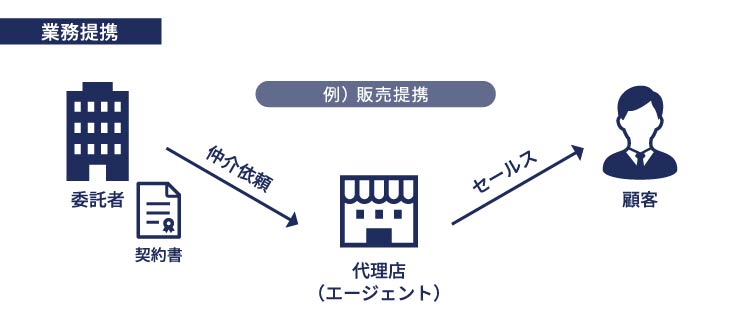

業務提携

業務提携は資本の移動を伴わない提携であり、企業が共同で事業を行うことで、お互いが資金、技術、人材等の経営資源を提供しあい、シナジー効果(相乗効果)を得ることによって、事業競争力の強化を目指すものです。

具体的には、新規事業への進出、技術力の強化・補充、技術の共同開発、生産力の強化・補充、販売力の強化・補完などの目的があります。

業務提携の種類は主に「技術提携」「生産提携」「販売提携」「その他」の4つに分類されます。

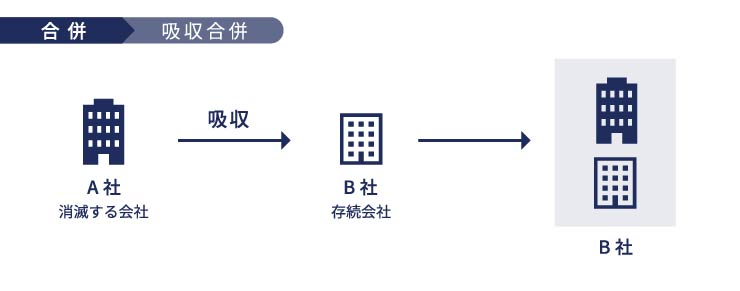

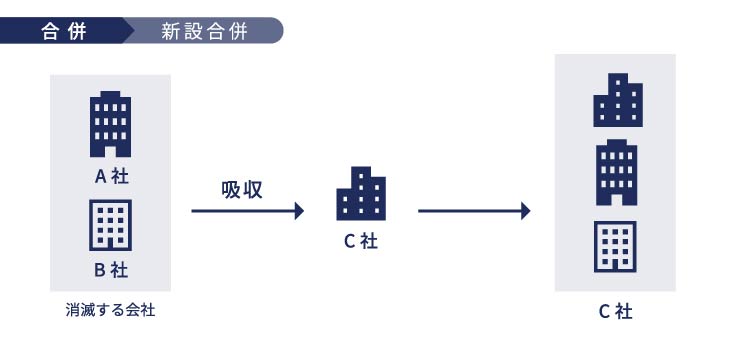

合併

合併は、複数の会社を1つの法人格に統合する手法です。消滅する会社の権利義務の全部を存続会社が吸収して承継させる手法である「吸収合併」と、新規に会社を設立し、消滅する合併対象会社のすべての権利義務を新設会社に承継させる「新設合併」があります。

吸収合併

吸収合併とは、存続会社が消滅会社の権利義務をすべて引き継ぐ合併手法です。新設合併とは異なり、新たな会社を設立せずに行います。吸収合併の目的は、経営資源の統合による効率化やシナジー効果の向上です。手続きは複雑で、契約書の締結や株主総会の決議、債権者保護手続きなどが必要です。

新設合併

新設合併とは、合併によって新たな会社を設立することです。新設合併の定義は、「新設の会社を設立する」「合併元の会社はすべて消滅する」「消滅会社の権利や義務は新設される会社が引き継ぐ」の3点をすべて満たすことであり、消滅会社の権利や義務は、新設される会社が引き継ぐ形となります。

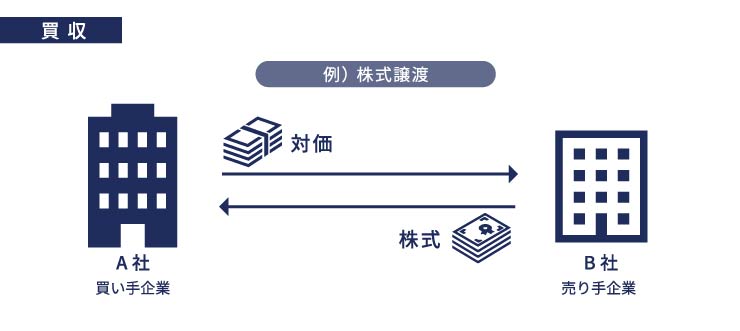

買収

買収は、「株式譲渡」、「第三者割当増資」、「株式交換」、「株式移転」、「事業譲渡」といった手法に分かれます。「株式譲渡」は、株主が保有する対象会社の株式を対価と引き換えに他社へ譲渡することにより承継させる手法であり、中小企業のM&Aにおいて最も多く採用されています。

株式譲渡

株式譲渡とは、株主が保有する対象会社の株式を対価と引き換えに他社へ譲渡することにより承継させる手法です。

第三者割当増資

第三者割当増資とは、通常の公募増資とは異なり、対象会社が特定の第三者に対して新株を割り当てることにより、増資を行う手法です。

株式交換

株式交換とは、完全子会社となる会社の発行済株式のすべてを完全親会社となる他の会社に取得させる手法です。

株式移転

株式移転とは、会社がその発行済株式のすべてを他の会社(株式会社)に取得させる手法です。

事業譲渡

事業譲渡とは、会社が営む事業の全部または一部を他の会社に譲渡する手法です。

合弁会社設立

合弁会社設立とは、複数の企業が資本を出し合い、合弁で会社を立ち上げることをいいます。

合弁会社とは、出資した企業間で経営リスクや利益を分け合い、共同で事業を推進する会社の形態です。これにより、技術や市場、資源の相互補完が可能になり、単独では達成が難しいシナジー効果を期待できます。

資本参加

資本参加とは、対象会社の増資を引き受けるまたは対象会社の一部の株式を譲り受ける事で、限られた議決権のなかで経営に参画することをいいます。

資本参加により、対象会社との連携強化や市場拡大、経営資源の共有などのメリットが期待できます。

M&Aの流れ

ここでは譲渡側の視点から、どのようなプロセスを経てM&Aが成立するのかを説明します。

検討・準備フェーズ

M&Aの検討

M&Aは「事業承継」や「成長戦略」においての選択肢の一つになります。

経営戦略に対してM&Aが選択肢として適切であるか明確にすることが重要です。

M&Aの準備

譲渡企業における準備

譲渡企業(売り手側企業)にとってのM&Aの検討は、まず自社の株式価値を把握するところからスタートとなります。

M&Aでは評価方法や、さまざまな条件により株価評価が異なります。しかし、評価手法(純資産法、収益還元法、類似会社比準法など)に基づく価値から大きく差異が出ることはあまり想定されません。金銭的な条件はM&Aを進めるか否かの大きな要因になるため、検討当初から把握することが重要です。

譲受企業における準備

譲受企業(買い手側企業)におけるM&Aの検討は、まず企業成長への明確なビジョンを定めることが重要です。

譲り受ける企業の事業面・財務面などのさまざまな情報を読み解き、シナジー効果(相乗効果)のポイントを見極め、ビジョンの実現可能性について検討する必要があります。

打診・交渉フェーズ

相手探し(打診)

M&Aでの相手探しには、「仲介会社などに代行でお相手探しを行ってもらう」「M&Aのマッチングプラットフォームを利用し、自身で探す」などが一般的となっています。

なかには、FA(ファイナンシャル・アドバイザー)に業務を依頼する方法もあります。

どの方法であっても、M&Aにおいて、マッチングが最も重要なフェーズとなります。

譲渡・譲受によってビジョンの実現性が高いお相手とのマッチングを実現させるためには、「正しい情報をもとに相手を見極める」ことがポイントです。

また、M&Aでの相手探しでは、情報漏えいに配慮することが特に重要です。

売り手企業においては、取引先との関係毀損、内部の反対など事業活動に大きな影響を与えるリスクもあるため、クローズドな環境で進めることがほとんどです。候補先への打診はある程度、数を絞って打診していくことで情報漏えいのリスクを減らすことができます。

条件調整(交渉)

複数回にわたってのトップ面談や開示された資料をもとに、譲渡価額や条件、譲渡までのスケジュールを含めた調整を行います。

譲受企業側から意向表明書が提出され、この時点で両社が合意となった場合、基本合意契約を締結します。

基本合意契約には売買に関する法的拘束力は無いものの、売り手側からは独占交渉権などを付与する事が一般的です。

また、買い手にとっても、この後に行う買収監査、いわゆるデューデリジェンス(DD)で多額の費用をかけて詳細の調査を行うことになりますので、優先的に交渉権を得るという意味と、自らも誠実に買収監査に応じていく義務を負うことなどが盛り込まれます。

最終契約フェーズ

譲渡契約の締結に向け、譲受候補先企業から対象会社に対してビジネス面・法務面・会計面・税務面などさまざまな角度から詳細な検証を行う買収監査を行います。

買収監査、デューデリジェンス(DD)

買収監査、いわゆるデューデリジェンス(DD)とは、買収する側が売り手側の企業について、徹底的に調査を行うことです。その範囲はビジネス、法務、会計、税務など多岐にわたります。

買い手は買収監査で把握した情報をもとに、経済条件からオーナーの譲渡後の引継期間など、最終的な諸条件の調整を図り、契約書を作成していきます。

譲渡企業は譲受企業に対し、不都合と思われる情報であってもなるべく早いタイミングで開示し、両社の間で早めに対処することが重要です。後々に、簿外債務や環境問題、労務問題などが発覚してしまうと、交渉が決裂し、本件そのものがブレイクする可能性もあります。

最終条件の調整

最終譲渡の諸条件について双方の最終的な意向を確認し調整していきます。

最終契約の締結(クロージング)

買収監査や、諸条件の調整を経て、双方が納得できる状態になり、最終契約の締結(クロージング)に進みます。

「譲渡企業は、株式を譲受企業に譲渡し、譲受企業はこれを譲り受け、その対価として譲渡対価を支払うこと」を核とした契約書「SPA(株式譲渡契約書)」の締結をもってクロージングとなります。

M&Aのクロージング後

関係者への開示

最終契約の締結(クロージング)後、関係者への開示を行います。M&Aでは、検討・準備の段階から情報漏洩を防ぐ目的で、クローズドな環境で進めることがほとんどです。

そのため、M&Aが成立した情報を社内に開示する局面では、社外に対して未公開情報(インサイダー情報)を社内の関係者が知ることになるため、インサイダー取引が意図せず発生する確率が高くなります。

そのようなリスクの回避を行うためには、情報開示前よりタイミングやその手法について綿密に考える必要があります。

PMI(ポスト・マージャー・インテグレーション)

PMIとは、M&A成立後に必要な統合作業のことです。M&Aで期待される企業成長やシナジー効果などは、PMIを成功させて、はじめて享受できるものです。そのため、M&Aにおいて成約はスタートラインに過ぎないといえるでしょう。PMIでは、主に次の3つの統合が必要になります。

- 経営統合

- 経営理念や方針のすり合わせ、経営体制の刷新など

- 信頼関係構築

- 従業員、取引先、金融機関などとの信頼関係を築くこと

- 業務統合

- 各事業部門、ITシステム、人事・会計などの統合

M&Aにおける企業価値評価

M&Aでは、企業価値を適切に評価することが必要です。評価方法は多岐にわたりますが、そのなかから自社に合ったものを選ぶことがポイントになるでしょう。

企業評価のアプローチ分類と評価法

M&A検討時の企業価値を評価する代表的なアプローチとして、大きく以下の三つに分類されます。

ネットアセット・アプローチ(コストアプローチ)

【評価手法】

- 簿価純資産法

- 時価純資産法(修正簿価純資産法)

- その他

【特長】

- 一時点における会社の帳簿に基づいた評価を反映しており、客観性に優れている

- 帳簿が適正に作成されていないと実態の評価ができない

- 市場での取引環境や将来の収益獲得能力を反映しておらず、のれん等を適正に計上する必要がある

マーケット・アプローチ

【評価手法】

- 市場株価法

- 類似企業比較法(株価倍率法、乗数法)

- 類似取引比較法

【特長】

- 市場での取引環境を反映しており、客観性に優れている

- 類似する上場会社が無い場合は評価が困難

- 会社の固有の性質を反映しにくい

インカム・アプローチ

【評価手法】

- ディスカウント・キャッシュ・フロー法

- 配当還元法

- 収益還元法

【特長】

- 将来の収益獲得能力の反映に優れている

- 事業計画やマネジメントインタビューを参考にするため、会社固有の性質の反映に優れている

- 事業計画等が恣意的に作られた場合など、客観性に注意が必要

企業価値の算定方法

単独また複数の評価法を採用し、評価対象会社の価値を評価することになります。

その場合の総合評価には、以下のような方法があります。

| 算定手法 | 評価方法 |

|---|---|

| 単独法 | 評価アプローチの中から特定の評価法を単独で適用して、価値評価を行う方法 |

| 併用法(重複幅併用法) | 複数の評価法を適用し、一定の幅をもって算出されたそれぞれの評価結果の重複等を考慮しながら、評価結果を導く方法 |

| 折衷法 | 複数の評価法を適用し、それぞれの評価結果に一定の折衷割合を適用して、加重平均値から評価結果を導く方法 |

M&Aをサポートする専門家

M&Aを円滑に進めるうえで、専門家のサポートは欠かせません。ここでは、専門家のサポートに関連するサービスと費用について説明します。

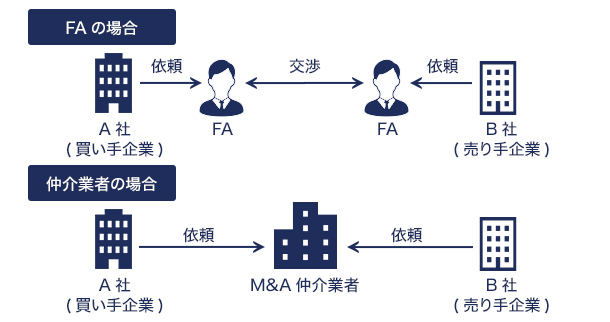

M&Aアドバイザー

M&Aアドバイザーは、FA(ファイナンシャルアドバイザーの略)と仲介業者に大別されます。FAとは主に売り手または買い手いずれかの片側に立って、クライアントの利益を最大化するために助言を行うサービスを提供している事業者の総称です。欧米の投資銀行から入ってきたスタイルで、主に外資系投資銀行、国内大手銀行、大手証券会社、独立系のM&Aブティックなどが務めており、利害関係者の多い上場企業同士の大型M&A案件ではFAを起用する例が多く見られます。

一方、中小企業のM&Aでは、仲介型が主流です。中小のM&Aを専業とする独立系ブティックが、買い手売り手双方に対して、検討段階からマッチング、交渉、クロージングまで一連の助言や手続きの補助を行っていくサポートサービスを提供しています。

その他の各専門分野の業者

複雑なM&Aを成功に導くために、近年では各分野の専門家の力を借りることが増えてきています。前述のM&A仲介会社のアドバイザーのほか、主に買い手側の買収監査、いわゆるデューデリジェンス(DD)や株式価値算定に関する第三者評価を依頼する専門家として、ビジネスDD(ビジネスデューデリジェンス)を担当する戦略コンサルティング会社、会計・税務のデューデリジェンスや株式価値算定を担当する監査法人や税理士法人を母体とするFAS(ファイナンシャルアドバイザリーサービスの略)、法務デューデリジェンスを担当する法律事務所などがありますが、課題に応じて不動産鑑定会社や人事コンサルティング会社などを登用するケースもあります。

M&Aの交渉過程は非常にデリケートなものであり、取引先・従業員・会計・税務・ガバナンスなどさまざまな問題を解決し、特に終盤の条件交渉では譲渡側・譲受側双方で利害が対立することもあり、成約に向けては多くの障壁が立ちはだかります。

当社は豊富な実績・経験に基づき、M&Aの成約までをリードしていくプロフェッショナルとしてサービス提供を行っております。事業承継を検討されている方、詳しい内容をご希望の方は、以下よりお問い合わせください。専任担当制で、着手金無料・株価レーマン方式の報酬体系によって、共にお客様の利益最大化を目指し、M&A成立まで、フルサポートで伴走いたします。

M&Aの専門家へ支払う手数料・費用

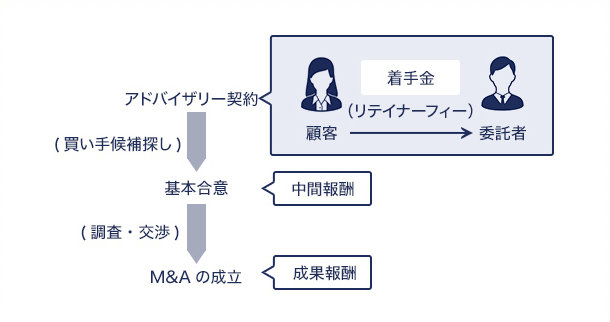

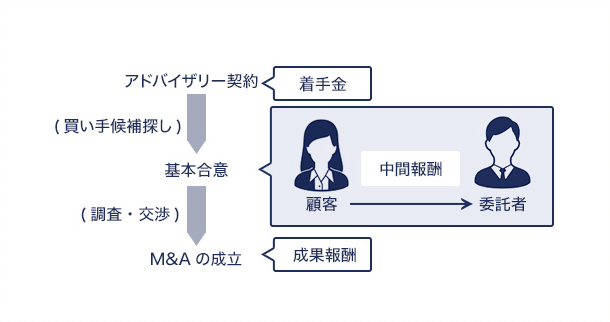

手数料は大きく3つに分類されます。

アドバイザリー事業者によって、手数料の形態は千差万別です。ここでは、代表的な3つのコストについて紹介します。

イニシャルコスト

アドバイザリー契約を結ぶと、最初に発生する代表的な費用が「イニシャルコスト(初期費用)」です。たとえば、「着手金」は一括で支払う前払い金、「リテイナーフィー」は毎月定額で支払う顧問料として発生します。

また、これとは別に、企業価値を見積もるための株価算定(バリュエーション)レポートの作成費が求められるケースもあります。これら初期段階だけでも、数十万〜数百万円規模となる場合が多いため、契約前に想定コストを確認しておくことが重要です。

M&Aについては、敷居が高いと感じているオーナー経営者が多く存在します。着手金やリテイナーフィーの発生や支払いもその要因の一つではないかと推測できます。

M&Aキャピタルパートナーズでは、多くのオーナー経営者に「M&Aを選択肢の一つ」として検討していただきたいと考えており、着手金無料、月々のリテイナーフィーはもちろん営業に関わる交通費なども一切請求しておりません。

マイルストーンフィー

M&Aでは、検討開始から成立までに数年を要することもあり、進行段階に応じて費用が発生するケースもあります。

その一つが「中間報酬(マイルストーンフィー)」と呼ばれるもので、具体的な買い手候補と条件面で基本合意に至ったタイミングで発生することが一般的です。

この費用は、成功報酬総額のうち10~20%程度を「前払い」として支払う位置づけとなっており、例えば、売り手側の支払う最終的な成功報酬が2,500万円の場合、中間報酬として250~500万円を合意時に支払い、残額の2,000~2,250万円はクロージング(契約成立)時に支払う流れとなります。

成功報酬

M&Aの成立後に、成功報酬として支払う手数料です。M&Aの譲渡対価となった株式価値の総額に一定の料率を乗じるケース、譲渡対価に対象会社の負債(正確にはネット有利子負債が多い)を足した企業価値の総額に一定の料率を乗じるケースがあります。

乗じる手数料率は固定の場合もあれば、算定総額に応じて料率を計算していくレーマン方式という場合もありますが、概ね1~5%の範囲となっております。

M&Aキャピタルパートナーズでは、株式価値(株価)を基準としたレーマン方式を採用しており、同じ譲渡金額であっても、総資産ベースより手数料を低く抑えることが可能です。

当社では、売り手のお客様、買い手のお客様それぞれから頂戴する手数料は、原則、同タイミングかつ、同一の手数料としております。手数料に関して詳しくは「⇒弊社の手数料」をご参照ください。

M&Aにおいて発生する税務

M&Aでは、取引形態やスキームによって税務が大きく異なります。買い手側・売り手側それぞれに発生する税金を事前に理解することが重要です。

売り手側に発生する税務

M&Aで売り手側にかかる税金は多岐にわたります。選択したスキームやM&A後の資産運用によっても支払うべき税金が異なるため、どういったケースにも対応できるよう、広範囲な税務の知識が必要です。

スキームごとの税務の例は以下のとおりです。

| スキームの種類 | 詳細 |

|---|---|

| 株式譲渡の場合 |

|

| 事業譲渡の場合 |

|

買い手側に発生する税務

M&Aの税金は売り手側に発生するものというイメージが強いかもしれません。しかし買い手側にも、以下のような税金が発生します。

| 税の種類 | 詳細 |

|---|---|

| 消費税 |

|

| 不動産取得税 |

|

| 登録免許税 |

|

M&Aを成功させるためのポイント

M&Aの成功には、相互の信頼を築くことが欠かせません。さらに、その信頼関係を土台とした理想的なパートナーの選定が重要です。しかし、これら2点を満たすことは簡単ではありません。

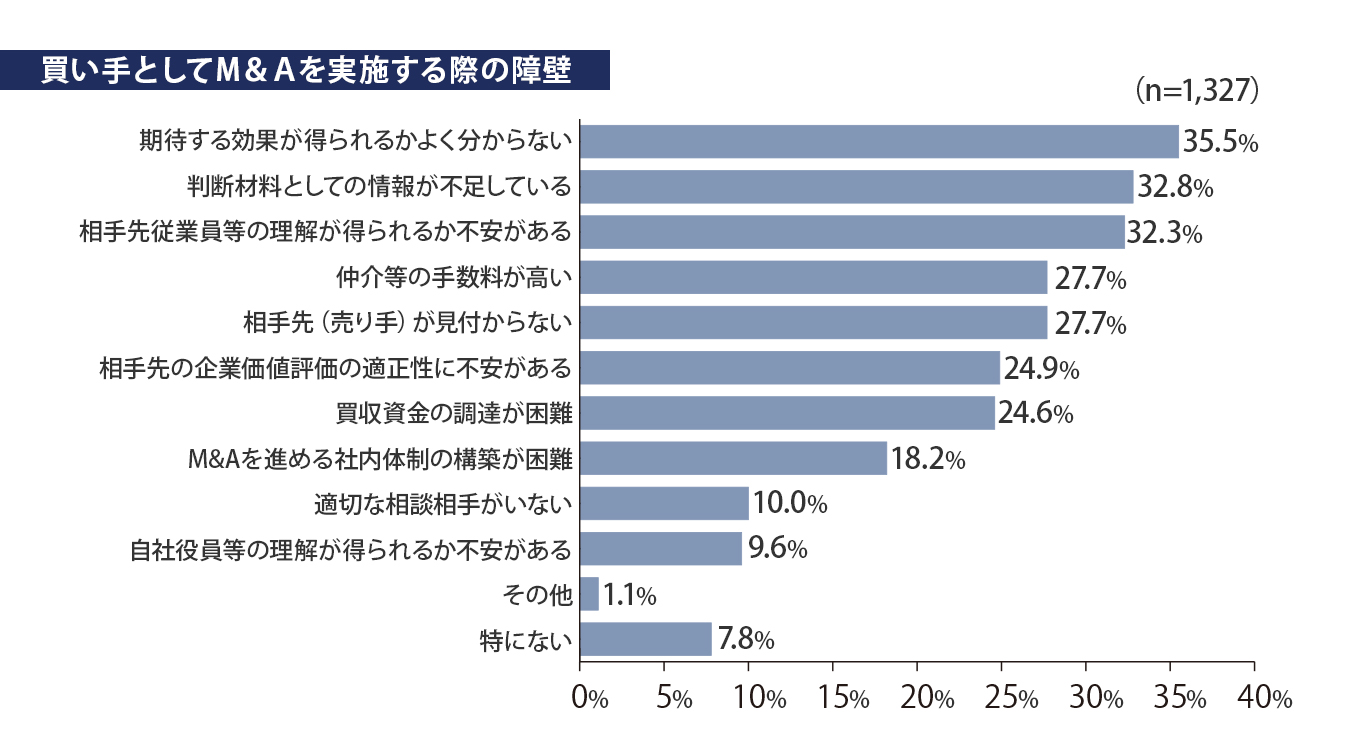

2021年版「中小企業白書」によると、買い手としてM&Aを実施する際の障壁として「期待する効果が得られるかわからない」「判断材料としての情報が不足している」「相手先従業員の理解が得られるか不安がある」「相手先(売り手)が見つからない」などが挙げられています。そこでおすすめするのが、M&Aに詳しい専門家の活用です。

M&A仲介会社は売り手・買い手企業双方に対して豊富なネットワークと情報を持ち、専門的な知識・知見を持つM&Aアドバイザーを多数抱えています。M&Aアドバイザーは、売り手候補と買い手候補をマッチングさせるだけではなく、マッチング前の株式価値評価、買い手候補先に対して匿名で打診する際に使用するノンネームシートの作成や、譲渡企業の詳細な企業情報をまとめた企業概要書の作成、基本合意の締結からデューデリジェンスの立ち合い、最終契約の締結まで、一貫してサポートします。M&Aは企業と企業、人と人の利害が複雑に絡み合います。M&Aの過程で起こるトラブルや、難しい交渉事にも適切に対応できる、知識と経験を兼ね備えたM&Aアドバイザーに相談することがM&Aの成約にとっては欠かせません。

M&Aの歴史・動向

M&Aは戦前から存在し、日本企業の成長や再編に欠かせない手法として用いられてきました。ここでは、M&Aの歴史や、現状、今後の動向などについて見ていきましょう。

M&Aの歴史と市場背景

日本におけるM&Aの歴史は古く、早くは戦前から行われてきました。戦後の財閥解体や高度成長期のなかでも、三菱重工業や新日本製鉄などの大型合併が誕生しています。

バブル景気や円高による1980年代後半の海外企業への買収を経て、1990年代以降、日本国内ではM&Aが急増。これは、バブル崩壊で日本企業の株式が軒並み急落したことで、不良債権処理や企業再編に向けた買収が増えたためです。

当時、「ハゲタカ」という用語がメディアに多く取り上げられたことを思い出す方も多いのではないでしょうか。2000年代に入ると、金融ビッグバンを背景とした外資系投資銀行の進出に伴い、M&Aサービスの多様化や法整備も進行。ベンチャー企業によるM&Aが活発化したのもこの時期です。

2000年代以降には、立て続けに起こった景気減退や震災の影響を受けてM&Aは低迷期に突入するものの、2014年に施行された改正会社法も後押しとなり、中小企業経営者の高齢化問題を背景とした比較的小規模の中小企業M&Aを中心に再び拡大傾向に転じています。

また、景気低迷や人口減で国内市場が縮小する中、M&Aによって海外市場に活路を見出そうという企業も増えています。

M&Aの現状・動向

近年の傾向としては、企業の成長や後継者不足の解消を目的として、M&Aが増加していることが挙げられます。また、 国内市場の縮小を背景に、海外市場への進出を目指す企業が増えていることも特筆すべき点です。

M&A件数推移

冒頭で述べたように、中小企業のM&Aの実施件数は増えています。

後継者の不在については一定の改善が見られます。M&Aの増加数から考えると、M&Aが後継者不在率の低下に貢献していると考えられます。

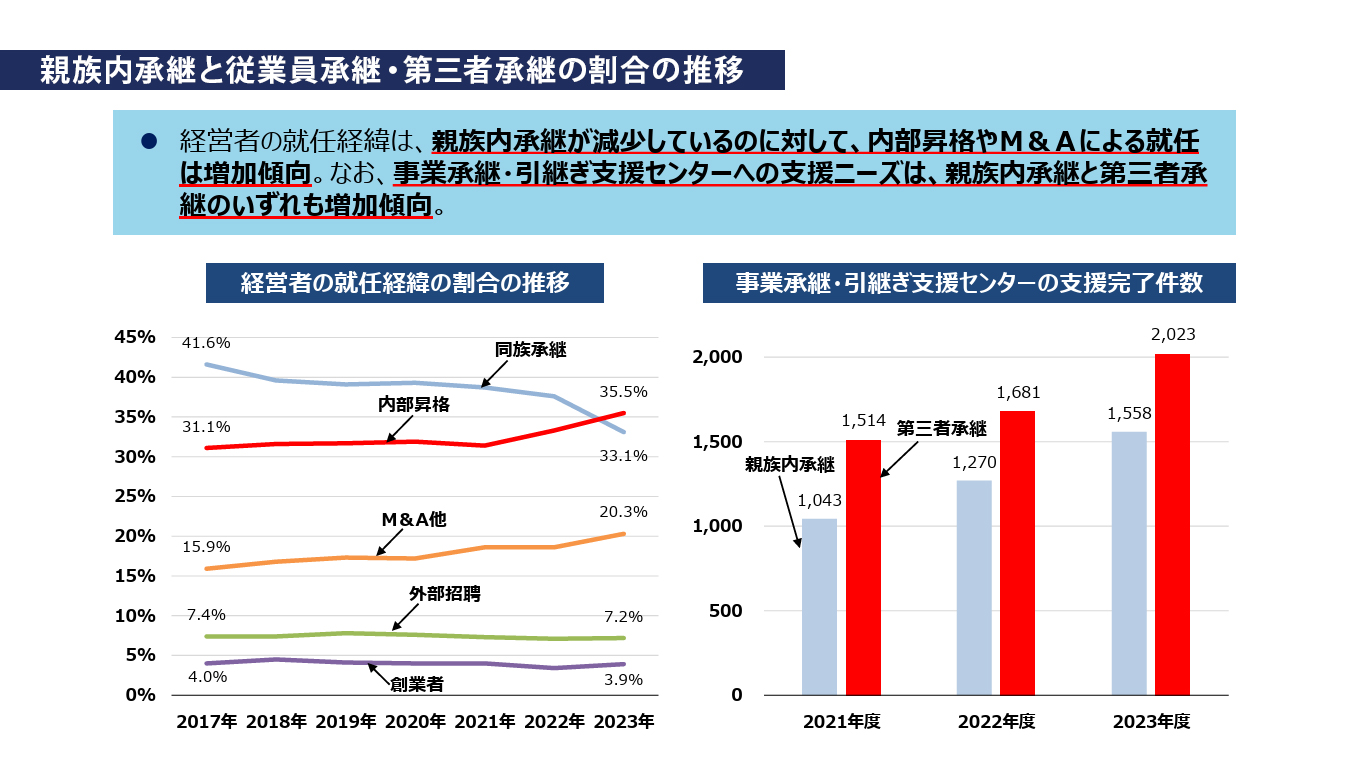

親族内承継の数は減っており、内部昇格やM&Aによる就任が増加しています。第三者承継と親族内承継はどちらも増えていますが、第三者承継の方が多い状況です。

M&Aの認知・今後の展望

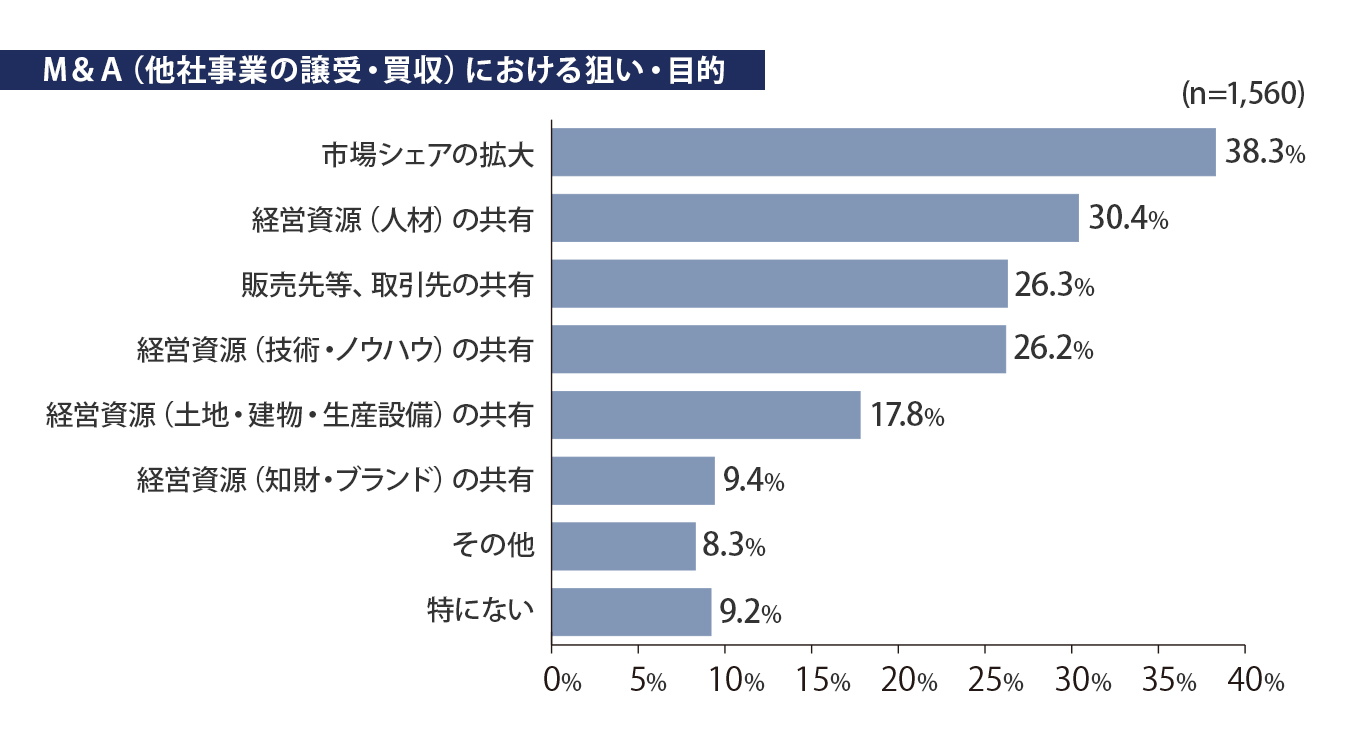

買い手側におけるM&Aの実施目的を見ると、最も多いのが「市場シェアの拡大」、次いで「経営資源(人材)の共有」「販売先等、取引先の共有」「経営資源(技術・ノウハウ)の共有」となっています。

この結果から、後継者および人材の確保のためだけでなく、成長戦略の手法の1つとしてM&Aが認知されはじめていることが伺えます。今後も、企業の成長および深刻化する後継者不足の解決策の1つとして、M&Aがますます拡大していくと予測できます。

まとめ

本記事では、M&Aの基本から手法、流れ、注意点までを体系的に解説してきました。

中小企業の経営者にとって、M&Aは事業承継や成長戦略の重要な選択肢の一つとして、年々注目を集めており、社会的ニーズは広まりを見せています。

M&Aは一度きりの重要な経営判断であり、特に売り手側は取引条件の違いによって納税額や手取り額に大きな差が出る可能性があります。そのため、税務・法務・会計などに精通した専門家の関与が不可欠です。

また、情報の隠蔽や過度な企業価値の演出は、契約後の法的トラブルや違約責任に発展しかねません。買い手企業との信頼関係構築を最優先に、適正な情報開示と契約交渉が求められます。

成功するM&Aには、専門性の高いアドバイザーによる中立的かつ実践的なサポートと、信頼できる譲受企業の選定が欠かせません。初期段階での無料相談やセカンドオピニオンの活用を通じて、納得のいく意思決定を行いましょう。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、中小M&Aガイドラインを遵守し、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- M&Aとは何の略で、どのような取引を指しますか?

- M&AはMergers and Acquisitionsの略で、企業や事業の合併・買収を中心とした経営権や事業の移転・再編手段の総称です。株式譲渡や事業譲渡、第三者割当増資、合併、会社分割、株式交換・株式移転、資本提携など、目的に応じてさまざまなスキームが含まれます。

- なぜ今、日本の中小企業でM&Aが増えているのですか?

- 経営者の高齢化と後継者不足が進む一方で、国内市場の伸び悩みや人材・技術確保の必要性が高まり、親族内承継だけでは事業承継ニーズを吸収しきれなくなっているためです。黒字廃業を避けて事業と雇用を守る第三者承継の選択肢としてM&Aが浸透し、中小M&Aガイドラインなど公的な後押しもあって件数が増加しています。

- M&Aはどのような流れで進みますか?

- 一般的なM&Aの進み方は、まず経営課題や目的の整理・企業価値の把握などの検討・準備フェーズから始まり、その後に候補先の探索・打診、トップ面談と条件交渉を行い、意向表明書・基本合意の締結を経てデューデリジェンス(買収監査)でリスクと価値を確認し、最終条件を調整して株式譲渡契約などの最終契約を締結し、クロージング後にPMI(経営統合)を通じて組織・業務・システム・人材を統合していくという流れです。

- M&Aの費用や手数料はどのくらいかかるのでしょうか?

- 多くのM&A専門家・仲介会社では、契約時の着手金や月額リテイナーフィーなどのイニシャルコスト、基本合意時などに発生する中間報酬(マイルストーンフィー)、成約時に支払う成功報酬の三層構造で報酬体系を設計しています。成功報酬は株式価値または企業価値にレーマン方式などの料率(概ね1〜5%程度)を乗じて算定することが一般的なため、どの時点で何に対して課金されるかを事前に確認し、他社と比較しておくことが重要です。

- M&Aの準備はいつ頃から始めるべきですか?

- 事業承継目的のM&Aであれば、遅くとも経営者が60代前半に差し掛かる頃から、少なくとも希望する引退時期の数年前には検討・準備を始めるのが望ましいとされています。業績や財務の整理、経営課題の棚卸し、企業価値の把握、候補先探索から成約までに6〜12カ月程度かかるのが一般的なため、早めに動くほど相手やスキームの選択肢を広げやすくなります。

- M&Aにはどのようなリスクがあり、どう対策すべきですか?

- 売り手側の主なリスクには、希望条件に合う相手とマッチングできないことや、取引先との関係悪化・契約打ち切り、従業員の処遇変化によるモチベーション低下や離職、情報漏えいなどがあります。買い手側には、簿外債務や偶発債務の引継ぎ、デューデリジェンスの不十分さによる価格ミス、PMIの失敗による人材流出やシナジー未達といったリスクがあり、これらに対しては事前の綿密なデューデリジェンスと契約上の表明保証・補償条項の設計、取引先や従業員への丁寧な情報開示とコミュニケーションによってリスク低減を図ることが重要です。

- M&Aを成功させるためのポイントは何ですか?

- まず、事業承継なのか成長投資なのかといった目的とゴール像を明確にし、自社の強み・弱みや譲渡後に守りたい条件(従業員の処遇、社名や拠点の維持など)を優先順位づけしておくことが出発点となります。そのうえで、M&Aアドバイザーや弁護士・会計士など専門家と連携しながら、候補先の選定、企業価値評価、条件交渉、税務・法務対応、デューデリジェンス、PMIまでを一貫して設計・遂行することが成功確率を高めます。

M&Aを流れから学ぶ

(解説記事&用語集)

M&A関連記事

目的別M&A

- 会社売却と事業承継の違い

- 事業承継とは

- 事業承継とM&Aの違い

- 事業承継M&A

- 「事業承継」と「事業継承」の違い

- 事業承継問題

- 後継者不足の実態

- 事業承継における課題

- 事業承継対策の必要性

- 事業承継を実施するタイミング

- 事業承継の流れ

- 事業承継計画

- 事業承継計画書の記載項目

- 事業承継のチェックリスト

- 事業承継における後継者選定

- 事業承継における後継者育成

- 親族内承継

- 親族外承継

- 従業員への事業承継

- 第三者承継

- 親族内承継と第三者承継の比較

- 後継者のいない会社を買う

- 事業承継の主要スキーム比較

- 持株会社を活用した事業承継

- 事業承継信託

- 事業承継ファンド

- 医療法人の事業承継

- 事業承継に向けた資金調達方法

- 事業承継補助金

- 事業承継で活用できる融資

- 事業承継における生命保険

- 事業承継税制

- 事業承継の税務対策

- 事業承継と資産移転

- 事業承継時の消費税の取扱い

- 承継時の債権・債務の取扱い

- 地位承継

- 包括承継

- 許認可の承継

- 株式相続

- 株式の贈与

- 自社株贈与

- 事業承継士

- 事業承継の専門家

- 事業承継コンサルティング

- 事業承継特別保証制度

- 事業承継に潜むリスクと対策

- 事業承継に伴う労務管理リスク

M&Aスキーム

M&Aプロセス

企業価値評価

デューデリジェンス

M&Aファイナンス

M&A税務

M&A法務

用語・その他

- 当期純利益

- 資産除去債務

- バスケット条項

- XBRL

- 特別決議

- 譲渡承認取締役会

- 大量保有報告

- 適時開示

- 法務のポイント

- インサイダー取引

- チャイニーズ・ウォール

- 匿名組合

- キラー・ビー

- クラウン・ジュエル

- グリーン・メール

- ゴールデンパラシュート

- ジューイッシュ・デンティスト

- スタッガード・ボード

- スケールメリット

- ストラクチャー

- 利益相反

- 源泉徴収

- プロキシー・ファイト

- パールハーバー・ファイル

- Qレシオ

- MSCB

- IFRS

- 現物出資

- コントロールプレミアム

- ゴーイング・プライベート(Going Private)

- バックエンド・ピル

- パックマン・ディフェンス

- EV(事業価値)

- 売渡請求

- 株主価値

- レバレッジ効果

- 減損価格

- アーンアウト

- シャーク・リペラント

- スーイサイド・ピル

- ティン・パラシュート

- 低廉譲渡

- 監査法人

- 相対取引

- 範囲の経済

- アナジー効果

- 債券

- 純有利子負債(ネット デット)

- ホールディングス

- COC条項(チェンジ・オブ・コントロール条項)

- ディスクロージャー

- 会社法

- ROA(総資産利益率)

- 国際租税条約

- 役員報酬

- SWOT分析

- アンゾフの成長マトリクス

- サクセッションプラン

- ドラッグアロング

- 累進課税

- 総合課税と分離課税の違い

- キャピタルゲイン

- インカムゲイン

- 資本と負債の区分

- 益金不算入

- タックスシールド

- 繰越欠損金

- スタンドアローン・イシュー

- ロックド・ボックス方式

- 特定承継

- プットオプション

- 埋没費用(サンクコスト)

M&Aキャピタルパートナーズが

選ばれる理由

創業以来、売り手・買い手双方のお客様から頂戴する手数料は同一で、

実際の株式の取引額をそのまま報酬基準とする「株価レーマン方式」を採用しております。

弊社の頂戴する成功報酬の報酬率(手数料率)は、

M&A仲介業界の中でも「支払手数料率の低さNo.1」を誇っております。

-

明瞭かつ納得の手数料体系

創業以来変わらない着手金無料などの報酬体系で、お相手企業と基本合意に至るまで無料で支援致します。

- 関連ページ -

-

豊富なM&A成約実績

創業以来、国内No.1の調剤薬局業界のM&A成約実績の他、多種多様な業界・業種において多くの実績がございます。

- 関連ページ -

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。