更新日

株式譲渡について

株式譲渡とは、企業の株主が保有している株式を第三者に有償で譲渡し、その結果として企業の経営権を移転させる手法です。特に中小企業のM&Aにおいては、手続きの簡便さや柔軟性の高さから最も多く採用されており、売り手にとってのメリットも大きいとされています。本記事では、株式譲渡の基本的な仕組みから、相対取引・市場買付け・公開買付けといった3つの実施方法、手続きの流れ、税務上の留意点、中小企業ならではの株主分散や名義株などのよくある課題まで、幅広く解説します。

株式譲渡の関連記事リンク

このページのポイント

~株式譲渡とは?~

株式譲渡は中小企業のM&Aで広く活用される手法です。相対取引・市場買付け・TOBの違いや、株主構成・税務・法的手続きに関する実務上の論点を整理し、実行時の注意点を解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #株式譲渡とは?

~その他 M&Aについて~

株式譲渡とは?

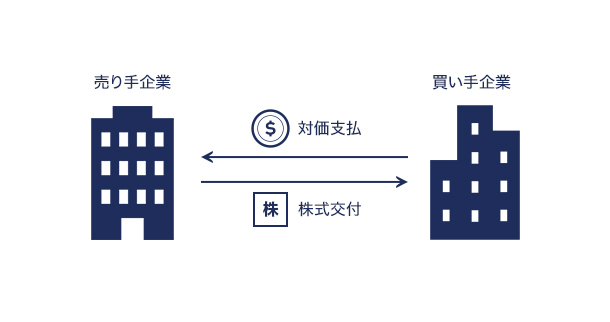

「株式譲渡」は、株主が保有する対象会社の株式を対価と引き換えに他社へ譲渡することにより承継させる手法であり、中小企業のM&Aにおいて最も多く採用されています。売り手と買い手との間で株式譲渡契約が締結され、契約に従って買い手が譲渡代金を支払うと同時に売り手が株式を交付することを株式譲渡といいます。

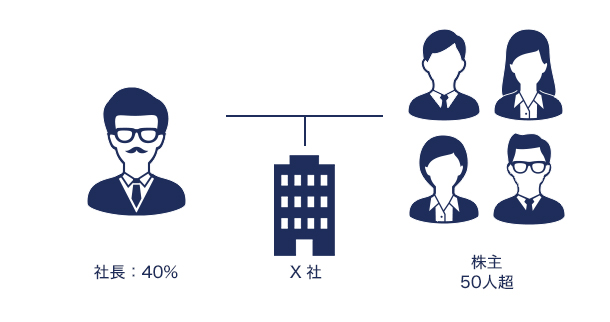

対象会社が非上場企業である場合には、株式譲渡は買い手と対象会社の株主との相対取引により実行されます。このため対象会社の株主が広く分散している場合、買い手は多くの対象会社株主との間で相対の譲渡取引を実行する必要があり、目標とする株式数(議決権比率)を取得するのが困難となる場合があります。

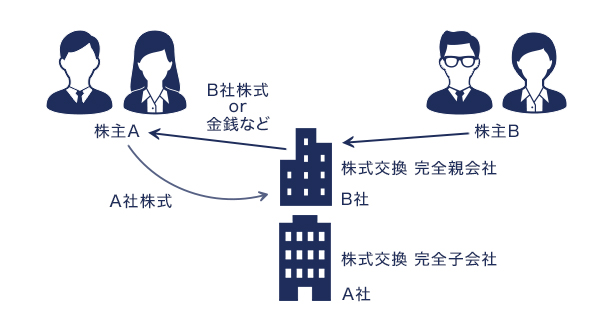

なお、株式交換では、対象会社の株式を強制的に買い手企業に取得させることができますので、株式譲渡のような困難を避けることができます。

- 関連記事

- 株式交換とは?

~メリットや手続きの方法~

一方で、株式交換には100%子会社化以外の持分割合の選択肢が存在しません。対象会社が上場企業など、金融商品取引法上の有価証券報告書の提出会社であって、買い手が一定割合以上の株式を取得する場合には、後述の株式公開買付け(TOB)規制が適用されることになります。譲渡制限株式の相対取引を例に、株式譲渡に必要な手続きは以下のとおりとなります。

株式譲渡には、大株主などから直接株式を買い取る相対取引や、上場企業の株式を証券取引所等で買い入れる市場買付け、あるいは不特定多数の株主から公告により株式買付けの申し込みを勧誘して市場外で株式を買い集める公開買付け(TOB)という3つの方法があります。

相対取引

非上場株式の場合は、相対取引しかできません。そのため、株主が分散している場合は、いかにして株式を買い集めるかが問題となります。あくまで相対取引であるため、買い取り価格は株主によって異なることも有りえますが、個別に交渉していては時間がかかる上、株主間で不満が生じるおそれもあることから、実務上は同一価格で買い集めることが一般的です。

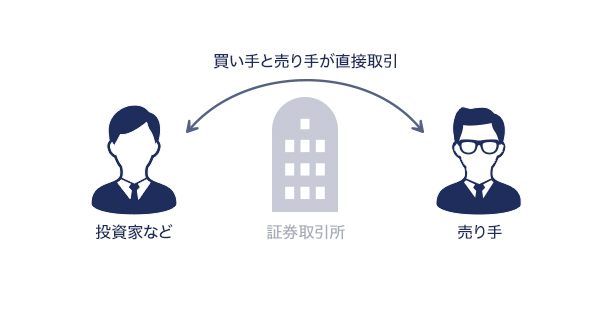

市場買付け

上場株式であれば、株式市場から株式を買い集めることが可能です。ただし、発行済株式総数および潜在株式総数の合計の5%を超えて取得した場合、その取得の日より5営業日以内に大量保有報告書を管轄の財務局へ提出する必要があります(いわゆる「5%ルール」)。また、その後1%を超える保有割合の変動があった場合には変更報告書の提出が必要となります。このように、市場からの買付けは買付け動向が明らかになってしまうほか、買い集めにより株価が上昇し買収金額が高騰するおそれがあることから、過半数を目指すような場合には選択されることはほとんどありません。

公開買付け(TOB)

公開買付け(TOB)とは、上場会社等(有価証券報告書提出会社)の発行する株式を大量に買い付けることを目的として、不特定多数の株主から公告により買付けの申し込みを勧誘して市場外で株式を買い集める方法です。金融商品取引法では、上場会社等の株式取得について以下の場合に公開買付けによることを強制しています。

株式譲渡のメリット

- 株主総会の承認や債権者保護手続が不要であるなど、法手続きが簡便。

- 買収後も被買収企業がそのまま存在するため、独立性を維持しやすい。

- 過半数の株式を取得すれば支配権を確保することができるため、反対株主がいても柔軟な対応が可能。

株式譲渡のデメリット

- 被買収企業がそのまま存続するため、シナジー効果が発揮しにくい。

- 法人を丸ごと買収するため、簿外債務を引き継ぐおそれがある。

- 株主が分散している場合、すべての株式を買い集められないことがある。

株式譲渡の主要な手続き

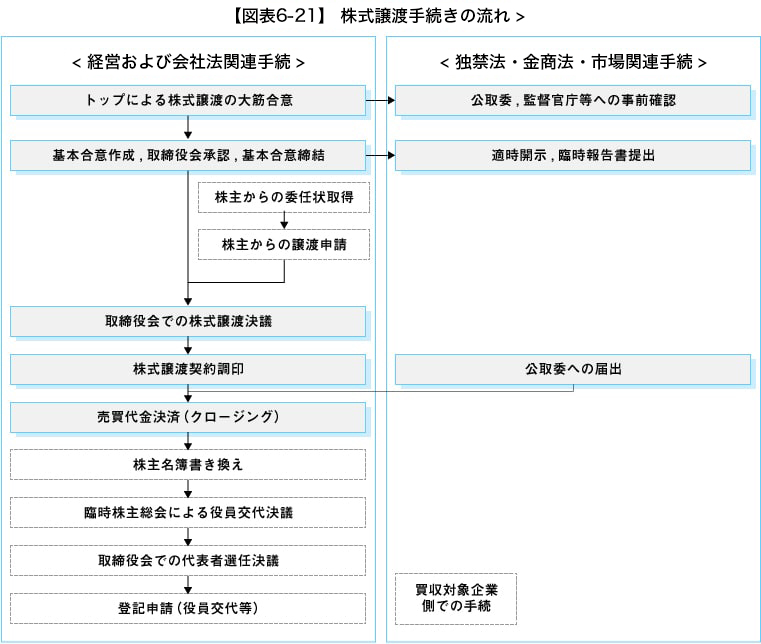

譲渡制限株式の株式譲渡(相対取引)における法定手続きの流れは図表のとおりです。株式の売買に関しては株主総会決議や債権者保護手続が不要であり、他のスキームに比べて手続きが簡素な特徴があります。株式譲渡契約調印後、クロージングまでは数週間空けることが多いですが、中小規模のM&Aでは契約調印日当日にクロージングを行ってしまうことも珍しくありません。クロージング後は速やかに株主名簿の書換えを行い、新たな株主のもとで臨時株主総会を開いて役員交代の決議、その後取締役会にて新たな代表者の選任決議を行うことが一般的です。買収対象企業の商号変更等、M&Aを機に定款を変更する場合や、退任する役員に退職慰労金を支給する場合は、役員交代と合わせて臨時株主総会で決議してしまうとよいでしょう。可能であれば、クロージング日当日中に、臨時株主総会から代表者選任の取締役会、登記申請まで一気に済ませてしまうことも珍しくありません。

株式譲渡の主要な手続き(譲渡制限株式)

| 主な手続き | 内容 |

|---|---|

| 株式譲渡契約書の締結 |

売り手買い手間で締結される。 通常、契約書の締結に際して、当事者の取締役会決議が必要となる。 |

| 譲渡承認の請求 | 対象会社が、譲渡制限株式発行会社である場合、売り手が対象会社の取締役会に譲渡承認の請求を行う。 |

| 譲渡承認の取締役会決議 | 対象会社が譲渡制限株式発行会社である場合、対象会社において株式譲渡のため取締役会の承認決議を行う。 |

| 公正取引委員会への届出 |

独占禁止法における企業結合規制に基づく事前届け出。 提出要件に該当する場合には、少なくとも30日間の待機期間を経なければクロージングを迎えられない。 |

| 売買代金の決済(クロージング) | 株式譲渡代金の決済。株券発行会社の場合には、売り手から買い手に対して株券の交付が行われる。 |

| 株主名簿書き換え | クロージング後に買い手は対象会社に対して、株主名簿の書き換えを請求する。 |

(出典)森山保(2016).「M&Aスキーム」選択の実務 中央経済社

平成26年会社法改正において、親会社による重要な子会社株式の譲渡は株主総会決議が必要となりました(会社法467条1項2の2)。譲渡株式の帳簿価額が親会社の総資産の5分の1を超え、かつ、譲渡後の親会社の議決権が50%以下となる場合には、上記手続のほか、株主総会決議が必要となるため留意が必要です。

中小企業の株式譲渡でよくある論点

中小企業の株式譲渡でよくある論点については、以下の通りです。

株主が分散している場合はどうすればよいか

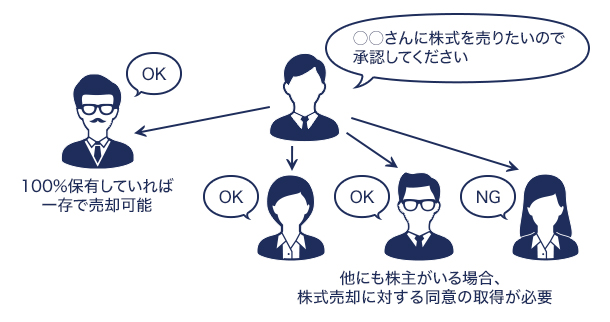

株式譲渡で会社を売却する場合、オーナー経営者が100%株式を保有しているのであれば、オーナー経営者の一存で売却できますが、他にも株主がいる場合、株式売却に対する同意の取得が懸念となります。

特に、相続で株式が分散してしまっている場合は、コンタクトをとるだけでも苦労するケースもあります。株式譲渡契約上、株式を売買するのは各株主と買い手ですが、M&Aの話を進めるのはオーナー経営者が代表して、買い手と進めることが一般的で、最終的には、大株主であるオーナー経営者が他の株主から委任を受けて契約を締結することになります。株主の意見を集約する方法としては、委任状を取り付け、相手との条件交渉や諸手続を代理人である大株主に委任してもらうことが一般的です。

- 委任事項の例

-

- 株式譲渡契約書の締結権限

- 株価等条件の受領権限

- 株式譲渡に係る譲渡承認請求および譲渡承認通知書の受領権限

- 株式名義書換請求権限

- アドバイザーへの手数料の支払権限

一方、他の株主から譲り受ける方法もあります。しかし、M&Aを具体的に検討している段階で想定価額から安価に株式を買い取った場合には課税リスクがあり、検討している事実を伝えずに買い取った場合、錯誤や詐欺にあたり株式譲渡が無効になる、あるいは行為そのものが取り消されるリスクもあります。

株主が未成年者や成年被後見人の場合はどうすればよいか

株主が未成年者や成年被後見人等の制限行為能力者である場合は、保護者の特定と確認が必要です。

そして、株式譲渡においては、その保護者が代理をするか、保護者の同意の取得が必要となります。株主が未成年者の場合は、未成年者が親権者または未成年後見人から同意を得た上で株式譲渡を行うか、親権者もしくは未成年後見人が未成年者に代わって株式譲渡の手続をします。

株主が成年被後見人の場合は、成年後見人が、成年被後見人に代わって手続きをします。成年後見監督人がいれば、その同意が必要となり、成年後見監督人がない場合に、特に株式譲渡価額が多額になる場合は、家庭裁判所に事前の相談が必要になります。

株主が認知症になってしまった場合はどうすればよいか

加齢や事故等により、認知症、知的障害、精神障害等、株主の判断能力が不十分な場合には、前述の成年後見の手続を検討します。ただし、所定の手続を経て成年被後見人または被保佐人に該当した場合は、その時点で取締役の欠格事由に該当し、「退任」となるため、株式会社の役員の最低人数を引き続き満たしているかどうか事前に確認しなければなりません。

名義株がある場合はどうすればよいか

平成2年の商法改正前までは、株式会社を設立するには最低7名の発起人が必要であったため、7名を集めるために親族や知人の名義を借り、その人が出資したことにするケースが存在しました。

原始定款に記載された発起人の引受け株数と発行した株数が異なる場合は、発起人だけでなく外部から株式の引受人を募集し設立したと推測され、株式引受人が名義株主となっていることがあります。

他にも、設立後に従業員に株式を持たせたことにしていることもあり、年月の経過と共に、真の株主か名義株主か分からなくなることも珍しくありません。

- 名義株がある場合の対応例

-

- 出資者を確認する

- 株主総会で議決権を行使している人を確認する

- 名義株主に対して配当を行っていないことを確認する

- 名義株主に対して株券を渡していないことを確認する

- 名義貸しの理由の合理性

- 上記が確認できたら、名義株を処理する

行方が分からない株主がいるときはどうすればよいか

所在不明株主が所有する株式は、会社法上の手続に従い裁判所の許可を得て売却が可能です。ただし、所在不明株主の要件に当てはまらないことも多く、事前確認が必要となります。

株式会社は、行方が分からない株主に対しても、株主名簿記載の住所の宛所に通知等を行う必要があります。行方が分からない株主が所有する株式を取得するには、所在不明株主の株式として売却または競売する方法、不在者財産管理人を選任し、株式譲渡をする方法、スクイーズ・アウトといった方法が考えられます。

何の手続もせずに行方が分からない株主を株主名簿から削除することや、当該株主の株式を売却してはなりません。

従業員持株会の株式は譲渡できるか

従業員持株会の株式を譲渡するには、会員全員の同意を得るか、従業員持株会を解散させ清算手続きを行います。

従業員持株制度とは、従業員の自己株式の取得や保有にあたって、会社が何らかの便宜を与えることにより財産形成を奨励する制度をさします。従業員持株会のほとんどは、民法第667条から規定される「民法上の組合」として設立されています。民法上の組合としての従業員持株会が有する株式は、従業員持株会の会員の共有物であり、従業員持株会の会員がそれぞれ持分を有しています。

株主が死亡したらどうするか

株主が死亡した場合は、相続による株式の取得者を確定させた上で、株式会社に対して株主名簿の名義書換請求を行います。

株式譲渡 税務上の留意事項

買い手企業は、取得対価および取得に要した費用の合計を株式の取得価額とします。よって時価で取引する限り、買収時には課税は生じません。

対象会社の売り手が法人の場合、譲渡金額が取得価額を上回れば譲渡益が計上され、その他の益金と同様に課税所得を構成することになります。

売り手が個人の場合には、株式等の譲渡所得税・住民税として20.315%が分離課税されます。

なお、通常は株式等の譲渡所得の税率が、総合課税の対象となる配当に係る税率よりも低いため、個人が売り手となる対象会社の売却では、対象会社から個人株主への配当を行わずに株式譲渡を実行するケースが多いと考えられます。

まとめ

株式譲渡は、事業の承継や経営権の移転を目的とした中小企業M&Aの中核的なスキームです。そのシンプルさから活用しやすい一方で、株主の構成や法的手続、譲渡承認、税務処理といった多面的な対応が求められます。特に、株主が分散していたり、名義株や未成年株主、認知症など特殊な事情がある場合は、事前の整理と慎重な対応が不可欠です。正確な手続きを踏むことで、トラブルを未然に防ぎ、円滑なM&Aを実現することができます。実務においては、法務・税務の専門家と連携しながら進めることが、成功への近道となるでしょう。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 株式譲渡とはどのような取引ですか?

- 株主が保有する株式を他者に譲渡し、経営権を移転する行為で、中小企業のM&Aで広く活用される手法です。

- 株式譲渡の方法にはどんな種類がありますか?

- 相対取引、市場買付け、公開買付け(TOB)の3種類があり、非上場株式では相対取引が一般的です。

- 株式譲渡におけるメリットとデメリットは何ですか?

- 手続きの簡便さや独立性維持などのメリットがある一方、簿外債務の引継ぎや株主分散による煩雑さがデメリットです。

- 譲渡制限株式の場合の株式譲渡の手続きはどうなりますか?

- 取締役会での譲渡承認や契約締結後の名義書換えなど、法定手続きを経る必要があります。

- 株式譲渡と事業譲渡の違いは?

- 株式譲渡は、会社の株主が保有する株式を譲渡することで経営権を移転する手法であり、法人格や各種契約関係はそのまま維持されます。一方、事業譲渡は会社の一部または全部の事業資産・負債を個別に売買するもので、契約や許認可の移転に都度対応が必要となります。税務や手続き面においても、それぞれ異なる特性を持ちます。

- 譲渡益にはどんな税金がかかりますか?

- 株式譲渡によって得た譲渡益には、個人株主であれば譲渡所得に対して20.315%(所得税・住民税を含む)、法人株主の場合は約34%の法人税等が課税されます。なお、事業譲渡と異なり、消費税の課税対象とはなりません。

- 株式譲渡で買い手企業が注意すべき点は?

- 株式譲渡では、売り手企業の法人格や各種契約がそのまま引き継がれるため、買い手企業は簿外債務の有無や許認可の状態などを事前に十分調査する必要があります。特に中小企業においては、労務や税務のリスクも見落としやすいため、専門家によるデューデリジェンスが不可欠です。