更新日

企業のM&Aを成功に導くためには、専門知識と豊富な経験を持つファイナンシャルアドバイザー(FA)の存在が不可欠です。FAは企業価値評価から交渉支援、PMIまで包括的な支援を提供し、M&Aの円滑な実現をサポートします。

ここでは、FAの役割や業務内容、手数料、選ぶ際のポイントなどについて、詳しく解説します。

このページのポイント

~M&Aにおけるファイナンシャルアドバイザーとは?~

ファイナンシャルアドバイザー(FA)は、M&Aの全プロセスで重要な役割を果たし、企業価値評価、資金調達、交渉戦略立案、条件交渉を支援する。M&A成功には財務・法務・税務などの専門知識が不可欠で、FAは依頼企業の事業計画や経営戦略を理解した上で最適なアドバイスを提供。専門的知識を活かし、予期せぬトラブルを回避し、スムーズなM&A完了を目指す。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #M&Aにおけるファイナンシャルアドバイザーとは?

~その他 M&Aについて~

目次

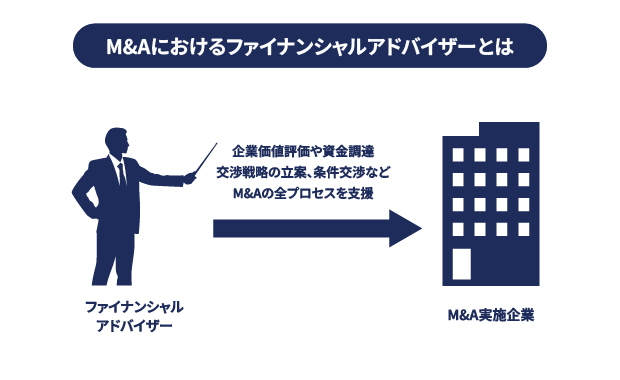

1. M&Aにおけるファイナンシャルアドバイザーとは

ファイナンシャルアドバイザー(FA)は、M&A(企業の合併・買収)において、重要な役割を担う専門家です。企業価値評価から資金調達、交渉戦略の立案、条件交渉まで、M&Aの全プロセスを支援します。

M&Aを成功に導くためには、財務・法務・税務など多岐にわたる専門知識が必要不可欠です。そのため、FAは依頼企業の事業計画や経営戦略を深く理解したうえで、最適なアドバイスを提供していきます。

加えて、専門的な知見をもとにプロセスを進行させることで、予期せぬトラブルを回避し、スムーズなM&A完了を目指します。

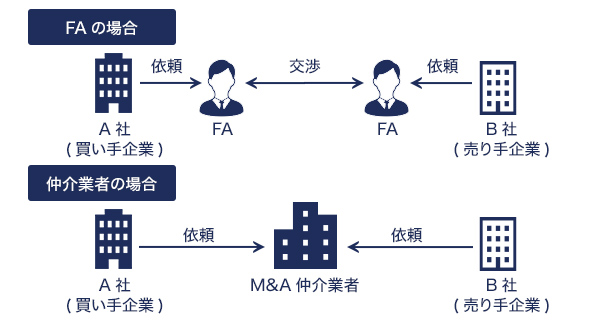

1-1. ファイナンシャルアドバイザーとM&A仲介の違い

FAは、M&Aにおいて売却側または買収側のいずれか一方と契約を結び、その企業の利益を追求します。

一方、M&A仲介会社は、売り手と買い手の双方の間に立ち、両者の利害を調整する役割を担います。中立的な立場から両社の企業価値を最大化し、Win-Winの関係構築を目指すのが特徴です。

1-2. ファイナンシャルアドバイザーの担い手

FAサービスの担い手は、以下のように多岐にわたります。

| 担い手 | 特徴 |

|---|---|

| 投資銀行・証券会社 | 大型案件やグローバルな案件に強み |

| 経営コンサルティング | M&A実現後のサポートが充実 |

| 商業銀行 | 財務状況を把握しており、スムーズな相談が可能 |

| M&A専門会社 | M&Aに特化しており、より専門的なサポートを受けられる |

以下で、それぞれの特徴について、より詳しく見ていきましょう。

投資銀行・証券会社

投資銀行・証券会社は、大型M&A案件を中心にFA業務を展開しています。数百億円から数兆円規模の案件を手がけ、豊富な実績と専門性を有しています。

投資銀行・証券会社へFA業務を依頼する主なメリットは、グローバルな案件への対応力です。海外企業とのクロスボーダーM&Aにも積極的に対応し、世界各地の拠点や提携企業とのネットワークを活かした支援が可能です。また、業界に精通した専門家による高度なアドバイザリーサービスを受けられる点も強みとなっています。

経営コンサルティング会社

経営コンサルティング会社のなかには、既存のコンサルティング業務の一環としてFA業務を提供する企業があります。戦略コンサルティングや財務コンサルティングなど、各社の専門分野を活かしたサービスが特徴です。

とりわけ戦略面での知見が豊富なため、M&A後の経営統合や事業シナジーの実現に向けた支援に強みを持っています。また、業界分析や市場調査など、戦略的な観点からのアドバイスも期待できます。

商業銀行

メガバンクや地方銀行などの商業銀行も、FA業務を提供しています。主に取引先企業に対して、M&A関連のアドバイスやサポートを提供します。

商業銀行の強みは、長年の取引を通じて企業の財務状況を熟知している点です。そのため、案件の初期段階から緻密な分析が可能であり、資金調達面でのサポートも期待できます。また、幅広い取引先ネットワークを活用したマッチング支援も行っています。

M&A専門会社

M&A専門会社は、M&Aアドバイザリー業務に特化した企業です。案件の発掘から基本合意の締結、デューデリジェンス、そしてPMI(経営統合)まで、M&Aの全プロセスを一貫してサポートします。

M&A業務に特化しているため、豊富な実績とノウハウを持ち、効率的なプロジェクト管理が可能です。また、中堅・中小企業のM&Aにも積極的に対応し、きめ細かなサービスを提供しています。

2. ファイナンシャルアドバイザーの業務・役割

FAは、M&Aの始まりから完了まで、包括的な支援を行います。具体的には以下のとおりです。

- M&Aスキームの提案

- 企業価値算定や買収金額に関するアドバイス

- M&Aの候補先の提示する資料の作成

- 交渉のサポート

- デューデリジェンスの支援

それぞれの業務について、詳しく解説します。

2-1. M&Aスキームの提案

M&Aを成功に導くためには、適切なスキーム選択が不可欠です。FAは、この重要な意思決定をサポートする役割を担っています。

M&Aのスキームには、株式譲渡、事業譲渡、合併、会社分割など、さまざまな手法があります。それぞれのスキームによって、必要な手続きや進行スケジュールが異なり、会計・税務・法務面でも異なる影響が生じます。

FAの使命は、依頼企業の状況や目的を詳細に分析したうえで、最適なスキームを提案することです。業界動向や税制改正なども考慮しながら、実現可能性の高いスキームを選定することで、円滑なM&A実現をサポートします。

2-2. 企業価値算定や買収金額に関するアドバイス

M&Aにおいて、適切な企業価値算定と買収金額の決定は極めて重要です。

買い手企業にとっては、適正価格での買収が投資回収をスムーズにし、将来的な減損リスクを軽減することにつながります。言い換えると、過度に高額な買収は、投資回収を困難にし、多額の減損計上リスクを生じさせかねません。

売り手企業にとっては、売却によって適正な対価を得られるかどうかが、将来の戦略を大きく左右します。企業価値を正確に評価したうえで、売却価格に反映することが、後悔を避けることにつながりますし、株主に対する経営陣の説明責任を果たすことにつながるでしょう。

上記を踏まえ、FAは豊富な経験と専門知識を活かし、企業価値算定の実施から買収金額に関する具体的なアドバイスまで、包括的なサポートを提供していきます。

2-3. M&Aの候補先の提示する資料の作成

M&Aの進行には、さまざまな専門的資料の作成が必要です。FAはこれらの資料作成を代行し、案件をスムーズに進めるサポートを行います。

必要な資料の例としては、以下の表にあるものが挙げられます。

| 資料 | 概要 |

|---|---|

| ノンネームシート | 対象企業の概要を会社名が特定されないように秘匿して記載した資料 秘密保持契約締結前に、買い手候補企業の関心度合いを確認するために使用 |

| 企業概要書(IM) | ノンネームシートよりも詳細な企業情報 事業内容、希望条件、将来性などを記載 |

| プレゼンテーション資料 | 経営者や関係者への説明資料 |

| 契約書 | 秘密保持契約書、基本合意書、最終契約書など |

- 関連記事

- ノンネームシートとは?~M&A交渉での役割やIMとの違いを解説~

- M&Aと契約書~アドバイザリー契約書などの必要書類や記載項目~

- IM(企業概要書)とは?~M&Aにおける目的や記載内容、注意点を解説~

2-4. 交渉のサポート

FAは弁護士法72条(非弁行為)の制約により、M&A交渉を直接代理することはできませんが、交渉の円滑な進行を支援する重要な役割を担っています。交渉が停滞した場合には、論点を整理し、買い手と売り手双方の優先順位を明確化することで、合意形成の促進を図ります。

2-5. デューデリジェンスの支援

デューデリジェンスとは、M&A実行前に対象企業の価値やリスクを多角的に調査するプロセスです。主な調査項目として、以下が挙げられます。

- 財務内容: 対象企業の収益性、安定性、成長性を評価

- 事業計画: 将来的な収益見通しや事業の持続可能性を検証

- 資産: 不動産、設備、知的財産などの価値を評価

- 負債: 隠れた負債や偶発債務が無いかを調査

適切なデューデリジェンスは、買収価格の妥当性判断と予期せぬリスクの回避に貢献します。一方、デューデリジェンスが不十分なままM&Aを実施すると、買収後の経営状況悪化につながる可能性があるため、専門的知見に基づく慎重な調査が必要不可欠です。

3. ファイナンシャルアドバイザーへ依頼する場合の手数料

FAへの依頼にあたっては、さまざまな手数料が発生します。これらの手数料体系を理解したうえで、予算計画を立てることが、M&Aを成功に導く秘訣です。

下表は、発生する主な手数料についてまとめたものです。

| 項目 | 概要 | 金額の目安 |

|---|---|---|

| 相談料 | M&Aに関して事前に相談する場合に支払う費用 正式な業務依頼前に相談する際に発生し、一般的に無料相談の場合が多い |

基本的に無料 |

| 着手金 | FA業務が開始された際に支払う費用 &A不成立の場合も返金されない場合がある点に注意が必要 |

0万円~200万円 |

| リテイナーフィー | M&A業者との契約期間中、毎月支払う費用 | 0円~1,000万円/月 |

| 中間報酬 | 基本合意書の締結時に支払う費用 | 0円~200万円 または成立報酬の10%~20% |

| 成功報酬 | 最終契約書を締結した際に支払う費用 レーマン方式での算出が一般的 |

取引金額の1%~5% ※最低成功報酬額が設定される場合もある |

なお、着手金やリテイナーフィー、中間報酬は、委託するFAによって金額設定が大きく異なります。最近では、これらの費用が無料となるケースも増えてきました。

4. ファイナンシャルアドバイザーを選ぶ際のポイント

FAの選定は、M&Aの成否を大きく左右します。豊富な経験と専門知識を持ち、自社の目的を理解したうえで適切なアドバイスができるFAを選ぶことが重要です。選定の際には、次のようなポイントを意識すると良いでしょう。

4-1. 自社と類似する案件の実績が豊富か確認する

FAを選定する際には、対象会社の業種や規模に近い案件を数多く手がけている会社を選ぶべきです。業界特有の商習慣や規制を理解しているFAであれば、的確な分析と円滑な交渉が期待できます。

M&A交渉では、財務データの分析力に加えて、相手の真意を引き出す交渉能力も重要です。類似案件の経験が豊富なFAは、業界事情に精通しているため、全体プロセスをスムーズに進行させることができるでしょう。

4-2. コミュニケーションの取りやすさを大事にする

FAを選ぶ際は、担当者との相性も重要な判断材料となります。直接面談を行い、コミュニケーションの取りやすさを確認しましょう。担当者との相性が悪かったり、連絡の頻度が少なかったりすると、M&Aの進行に支障をきたす可能性があります。

委託先の選定にあたっては、複数のFAに相談し、担当者との面談を重ねて比較検討すると良いでしょう。

4-3. 報酬体系が明確か確認する

M&Aではさまざまな報酬項目が発生するため、その内容を明確に理解しておく必要があります。手数料の仕組みを曖昧にしたままサービスを提供するFAは避けるべきでしょう。

報酬に関する質問への対応は、FAの誠実さを測る重要な判断材料です。契約前にすべての疑問点を解消し、透明性の高い契約を締結することが、後々のトラブル防止につながります。

4-4. 複数の企業を比較して選ぶ

最適なFAを見つけるためには、複数の会社に相談することが重要です。たとえ最初に相談したFAが良い印象だったとしても、比較検討することで、より自社に適した選択肢が見つかる可能性があります。

M&Aに対する意欲や能力を見極め、自社の案件を託すに値する最適なパートナーを慎重に選定していきましょう。各社の特徴や強みを比較し、総合的な観点から判断することが大切です。

5. まとめ

M&Aにおいて、FAは戦略立案から実行まで、多岐にわたる重要な役割を担います。FAは、企業価値評価やスキーム提案、デューデリジェンスの支援など、専門性の高いサービスを提供することで、M&Aの成功確率を高めます。

M&Aの実行をお考えの企業様は、M&Aキャピタルパートナーズにご相談ください。豊富な実績と専門知識を活かし、お客様のニーズに合わせた最適なM&Aソリューションをご提案いたします。まずは無料相談からお気軽にお問い合わせください。