目次

更新日

事業承継について

事業承継とは、経営権や資産を後継者に引き継ぐだけでなく、企業が長年にわたり培ってきた文化や信頼関係、ノウハウなどの「見えない資産」をも次世代に渡す、極めて重要な経営の節目です。特に中小企業においては、単なる世代交代ではなく、企業存続や地域経済への貢献とも直結する重大なテーマとなっています。

本記事では、事業承継の基礎知識から、親族・社内・第三者承継といった多様な方法、承継すべき経営資源、実施のステップ、注意点に至るまでを網羅的に解説します。事業承継を検討中の経営者にとって、実行への第一歩となるような情報をわかりやすくお届けします。

事業譲渡の関連記事リンク

事業承継について知る

事業承継の実行にあたって

事業承継とは

はじめに、事業承継の意味や、混同されやすい事業継承との違い、事業承継が必要となるケースなどについて見ていきましょう。

事業承継の意味

事業承継とは、会社の経営・事業を後継者に引き継いで事業をこの先も長く継続していくための基礎を築くことです。

経営者が交代しても、企業運営を円滑に進められるよう、前任者が築いた企業文化や資産、営業権など、あらゆる経営資源を次世代へと引き継ぎます。

事業承継と事業継承の違い

事業承継と事業継承は、混同されやすい概念ですが、厳密には異なります。事業継承は、前任者が所有していた事業や権利、財産といった、具体的なものを引き継ぐプロセスです。

一方、事業承継はより広範な概念を含んでおり、具体的な資産や権利、財産だけでなく、企業の精神や文化のような形の無い、抽象的な要素も含めて次世代に引き継ぐことを指します。

このように、事業承継は事業継承よりも包括的な概念であり、企業の持続的発展を考えるうえで重要な意味を持つものです。

事業承継が必要となるケース

一般的に、以下のようなケースでは事業承継が必要となります。

- オーナー経営者が事業を継続させるために後継者に引き継ぐ場合

- 企業の新たな発展を目指すために次世代の経営者を確保したい場合

- 経営者の高齢化に伴い、若い世代への経営移行が必要な場合

- 事業の拡大や多角化に伴い、専門知識を持つ後継者が必要となった場合

- 突発的な事故や病気により、急遽経営権の移転が必要になった場合

これらのケースに加え、企業の長期的な存続と発展のために、計画的な事業承継が重要となっています。

事業承継で引き継ぐ3つの経営資源

事業承継ガイドラインでは、事業承継で引き継ぐ要素として以下の3つを挙げているため、詳しく解説します。

人(経営)の承継

人とは事業を引き継ぐ新しい後継者であり、事業を運営するすべての人材でもあります。

事業承継では、これまで経営者が培った技術や蓄積した経験はもちろん取引先や金融機関との良好な関係など、すべてを次世代へ引き継がなければなりません。そのため、新たな経営者が見つかれば事業承継自体は成立しますが、事業を安定的に発展させるには、後継者の経営手腕や人心把握の能力を踏まえた人選も重要となります。

事業承継の多くは先代の経営者が新しい経営者に寄り添って育成をしながら独り立ちを促しますが、引き継ぎに要する期間は一般的に5〜10年といわれています。

経営者育成には十分な時間を確保する必要があるため、後継者選定は可能な限り早期に行うのが望ましいといえます。

知的資産の承継

知的財産とは、特許や商標、ノウハウ、顧客関係など、形が無く換価が難しい資産のことです。具体的には、以下が挙げられます。

- 経営理念

- 従業員の技術や技能

- ノウハウ

- 経営者の信用

- 取引先との人脈

- 顧客情報

- 許認可

- 知的財産権(特許等)

この要素は、企業の長期的な成長と市場での優位性を維持するために不可欠です。企業の競争力の基礎となる資産であるため、自社の強み・価値の源泉がどこにあるのかを現経営者が的確に理解したうえで、後継者に適切に引き継ぐことが重要です。

資産の承継

資産とは、事業を行うのに必要な運転資金のほかにも事業用資産(不動産や設備)、経営権を示す株式などがあります。

- 株式

- 事業用資産(設備・不動産等)

- 資金(運転資金・借入等)

適切な財務承継は、企業の安定性と成長性を維持するために不可欠です。株式の承継では、生前贈与、相続、株式の売買といった方法があり、事業承継税制の活用で税負担を軽減できる可能性があります。

事業用資産の承継は、現物出資や譲渡などの方法があります。ただし、不動産の場合は相続税評価額と実勢価格の差に注意が必要です。

資金の承継においては、生命保険の活用や金融機関からの借入を通じて、相続税の納税資金や事業継続のための資金を確保することが重要です。これらの承継方法を適切に組み合わせることで、企業の安定性と成長性を維持できます。

資産の引き継ぎには時期や方法などの状況に応じた課税方式があるため、最適なタイミングを逃さないよう、専門家のアドバイスにしたがって早めの準備を心がけましょう。

事業承継の種類

事業承継は、主に以下の3種類にわけることができます。

順番に見ていきましょう。

親族内承継

親族への承継とは、現経営者の子供や兄弟など、血縁関係にある親族に事業を引き継ぐ方法です。後継者が事業理念や企業文化を理解しやすく、関係者からの理解も得やすいため、中小企業で多く採用されています。

親族内承継のメリット

- 後継者の人選に理解を得やすい

- 後継者教育の時間を確保しやすい

- 相続・資産等の所有と経営の分離を回避できる

親族内承継は、従来から代替わりの方法として一般的に用いられてきました。そのため、周囲から人選についての理解を得やすいことがメリットです。

公私ともに長い時間を過ごす親族だからこそ、第三者よりも後継者育成の時間を確保しやすいでしょう。

また、経営者と相続人が同一人物になりやすいため、相続や資産等の所有と経営の分離を回避できることも特徴です。

親族内承継のデメリット

- 継ぐ意思を持つも者がいない場合がある

- 親族の期待に苦しむ場合がある

- 経営手腕が充分でない場合がある

- 経営権・資産の偏重で親族が揉める場合がある

一方、家業を継ぐという意識が薄れ、人生の選択肢が増えた現代においては、子供が会社を継ぐ意思を持たなかったり、親や他の親族からの期待に苦しんだりする可能性があります。

また、子供に事業を継ぐ意思があり、十分な教育を行ったとしても、経営適性があるとは限らない点にも注意が必要です。さらに、経営権や資産の偏重により、他の親族とトラブルに発展するリスクもあるため、親族間の関係性や心情に十分配慮のうえ進める必要があります。

親族外承継(従業員・役員への承継)

親族外承継(従業員・役員への承継)は、企業内の役員や従業員に事業を引き継ぐ方法です。

親族外承継のメリット

- 事業内容や対外折衝に詳しい方が事業を引き継げる

- 周知されている方であれば周囲の納得を得やすい

従業員や役員は、自社で長年活躍してきた実績があるため、事業内容や対外折衝に詳しく、特別に教育されずとも事業を引き継ぎやすくなることが期待できます。

また、社内でも社外でも周知された人物が事業を引き継げば、取引先や取引銀行を含めた、周囲からの納得も得やすくなるでしょう。

親族外承継のデメリット

- 連帯債務の負担や経営責任の重さから、推薦を断られる可能性がある

- 自社株を購入できるだけの資金力が無い場合がある

従業員や役員を後継者に指名しても、経営責任の重さや、会社の債務を個人名義で連帯して背負う「個人保証」への不安から、辞退される恐れがあります。

また、経営権の掌握を示すに足るだけの自社株を取得しなければ、経営権が分散して事業運営が不安定になってしまいますが、後継者候補に規定量の自社株を買い取るだけの資金力があるとは限りません。

第三者承継(M&A)

第三者承継(M&A)とは、親族や従業員以外の第三者を対象として事業承継を実施することで、事業承継の有効な選択肢の1つです。近年は親族や従業員に適切な後継者候補がおらず、第三者承継に活路を見出す企業が増加傾向にあります。

第三者承継(M&A)のメリット

- 外部から後継者候補を探せる

- 現経営者がまとまった資金を得られる

- 個人保証を解除できる

事業承継におけるM&Aのメリットは、外部から適切な後継者候補を見つけられる点です。

先に紹介した親族内承継や従業員・役員への承継が難しい場合も、M&Aを実施することで事業を存続し、会社の技術やノウハウ、従業員の雇用などを守ることができます。

また、現経営者にとっては、会社や事業の売却によってまとまった資金を得られるため、勇退後の生活にゆとりを持てることも利点です。

個人保証による融資を受けている場合も、M&Aによって買い手側に保証を引き受けてもらう、あるいは肩代わりしてもらうことで、後継者の負担を軽減できます。

このように、第三者承継は、事業の継続性を確保しつつ、現経営者と後継者の双方にとってメリットのある選択肢です。

第三者承継(M&A)のデメリット

- M&Aに向けた準備・実施、統合に至るまで複雑なプロセスが伴い、多くの時間を要する・第三者へ引き継ぐからこそ、予期せぬリスクを負う可能性がある

事業承継におけるM&Aのデメリットは、実施に際して複雑な条件交渉や手続きが伴う点です。希望条件の整理から、相手企業の探索、条件交渉、契約手続きまでの一連のプロセスには多大な労力が必要であり、マッチング後も業務システムの統合や引き継ぎに時間がかかります。

そのため、M&Aの実施を検討するのであれば、M&A専門の仲介会社などのアドバイスを受けながら進めることが望ましいでしょう。

また、M&Aにはリスクも存在します。例えば、売り手企業の過去の税務処理に誤りがあり、M&A実施後にそれが発覚した場合、買い手側が予期せぬリスクを負う可能性があります。M&A実施前には通常、売り手企業に対してデューデリジェンスと呼ばれる調査が行われますが、それでも問題が発覚する可能性はゼロではありません。

このため、M&Aを検討する際は、メリットとデメリット、そしてリスクを十分に理解したうえで、慎重に進める必要があります。

事業承継の現状

中小企業庁の「2024年版 中小企業白書」によると、近年、経営者年齢の分布に変化が現れています。

2000年から2020年にかけて経営者年齢のピークは高齢化していました。しかし、2023年には55~59歳がピークとなっています。一方、70歳以上の割合も過去最高を記録し、分布の分散化が進んでいる状況です。

この背景には、M&Aを含む事業承継の促進による経営者の若返りと、高齢経営者の企業の休業・解散・倒産による中小企業数の減少の両面が考えられます。

この調査結果は、事業承継の重要性と緊急性を示しており、中小企業庁は早期の計画立案と実行の重要性を強調しています。

現在の事業承継の手法を見ると、親族内承継が依然として主要な選択肢であるものの、その割合は減少傾向にあります。代わって、役員・従業員への承継や、M&Aによる第三者承継が増加傾向です。

2023年の調査結果によれば、同族承継が33.1%、内部昇格が35.5%、M&Aなどの第三者承継が20.3%、外部招聘が7.2%です。この傾向から、経営者年齢の分散化の背景には、従業員への承継およびM&Aによる事業承継の浸透があるとみられます。

このように、多様な承継方法が普及したことが、中小企業の事業継続と経営者の世代交代を促進しています。

ただし、中小企業における後継者不在率の推移を見ると2018年以降減少傾向にあるものの、2023年時点でも50%を超えてます。

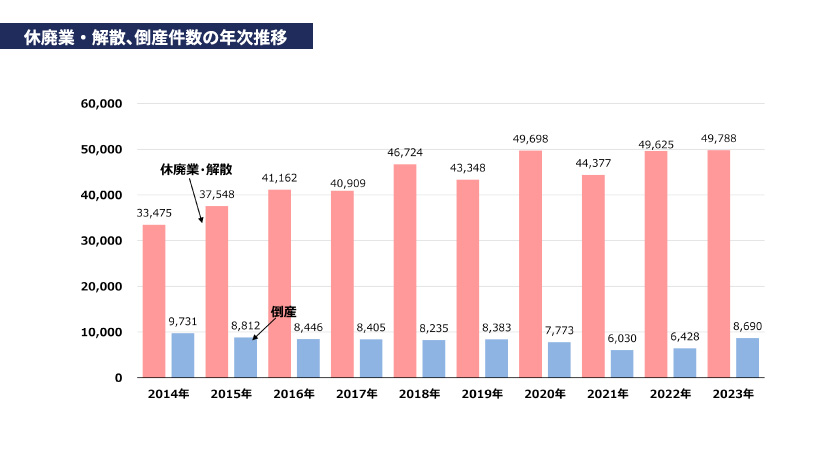

中小企業の廃業・倒産数は、年ごとの変動はあるものの、全体としては増加傾向です。増加の主な要因は、新型コロナウイルス感染症の流行による経済的影響に加え、後継者不在の問題が関わっています。

特に注目すべきは、経営者の高齢化が進行するなかで、適切な事業承継対策を講じられないことが、廃業や倒産につながる重要な要因となっていることです。

このような状況を踏まえると、中小企業にとって事業承継は、早期に着手し、計画的に取り組んでいくべき課題であることが明らかです。

事業承継の基本的な流れ

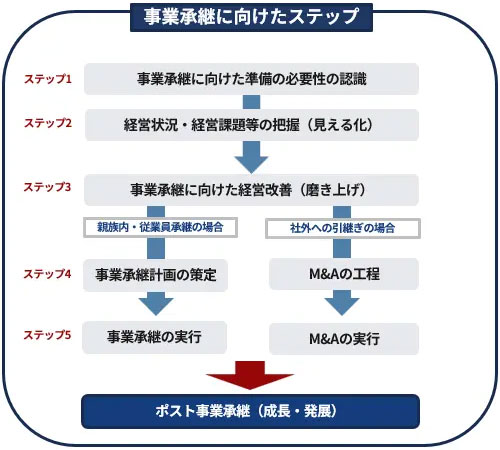

事業承継の基本的な流れは以下のとおりです。

事業承継に向けた準備の必要性の認識

後継者の育成および事業承継の実施には、一般的に5~10年の期間を要します。そのため、事業承継に着手した時点で、既に問題が深刻化しており、後継者への引継ぎが間に合わないリスクが存在します。

適切なタイミングで事業承継を実施するためには、まず現経営者自身が事業承継の必要性を自覚することが重要です。理想としては、現経営者が60歳を迎える頃までに事業承継の準備に着手することが望ましいとされています。同時に、従業員や支援機関などの周囲の関係者も、経営者に対して承継準備に取り組むきっかけを提供し、積極的に働きかけることが大切です。

このように、事業承継は長期的な視点と計画的な取り組みが不可欠であり、早期からの準備と周囲のサポートが成功のポイントです。

経営状況・経営課題等の把握(見える化)

事業承継の準備において、経営者は自社の経営状況や課題を分析し、それらを関係者と共有できるよう文書等で可視化することが重要です。自社の強みと弱みを明確にしたうえで、強みを伸ばし、弱みを改善するための戦略を検討します。

同時に、事業承継そのものに関する現状と課題の把握も欠かせません。後継者候補の有無、その候補者の承継意思、経営者としての能力や意欲などを明確にし、円滑な承継の実現に向けて課題解決に取り組むことが求められます。

これらの状況および課題の可視化プロセスは、経営者自身で行うことも可能ですが、多角的かつ効率的に進めるためには、専門家のサポートを受けることが望ましいでしょう。専門家の知見を活用することで、より客観的な分析と実効性の高い計画立案が可能となり、成功裏に事業承継を進める可能性が高まります。

事業承継に向けた経営改善(磨き上げ)

事業承継は、経営者交代を機に事業を飛躍的に発展させる好機でもあります。現経営者は、次世代に引き継ぐまで、事業の維持・発展に努め続けなければなりません。事業を分析し、問題点や改善点を洗い出したうえで、経営体質をより良くすることが必要です。

具体的な経営改善として、まず本業の競争力強化が挙げられます。自社の強みを活かした商品・サービスの拡充、技術力の向上、人材育成などを通じて、事業の核となる部分を強化していきましょう。

同時に、経営体制の総点検も不可欠です。ガバナンスや内部統制の向上、業務効率化、不要な資産の処分などを通じて、経営基盤を見直し、整備することで、より強固な企業体質を構築できるでしょう。

さらに、財務経営力の強化も重要です。適切な財務管理を行うことで経営判断の精度を高め、金融機関や取引先との信頼関係を構築することが、安定した経営基盤の確立につながります。

これらの取り組みを通じて、後継者が引き継ぎたくなるような魅力ある企業へと磨き上げることが、円滑な事業承継の実現につながります。

事業承継計画の策定(親族内・従業員承継の場合)

親族内承継および社内承継の場合には、経営陣・従業員・主要な取引先・銀行などにとって最良な道を探りながら事業承継計画案を作成しましょう。

策定後は主要な関係者全員が内容を共有して、将来の事業承継で充分な協力が得られるよう意思疎通ができれば、結束が固まり事業承継が安定します。

事業承継計画の策定は後継者探しや計画書の作成だと思われがちですが、事業の関係者と想いをすり合わせて結束力を高めるためにあるのです。

M&Aの工程(社外への引継ぎの場合)

社外承継でM&Aを利用する場合には、社外の関係者や事情が交錯し専門的な知識やテクニックが要求されるため、経営者が自力で完結させるのは困難です。

そのため、M&Aを利用するならM&A専門の仲介会社への相談を持ちかけましょう。

会社間の実務はM&A仲介会社が滞りなく行いますので、経営者は事業や会社の売却条件に組み込まれる下記についての希望をまとめます。

- 従業員の雇用について

- ⇒例)従業員は解雇せず雇用条件もそのままで雇用継続したい

- 現在の社名とロゴについて

- ⇒例)社名とロゴはそのまま残したい

- 現在の事業の存続について

- ⇒例)特定の事業だけは現状のまま残したい

- 契約や引き渡し時期について

- ⇒例)契約や引渡し時期を指定したい

- 個人保証の解除について

- ⇒例)元社長の個人保証を抜いて(解除して)欲しい

- 社屋の移転について

- ⇒例)社屋を創業地から移転しないで欲しい

- 現在の取引先との関係について

- ⇒例)現在の取引先とは一定期間取引を継続したい

事前にこのような希望をM&A仲介会社に伝えておけば、条件に合った相手先を見つけてくれます。

事業承継・M&Aの実行

事業承継・M&Aの実行段階では、これまでのステップで策定した計画に基づいて進めていきます。しかし、実際の状況は常に変化するため、計画を固定的にとらえるのではなく、臨機応変に修正・改善する柔軟性が必要です。

事業承継の実行および統合プロセスは多岐にわたり、法務、財務、税務など専門的な知識を要する複雑な作業が含まれます。そのため、M&A仲介会社や弁護士、税理士といった各分野の専門家のサポートを受けながら進めることが望ましいでしょう。

事業承継を進める際の注意点

ここからは、事業承継を円滑に進めるための、5つの注意点について解説していきます。

税金が発生する

事業承継では、株式などの資産を引き継ぐ際に税金が課されます。

親族内承継の場合は株式を相続する形が一般的で、その際に贈与税と相続税がかかります。いずれも、税率が10%から55%までの8段階になっており、贈与税は財産の取得金額、相続税は基礎控除後の課税価格に応じて税率が決定されます。

また、役員への事業承継やM&Aの場合、株式を後継者に買い取ってもらうことになり、現経営者が売却益を得ることになるでしょう。株式の売却益には所得税(譲渡所得税)・住民税の納税が必要です。

譲渡所得税・住民税の税率は一律20%で、2037年までは復興特別所得税(基準所得税額に2.1%を乗じたもの)も発生します。

後継者に大きな負担がかかる

事業承継では、どのような方法を採用しても後継者に大きな負担がかかります。特に事業存続や経営に関する引き継ぎにおいて、その負担は顕著です。

後継者は、企業文化の維持、従業員との関係構築、取引先との信頼関係の継続など、多岐にわたる課題に直面します。さらに、借入金や個人保証も多くの場合そのまま引き継がれるため、財務面での責任も重大です。

M&Aの場合、借入金や個人保証の問題はある程度解決されますが、異なる企業文化の融合や新たな経営体制の構築など、別の形で大きな課題が生じます。このため、M&A後の統合プロセス(PMI)が重要です。

PMIでは、組織構造の再編、業務プロセスの統合、企業文化の融和など、さまざまな課題に取り組む必要があります。これらを適切に管理し、成功させることが、M&Aによる事業承継の成否を左右します。

いずれの方法を選択する場合も、専門家のアドバイスを受けながら、現経営者と後継者の間で綿密にコミュニケーションを取り、計画的に進めることが重要です。事業承継の成功には、経営面、財務面、人的資源面など、多角的な視点からの準備と対応が不可欠です。

後継者の人選が難しい

後継者の人選は、事業承継を実施するうえで大きな課題です。従来、事業承継は親から子へ会社を引き継ぐ親族内承継が一般的でした。しかし、昨今は少子化の影響で経営者に子どもがいないこともあります。子どもがいても会社を継ぐ意志が無い、もしくは経営者としての適性が無いなどの理由で、現経営者が事業承継を躊躇することもあります。

後継者の人選によっては、承継後に事業がうまくいかなくなる恐れがあることを認識しておきましょう。

だからこそ、M&Aによって外部から後継者を取り入れることも、事業存続に向けて検討するべき価値のある選択肢です。自社の状況に合わせ、最適な手法を検討してください。

親族間トラブルが発生するリスクがある

事業承継においては、親族間トラブルが生じる恐れがあります。このリスクは、承継の方法に関わらず存在し、円滑な事業承継の大きな障害となる可能性があります。

例えば、現経営者が自分の子ども以外の親族に会社を承継することになった場合、子どもが相続で受け取れる資産が減少することがあります。また、親族が株式を分散して保有している場合は、事業承継の内容に不満や不公平感を持った親族の反対によって、手続きが進められない可能性も否定できません。

さらには、親族間トラブルが原因で業務が滞った場合、通常どおりの企業活動が困難となり、業績悪化に追い込まれるリスクもあります。このようなトラブルは、親族内承継に限らず、M&Aを選択した際にも、身内の反対などで手続きが進められないケースがあります。

したがって、事業承継を検討する際は、単に事業の継続性だけでなく、家族や親族との関係性にも十分な配慮が必要です。円滑な事業承継を実現するためには、早い段階から関係者との丁寧なコミュニケーションを図り、理解と協力を得ることが重要です。場合によっては、中立的な第三者の助言を仰ぎ、公平性を担保することも有効な手段となるでしょう。

事前準備に多くの時間と労力を要する

事業承継では、後継者探し以外にも、金融機関との調整や、取引先・従業員への説明など、やるべきことが数多くあります。場合によっては反対意見が出て、調整が難航することもあるでしょう。

事業の引き継ぎが完了するまでには数年単位の時間がかかるため、それを見据えたうえで事前準備を綿密に行ってください。会社の持つ資産の棚卸しを行い、何をどのような形で引き継ぐのかを明確にしたうえで計画を進めます。

このような複雑なプロセスを円滑に進めるためには、一般的に専門家のサポートを受けながら必要な手続きを進めていくことが重要です。特にM&Aは手続きが複雑になるため、なるべく早い段階で専門家に相談することをおすすめします。専門家の助言を得ることで、適切な準備と計画立案が可能となり、円滑な事業承継の実現につながります。

事業承継を成功させるためのポイント

事業承継を成功させるために、次のようなポイントを押さえておきましょう。

早期から準備を始める

事業承継は、現経営者の引退時期から逆算して準備に着手することが重要です。

2023年版中小企業白書の調査結果によると、事業承継の準備期間には承継方法によって違いが見られます。親族内承継の場合、事業承継を意識してから後継者の承諾を得るまでに要した期間は「5年以上」と回答した割合が約3割で最も多い結果です。これは、親族内承継が長期的な視点で計画されることを示しています。

一方、従業員・役員への承継やM&Aでは、「準備期間はなかった」「1年未満」といった回答も多く見られ、比較的短期間で準備を進められる傾向が伺えました。しかし、これらの承継方法でも「1年以上3年未満」の回答が次に多く、さらに「3年以上5年未満」「5年以上」と回答した企業も一定数存在しています。<>いずれにせよ、関係各所との調整に時間がかかることも想定し、なるべく早めに準備を始めましょう。

国や自治体の制度を活用する

事業承継で活用できる制度には、次のようなものがあります。

目的に合わせてうまく制度を活用しましょう。

事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターとは、後継者不在に悩む中小企業の事業引継ぎを支援するために平成 23年度から開始した公共事業です。

全国にある事業引継ぎ支援センターにおいて、事業承継についての幅広い相談の対応・ダイレクトメールによる事業承継診断・M&Aの企業マッチング支援サービスを提供しています。

事業承継・引継ぎ補助金

事業承継・引継ぎ補助金とは、下記の事業主を支援する公的制度です。

- 事業承継に伴い新しい取り組みを行う中小企業・小規模事業者等

- 事業再編、事業統合に伴う経営資源の引継ぎを行う中小企業・小規模事業者等

活動内容は、企業の費用負担を軽減して事業承継後にも積極的な投資ができるように、中小企業の事業承継や経営資源引継ぎに要する費用を一部補助しています。

事業承継税制

事業承継税制とは、中小企業が事業承継を実施する際に、後継者が負担する相続税や贈与税などの税負担を軽減するための制度です。一定の要件を満たすと、自社株式の相続税や贈与税が猶予または免除されます。

また、平成30年度税制改正では「事業承継税制の特例」が10年の期限付きで創設されました。納税猶予の対象となる非上場株式等の制限が撤廃され、納税猶予割合が80%から100%に引き上げられるなど、さらなる税負担の軽減が実現しています。

事業承継税制によって事業承継のハードルが下がり、承継後に事業が軌道に乗るまでの時間が短縮できるなどの効果が期待できます。

専門家のサポートを受ける

事業承継を必要とする中小企業によくある課題が、事業承継に関心があっても具体的な進め方がわからず、時間だけが経過してしまうことです。

事業承継を実行するうえでは、法律や税金に関する高度な専門知識が必要です。そのため、一般的には専門家のサポートを受けながら必要な手続きを進めていきます。特にM&Aは手続きが複雑になるため、なるべく早い段階で専門家に相談することをおすすめします。

まとめ

事業承継は、後継者の選定や育成、経営資源の引き継ぎ、利害関係者との調整など、多くの課題が絡む長期的なプロジェクトです。事業承継における課題を正しく理解し、早期からの計画的な対策を講じることが成功のカギになります。

親族内承継だけでなく、従業員承継や第三者へのM&Aといった多様な選択肢がある今、自社の状況に応じた最適な方法を選び、事業承継ガイドラインに沿った持続可能な企業経営を目指すことが求められます。

M&Aキャピタルパートナーズは、豊富な実績と専門知識を活かし、中小企業の事業承継を総合的にサポートしています。経営者の皆様が抱える事業承継の課題に対し、最適なソリューションを提供し、企業の持続的成長を支援します。事業承継に関する相談や具体的な対策の検討など、お気軽にM&Aキャピタルパートナーズにご相談ください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 事業承継とは何ですか?

- 事業承継とは、経営資源(人・知的資産・資産)を次世代に引き継ぎ、企業の継続を図るプロセスです。文化や信用も含めた総合的な引継ぎを指します。

- 事業承継と事業継承との違いは?

- 事業承継は、会社の資産のみならず、ビジョンや経営理念といった思想まで引き継ぎ、事業を発展させることを意味します。一方の事業継承は、経営権や財産、地位などを引き継ぐことです。

- 事業承継とM&Aの違いは?

- M&Aは事業承継の手法の一つで、会社の経営権を後継者に引き継ぐことをいいます。具体的には、第三者へ自社株式を売却することで経営権が譲受け側の会社に移ります。

- 事業承継と相続の違いは?

- 相続は、死亡した人の資産や負債といった財産を相続する人が受け継ぐことです。事業承継は、経営者が存命しているか死亡しているかに関わらず行われます。

- 親族内承継のメリットとデメリットは?

- メリットは理念継承のしやすさ、デメリットは経営適性の不安や親族間トラブルのリスクです。

- 事業承継税制とは何ですか?

- 後継者が株式などを承継する際の贈与税・相続税を軽減するための制度で、一定条件で納税猶予や免除が可能です。

- 事業承継にはどのような種類がありますか?

- 親族内承継、従業員や役員への社内承継、第三者へのM&A(外部承継)の3つが主な方法です。

- 事業承継にはどのくらいの準備期間が必要ですか?

- 一般的に5〜10年の準備期間が必要です。特に後継者育成には時間がかかるため、早期準備が推奨されます。概ね60歳前後には準備を始めるのが理想です。

- 親族外承継のM&Aで事業承継する際のメリットと注意点は?

- 後継者問題の解決や資金獲得が可能ですが、買い手との調整や統合後の対応に時間と専門知識が必要です。

- 事業承継を支援してくれる機関はありますか?

- 事業承継・引継ぎ支援センターやM&A仲介会社、税理士・弁護士などの専門家が支援します。

M&A関連記事

- 後継者不足の実態

- 廃業

- 従業員への事業承継

- 中小企業のM&Aの現状

- 中小企業のM&A実績

- 医療法人の事業承継

- 事業承継時の消費税の取扱い

- ハッピーリタイア

- 親族外承継

- 倒産

- 経営不振

- 会社売却

- 後継者のいない会社を買う

- 非上場株式の譲渡

- 株式譲渡にかかる税金

- アーリーリタイア

- 事業承継計画書の記載項目

- 事業承継ガイドライン

- 包括承継

- 事業承継の流れ

- 事業承継における後継者選定

- 事業承継における後継者育成

- 事業承継のチェックリスト

- 事業承継に潜むリスクと対策

- 事業承継の主要スキーム比較

- 事業承継特別保証制度

- 事業譲渡における知的財産権

- 事業承継に向けた資金調達方法

- 承継時の債権・債務の取扱い

- 事業承継に伴う労務管理リスク

- 「事業承継」と「事業継承」の違い

- 事業承継とM&Aの違い

- 事業承継における課題

- 事業承継対策の必要性

- 事業承継を実施するタイミング

- 事業承継で活用できる融資

- 事業承継M&A

- 事業承継問題

- 事業譲渡の相場

- 事業承継における生命保険

- 事業承継コンサルティング

- 事業承継の専門家

- 持株会社を活用した事業承継

- 事業承継と資産移転

- 事業承継の税務対策

- 事業承継計画

- 相続時精算課税制度

- 事業承継税制

- M&Aとは?

- 企業価値

- 事業譲渡

- 株式譲渡

- スモールM&A

- M&Aのメリット

- 経営戦略とM&A

- 売手側、買手側の課題

- M&Aとシナジー効果

- 会社売却の相場

- M&Aの情報漏洩対策

- M&A取引における金融商品取引法

- M&Aと節税

- 会社法

- M&A仲介

- 日本のM&Aの歴史

- 代表取締役と社長の違い

- 事業提携

- ファイナンシャルアドバイザー

- 決算(M&Aにおける決算の重要性)

- 損切り

- M&Aの手数料

- 敵対的買収

- 事業売却

- 休眠会社

- M&Aのスキーム(手法)

- 会社の解散

- COC条項(チェンジ・オブ・コントロール条項)

- M&Aの条件交渉

- 買収防衛策

- M&Aの市場規模

- 投資と融資の違い

- M&Aにおける必要書類

- M&Aの注意点

- 吸収合併における存続会社

- 株式分割

- 事業譲渡における消費税

- 総合課税と分離課税の違い

- M&Aにおける独占禁止法

- 中小M&Aガイドライン

- M&Aの事例

- 第二会社方式

- 株価の決まり方

- 資本と負債の区分

- 税務メリットの最適化

- アーンアウトの税務・会計処理

- 事業再生における税務

- 商標権の譲渡

- 許認可の承継

- 許認可の譲渡

- 合同会社のM&A

- 事業譲渡での売掛債権

- 株式譲渡の登記申請

- ポストM&A

- テール条項

- 税理士が担う役割

- M&A実施時の実務

- M&Aにおける失敗

- 親族間株式譲渡の方法

- M&Aにおける借地権譲渡

- M&Aでの債権者保護手続き

- 事業譲渡の「のれん」

- 合併と買収の違い

- 会社分割における債権者保護手続き

- 吸収合併における仕訳・会計処理

- 会社分割の登記方法

- 吸収合併での契約承継

- スタートアップにおけるM&A

- 買収にかかる費用

- 廃業する会社を買う

- 休眠会社を買う

- 有限会社の株式譲渡

- TOBの規制

- TOBの不成立

- 無償の株式譲渡

- 株式譲渡と消費税

- 家族への株式譲渡

- M&Aの会計処理方法

- 株式譲渡の仕訳方法

- M&Aにおける意向表明書

- M&Aにおける退職金

- M&Aと株価

- 合併における債権者保護手続き

- 事業譲渡の株主総会

- 事業譲渡でかかる費用

- 個人事業主の事業譲渡

- 株式移転の仕訳

- 株式交換の適格要件

- TOBの手続きの流れ

- 株式交換の仕訳

- 業務提携と業務委託の違い

- 会社分割の税金

- 会社分割の不動産取得税

- 事業譲渡と株式譲渡の違い

- M&Aマッチングサイト

- M&Aのリスク

- M&Aにおける弁護士法人

- M&Aにおける税理士法人

- 株式価値

- M&Aにおける営業権

- M&Aにおける表明保証保険

- 範囲の経済

- M&Aにおけるディール

- M&Aにおけるアドバイザリー契約

- マッチングを成功させる方法

- M&A仲介とFAの違い

- M&Aアドバイザリー

- M&Aと税金

- M&Aの着手金

- M&Aのリテイナーフィー

- M&Aの中間報酬

- レーマン方式

- 企業価値評価(バリュエーション)

- M&Aの企業価値算定費用

- 収益拡大

- 中小企業の課題

- 会社買収

- M&Aの相談先

- 選択と集中

- 個人M&A

- 事業承継補助金

- 財務分析の指標

- M&A支援機関登録制度

- 会社買収後の影響・変化

- 赤字会社の売却

- 親族内承継と第三者承継の比較

- M&Aの目的

- 親族内承継

- M&Aにおける資格

- M&Aのティーザー

- M&Aにおける銀行の役割

- 株式取得でかかる費用

- 個人で会社を買う方法

- 新設分割の手続き

- M&Aによる多角化戦略

- 経営資源集約化税制

- M&Aにおける監査法人

- SWOT分析

- アンゾフの成長マトリクス

- 商法と会社法の違い

- 買収

- 資本業務提携

- 業務提携

- 企業の合併

- 会社分割

- 第三者割当増資

- 株式移転

- 株式交換

- 提携仲介契約

- 経営統合

- 資本参加

- 株式持ち合い

- LBO(レバレッジド・バイアウト)

- MBO(マネジメント・バイアウト)

- 株式取得

- 吸収合併

- 新設合併

- 異業種参入

- 子会社売却

- EBO(エンプロイーバイアウト)

- バイアウト

- エスクロー

- 組織再編

- TOB(株式公開買付)

- MBI(マネジメント・バイ・イン)

- 株式交付

- マルチプル法

- イグジット(EXIT)

- カーブアウト

- クロスボーダーM&A

- 不動産M&A

- ベンチャー企業にとってのM&A

- 逆さ合併

- 分社型分割

- 三角合併

- M&Aによる投資

- M&Aを活用した起業

- 新規事業のM&A

- 適格株式移転

- M&Aの手法

- M&Aの手続きの流れ

- 株式譲渡の留意事項

- M&Aとノンネームシート

- M&Aと契約書

- M&Aの基本合意契約書

- 法務のポイント

- デューデリジェンス

- M&Aの表明保証

- M&Aのクロージング

- M&AにおけるPMI

- 最終契約

- マネジメントインタビュー

- 合弁会社

- M&Aの資金調達

- IM(企業概要書)

- ロングリスト

- ショートリスト

- M&Aのソーシング

- 資金調達

- トップ面談

- 株式譲渡の議事録

- 個人事業におけるM&A

- 株式上場

- マーケットアプローチ

- 医療法人の出資持分

- 会社の廃業手続き

- M&Aグロース

- EBITDAマルチプル

- VDR(バーチャルデータルーム)

- ディスクロージャー

- ビジネスデューデリジェンス

- ITデューデリジェンス

- ベンダーデューデリジェンス

- 人権デューデリジェンス

- 累進課税

- キャピタルゲイン

- 退職所得

- 新株予約権

- EPS(一株当たり純利益)

- IRR(内部収益率)

- EVA(経済的付加価値)

- 環境デューデリジェンス

- 超過収益力

- 期待収益率

- 法務デューデリジェンス

- オーガニックグロース

- インカムアプローチ

- コストアプローチ

- のれん

- EBITDA

- 正常収益

- 時価純資産法

- DCF法(割引現在価値法)

- SPC(特別目的会社)

- ストックオプション

- 株主間契約

- ROA(総資産利益率)

- BS(貸借対照表)

- PL(損益計算書)

- 連結決算

- PBR(株価純資産倍率)

- ROE(自己資本利益率)

- 自社株買い

- 株式消却

- 持分法適用会社

- ステークホルダー

- コンプライアンス

- スピンオフ

- 完全子会社

- 非連結子会社

- リーグテーブル

- 株式併合

- 買戻条項

- ポイズン・ピル

- スクイーズアウト

- フリーキャッシュフロー

- NDA(機密保持契約)

- ホワイトナイト

- インサイダー取引

- 事業拡大

- 事業再生

- 経営者保証

- 業務移管

- 債券

- 適時開示

- MOU(基本合意書)

- SPA(株式譲渡契約書)

- テンダー・オファー

- ペーパーカンパニー

- 黄金株

- リストラクチャリング

- スコーチドアースディフェンス

- 包括利益

- 偶発債務

- DDS

- NPV(正味現在価値)

- 黒字倒産

- プライベートエクイティ(未公開株式)

- TSA

- プロラタ方式

- 割引現在価値

- サクセッションプラン

- 事業再生ADR

- 負ののれん

- フィナンシャルバイヤー

- XBRL

- 匿名組合

- 特別決議

- ノンリコースローン

- オーバーアロットメント

- シニアローン

- スーパー・マジョリティ条項

- スタンドスティル条項

- ブリッジローン

- DIPファイナンス

- 労働契約承継法

- 純有利子負債(ネット デット)

- 財務シナジー

- コストシナジー

- 連結子会社

- ホールディングス

- 投資銀行

- サイトM&A

- カバレッジ部門

- 適格合併

- コングロマリット

- 債務超過

- インカムゲイン

- 零細企業

- 持株会

- アライアンス

- 非適格組織再編

- 適格組織再編

- 配当所得

- 株式譲渡所得

- 組織再編税制

- 投資ファンド

- 事業戦略

- 技術提携

- 企業再生

- ベンチャーキャピタル(VC)

- 関連会社

- ノンコア事業

- コア事業

- 規模の経済

- 企業生存率

- 子会社化

- オーナー企業

- キラー・ビー

- クラウン・ジュエル

- グリーン・メール

- ゴールデンパラシュート

- ジューイッシュ・デンティスト

- スタッガード・ボード

- 財務デューデリジェンス

- 分社化

- スケールメリット

- ストラクチャー

- DES(債務の株式化)

- PER(株価収益率)

- 利益相反

- IPO

- エグゼキューション

- 個人保証

- 資本性劣後ローン

- 株式の贈与

- 無対価合併

- 国際租税条約

- ブレークアップフィー条項

- 資本性ローン

- 株主ローン

- 益金不算入

- タックスシールド

- 役員報酬

- 会社清算

- 繰越欠損金

- 移転価格税制

- 租税回避リスク

- メザニンファイナンス

- 外国子会社合算税制

- ジョイントベンチャー

- タグアロング

- エクイティロールオーバー

- タームシート

- 自社株贈与

- ドラッグアロング

- 株式相続

- 民事再生

- 創業者利益

- M&Aシニアエキスパート認定制度

- PPA(取得原価の配分)

- 100日プラン

- 従業員リテンション

- 事業承継ファンド

- 事業承継信託

- 垂直型M&A

- M&Aファイナンス

- M&Aブティック

- サルベージ・レシオ

- アーニング・マルチプル・レシオ

- 譲渡承認取締役会

- 産業再生法

- 源泉徴収

- みなし配当

- 地位承継

- コーポレートガバナンス

- 合併比率

- 事業承継士

- 事業譲渡契約書

- 株式譲渡承認請求書

- 合併契約書

- 簡易合併

- 逆三角合併

- 競業避止義務

- プロキシー・ファイト

- パールハーバー・ファイル

- Qレシオ

- MSCB

- IFRS

- 株式譲渡制限会社

- 大量保有報告

- 自己株式

- 現物出資

- チャイニーズ・ウォール

- コントロールプレミアム

- キャッシュ・テンダー・オファー

- 買収プレミアム

- 海外M&A

- 友好的買収

- 事業買収

- M&Aコンサルティング

- EV(事業価値)

- MEBO

- アセットパーチェス

- ゴーイング・プライベート(Going Private)

- シェルカンパニー

- バックエンド・ピル

- パックマン・ディフェンス

- 事業譲渡類似株式

- 株式移転計画書

- 簿外債務

- 売渡請求

- 財務アドバイザー

- レバレッジ効果

- 減損価格

- 合併公告

- LBOファイナンス

- アーンアウト

- オリジネーション

- シナジーバイヤー

- シャーク・リペラント

- スーイサイド・ピル

- ティン・パラシュート

- 事業再生ファンド

- PEファンド

- バイアウトファンド

- MBOファンド

- 低廉譲渡

- 独占交渉権

- 基本合意

- 企業再生支援機構

- 監査法人

- ネームクリア

- M&Aアドバイザー

- IN-IN・OUT-IN・IN-OUT

- 吸収分割契約書

- 人事デューデリジェンス

- 再生ファンド

- サーチファンド

- 税務デューデリジェンス

- 第三者承継

- 総数引受契約

- TMK(特定目的会社)

- SPAC(特別買収目的会社)

- 相対取引

- LOI(レターオブインテント)

- アナジー効果

- エクイティファイナンス

M&Aへの疑問

M&Aに関する疑問に市場統計や弊社実績情報から、分かりやすくお答えします。

業種別M&A動向

日本国内におけるM&Aの件数は近年増加傾向にあります。その背景には、企業を取り巻く環境の変化があります。

成約事例インタビュー

それぞれの選択

「様々な思いと葛藤の末に、最終的になぜM&Aを決断したのか?」

弊社でM&Aを実施し、事業の承継や発展を選択した経営者の方々のインタビューを、

「M&Aご成約事例インタビュー“それぞれの選択”」としてご紹介しております。

M&Aキャピタルパートナーズが

選ばれる理由

創業以来、売り手・買い手双方のお客様から頂戴する手数料は同一で、

実際の株式の取引額をそのまま報酬基準とする「株価レーマン方式」を採用しております。

弊社の頂戴する成功報酬の報酬率(手数料率)は、

M&A仲介業界の中でも「支払手数料率の低さNo.1」を誇っております。

-

明瞭かつ納得の手数料体系

創業以来変わらない着手金無料などの報酬体系で、お相手企業と基本合意に至るまで無料で支援致します。

- 関連ページ -

-

豊富なM&A成約実績

創業以来、国内No.1の調剤薬局業界のM&A成約実績の他、多種多様な業界・業種において多くの実績がございます。

- 関連ページ -

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。