更新日

M&Aの条件交渉について

M&Aを成功に導くためには、適切な条件交渉が不可欠です。しかし、売り手と買い手の利害が対立することも多く、交渉の進め方を誤ると案件が破談に至るリスクもあります。

ここでは、M&A条件交渉の基本的な流れや、具体的な交渉項目、そして交渉を成功に導くためのポイントまで、実務的な観点から詳しく解説します。これからM&Aに取り組む経営者の方は、ぜひ参考にしてください。

このページのポイント

~M&Aの条件交渉とは?~

M&Aの条件交渉は、売り手と買い手の利害を調整し、Win-Winの関係を築くための重要なプロセスです。本記事では、条件交渉の基本的な流れや具体的な交渉項目、成功のためのポイントを実務的な観点から詳しく解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #M&Aの条件交渉とは?

~その他 M&Aについて~

目次

M&Aにおける条件交渉とは

M&Aにおける条件交渉は、売り手企業と買い手企業が取引条件について合意を形成するプロセスです。最終的な成否を左右する大きな要因となるため、慎重に進めなくてはなりません。

交渉内で協議されるのは、企業価値評価に基づく譲渡価格をはじめ、従業員の処遇や役員の待遇、クロージング条件などの事項です。特に譲渡価格については、売り手企業はできるだけ高額での売却を望み、買い手企業はより安価での取得を目指すため、双方の利害が真っ向から対立することが多々あります。

しかし、M&Aの条件交渉で重視すべきなのは、お互いの主張や意図を理解し、Win-Winの関係を築くことです。価格だけでなく、従業員の雇用継続や取引先との関係維持など、さまざまな観点から総合的に判断し、双方が納得できる着地点を見出すことが求められます。

交渉を成功に導くためには、事前の準備を入念に行い、専門家のアドバイスも得ながら、戦略的に交渉を進めなくてはなりません。また、交渉の過程で生じるさまざまな問題に対して柔軟に対応し、建設的な対話を継続することも成功の鍵です。

M&Aにおける条件交渉のタイミング・項目

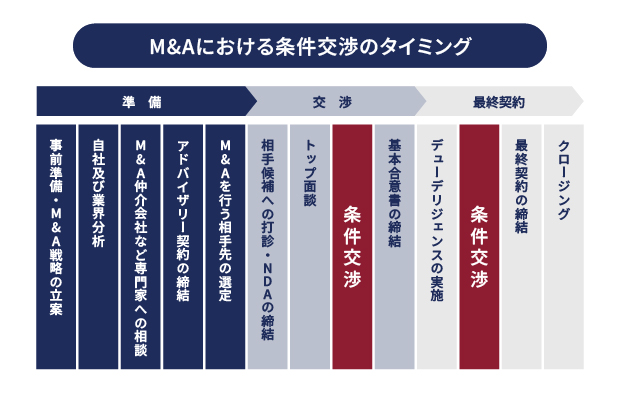

M&Aにおける条件交渉は、主に以下の2つのタイミングで行われます。

以下では、各段階での条件交渉の内容や交渉項目について、詳細に解説します。

トップ面談

トップ面談は、売り手企業と買い手企業の経営者同士が初めて顔を合わせ、M&Aの実現可能性を探る機会です。この段階では、双方の希望する条件について基本的なすり合わせを行い、その結果を基本合意書として取りまとめます。

基本合意書に記載される条件は、原則として法的拘束力を持ちませんが、その後の交渉における重要な基準となります。特に譲渡価格や従業員の処遇といった主要な条件については、この段階で大枠を固めることが一般的です。主な交渉項目としては以下のようなものが挙げられます。

それぞれ見ていきましょう。

M&Aスキーム

M&Aのスキームには、株式譲渡や事業譲渡など、選択肢があります。中小企業のM&Aでは株式譲渡が多用されますが、最適なスキームは企業規模や業種、M&Aの目的によって異なります。

スキームの選択は、税務面や法的手続き、従業員の雇用継続など、さまざまな要素に影響を与えるため、買い手と売り手双方のメリット・デメリットを十分に検討したうえで決定しなければなりません。

譲渡価格の決定

譲渡価格は、企業価値評価に基づき、さまざまな要素を加味したうえで決定されます。

希望価格に開きがある場合は、業績連動型のインセンティブ導入やM&A後の顧問契約締結など、追加での報酬の設定をすることも選択肢に入るでしょう。柔軟な価格設計により、双方が納得できる落としどころを探ることが大切です。

経営者や役員の処遇

M&A後の経営者や役員の処遇は、案件の性質によって大きく異なります。例えば、事業承継型のM&Aでは、一定期間の引継ぎ後に退職するケースが多く見られます。その場合、退職金の取扱いについても明確な取り決めが必要です。

なお、退職金の計算基準も、M&Aスキームによって異なります。株式譲渡の場合は売り手会社の規定に従いますが、事業譲渡では買い手企業の規定が適用されるなど、スキームの選択が処遇にも影響を与えます。

従業員の雇用・処遇

従業員の雇用継続と処遇は、条件交渉のなかでも特に重要な項目の一つです。一般的には、M&A後も全従業員の雇用を維持する条件が設定されます。そのうえで、雇用保障、役職の維持、給与・賞与などの報酬条件、福利厚生の継続などについても交渉を行います。

譲渡実行までのスケジュール・クロージング日

M&Aの実行スケジュールとクロージング日の設定は、両社の事業計画や資金調達のタイミングを考慮して決定します。クロージング日が確定したら、その日程に向けて必要な手続きや準備を計画的に進めましょう。

デューデリジェンス後の最終条件交渉

デューデリジェンスによって売り手企業の実態が明らかになった後に行われるのは、最終的な条件交渉です。この段階での合意事項は最終契約書に盛り込まれ、法的拘束力を持ちます。主な交渉項目は以下のとおりです。

一つずつ解説します。

買収代金の支払い方法

買収代金の支払い方法は、案件の特性や当事者の要望に応じて柔軟に設計されます。現金による一括払いが一般的ですが、株式交換や分割払いなど、選択肢はさまざまです。

また、取引の安全性を確保するため、エスクロー契約を活用するケースも増えています。これは第三者(エスクローエージェント)を介して代金の受け渡しを行う仕組みで、表明保証違反等のリスクに対する備えとしても機能します。支払方法の選択は、双方の経営事情や税務上の影響も考慮して慎重に検討しなければなりません。

連帯保証、担保提供に関する条件

中小企業のM&Aでは、売り手企業のオーナーが借入金に対して、個人保証や担保提供を行っているケースが多く見られます。M&Aの実行後に、こういった保証や担保提供が解除されるよう、この段階で手続きを行います。

一般的な対応としては、買い手企業が保証を引き継ぐか、金融機関と交渉して解除する方法が取られます。最終契約書には、買い手が売り手の保証・担保解除に責任を持つ旨の条項を盛り込むのが通例です。この問題は売り手の個人財産に関わる事項であるため、早期段階から金融機関との調整を進めることが望ましいでしょう。

表明保証・誓約事項・補償条項

最終契約書における表明保証は、売り手企業の状態や譲渡対象事業に関する補償事項を定めるものです。また、誓約事項として、クロージングまでの期間における事業運営上の制約や、クロージング後の義務などが規定されます。

これらの条項に違反があった場合の対応として、補償条項が設けられます。補償の範囲、期間、金額の上限など、具体的な条件は案件ごとに異なりますが、M&A後のトラブル防止のため、できるだけ明確な取り決めを行うことが重要です。近年では表明保証保険の活用も増加しているため、補償リスクの軽減手段として検討する価値があります。

クロージングの前提条件

クロージングの条件を定めます。主な条件としては、「表明保証の正確性維持や法令上必要な手続きの完了」「契約の承継に関する取引先からの同意取得」などが挙げられます。

これらの条件が満たされない場合、クロージングの延期や場合によってはM&A自体の中止につながる可能性もあります。そのため、条件の設定段階で実現可能性を十分に検討し、クロージングまでのスケジュールにも余裕を持たせることが賢明です。

条件のほんの一部でも満たせないと取引全体に影響を及ぼす可能性があるため、各条件の達成状況を定期的にモニタリングし、問題が発生した場合は早期に対応策を講じることが求められます。また、想定外の事態に備えて、条件の変更や免除に関する協議の手順についても、あらかじめ定めておくことが望ましいでしょう。

M&Aの条件交渉術

M&Aにおける条件交渉を成功させるためには、さまざまな交渉術を理解し、状況に応じて適切に活用する必要があります。下表は、代表的な交渉術と、その内容についてまとめたものです。

| 条件交渉術 | 内容 |

|---|---|

| アンカリング | 交渉の初期段階で、自らの希望条件を提示することで、相手の意思決定に影響を与えるテクニック |

| 返報性の原理 | 相手に譲歩することで、相手からも譲歩を引き出す心理戦術 |

| ポジティブフレーム/ネガティブフレーム | ポジティブな情報・ネガティブな情報を効果的に伝えることで、交渉を有利に進めるテクニック |

| ハイボール | 交渉の初期段階で高額な希望額を提示し、交渉の過程で徐々に引き下げ、結果的に現実的かつ高額な金額に落ち着けるテクニック |

交渉術を適切に活用することで、双方にとって納得のいく条件での合意を導き出せるでしょう。例えば、アンカリングをうまく用いれば、企業価値評価に基づく合理的な範囲内で初期条件を提示し、その後の交渉の基準点として機能させることが可能です。

とはいえ、交渉術を使用する際には慎重な判断が求められます。過度な駆け引きや強引な交渉は、相手企業との信頼関係を損ね、自社の立場を不利にしかねません。最悪の場合、M&A自体の破綻を招く可能性もあります。常に相手企業との良好な関係維持を意識しながら進めることが大切です。

また、中小企業のM&Aでは、価格交渉だけでなく、従業員の雇用継続や取引先との関係維持など、さまざまな要素を総合的に考慮する必要があります。そのため、これらの交渉術は、Win-Winの関係構築を目指すための補助的なツールとして位置づけ、活用することが望ましいでしょう。

M&Aの条件交渉のポイント

M&Aの条件交渉を成功に導くためには、交渉の各段階で、適切な準備と対応が求められます。ここでは、M&A交渉を円滑に進めるための重要なポイントをいくつか紹介します。

M&Aの交渉の流れについて理解しておく

M&Aの基本的なプロセスは、トップ面談から始まり、基本条件交渉、デューデリジェンス、そして最終条件交渉へと進みます。このプロセス全体を事前に把握することで、各段階で必要となる準備や対応を適切に行うことが可能です。

例えば、トップ面談では経営理念や将来ビジョンの共有が、デューデリジェンス後の交渉では具体的な数値やリスクへの対応が、それぞれ焦点になることを理解しておくと、条件交渉が進めやすくなるでしょう。

ただし、案件の規模や特性、関係者の状況によって、具体的な進め方は異なることがあります。

譲歩可能な価格を決めておく

M&A交渉を効果的に進めるためには、事前に譲歩可能な価格帯を設定することが重要です。これは交渉における最低限の受け入れ可能価格を意味し、この基準を明確にしておくことで、交渉が難航した際も冷静な判断が可能となります。

この価格設定には、自社の財務状況、事業価値、M&Aの目的などを総合的に考慮する必要があります。また、企業価値評価の手法を用いて客観的な数値も参考にしながら、慎重に検討を重ねることが大切です。

条件に優先順位をつけて整理しておく

M&A交渉において、すべての希望条件で合意に達することは稀です。そのため、自社にとって譲れない条件と、ある程度の妥協が可能な条件を明確に区別しておきましょう。

例えば、従業員の雇用継続を第一義とする売り手に対し、買い手側が組織再編を検討している場合、両者の意向が対立する可能性があります。こうした状況で交渉が停滞すると最適なタイミングを逃す恐れもあるため、条件の優先順位付けは極めて重要です。

トップ面談は誠実に対応する

トップ面談は、財務諸表や企業概要書だけでは把握できない、相手企業の経営理念や価値観、経営者の人物像を直接確認できる貴重な機会です。この段階では数値化できない定性的な情報の交換が重要となります。

誠実な対話を通じて相互理解を深めることで、その後の交渉をスムーズに進めることができるでしょう。特に中小企業のM&Aでは、経営者同士の信頼関係構築が成功の鍵を握ることが多いため、トップ面談での適切な対応は大切です。

情報開示で隠し事はしない

デューデリジェンスでは、財務、税務、法務など多面的な調査が行われ、潜在的なリスクの洗い出しが進められます。これは買い手企業が対象企業の価値やリスクを正確に評価するために欠かせないプロセスです。

この際、重要な情報を隠匿したり、虚偽の情報を提供したりすることは厳禁です。発覚した場合、深刻な信頼関係の破壊につながり、M&A自体の破談や、成立後の訴訟を招く可能性があります。

後出しで条件交渉はしない

基本合意書の締結後やデューデリジェンス完了後に、新たな条件を持ち出したり、一度合意した条件の再交渉を求めたりすることは、相手方の強い不信感を招きます。こうした後出し交渉は、M&Aの破綻リスクを高める要因です。

重要な条件は基本合意の段階で可能な限り明確化し、最終契約では細部の調整に留めることが原則です。

まとめ

M&Aの条件交渉は、トップ面談からデューデリジェンス後の最終条件交渉まで、各段階で適切な対応が求められます。

特に重要なのは、譲歩可能な価格の設定や条件の優先順位付けといった事前準備、そして誠実な情報開示と信頼関係の構築です。また、交渉術を効果的に活用しながらも、後出しの条件提示は避け、Win-Winの関係構築を目指すことが成功への近道となります。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- M&Aの条件交渉とは何ですか?

- M&Aにおける条件交渉は、売り手企業と買い手企業が取引条件について合意を形成するプロセスです。

- 条件交渉のタイミングはいつですか?

- M&Aにおける条件交渉は、主にトップ面談とデューデリジェンス後の最終条件交渉の2つのタイミングで行われます。

- 条件交渉を成功させるポイントは何ですか?

- 条件交渉を成功に導くためには、譲歩可能な価格の設定や条件の優先順位付け、誠実な情報開示と信頼関係の構築が重要です。