更新日

中間報酬について

M&Aを確実に成功させるためには専門家のサポートが必須といえますが、サポートを依頼することによって様々な手数料が必要となります。

その手数料のうちの1つである中間報酬(マイルストーンフィー)。

この記事では中間報酬についてや相場等解説していますので仲介会社選びの参考にしてください。

このページのポイント

~M&Aの中間報酬(マイルストーンフィー)とは?~

中間報酬は、M&Aの基本合意締結やデューデリジェンス開始など重要マイルストーン到達時に支払うアドバイザリー費用です。成功報酬の前払的性格を持ち、通常はレーマン方式で算定されます。取引総額か株式価値かで金額が大きく変動するため、契約前に算定基準・パーセンテージ・支払時期を必ず確認し、検討コストを正確に把握することが肝要です。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aを検討するために

- #M&Aの中間報酬(マイルストーンフィー)とは?

~その他 M&Aについて~

中間報酬とは?

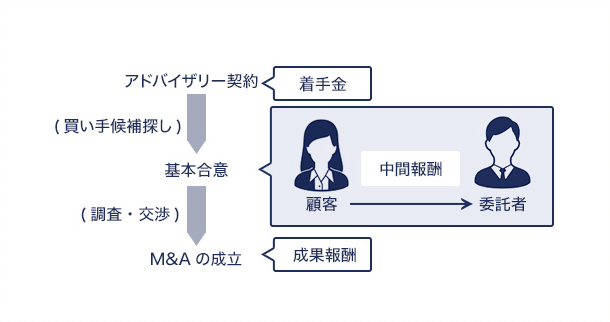

中間報酬とは、M&Aアドバイザリー会社やM&A仲介会社に支払う費用で、M&Aのお相手が決まり、双方で納得した(基本合意締結、譲受企業からの意向表明書に対する譲渡オーナーの応諾、またはM&A対象企業に対する買収監査開始といったマイルストーンに到達した)際に、譲渡(売却)、譲受(買収)いずれの検討時も必要になる費用で、双方納得するまで交渉を進めたM&A会社に対するインセンティブ報酬の意味合いが強い費用です。

M&Aにおける中間報酬の相場

中間報酬は、成功報酬の一部という考え方で算出されるケースが多く、「レーマン方式」と呼ばれる成功報酬算出基準で計算されます。当社(M&Aキャピタルパートナーズ)の場合、成功報酬の10%としています。

例えば、M&A仲介において株式譲渡対価5億円で双方が合意した場合の成功報酬は、譲受する側(買い手)企業と譲渡する側(売り手)でそれぞれ2,500万円(税別)となり、中間報酬は成功報酬の10%の250万円(税別)で、成功報酬と同様にそれぞれ必要となります。

当社の成功報酬・中間報酬計算例

(例)取引金額が20億円、株式譲渡対価(株式価値)が5億円の場合

当社の場合、お相手が見つかるまでは費用(着手金や月額報酬)は発生いたしません。当社は株価レーマン方式で手数料を算出します。

手数料は、中間報酬として先行して手数料総額の約10%、成功報酬として手数料総額の残り約90%をいただきます。

中間報酬を含む手数料は、譲渡先候補を決定し、M&Aを進めると決断された場合にのみ発生いたします。

- 売り手・買い手それぞれの成功報酬額

-

5億円×5%=2,500万円

成功報酬合計:2,500万円

《中間報酬と成功報酬の内訳》

譲渡先の決定(中間報酬):250万円(手数料総額の10%)

M&A成立時(成功報酬):2,250万円(手数料総額の90%)

※弊社の場合、株式譲渡対価をベースに成功報酬を算出しております。

一般的な成功報酬・中間報酬計算例

(例)取引金額が20億円、株式譲渡対価(株式価値)が5億円の場合(中間報酬が10%の場合)

取引金額をベースに成功報酬を算出する、企業価値レーマン方式として手数料を算出する場合は以下の通りです。

- 売り手・買い手それぞれの成功報酬額

-

5億円×5%=2,500万円

+(10億円-5億円)×4%=2,000万円

+(20億円-10億円)×3%=3,000万円成功報酬合計:7,500万円

《中間報酬と成功報酬の内訳》

譲渡先の決定(中間報酬):750万円(手数料総額の10%)

M&A成立時(成功報酬):6,750万円(手数料総額の90%)

※他社の場合、上記以外に着手金や月額報酬が別途発生することがあります。

レーマン方式について

レーマン方式は、M&A仲介会社で広く採用される報酬算出基準で、取引価格に応じた段階的な手数料率を定めた仕組みです。主に「株価レーマン方式」「企業価値レーマン方式」「移動総資産レーマン方式」があり、算定対象の資産が異なります。レーマン方式について、また、当社の報酬体系について詳しく知りたい方は、以下のページもご覧ください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 中間報酬はどのタイミングで支払うのですか?

- お相手決定後、基本合意締結や買収監査開始といったマイルストーン到達時に発生します。

- 中間報酬の相場はどのくらいですか?

- 中間報酬は、最終的な成功報酬総額のうち約10%を基本合意締結やデューデリジェンス開始時に前払いし、残り約90%をクロージング完了後に支払うケースが一般的です。

- レーマン方式とは何ですか?

- 取引金額や株式価値を階段的料率に当てはめて報酬を計算する手法で、中間報酬・成功報酬ともに用いられます。