更新日

企業価値評価について

M&Aを検討する際に企業価値評価をする目的は、株式を譲渡するオーナー経営者である譲渡会社と、その株式を譲受する会社が納得のいく価格を導き出し、円滑に取引を成立させるための参考指標としての価値を導くことです。

両社が考える「価値」はさまざまですが、両社が一つの「価格」に合意すれば、通常はM&Aが成立します。しかし、情報の非対称性・時間的な制約の有無・両社の力関係などによって、M&Aが成立する価格が必ずしも、双方にとって魅力的でない場合もあります。

特に中小企業経営者がM&Aを検討する際には、自社がM&Aをする際の企業価値評価を事前に知っておき、具体的な株式譲受のオファーがあった際の相手の買収価格提示と、相手が自社に対して考える価値や企業評価をどう捉え、交渉していくかが、M&Aを成立させるためのポイントであり、M&Aで会社の譲受や譲渡を検討する際は、目的に沿ったM&Aの専門家による企業評価サポートがまず必要となります。

この記事では、企業価値評価(バリュエーション)のM&Aを検討する際の役割、全体像、評価手法とそのメリットやデメリット、企業価値の算定方法および算定費用をわかりやすく解説します。事業の強化や企業の将来を見据えた選択肢の一つとして、企業価値評価(バリュエーション)に関する理解を深めるのにお役立てください。

ショート動画で解説!「M&Aにおける企業価値評価(バリュエーション)とは?」

※サムネイルクリックで動画再生します

企業価値評価とは?

企業価値評価は、M&A取引を円滑に進めるための参考指標として、譲渡会社と譲受会社が納得できる価格を導き出すために行います。評価手法には「コスト・アプローチ」「マーケット・アプローチ」「インカム・アプローチ」があり、それぞれにメリットとデメリットがあります。企業価値評価は、M&Aの成功に向けた重要なステップであり、専門家の協力が重要です。

本動画ではその点を分かりやすく解説しています。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aを検討するために

- #企業価値評価とは?

~その他 M&Aについて~

目次

企業価値評価の概要

まずは企業価値評価の概要から説明していきます。

企業価値評価とは

企業価値評価とは、会社全体の価値やその会社の株式価値を算出するための手法を指します。特に非上場企業は、株式が証券市場に出回っていないため、市場価値を簡単に知ることができません。そのため、M&Aを検討する際などには、企業価値評価を行う必要があります。

M&Aにおける企業価値評価とは

M&Aにおける企業価値評価とは、株式を譲渡するオーナー経営者である譲渡会社と、その株式を譲受する会社が納得のいく価格を導き出し、円滑に取引を成立させるための参考指標としての価値を算出することをいいます。

企業価値評価のアプローチ手法

M&A検討時の企業価値を評価する代表的なものとして、大きく分けて以下の3つのアプローチがあります。

それぞれについて、詳しく説明していきます。

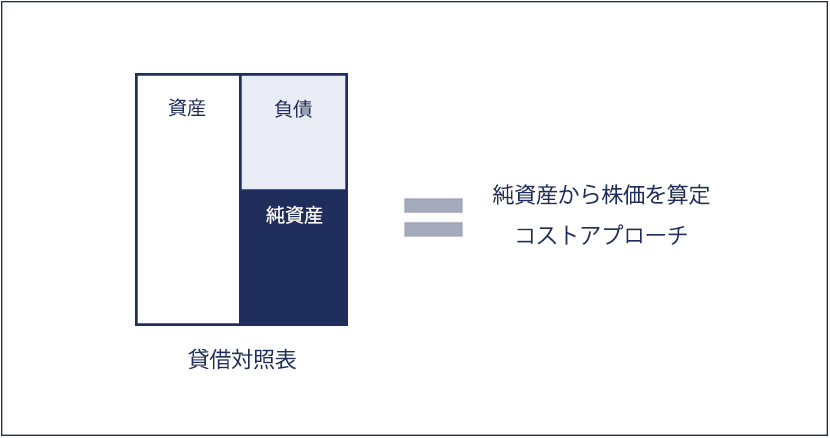

コスト・アプローチの特徴

| 概要 | 現在の正味財産に着目 |

|---|---|

| 算定イメージ | 資産時価-負債時価 |

| メリット | シンプルで客観的 実態BSの把握が可能 |

| デメリット | 収益性を加味しにくい 相場を反映できない |

コスト・アプローチとは、企業買収における主たる企業評価方法のひとつで、被取得企業の貸借対照表の純資産価値に着目した評価手法をいいます。代表的なものでは、簿価純資産法、時価純資産及び清算価値法があります。

マーケット・アプローチの特徴

| 概要 | 類似会社の株式市場での相場に着目 |

|---|---|

| 算定イメージ | 利益×倍率 |

| メリット | 取引相場に近い トレンドを反映できる |

| デメリット | 類似会社選択が困難 中小企業の大半は、上場企業との違いが大きすぎる |

マーケット・アプローチとは、企業買収における主たる企業評価方法のひとつで、対象の会社と同じ市場に属する他社の株価を比較、または類似した会社や取引事例などに着目した評価手法をいいます。 代表的なものでは、市場株価平均法、マルチプル法(類似上場企業比較法)及び類似取引比較法があります。

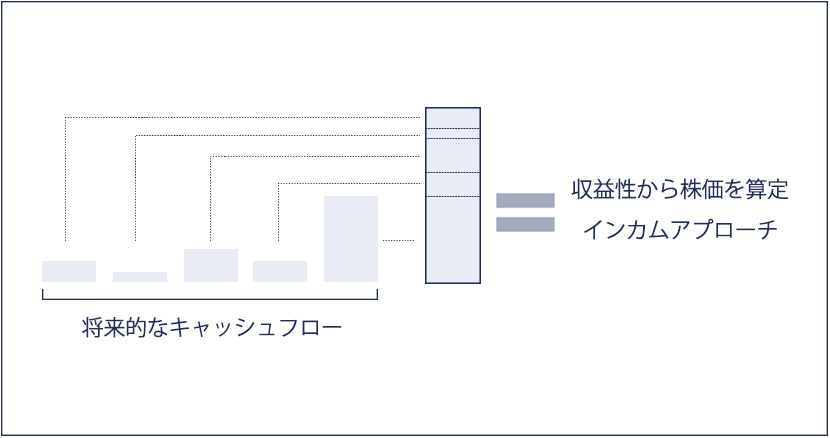

インカム・アプローチの特徴

| 概要 | 将来の収益性に着目 |

|---|---|

| 算定イメージ | 利益÷割引率 |

| メリット | 投資判断という意味で最も理論的 |

| デメリット | 将来利益予想や割引率の決定が困難で恣意性が入りやすい 評価理論が難解 |

インカム・アプローチとは、企業買収における主たる企業評価方法のひとつで、将来見込まれる収益の価値に着目した評価手法をいいます。

将来獲得される利益、キャッシュ・フローまたは配当を現在の価値に還元し、企業価値を算定します。

代表的なものでは、DCF法、収益還元法及び配当還元法があり、将来のキャッシュ・フローに対してリスクを反映させた割引率を適用し算定する方法です。

コスト・アプローチのメリットとデメリット

まずはコスト・アプローチを採用する際のメリットとデメリットを紹介します。

コスト・アプローチの主なメリット

コスト・アプローチの主なメリットは、以下の3つが挙げられます。

- 資産及び負債価値の明確化

- 客観性が高い

- 買収価格の目安になる

それぞれについて、詳しく説明していきます。

1.資産及び負債価値の明確化

コスト・アプローチでは、会社の資産及び負債の内容を調べてその価値を算出するため、会社が保有する資産及び負債の価値が明確になります。これにより、会社の資産及び負債の価値を適正に評価することができ、買収企業などが企業価値を判断する上で有用な情報となります。

2.客観性が高い

コスト・アプローチは、会社が保有する資産及び負債の価値を算出していくため、比較的客観的な評価が可能です。このため、主観的な要素に左右されることが少なく、評価の信頼性が高いとされています。

3.買収価格の目安になる

企業買収においては、買収価格が問題になることがありますが、コスト・アプローチによる企業価値評価は、譲渡側と譲受側の交渉において、買収価格の目安として利用されることがあります。

コスト・アプローチの主なデメリット

次にコスト・アプローチの主なデメリットは、以下の3つが挙げられます。

- 会社の業績や将来の収益価値を反映できない

- 評価に時間と費用がかかる

- 業種や市場の変化に対応できないことがある

それぞれについて、詳しく説明していきます。

1.会社の業績や将来の収益価値を反映できない

コスト・アプローチでは、会社が保有する資産及び負債の価値を算出することに重点が置かれるため、会社の業績や将来の収益価値を反映できません。

2.評価に時間と費用がかかる

コスト・アプローチでは、会社が保有する資産及び負債の価値を調べていく必要があるため、他の方法と比較して、評価に時間と費用がかかることがあります。また、評価に必要な情報が不足している場合は、評価に更に時間と費用がかかる可能性があります。

3.業種や市場の変化に対応できないことがある

コスト・アプローチでは、会社が保有する資産及び負債の価値を算出することが重視されるため、会社の業種や市場の変化に対応することができないことがあります。

マーケット・アプローチのメリットとデメリット

続いて、マーケット・アプローチを採用する際のメリットとデメリットも紹介していきましょう。

マーケット・アプローチの主なメリット

マーケット・アプローチの主なメリットは、以下の3つが挙げられます。

- 客観性のある評価が可能となる

- 比較的容易に評価が可能となる

- 現在の市場の価格動向を反映できる

それぞれについて、詳しく説明していきます。

1.客観性のある評価が可能となる

市場における同業他社の価格動向を参考にして企業の評価額を算出するため、客観的な評価が可能となります。そのため、専門家の主観的な判断に頼ることなく、より客観的かつ科学的な評価が行えることになります。

2.比較的容易に評価が可能となる

マーケット・アプローチは比較的容易に実施可能であり、評価のスピードが他のアプローチ方法よりも速く、比較的低コストで済むことが多いです。同業他社の株価や業界全体の売買価格などは、市場に公開されている情報が多く、それらを収集・分析することで相対的に容易に評価額を算出できるため、評価の速度が速く、低コストで済むことが可能です。

3.現在の市場の価格動向を反映できる

マーケット・アプローチによる評価額は、市場における実際の取引価格を基に算出されるため、市場の価格動向を反映することができます。そのため、市場の動向に合わせて企業の評価額が変動することがあり、評価の精度を高めることができます。

マーケット・アプローチの主なデメリット

次にマーケット・アプローチの主なデメリットは、以下の3つが挙げられます。

- 市場の変動に影響を受ける

- 業界全体の平均値で評価される

- 類似企業が見つからないと適用が困難となる

それぞれについて、詳しく説明していきます。

1.市場の変動に影響を受ける

マーケット・アプローチは、市場の取引価格を基に評価額を算出するため、市場の変動に影響を受けます。そのため、市場が不安定である場合や、業界全体が低迷している場合には、評価額が低下することがあります。

2.業界全体の平均値で評価される

マーケット・アプローチでは、同業他社の株価や業界全体の売買価格を参考に企業の評価額を算出しますが、業界全体の平均値に基づいて評価されるため、自社の特徴や強みが反映されにくく、評価額が実際の価値と異なる場合があります。

3.類似企業が見つからないと適用が困難となる

マーケット・アプローチでは、対象会社と類似する会社を選出するが、対象会社に似た会社が見つからない場合は、適用することができません。

インカム・アプローチのメリットとデメリット

最後に、インカム・アプローチを採用する際のメリットとデメリットも紹介します。

インカム・アプローチの主なメリット

インカム・アプローチの主なメリットは、以下の3つが挙げられます。

- 将来の収益見込みに基づく評価が可能となる

- 業種や地域に関係なく比較が可能となる

- 市場変動に強い評価が可能となる

それぞれについて、詳しく説明していきます。

1.将来の収益見込みに基づく評価が可能となる

会社や資産の将来性をより正確に評価することができる。これにより、より現実的な評価結果を導き、取得会社がより良い意思決定を行う可能性が高まります。

2.業種や地域に関係なく比較が可能となる

業種や地域による違いを考慮する必要がないため、異なる業種や地域に存在する会社や資産を比較することが容易になる。

3.市場変動に強い評価が可能となる

市場が変動しても、会社や資産の将来性が変化しなければ、評価結果に大きな変化は生じないため、取得会社が、長期的な視野で意思決定を行うことができます。

インカム・アプローチの主なデメリット

次にインカム・アプローチの主なデメリットは、以下の3つが挙げられます。

- 将来の予測が困難

- 客観性のある評価が難しい

- 過去の実績に基づく評価

それぞれについて、詳しく説明していきます。

1.将来の予測が困難

インカム・アプローチでは、将来のキャッシュ・フローを予測する必要がありますが、市場の変化や経済の不確実性など、多くの要因が影響を与えるため、正確な将来の予測を行うことが困難である場合があります。

2.客観性のある評価が難しい

取引価格の計算において、その基礎となる将来の収益や割引率等の決定には、多くの主観的要素が含まれることが多く客観性のある評価が難しくなることがあります。

3.過去の実績に基づく評価

インカム・アプローチは、過去の実績に基づいて将来のキャッシュ・フローを予測するため、将来の市場の変化や会社の成長を十分に反映できない場合があります。また、過去の実績が将来の実績を保証するわけではなく、過去の実績に固執することが企業評価において不適切な場合もあります。

企業価値の算定方法

ここまでで3種類のアプローチ方法を紹介しましたが、実際の企業価値の算定方法は、単独又は複数の評価法を採用し、評価対象会社の価値を評価することになります。その場合の総合評価には、以下のような方法があります。

順に見ていきましょう。

単独法

| 単独法 | 評価アプローチの中から特定の評価法を単独で適用して、価値評価を行う方法 |

|---|

単独法とは、コスト・アプローチ、マーケット・アプローチ、インカム・アプローチに分類されている評価法を単独で適用し、それをもって総合評価の結果とする方法です。

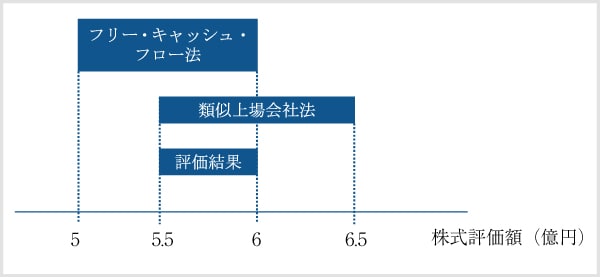

併用法(重複幅併用法)

|

併用法 (重複幅併用法) |

複数の評価法を適用し、一定の幅をもって算出されたそれぞれの評価結果の重複等を考慮しながら、評価結果を導く方法 |

|---|

併用法とは、複数の評価法を適用し、一定の幅をもって算出されたそれぞれの評価結果の重複等を考慮しながら評価結果を導く方法です。

コスト・アプローチ、マーケット・アプローチ、インカム・アプローチのそれぞれのアプローチに属する評価法を複数選択し、各評価法の結果を比較・検討し、最終的な評価額を算定する方法です。それぞれの評価法による算定結果に重複するところがあれば、その金額を目安とするケースも実務上あります。また、併用法は、それぞれの評価法による結果が近い場合に適用しやすいといえます。

例えば、インカム・アプローチからはDCF法を、マーケット・アプローチからはマルチプル法(類似上場企業比較法)を選択し、それぞれ算定結果がDCF法で5億円~6億円、マルチプル法(類似上場企業比較法)で5.5億円~6.5億円と評価された場合には、重複する5.5億円~6億円の評価結果をもって評価額とする方法です。

折衷法

| 折衷法 | 複数の評価法を適用し、それぞれの評価結果に一定の折衷割合を適用して、加重平均値から評価結果を導く方法 |

|---|

折衷法とは、複数の評価法を適用し、それぞれの評価結果に一定の折衷割合(加重平均値)を適用する方法です。

コスト・アプローチ、マーケット・アプローチ、インカム・アプローチのそれぞれのアプローチに属する複数の評価法を選択し、各評価法の結果に一定の折衷割合を適用して総合評価を行う方法です。

折衷法は、評価結果により差異が生じ、いずれかの評価法を加重平均した方が妥当なケースにおいて適用しやすい方法です。折衷割合に関しては、評価する専門家が状況に応じて合理的に判断します。

企業価値の算定費用

最後に企業価値の算定費用について解説します。

企業価値の算定費用とは

企業価値算定費用とは、オーナー経営者がM&Aアドバイザリー会社やM&A仲介会社に支払う費用で、M&Aで譲渡(売却)を検討する際の対象企業の「企業価値」を算出し、企業価値評価レポートとして成果物をまとめ、納品するために必要な費用です。

企業価値算定費用の相場は、対象会社の規模、資産の内容、関係会社の有無によって決められますが、M&A会社によっては、当社(M&Aキャピタルパートナーズ)のように企業価値算定費用を必要としない(中間報酬と成功報酬のみ)の会社もあります。

M&Aにおける企業価値算定費用の相場

M&A会社を利用する際の企業価値算定費用は、オーナー経営者がM&Aで譲渡(売却)する際の参考となる対象会社の「企業価値」および譲渡時にオーナー経営者が受け取る譲渡代金のうちの手取り金概算額を把握するために必要となる場合があります。

特に基準となる相場はありませんが、必要な工数に応じて数十万円程度かかるといわれています。

「うちは顧問税理士が企業価値評価をやっているので、株式価値は分かっている」と仰る経営者もいますが、顧問税理士が行う企業価値評価は、相続税用の企業価値評価で、相続時の税金をなるべく抑える目的で算出しているので、M&Aにおける企業価値評価と結果が大きくは異なる点に注意が必要です。

まとめ

M&Aにおける企業価値評価(バリュエーション)をはじめとして、M&Aに関するお悩みはM&Aの専門家へ相談する選択肢もあります。特に、企業価値評価については、慎重に仲介業者を見極めることが重要です。東証プライム上場の信頼と、豊富な実績を有するM&Aキャピタルパートナーズに、どうぞご相談ください。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

よくある質問

- 企業価値評価とは何ですか?

- 企業価値評価とは、M&A取引を円滑に進めるための参考指標としての価値のことです。M&Aの検討においては、自社がM&Aをする際の企業価値評価を事前に知っておき、具体的なオファーがあった際の相手の買収価格提示と、相手が自社に対して考える価値や企業評価をどう捉え、交渉していくかが、M&A成功のポイントとなります。

- 企業価値評価の主な手法にはどのようなものがありますか?

- 企業価値評価の主な手法には、コスト・アプローチ、マーケット・アプローチ、インカム・アプローチの3つがあります。それぞれの手法には異なる特徴とメリット・デメリットがあります。

- 企業価値評価を行う際に専門家のサポートは必要ですか?

- 企業価値評価は非常に複雑であり、正確な評価を行うためには専門家のサポートが求められます。専門家の知識と経験が、M&Aの成功に向けた重要なステップとなります。