更新日

ひと昔前まで、M&Aといえば「大企業が行うもの」というイメージでした。しかし現在では、大企業はもちろんのこと、中堅・中小企業もM&Aを積極的に取り入れています。

M&Aには、事業承継や企業の成長戦略など、いくつかの目的があり、M&Aをなぜするのかは企業によって異なります。

本記事では、M&Aを売り手側と買い手側の立場に分けて、それぞれの代表的な目的を解説します。M&Aの成功を左右する目的について、本記事で理解を深めましょう。

このページのポイント

~M&Aの目的とは?~

M&Aの目的には、事業承継、企業の成長戦略、イグジット戦略などがあります。この記事では、売り手企業と買い手企業の視点から、それぞれの目的を詳しく解説します。企業がM&Aを行う理由を理解し、成功に導くためのポイントを学びましょう。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aを検討するために

- #M&Aの目的とは?

~その他 M&Aについて~

目次

1. M&Aの目的とは

企業がM&Aを行う目的は多岐にわたりますが、大まかに分けると次の4つに分類できます。

| 事業承継 | 日本の中小企業の多くが後継者不在の問題に直面。M&Aを通じて第三者に事業を承継することで、事業の継続や従業員の雇用の安定を図るケースが増加している。 |

|---|---|

| 企業の成長戦略 | 他社の買収を通じて、新たな市場への進出、製品・サービスラインの拡充、競合他社とのシナジー創出など、企業成長のための戦略としてM&Aが利用される。 |

| イグジット戦略 | 資本回収のために行われるイグジット戦略は、創業者や投資家が企業の株式を売却し、利益を確保する手段。M&AによるバイアウトやIPOが含まれる。 |

| 個人の人生戦略 | 老後の資金確保として、個人が企業や事業を買収し、個人資産の増加や安定した収入源を確保する目的でM&Aを行うケースも増えている。 |

1-1. 事業承継

事業承継とは、自身の会社や事業を後継者に引き継ぐことです。少子化や価値観の多様化によって親の事業を引き継ぐ「親族内承継」は減り続けており、黒字にも関わらず廃業していく企業が増えています。

これまで築き上げてきた会社を守り、従業員の雇用を維持する目的で、M&Aを活用した第三者への事業承継が行われています。

1-2. 企業の成長戦略

企業の成長戦略とは、新規事業への参入や事業規模の拡大などを目指し、他社を買収することです。何も無いところから事業を立ち上げ、成り立つまでに成長させるには時間もコストもかかるうえ、ある程度のリスクも取らなければなりません。

その点、既にある程度の実績がある会社を買収できれば、圧倒的に時間を短縮できるだけでなく、リスクも大幅に抑えられます。こうした理由でM&Aが行われる場合もあります。

1-3. イグジット戦略

イグジット戦略とは、創業者や投資ファンド、個人投資家などがこれまで投下した資本の回収を目的として、利益を確定するためにM&AやIPOによって株式等を売却することです。

非上場企業は株式を市場で売買できないため、会社がどれだけ成長しても現金化できません。そこで、株式等を売却して利益を確定させる目的で、M&Aが行われる場合があります。

1-4. 個人の人生戦略

個人の人生戦略は、経営者の高齢化などにともない、老後資金の確保などを目的として行われるM&Aです。経営者の個人的な事情により、老後を見据えた個人資産の形成のために、M&Aが行われる場合もあります。

なお、M&Aには垂直型と水平型の2種類があります。垂直型は主にサプライチェーンの効率化を目的に行われるのに対して、水平型はスケールメリットによる競争力強化などを目的に行われます。そのため、M&Aの際にどちらのタイプを用いるのかは、目的に応じて判断しなければなりません。

垂直型・水平型の詳細はこちらの記事で解説しています。あわせてご参考ください。

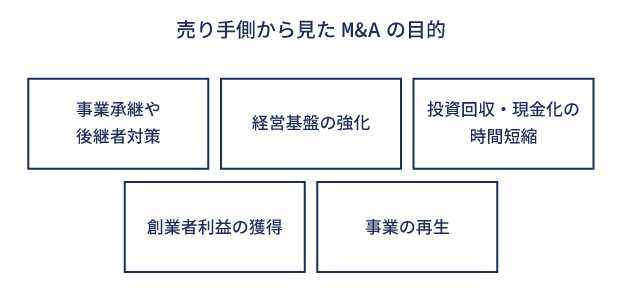

2. 【売り手側】M&Aの目的

M&Aの目的を理解しやすいように、売り手企業と買い手企業のそれぞれに分けて、もう少し詳しく見ていきましょう。まずは、売り手側からです。

2-1. 事業承継や後継者対策

中小企業経営者の平均年齢は高齢化の傾向が続いており、平均引退年齢にかなり近づいています。しかし、半数近くの企業では後継者が見つかっておらず、業績に関係なく、廃業を選ばざるを得ない状況になりつつあります。

こうした問題を解決する手段として用いられているのが、M&Aです。親族内や社内に後継者が見つからない場合でも、M&Aを通じて第三者に事業承継ができれば、企業の存続や従業員の雇用維持、経営者自身の退職後の生活資金確保といった課題を、一挙に解決することが可能です。

2-2. 経営基盤の強化

会社を売却し、資本力のある買い手企業グループの傘下に入れば、これまでになかった技術やノウハウ、販路や設備などが使えるようになります。さらに、企業としての信頼性やブランド力も高まるため、経営基盤の強化が期待できるでしょう。

また、M&Aは不採算事業を譲り渡すために行われる場合もあります。売り手側は売却代金が得られるだけでなく、収益性の高い部門に社内のリソースを集中できるため、経営を安定させることができます。

2-3. 投資回収・現金化の時間短縮

新事業をスタートさせるには、まとまった資金が必要です。また、人材の育成や試行錯誤を繰り返しながら、市場である程度のシェアを得るまでには、かなりの時間がかかります。このように苦労して始めた事業が、不採算事業となるリスクもあるでしょう。

M&Aによって、既存の事業を買収できれば、投下した資本の回収や現金化までの時間を大幅に短縮できます。不採算事業や発展途中の事業を早期売却し、キャッシュを得る目的にも活用可能です。

さらに、短期間での資金回収が難しいとされているストック型のビジネスや研究への投資も、M&Aを活用することで資金回収のスピードを早めることができます。

2-4. 創業者の利益の獲得

M&Aは、非上場企業が創業者利益を確定する手段としても有効です。

創業者が人生をかけて起業した対価は、自社株の評価額にも反映されます。苦労して堅実な経営を積み重ねていけば、会社の企業価値は高まっていくものです。しかし、非上場の中小企業は、上場企業のように株式を市場で売却できないため、創業者としての利益を現金で受け取ることはできません。

M&Aによって株式売却の対価を現金で受け取れば、創業者が自身の事業への貢献に対する適切な報酬を受け取れるだけでなく、その資金を使って新たなビジネスを始めることもできます。

2-5. 事業の再生

M&Aは、経営不振に陥り、破綻の可能性が高い企業に対して行われることもあります。M&Aによって経営権を引き継ぐ代わりに増資などの資本強化を行い、経営再建を目指す流れです。

こうした事業の再生を目的としたM&Aでは、増資による資本強化だけでなく、買い手によるノウハウの供与や人材の派遣、リソースの共有など、さまざまな支援が受けられます。そのため、迅速かつ効率的に経営再建を進めることが可能です。

事業再生を目的としたM&Aは、主に大企業が採用する手法ですが、中小企業においても行われる場合があります。中小企業の場合は、事業譲渡や会社分割による事業再生を目的とするケースが一般的です。

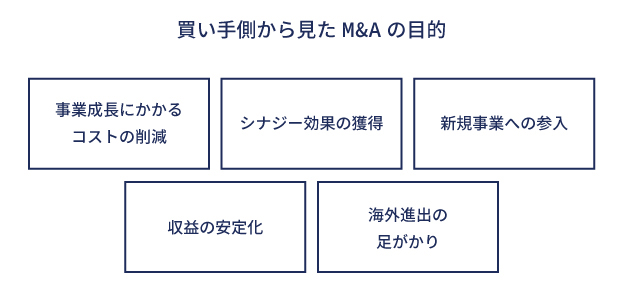

3. 【買い手側】M&Aの目的

続いて、買い手側から見たM&Aの目的の代表例を見ていきましょう。

3-1. 事業成長にかかるコストの削減

買い手企業がM&Aを行う最大の目的は、事業成長にかかる時間とコストを大幅に削減することです。

買い手側から見たM&Aは、しばしば「時間を買う」と呼ばれます。既にある程度の実績を持つ企業を、M&Aによって自社グループの一員として迎え入れることができれば、圧倒的短期間で市場のシェア獲得や新規事業への参入が実現します。

また、M&Aによる事業拡大は、独自のノウハウや技術の開発、人材の獲得、新規顧客開拓が不要であることから、大幅なコスト削減が可能です。

事業規模の拡大によるスケールメリットを生かし、仕入コストの削減や大量生産によるコストの引き下げなども期待できます。

3-2. シナジー効果の獲得

M&Aは、異なる企業間の強みを融合させ、相乗効果(シナジー効果)を生み出す戦略として重要な役割を果たします。

買い手側から見ると、M&Aは自社の弱みを補い、強みを伸ばすことにつながります。そのため、単純に事業規模が大きくなる以上の効果が生じることがあります。

また、社内のリソースが増え、イノベーションが加速して新たな商品やサービスが生まれる可能性も高まるでしょう。

こうしたシナジー効果を獲得するのも、買い手側によくあるM&Aの目的の一つです。

3-3. 新規事業への参入

新規事業への参入は、社内にノウハウが蓄積されておらず、リソースも不十分なことが多いため、失敗のリスクが高くなります。

新規参入分野で、ある程度の実績を持つ企業をM&Aによって獲得できれば、リスクを抑えながら成功までの時間やコストを大幅に削減できます。

また、既に構築されている販売網や顧客の基盤も活用が可能になり、そこに自社のサービスを展開することで、新たなビジネスチャンスを掴むことも可能です。

3-4. 収益の安定化

事業を多角化すると経営リスクが分散されるため、経営基盤が安定し、持続的な成長のための基盤が整います。これは、株式投資のポートフォリオと同じ考え方です。

M&Aによって、自社が行っていない事業を運営している企業を傘下に置くと、収益の安定化が期待できます。事業を多角化していくと、それぞれの弱点が補強されるためです。

特に、商品やサービスの価格変動が激しく、不安定な要素が多い業界の場合は、安定的な収益が得られる企業を買収することが大きなメリットになります。

3-5. 海外進出の足がかり

少子高齢化により、国内市場は長期的に縮小傾向にあります。レッドオーシャン化した市場では、今以上に競争が厳しくなると考えられるでしょう。

その一方で、近隣諸国を見渡せば、ASEANのように成長著しい市場が数多く見受けられます。こうした状況を鑑みて、新たな成長のチャンスを海外市場に求める企業が年々増えています。

海外進出には、法律や文化、商習慣や言葉の違いなど、クリアすべき問題が数多くありますが、クロスボーダーM&Aを実施することで参入のハードルが下がります。自社にマッチしたM&A先が見つかれば、市場拡大や優秀な人材の獲得、ビジネスリスクの分散などが実現可能です。

4. まとめ

M&Aの目的は、企業によってさまざまですが、売り手企業・買い手企業がそれぞれ抱えている問題を解決する手段として、近年は多くの企業で活用されています。

ただし、相手企業とのマッチングや選択するスキームなどによって、M&Aの結果は大きく変わるので注意が必要です。場合によっては、思い通りの成果が得られないこともあるでしょう。

M&Aを成功させるためには、専門家にアドバイスを受けながら早期に準備を開始することが重要です。

M&Aキャピタルパートナーズは信頼性の高い東証プライムに上場しており、業界最高水準の豊富な経験と実績があります。お客様のニーズを丁寧にヒアリングしたうえで最適なプランをご提案しますので、M&Aに興味がある方は、ぜひお問い合わせください。

よくある質問

- M&Aの目的にはどのようなものがありますか?

- M&Aの目的には、事業承継、企業の成長戦略、イグジット戦略、個人の人生戦略などがあります。

- 売り手企業がM&Aを行う主な目的は何ですか?

- 売り手企業がM&Aを行う主な目的には、事業承継や後継者対策、経営基盤の強化、投資回収・現金化の時間短縮、創業者の利益の獲得、事業の再生などがあります。

- 買い手企業がM&Aを行う主な目的は何ですか?

- 買い手企業がM&Aを行う主な目的には、事業成長にかかるコストの削減、シナジー効果の獲得、新規事業への参入、収益の安定化、海外進出の足がかりなどがあります。