更新日

近年、中小企業において後継者不在問題が顕在化しています。後継者が見つからないことで廃業を考える経営者も多く、第三者に事業を承継するM&Aが選択肢の一つになっています。

中小M&Aガイドラインは、M&Aに興味がある経営者に向けてM&Aの基礎知識を提供することを主な目的とした資料です。また、サポートの質を向上させるために、M&Aを支援する機関や専門家に対しても基本事項を示しています。

この記事では、中小M&Aガイドラインの概要やポイントをまとめて解説します。

このページのポイント

~中小M&Aガイドラインとは? ~

中小M&Aガイドラインは、中小企業庁が2020年3月に策定したもので、後継者不在の中小企業とM&Aの支援機関を対象とした指針です。本記事では、ガイドラインの概要やポイントについて詳しく解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #中小M&Aガイドラインとは?

~その他 M&Aについて~

目次

1. 中小M&Aガイドラインとは

まずは、中小M&Aガイドラインの概要や目的を解説します。

1-1. 中小M&Aガイドラインについて

中小M&Aガイドラインは、中小企業庁が2020年3月に策定したもので、後継者が不在の中小企業と、M&Aの支援機関を対象としたM&Aに関する指針です。中小企業のM&Aにおける当事者や支援機関が適切な行動をとるための基準となる内容が含まれています。

M&Aは、税や法律が複雑に絡む手続きが多く、専門家にアドバイスを受けながら進める方法が一般的です。しかし、M&Aを支援する企業や専門家によって支援の質にバラつきがあり、問題が起きるケースが増えてきました。

中小M&Aガイドラインは、中小企業の経営者についてM&Aに関する情報提供を行うことを主な目的とした資料ですが、同時にM&Aをサポートする側に対しても基本事項を示しています。

1-2. 中小M&Aガイドラインの目的

中小M&Aガイドラインには、主に2つの目的があります。

- 後継者不在の中小企業の経営者に向けて情報提供を行う

- M&Aの支援機関に対して基本事項を示す

従来、中小企業の事業承継は、自身の子どもや親族といった身内から後継者を選出する方法が一般的でした。しかし、さまざまな理由によって身内から後継者を見つけることが難しく、M&Aに活路を見出す中小企業もあります。

M&Aは比較的新しい事業承継の方法であることから、M&Aに関する意識が低く、知識や経験が少ない経営者も存在します。そのような経営者に向けて、M&Aを適切に進めるための指針を提供することが、中小M&Aガイドラインの大きな目的です。

また、中小M&Aガイドラインには、M&Aの支援機関に支援の基本事項を示す役割もあります。それぞれの支援機関が、特色や能力に応じて適切な支援を行うための基本事項を示すことで、サポートを均質化する狙いがあります。

2. 中小M&Aガイドラインの全体構成

中小M&Aガイドラインは、主に後継者不在の中小企業とその支援機関を対象とした資料で、2つの主要な章から成り立っています。ガイドラインは経済産業省によって改訂され、信頼性が高く、今後のM&Aの進行における重要な指針とされているのが特徴です。

2-1. 第1章:後継者不在の中小企業向けの手引き

第1章では、中小企業向けに事業引継ぎに関する具体的な指針が示されています。

中小企業のM&Aは、大企業のM&Aと異なり、経営者個人の信用や人柄といった属人的な要素に大きく影響を受けます。中小企業のM&Aならではの特色を経営者が理解しておくことで、適切な形でM&Aを促進することが可能です。

また、中小企業の場合、M&Aに多額の費用をかけられないケースもあります。このような中小企業の事情に配慮して作成されているのが、中小M&Aガイドラインの大きな特徴です。

2-2. 第2章:支援機関向けの基本事項

第2章は、M&Aの支援機関へのガイダンスです。中小企業の事情を踏まえたうえで、適切な支援を行うための基本事項が示されています。

支援機関に期待されている役割は、中小企業の意思決定や手続きにおいて状況に合わせた支援を行いM&Aを促進することです。また、必要に応じて、ほかの支援機関への連携も推奨されています。

資料の末尾には、各種の参考資料が添付されています。

3. 中小M&Aガイドラインの概要

ここでは、中小M&Aガイドラインの概要を見ていきましょう。

3-1. 第1章の概要

第1章には、中小M&Aガイドラインの意義や中小M&Aの進め方、支援機関へ依頼する際の注意点などがまとめられています。

後継者不在の中小企業にとっての本ガイドラインの意義等

「後継者不在の中小企業にとっての本ガイドラインの意義等」の項目は、次のような構成になっています。

- 後継者不在の中小企業にとっての本ガイドラインの意義

- 中小M&Aの事例

- 譲り渡し側にとっての基本姿勢

- 譲り渡し側にとっての留意点

【後継者不在の中小企業にとっての本ガイドラインの意義】

中小企業における事業承継では、親族内や社内から後継者を選定することが一般的でした。しかし、後継者が不在の場合、M&Aによる第三者への事業譲渡が選択肢となることがあります。

中小M&Aガイドラインは、譲渡側の視点からM&Aに関する基本情報と中小企業特有の特徴を説明し、M&Aを検討する際の指針を提供しています。

【中小M&Aの事例】

中小企業におけるM&Aは、企業ごとの個別事情により一律の方法で類型化することが難しいのが特徴です。企業によっては赤字経営や後継者不在などの経営課題を持つケースもあり、深刻な状態にあってもM&Aの可能性を探る姿勢が求められます。

【譲り渡し側にとっての基本姿勢】

従来の中小企業M&Aには、不安や評価引き下げの懸念などネガティブなイメージが強くありました。しかし最近では、譲り渡し側の事業価値を譲り受け側が正当に評価する友好的な取引という認識が広がり、M&Aがより一般的になっている状況が見られます。

【譲り渡し側にとっての留意点】

譲り渡し側にとって重要な点は、早期に決断を下すことです。M&A成立までには数か月から1年程度かかることが多いため、事業の状況が悪化することを防ぐためにも、早めに行動を起こす必要があります。また、M&Aでは情報が外部に漏れると交渉が破綻する可能性があるため、慎重な情報管理が求められます。

中小M&Aの進め方

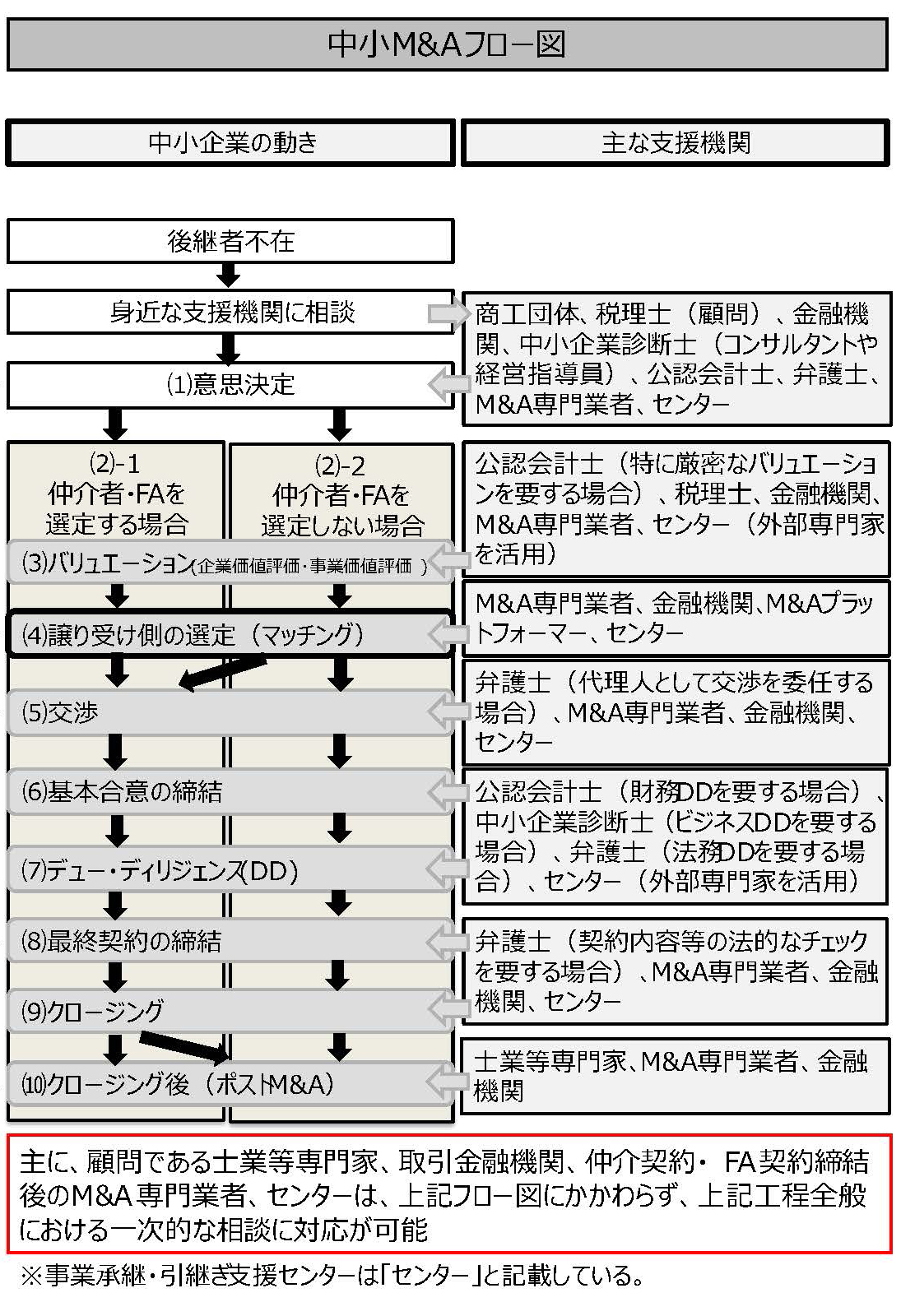

出典:中小 M&A ガイドライン(第2版) -第三者への円滑な事業引継ぎに向けて

「中小M&Aの進め方」の項目は、次のような構成になっています。

- 中小M&Aフロー図

- 中小M&Aに向けた事前準備

- 中小M&Aにおける一般的な手続の流れ(フロー)

【中小M&Aフロー図】

中小企業のM&A(譲り渡し側)は、主に次のような流れで進みます。

- 意思決定:M&Aの実施に関する決定を行う

- バリュエーション:企業価値の評価を行う

- 譲り受け側の選定:買収対象の企業を選定する

- 交渉:条件や詳細について交渉を進める

- 基本合意の締結:基本的な合意に達する

- デューデリジェンス:詳細な調査を行う

- 最終契約の締結:最終的な契約を締結する

- クロージング:契約の完了

- クロージング後(ポストM&A):M&A後の統合や管理を行う

【中小M&Aに向けた事前準備】

中小M&Aガイドラインでは事前準備の重要な部分として、意思決定のプロセスの複雑さが指摘されています。支援機関への相談を通じて必要な情報を整理し、売却の意思決定を行うことがM&Aの成功には欠かせません。

【中小M&Aにおける一般的な手続の流れ(フロー)】

中小M&AガイドラインのM&Aフロー図では、M&Aの各段階における重要な工程が詳細に説明されています。経営者や関係者は、支援機関にすべてを任せるのではなく、M&Aに用いられる基本的な専門用語やプロセスを理解しておくことが重要です。

M&Aプラットフォーム

「M&Aプラットフォーム」の項目は、次のような構成になっています。

- M&Aプラットフォームの基本的な特徴

- M&Aプラットフォーム利用の際の留意点

- M&Aプラットフォームの手数料

【M&Aプラットフォームの基本的な特徴】

M&Aプラットフォームは、譲り渡し側と譲り受け側がオンラインで登録し、M&Aの手続きを効率的かつ低コストで進めることができるサービスです。これにより、仲介手数料の問題でM&Aを断念していた小規模事業者にとっての障壁が低減されます。

【M&Aプラットフォーム利用の際の留意点】

M&Aでは、売上などの機密情報がやり取りされるため、情報の取扱いには慎重になることが重要です。使用するプラットフォームの選択にも注意しましょう。

【M&Aプラットフォームの手数料】

M&Aプラットフォーム市場は成長過程にあるため、譲り渡し側に仲介手数料がかからないサービスが多く見られます。市場の動向に注意を払いながら、M&Aプラットフォームを利用する際のコストや条件を検討することが重要です。

事業承継・引継ぎ支援センター

「事業承継・引継ぎ支援センター」の項目は、次のような構成になっています。

- 事業者同士の中小M&Aの支援

- その他の支援

【事業者同士の中小M&Aの支援】

事業承継・引継ぎ支援センターとは、国が各都道府県に設置しているM&Aの相談窓口です。相談は無料で、必要に応じて専門家への連携も行ってくれます。

中小M&Aガイドラインでは、センターや登録機関、専門家(士業家)を通じたアドバイスや支援を利用することが推奨されています。さらに、M&Aに関するセミナーを提供するセンターも多く、こうした場では業界の専門家や同じ問題を抱える経営者とのネットワークを築くことが可能です。

【その他の支援】

事業承継・引継ぎ支援センターが管轄する「後継者人材バンク」は、後継者問題を持つ中小企業と起業を志す個人をつなぐシステムです。事業引継ぎの可能性を拡大・強化する目的で設計されており、そのため積極的な利用が推奨されています。

仲介者・FAの手数料についての考え方の整理

「仲介者・FAの手数料についての考え方の整理」の項目は、次のような構成になっています。

- 手数料の種類

- レーマン方式及び最低手数料

- 具体例

- 業務内容と手数料の関係

【手数料の種類】

M&Aにおける仲介手数料には、着手金・月額報酬・中間金・成功報酬などが存在します。これらの手数料に関する法的な規定は無く、報酬体系は支援機関の裁量に委ねられているため、十分な注意が必要です。

【レーマン方式及び最低手数料】

M&Aで最も高額になりがちな手数料は成功報酬です。成功報酬の算出には、多くの場合「レーマン方式」が採用され、この方式では基準となる取引金額に対して一定の料率を乗じて成功報酬を計算します。

- 取引金額5億円以下・・・5%

- 取引金額5億円超~10億円以下・・・4%

- 取引金額10億円超~50億円以下・・・3%

- 取引金額50億円超~100億円以下・・・2%

- 取引金額100億円を超える部分・・・1%

【具体例】

例)M&A専門業者に支援を依頼し、1年間の業務遂行により6億円の株式譲渡が成立した場合

<条件>

着手金:なし

月額報酬:なし

中間金:なし

成功報酬:レーマン方式(最低手数料:1,000万円)

<手数料>

5億円 × 5% = 2,500万円

1億円 × 4% = 400万円

手数料合計:2,900万円(税別)

【業務内容と手数料の関係】

M&A支援機関の手数料には法的な定めが無く、機関によって異なります。相談を考えている機関のサービス内容と手数料が相場に見合っているか、事前に確認することが重要です。

問い合わせ窓口

「問い合わせ窓口」の項目は、次のような構成になっています。

- 意見や相談を求めるための主な問い合わせ窓口

- 不適切事例や苦情を申し出るための主な窓口

【意見や相談を求めるための主な問い合わせ窓口】

中小M&Aガイドラインでは、事業承継・引継ぎ支援センターと日本弁護士連合会を有効なアドバイス窓口として推奨しています。

【不適切事例や苦情を申し出るための主な窓口】

不適切事例や苦情を申し出るための主な窓口として、M&A支援機関登録制度(情報提供受付窓口)と、M&A仲介協会が示されています。

3-2. 第2章の概要

第2章では、M&Aの支援機関に向けた基本事項が示されています。支援機関としての基本姿勢に始まり、支援機関の種類や、支援を行う際の留意点がまとめられているのが特徴です。

支援機関としての基本姿勢

「支援機関としての基本姿勢」の項目は、次のような構成になっています。

- 依頼者(顧客)の利益の最大化

- それぞれの役割に応じた適切な支援

- 支援機関間の連携

【依頼者(顧客)の利益の最大化】

M&Aの支援機関には、依頼者が各段階で適切な決定を行えるよう、十分なサポートを提供することが求められています。依頼者のM&Aに関する知識が不足しているという前提のもと、依頼者の利益を最大化する方向で進めることが重要視されているのが特徴です。

【それぞれの役割に応じた適切な支援】

M&Aにおいては、支援機関が重要な役割を担います。例えば、M&A専門業者には、マッチングや手続きがスムーズに進むよう支援することが期待されています。金融機関には、企業への融資を通じて経営情報を詳細に把握し、融資で築いた企業とのネットワークをM&Aに活用することが求められています。

【支援機関間の連携】

M&Aでは、支援機関間の連携が重要です。特定の支援機関だけでは対応が困難な場合であっても、各機関が協力し合うことでより質の高い支援が提供できます。

M&A専門業者

「M&A専門業者」の項目は、次のような構成になっています。

- M&A専門業者による中小M&A支援の特色

- 行動指針策定の必要性

- 支援の質の確保・向上に向けた取組み

- 各工程の具体的な行動指針

- 仲介者における利益相反のリスクと現実的な対応策

- 専任条項の留意点

【M&A専門業者による中小M&A支援の特色】

M&A専門業者の特徴は、各分野の専門家が集結している点であり、高い専門性があります。しかし、M&A業務に関する明確な資格要件が無いため、専門性が不足する業者も存在し、問題になっています。

【行動指針策定の必要性】

M&A市場の拡大と業者数の増加を踏まえ、M&A専門業者に一定の行動指針を設ける必要性が高まっています。これまでは業者ごとの自主的な取組が主流でしたが、透明性や公正性を確保するため、明確なガイドラインの導入が求められています。

【支援の質の確保・向上に向けた取組】

仲介業務・FA 業務に携わるために特別な資格は必要とされていないものの、M&A専門業者は、依頼者との契約に基づいて善管注意義務を負うほか、職業倫理の遵守が求められます。

【各工程の具体的な行動指針】

経済産業省は、M&Aの各工程でM&A専門業者に対して適切な行動指針を設定しています。この指針は、M&A専門業者の評価や選定において重要な判断材料となり得るため、M&Aを検討する際には参考にする価値があります。

【仲介者における利益相反のリスクと現実的な対応策】

M&A仲介においては、利益相反の問題が指摘されています。仲介業者が両方の当事者に関わる場合、一方の利益が他方に影響を与える可能性があります。これを避けるために、最低限の対策として利益相反の可能性を明示しなければなりません。

【専任条項の留意点】

M&A仲介を専門業者に委託する際に締結する「アドバイザリー契約」には、ほかの専門業者への相談や依頼を禁止する専任条項が含まれることがあります。この条項は情報の無用な拡散を防ぐ合理性を持ちますが、一方で特定の専門家のみに依存することで妥当性の判断が難しくなる可能性もあるため、完全な制限は避けるべきでしょう。

【直接交渉の制限に関する条項の留意点】

依頼者が、M&Aの相手方となる候補先と、M&A専門業者を介さずに直接交渉または接触を禁じる旨の条項が設けられることがあります。交渉の窓口をM&A専門業者に一本化することで交渉が円滑化し得るなどの観点から、それ自体は一定の合理性が認められます。

【テール条項の留意点】

テール条項はM&A契約終了後も、一定期間、専門業者に手数料を支払う必要がある条項で、主に意図的な支払い回避を防ぐために設けられます。

金融機関

「金融機関」の項目は、次のような構成になっています。

- 金融機関による中小M&A支援の特色

- 主な支援内容

- 中小M&A支援に関する留意点

【金融機関による中小M&A支援の特色】

金融機関によるM&A支援は、本業での融資業務との両立が特徴です。そのため、金融機関特有の属人的な体質や、M&A専門のノウハウや人員体制の不足により、十分な支援を受けられない可能性もあります。

【主な支援内容】

金融機関のM&A支援は、経営状況の「見える化」や、企業価値を高めるための磨き上げが主な役割です。中小M&Aガイドラインでは、M&A後のポストM&A(PMI)も重要な役割として取り上げられており、経営に関する継続的なアドバイスを通じて支援を行うことが強調されています。

【中小M&A支援に関する留意点】

M&A支援においては、金融機関による個人保証や担保の扱いに注意が必要です。M&A先の返済能力や、その他の関連要素を慎重に考慮し、適切な見直しを行うことが重要です。

商工団体

「商工団体」の項目は、次のような構成になっています。

【商工団体による中小M&A支援の特色】

商工団体は、中小企業に特化した知識を有する組織です。中小企業向けの制度に詳しいことが特徴で、M&Aの専門家という立場ではなく、経営に関する相談を幅広く受けています。

【主な支援内容】

商工団体はM&A支援において、適切な支援機関への橋渡し役を果たしています。依頼者のニーズを把握し、必要な支援を判断して専門家を紹介することが主な役割です。

【中小M&A支援に関する留意点】

商工団体では、M&Aに関する情報漏洩のリスクが懸念されています。情報漏洩はM&Aの適切な進行を妨げる要因となるため、商工団体では情報の取扱いに特に注意する必要があるでしょう。

士業等専門家

「士業等専門家」の項目は、次のような構成になっています。

- 公認会計士

- 税理士

- 中小企業診断士

- 弁護士

- その他の士業等専門家

【公認会計士】

公認会計士は、企業の監査や会計を専門とする国家資格者であり、特に監査業務を独占的に行います。M&Aにおいては、バリュエーションや財務デューデリジェンスを主導し、その専門知識を活用して客観的かつ適正な評価を行うことが求められます。

【税理士】

税理士は税務を専門とする国家資格者で、特に中小企業では確定申告や税務処理を顧問契約に基づいて委託するケースが一般的です。M&Aでは、税務デューデリジェンスの担当が主な役割になります。

【中小企業診断士】

中小企業診断士は、経営上の課題解決に向けての診断やアドバイスを行う専門家です。問題解決が困難な場合には関連する専門家への橋渡しを行い、M&Aの迅速な進行を支援する役割を担います。

【弁護士】

弁護士は、コンプライアンスなど幅広い法務分野を扱い、M&Aにおいては契約書の作成や法務デューデリジェンスを担当し、M&Aの合法性と有効性を確保するための重要な役割を果たします。

【その他の士業等専門家】

その他の専門家として、行政書士や司法書士、社会保険労務士があげられています。

M&Aプラットフォーマー

「M&Aプラットフォーマー」の項目は、次のような構成になっています。

【M&Aプラットフォーマーによる支援の特色】

M&Aプラットフォームの主な特色として、M&Aを迅速に進行できる点があげられます。仲介過程を省略して直接コンタクトできるため、通常のM&Aプロセスよりも早くマッチングを成立させることが可能です。

【主な支援内容】

M&Aプラットフォーマーは、M&Aの当事者同士が気軽にコンタクトできる場を提供することで、M&Aのハードルを下げる役割を果たしています。

【中小M&A支援に関する留意点】

M&Aプラットフォームは、その利便性により気軽に利用できる一方で、掲載案件の信頼性や実在性について懸念があります。プラットフォームが低いハードルで案件の登録を可能にしていることから、誤った情報が含まれている可能性もあるため、利用する際には慎重な確認が必要です。

4. 2023年第2版の主な改訂ポイント

ここでは、2023年第2版の主な改訂ポイントを解説します。

4-1. 仲介業務・FA業務の特徴等の記載見直し

「後継者不在の中小企業(売り手)において、利益を最大化するには、売り手専属のFA(ファイナンシャル・アドバイザー)が適している」との記述が加えられました。

以前は、FAが「大規模案件に適している」とされていましたが、中小M&Aの市場の実態に合わせてこの記載が削除され、FAの起用が規模によって制限されないことが示されています。

4-2. M&A専門業者の質確保・向上に向けた取組

M&A専門業者に対して、職業倫理を遵守することが求められる旨も追加されています。

経営トップからのメッセージ発信、人材の育成と人事評価、業務規程やマニュアルの整備などの具体的な取組が紹介されました。

4-3. 書面に記載して説明すべき重要事項の項目の見直し

仲介契約やFA契約に際して、M&A専門業者が契約に関わる重要事項を書面で交付し、これを明確に説明することが新たに明記されました。説明を受ける側の理解を深め、重要な検討時間の確保を促進することを目的としています。

4-4. 直接交渉の制限に関する条項の留意点

「直接交渉制限」条項に関する変更が加えられ、制限される候補先や交渉の目的・期間についての限定が明確になりました。M&A専門業者を介さずに行われる直接の交渉や接触が、より具体的な条件下で規制されます。

5. まとめ

M&Aのプロセスは専門家の指示をもとに進んでいきますが、専門家に任せきりにせず経営者自身がM&Aについて理解を深めることが重要です。

本記事で紹介した中小M&Aガイドラインの概要を必要に応じて振り返り、M&Aの検討や手順の確認にお役立てください。

M&Aキャピタルパートナーズは、東証プライム上場の信頼と実績があるM&Aの支援機関です。経営者に寄り添った支援を心がけておりますので、まずはお気軽にご相談ください。

よくある質問

- 中小M&Aガイドラインとは何ですか?

- 中小M&Aガイドラインは、中小企業庁が2020年3月に策定したもので、後継者不在の中小企業とM&Aの支援機関を対象としたM&Aに関する指針です。

- 中小M&Aガイドラインの目的は何ですか?

- 中小M&Aガイドラインの目的は、後継者不在の中小企業の経営者に向けて情報提供を行うことと、M&Aの支援機関に対して基本事項を示すことです。

- 中小M&Aガイドラインの主な改訂ポイントは何ですか?

- 2023年第2版の改訂ポイントには、仲介業務・FA業務の特徴等の記載見直し、M&A専門業者の質確保・向上に向けた取組、書面に記載して説明すべき重要事項の項目の見直し、直接交渉の制限に関する条項の留意点などがあります。