更新日

M&Aアドバイザリーの存在は、さまざまな専門知識が必要となるM&Aの取引をスムーズに進めるためには必要不可欠です。ですが、M&Aアドバイザリーの種類によって担当分野が異なっており、適切なM&Aアドバイザリーを選ばなければいけません。

この記事では、M&Aアドバイザリーの分類ごとの役割や、財務アドバイザーの業務内容などについて解説しています。

このページのポイント

~M&Aアドバイザリーとは?~

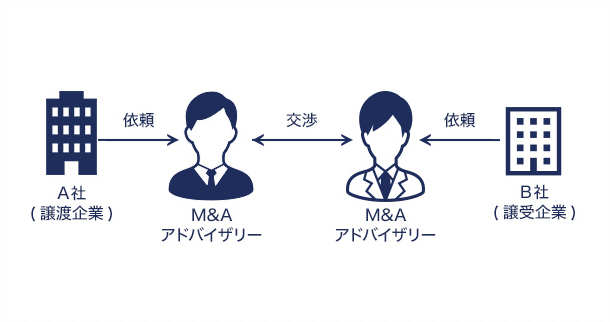

M&Aアドバイザリーとは、クライアントである譲渡(売却)を検討するオーナー経営者や譲受(買収)を検討する企業からの依頼を受け、クライアントの経営戦略・事業承継に関する方針やM&Aを推進する社内チーム体制に基づき、具体的にM&Aを検討し実行するためのサポート役のこと。経営実務全般、経営戦略、法律や会計・税務についての幅広いかつ専門的な知識を有し、調整力・対外交渉力に優れた企業に依頼することが望ましい。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aを検討するために

- #M&Aアドバイザリーとは?

~その他 M&Aについて~

M&Aアドバイザリーとは?

M&Aアドバイザリーとは、クライアントである譲渡(売却)を検討するオーナー経営者や譲受(買収)を検討する企業からの依頼を受け、クライアントの経営戦略・事業承継に関する方針やM&Aを推進する社内チーム体制に基づき、具体的にM&Aを検討し実行するためのサポート役を指します。

M&Aは有期のプロジェクト業務になりますので、プロジェクトのスコープやゴールをきちんと設定し、プロジェクト単位で組織的にサポートをしてくれるアドバイザリーにサポートを依頼したいものです。

M&Aアドバイザリーの分類と役割

M&Aアドバイザリーは大きく分けて、財務アドバイザー (Financial Advisor=FA)、法務アドバイザー (Legal Advisor=LA)、その他アドバイザーの3つに分かれます。当社(M&Aキャピタルパートナーズ)は、3つのくくりでいうと「財務アドバイザー」に分類されます。

| M&Aアドバイザリーの分類 | 役割 | 主なプレーヤー |

|---|---|---|

| 財務アドバイザー | 譲渡(売却)側、譲受(買収)のサポート役として、それぞれの立場に立ったM&A実行のための相談役、周辺アドバイザーとの調整役、相手側との交渉役といったM&Aプロジェクト全般の推進役を担います。 | 外資系投資銀行、国内証券会社、国内銀行(メガバンク、地方銀行)、信用金庫、大手コンサルティングファーム、税務・財務系アドバイザリーファーム、独立系・M&A専業ファーム(M&Aブティック)、個人コンサルタント |

| 法務アドバイザー | クライアントの法務担当者のサポート役として、法務デューデリジェンスをはじめとする各種法務分野におけるプロジェクトの推進役を主に担います。 | 国内外法律事務所 |

| その他アドバイザー | 第三者算定機関としてフェアネス・オピニオンを表明したり、第三者信用調査機関として反社チェックに対応するために起用されます。 | 大手コンサルティングファーム、税務・財務系アドバイザリーファーム |

上記の表において、当社(M&Aキャピタルパートナーズ)は、財務アドバイザーで独立系・M&A専業ファームに該当する立ち位置となり、M&Aの可能性を検討するオーナー経営者や、M&Aによる成長を実現したい企業をサポートしています。

M&Aアドバイザリーに必要な資格

M&Aアドバイザリー業務については、法人としての許認可は特に不要で、個人のコンサルタントでもM&Aアドバイザリー業務を行うことができます。

しかし特に経営実務全般、経営戦略、法律や会計・税務についての幅広いかつ専門的な知識が必要で、他のアドバイザリーとの調整や相手方、相手方のアドバイザリーとの対外交渉をまとめ上げ、M&Aを成立させるためには俗人的でなく組織的にサービスを提供できる企業が望ましいです。そうなるとM&Aアドバイザリーとして依頼できるところは限定的になります。

また、M&A時に資金調達等ファイナンスを伴う場合は、金融商品取引法に基づく金融商品取引業者および金融商品仲介業者の登録等が必要になる場合があり、必要に応じて金融機関への相談が必要になります。

財務アドバイザーの業務

- M&Aの相手方の選定

- 相手方の財務内容に関する情報収集

- 集めた情報の分類・提供

- 相手方との交渉および日程調整

- M&A成立に関わる契約書など各種文章の作成サポート

- M&A成立に向けたデューデリジェンスの実施

財務アドバイザーは、案件推進に関する全般的な助言、買収対象企業との交渉支援、企業価値評価、買収資金の調達方法の提案、買収スキームの提案、各種デューデリジェンス(DD)のアレンジ等、案件全般にわたる実務面での支援を行う役割を担い、特に譲渡検討をするオーナー経営者にとって欠かせない存在であるといっても過言ではありません。

M&Aキャピタルパートナーズの主な提供業務は、M&Aの相手方の選定およびその財務内容に関する情報の収集・分類および提供、相手方との交渉および諸手続きに関する日程調整、相手方との交渉の立会いおよび助言、M&A成立に関わる合意書、覚書、契約書等の各種文書のドラフトの作成のサポート、M&A成立に向けたデューデリジェンスの実施において、会計事務所等の専門家の紹介およびそれらとの折衝といった業務です。

よくある質問

- M&Aアドバイザリーを利用する意味とは?

- M&Aアドバイザリーを利用することで、専門知識を持つプロフェッショナルが間を取り持ち、M&A取引を最適な条件でスムーズに進めることが可能になります。特に税務・財務・法務などの複雑な問題の対応を任せることができるため、M&A当事者の負担が軽減できます。専門家を介さずに進めると、不利な条件での取引や情報漏洩リスクが高まり、最悪の場合はM&A自体が破談となる恐れがあります。

- M&Aアドバイザリーの業務内容は?

- 案件推進に関する全般的な助言、買収対象企業との交渉支援、企業価値評価、買収資金の調達方法の提案、買収スキームの提案、M&A成立に向けたデューデリジェンスの実施において、会計事務所等の専門家の紹介およびそれらとの折衝といった業務を行います。特に譲渡検討をするオーナー経営者にとって欠かせない存在です。

- M&Aアドバイザリーの選び方は?

- 経験と実績、専門知識、信頼性と評判を確認し、適切なアドバイザリーを選ぶことが重要です。特に過去の成功事例や業界経験を重視しましょう。