更新日

MOU(基本合意書)について

M&A(Mergers and Acquisitions、合併・買収)は、企業の成長や市場の拡大、リソースの効果的な活用を目的とした戦略的な取り組みです。特に中小企業において、M&Aを通じての市場展開や技術の取得は、事業の拡大や競争力の強化につながります。M&Aの取り組みを始める初期段階で欠かせないのが、MOU(基本合意書)です。今回はMOUの定義、具体的な記載項目、事例、計算およびMOU締結時の留意点について、詳しく説明します。

このページのポイント

~MOU(基本合意書)とは?~

MOU(基本合意書)とは、M&Aの初期段階で双方の意向や基本条件を確認するために作成される書面です。法的拘束力はないものの、重要な合意の基盤となります。本記事では、MOUの定義、具体的な記載項目、実際の事例、締結時の留意点について解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #MOU(基本合意書)とは?

~その他 M&Aについて~

1. MOU(基本合意書)の概要

1-1. MOU(基本合意書)とは?

MOUとは、「Memorandum of Understanding」の略であり、日本語では基本合意書と訳されることが一般的です。この文書は、M&Aの際に関与する双方の企業が、合意の方向性や基本的な条件を事前に書面で確認するものです。MOUはM&Aを実行する義務があるという意味では法的拘束力を有しないとされるものが一般ですが、双方の意向や期待を具体的に示す重要な文書となります。

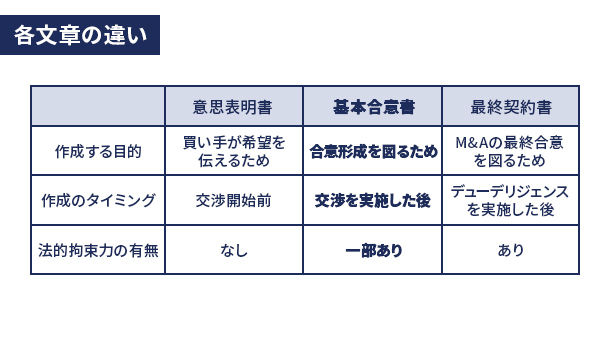

また、MOUと似た用語としてはLOI(Letter Of Intent、意向表明書)とDA(Definitive Agreement、最終契約書)という用語があります。

LOIは、買い手候補からの意思を示す文書であるのに対し、MOUは売り手と買い手候補の双方の合意を示す文書である点で違いがあります。

DAは、M&Aに関する双方の最終的な合意を示す正式なM&Aに関する契約書を指すので、法的拘束力があります。

1-2. 具体的なMOUの記載項目

具体的なM&AにおけるMOUの記載内容は、取り組みの内容や範囲によって異なりますが、一般的なものとして以下のような項目が挙げられます。

- 買収の対象

- M&Aのスキーム

- 買収価格

- 被合併会社の役員および従業員の引継ぎと雇用条件

- 今後のクロージングまでのスケジュール

- デューデリジェンスに関する事項

- 独占交渉権、独占交渉期間および違約金

- 秘密保持義務、善管注意義務

- クロージングの前提条件

- その他の合意事項(準拠法、管轄等)

1-3. 具体的な事例

具体的な事例を説明します。A社は、技術力を持つB社とのM&Aを検討していました。初期の交渉を経て、両社はM&Aの方向性に合意し、MOUを締結することになりました。このMOUには、以下の内容が詳細に記載されていました。

- A社がB社の株式の60%を取得することを目的とする

- 買収額、支払い方法、タイミングに関する基本的な合意事項

- B社の技術や特許に関する情報の取り扱いと利用に関する基本方針

- MOUの有効期間は3ヶ月とし、その間に正式契約へと進めること

このMOUを基に、両社は正式なM&A契約に向けて詳細な交渉を進めることとなりました。

2. MOU締結時の留意点

MOUを締結する際には、特にMOUに法的拘束力のある項目があるかどうか、内容をしっかりと確認することが重要です。MOUは、M&Aの実行義務としての法的拘束力を一般に有しないものの、主に以下のような項目には、法的拘束力を持たせることが一般的です。

- デューデリジェンス

- 独占交渉権および独占交渉期間

- 秘密保持義務、善管注意義務

- 費用負担

MOUは、後日トラブルになる可能性を排除するため、どの条項が法的拘束力を持ち、どの条項が法的拘束力を持たないかを明確に定めるべきと考えられます。

3. まとめ

MOUは、M&Aの初期段階で合意形成をするための重要なツールです。正式な契約に先立ち、双方の意向や取り決めを明文化することで、次の交渉や契約締結をスムーズに進める土台を築くことができます。

経営者の方々は、MOUの重要性や作成時の留意点を理解し、適切に活用することで、事業の拡大や新しいビジネスチャンスを掴む一助とすることができます。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- MOU(基本合意書)とは何ですか?

- MOUは、M&Aの初期段階で、双方が合意した基本的な条件を確認するために作成される書面です。法的拘束力は一般的にはありません。

- MOUに記載すべき項目は何ですか?

- MOUには、買収対象、買収価格、スケジュール、デューデリジェンス事項、秘密保持義務などの基本的な項目が記載されます。

- MOU締結時に留意すべき点は何ですか?

- MOU締結時には、法的拘束力がある項目とない項目を明確に区別し、後々のトラブルを防ぐための確認が重要です。