更新日

M&A(企業の買収もしくは合併)は、事業の多角化や既存事業のシェア拡大、経営資源の確保などを目的として実施されます。

企業の買収には多額の資金がかかり、多くの場合は現金が必要になるため、融資を受ける方法が一般的です。M&Aの資金調達には、さまざまな方法があり、メリット・デメリットを理解したうえで適切な方法を選ぶことが重要です。

この記事では、M&Aの資金調達に活用できる融資制度や種類、メリット・デメリットを解説します。M&Aの基礎知識として、ぜひお役立てください。

目次

1. M&Aにおける資金調達の目的

M&Aには多額の費用がかかります。具体的にどのような費用がかかるのか、M&Aにおける資金調達の目的を見てみましょう。

1-1. 買収資金のため

M&Aの資金で大きな比率を占めるのが、買収に関連するものです。M&Aでは株式で対価を支払うこともありますが、多くのケースでは現金が必要になります。

買収額は少なくとも数百万円、大規模なM&Aになると数十億円に上ることもあるため、M&Aを考え始めた段階で必要な資金が手元になければ、調達する必要があります。

1-2. M&A専門家へ支払う資金のため

M&Aでは、デューデリジェンス(企業監査)を行う際に専門家へ手数料を支払う必要があります。また、M&A仲介会社などのサポートを受ける場合は、成功報酬をはじめとした手数料が発生します。

手数料はM&Aの規模によって大きく異なりますが、中規模の企業がデューデリジェンスを実施する場合の手数料は200~300万円程度が目安です。また、M&A仲介会社への成功報酬は、譲渡額の5~10%程度に設定されていることが多く、買収資金とあわせて確保しておく必要があります。

1-3. 納税資金のため

売り手企業に税金の未払いがある場合や、決算後に多額の納税を見込んでいる場合は、実質的に買い手企業が納税資金を負担します。

2. M&Aにおける資金調達の種類

M&Aにおける資金調達には、次のような種類があります。

- 直接金融

- 間接金融(融資)

- 補助金

- アセットファイナンス

それぞれの特徴を解説します。

2-1. 直接金融

直接金融とは、資金調達を株主に頼る方法です。株式会社が資金調達をする際の一般的な方法で、銀行などの金融機関からの借り入れとは異なり、金利を返済する必要がありません。

直接金融による資金調達の方法には、公募増資・株主割当増資・第三者割当増資があります。それぞれの特徴については「直接金融による資金調達の方法」で解説しています。

2-2. 間接金融(融資)

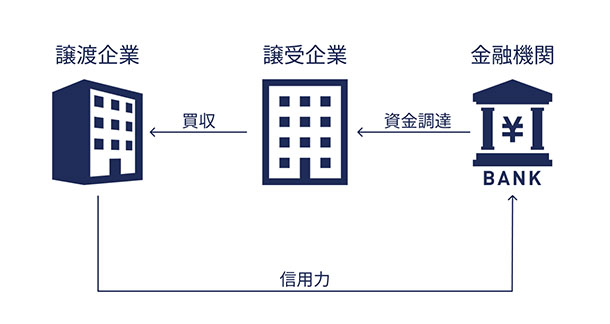

間接金融(融資)は、銀行などの金融機関からお金を借りる方法で、「借り入れ」と呼ばれます。

融資を受ける企業と出資者の間に第三者が存在する「間接的な」取引形態で、銀行が採用しているビジネスモデルが間接金融にあたります。銀行(第三者)は預金者(出資者)から資金を調達し、その資金を企業に貸し付けて手数料をもらいます。

間接融資は第三者を介在して実行されることから、出資者は自分が提供した資金がどこに融資されているのかわかりません。その代わり、融資先の銀行などが倒産しても、預金は守られます。

具体的な資金の調達先については、間接金融(融資)による資金調達の方法をご覧ください。

2-3. 補助金

国や地方自治体の補助金制度も、M&Aの資金調達に活用できます。

補助を受けるには、事業内容や資金の利用目的などの要件を満たさなければなりませんが、返済の必要が無い点が最大のメリットです。ただし、募集は不定期で、補助金が必要なタイミングで募集がかかるとは限りません。補助金の種類によっては予算が限られているため、審査に通れば補助が受けられるでしょう。

また、補助金は基本的に後払いになるため、支払われるまでの間は自社で費用を捻出する必要があります。

2-4. アセットファイナンス

アセットファイナンスとは、企業が保有する資産を売却して資金調達する方法です。会社の信用力ではなく保有資産が担保になるため、仮に会社の業績が悪い状態であっても迅速な資金調達が期待できます。

ただし、アセットファイナンスを行っていることが取引先などに知られると、「アセットファイナンスをしないと資金調達ができない会社」と思われる可能性があります。やり方によっては企業のイメージ低下を引き起こすため注意が必要です。

3. 直接金融による資金調達の方法

直接金融による資金調達の方法には、次のようなものがあります。

- 公募増資

- 株主割当増資

- 第三者割当増資

それぞれの特徴と、メリット・デメリットを見ていきましょう。

3-1. 公募増資

公募増資とは、一般の投資家から広く株主を募集して増資する方法です。一般の投資家(Public)と募集(Offering)の頭文字を取って「PO」と呼ばれることがあります。

公募増資を行うには、株式市場を通す必要があるため、基本的には上場企業向けの増資方法といえます。

公募増資のメリット

公募増資のメリットは、多くの投資家から資金調達ができることです。

公募増資の際には、証券会社などを通じて投資先を募ることになります。それを機に投資家から注目が集まるため、多額の資金調達も可能です。公募増資時の株価は、そのときの市場の状況や投資家からの需要によって決まります。

また、市場に出回る株式が増えることで、「この株式を購入したい」と思う投資家が増えることが期待できます。それにより、株価が上昇することもあります。

公募増資のデメリット

公募増資によって発行株式が増えると、それに比例して株主の人数も増えます。株主構成にも変化が生じ、既存の株主にとっては議決権割合が低下することになるため、反発が起きることもあるでしょう。そのため、既存の株主や経営者が安定した経営権を確保できるよう配慮しなければなりません。

不特定多数の投資家が自社の株式を購入し、自社にとって望ましくない株主が多くの株式を手にする懸念がある点も、公募増資のデメリットです。

3-2. 株主割当増資

株主割当増資とは、既存の株主のみに新株の割り当てを受ける権利を付与する方法です。株主への割り当ては、持ち株数に応じて行われます。また、「既存の株主」に自社(自社株)は含まれません。

株主割当増資のメリット

株主割当増資のメリットの一つに、調達した資金を返済する必要が無いことがあげられます。

株主割当増資は既存の株主から出資を受ける資金調達の方法ですが、株主から受ける出資は返済の必要がありません。金融機関などから借り入れを行った場合は、利息を付けて返済しなければならないため、返済や利息が必要無い資金を調達できる点は企業にとって大きなメリットになります。

また、公募増資のように新たな投資家に株式を発行するわけではないため、持ち株比率は変わりません。これは、株式を発行している企業側にとってメリットになります。

株主割当増資のデメリット

株主割当増資は、既存の株主に新株の割り当てを行いますが、株主側に新株への申し込みや支払いの義務はありません。申し込みが無い場合は、資金調達が失敗に終わる可能性があるので注意が必要です。

また、株主割当増資の場合は、新たな投資家を募る公募増資とは異なり、持ち株比率は変わりません。株主にとっては、割り当てられた新株に出資しても株主間の力関係は変わらないため、メリットが少ないといえるでしょう。そのため、株主割当増資を実施するには株主の理解を得る必要があります。

3-3. 第三者割当増資

第三者割当増資とは、特定の第三者へ新株を割り当てる増資の方法です。

取引先との関係強化や、経営の悪化により株価が下がり、通常の融資が実行できない場合などに使われます。また、自社が敵対的買収の標的になった場合、友好関係にある会社に第三者割当増資を実施し、自社を買収しようとしている会社の持ち株比率を低下させることも可能です。

第三者割当増資のメリット

第三者割当増資では、割り当てを行う相手を選択することが可能です。第三者割当増資の「第三者」にあたるのは、自社の役員や取引先、取引金融機関など、自社と特別な関わりがある人物や機関です。このことから、「縁故募集」とも呼ばれます。

また、第三者割当増資は、株主割当増資の場合と同様に、株式発行によって資金を調達する方法であることから返済の義務は生じません。

第三者割当増資のデメリット

第三者割当増資のデメリットとして、株主構成に変化が生じ、既存の株主の議決権割合が低下することがあげられます。これは、不特定多数の投資家から広く出資を募る「公募増資」と同じです。

さらに、有利発行(妥当な株価よりも低い価格で株式を発行すること)が行われると既存の株主の株価が下がる懸念もあります。

企業にとっては、第三者割当増資で資本金が増加することで、法人税や消費税の税負担が増えることがデメリットになります。

4. 間接金融(融資)による資金調達の方法

間接金融(融資)による資金調達の方法には、次のようなものがあります。

- 金融機関からの融資

- 公的融資

それぞれの特徴と、メリット・デメリットを見ていきましょう。

4-1. 金融機関からの融資

金融機関からの融資には、大きく分けて次の2種類があります。

- 銀行が直接融資をするプロパー融資

- 信用保証協会による保証付きの融資

プロパー融資

プロパー融資とは、銀行などの金融機関から直接融資を受けることです。「プロパー(proper)」は「適切な、正確な」という意味で、銀行による正規の融資を指します。

中小企業が地域の銀行から融資を受ける際、信用保証協会と呼ばれる公的機関が債務を保証すると、企業は融資を受けやすくなります。

一方で、金融機関は保証が無いことで貸し倒れのリスクを負うため、プロパー融資を受けられるのは信用度の高い企業に限られます。

プロパー融資のメリット

プロパー融資は基本的に信用力のある企業のみが利用できる方法で、保証付きの融資に比べて金利が低いというメリットがあります。一般的に金利は、企業の信用度が低ければ高く設定され、信用度が高ければ低く設定されます。保証が必要無いため、審査のスピードが早い点もメリットです。

また、融資限度額が設定されていないことから、金融機関の審査に通れば多額の借り入れも可能です。

プロパー融資のデメリット

プロパー融資は金融機関が貸し倒れのリスクを負うことになるため、貸し付けにあたって厳しい審査が行われ、返済期間も短めに設定されます。経営状態が不安定な企業やスタートアップなどは融資を受けられないこともあるでしょう。

信用保証協会による保証付き融資

信用保証協会による保証付き融資とは、信用保証協会と呼ばれる公的機関が債務を保証したうえで実行される融資のことです。

信用保証協会による保証付き融資のメリット

信用保証協会による保証付き融資では、金融機関に代わって信用保証協会が貸し倒れのリスクを負うことになるため、金融機関にとっては融資がしやすくなります。

融資を受ける企業側にとっては、信用保証協会の保証があるので担保の提供が必要無くなる点がメリットです。長期の借り入れを行う場合も審査に通りやすくなります。

信用保証協会による保証付き融資のデメリット

信用保証協会による保証付き融資は、プロパー融資に比べて金利が高くなります。また、金融機関に加えて信用保証協会の審査も必要になるため、融資の実行までに時間がかかる点もデメリットといえるでしょう。

また、倒産などの理由によって企業が借入金を返済できなくなった場合は、信用保証協会が代位弁済を行います。その場合、代位弁済した借入金の残債を一括返済する必要があるので注意しましょう。

4-2. 公的融資

公的融資は、国や地方自治体などの公的機関が提供する融資制度です。日本政策金融公庫や商工組合中央金庫などの機関から融資を受けます。

公的融資のメリット

日本政策金融公庫は中小企業を支援する役割を担うため、民間企業からの借り入れに比べて金利が低めに設定されています。また、会社の規模が小さくても融資を受けることが可能です。

無担保で借り入れができ、保証人が必要無い融資制度もあるため、中小企業も借り入れしやすいといえるでしょう。

公的融資のデメリット

公的機関による融資は、金利が低く、担保が必要無い融資制度があるなどの好条件が揃っています。しかし、その分、審査が厳しい傾向にあります。また、審査にあたっては、事業の新規性や長期の経営計画など必要となる書類の種類も多く、細かく審査が行われるので融資の実行までにも時間がかかります。

5. 間接金融(融資)を利用したLBO・MBO

ここでは、間接金融(融資)を利用したLBO・MBOによる資金調達について解説します。

5-1. LBO

LBOは「Leveraged Buyout(レバレッジド・バイアウト)」を略したもので、M&Aのための資金が不足している場合に、買収する会社の資産や将来的に生み出されることが期待できるキャッシュフローを担保として資金調達を行う方法です。

少ない自己資金で多額の資金調達を行うことから、「てこの原理」を意味する「Leveraged」という名前が付いています。

LBOのメリット

「てこの原理」が示すように、手元の資金が少ない場合であっても大型の買収が実行できる点がLBOの最大のメリットです。また、買収対象となる企業が借り入れと返済を行うため、買い手となる企業が負担を押さえてM&Aを実行できます。

LBOのデメリット

LBOは将来的に得られるキャッシュフローを担保としているため、買収後に事業がうまく軌道に乗らなかった場合は想定したリターンが得られないリスクがあります。また、LBOによる借り入れでは「LBOローン」を利用しますが、金融機関も一部のリスクを負うことになるため、多くの場合、金利が高めに設定されています。

- 関連記事

- LBO(レバレッジド・バイアウト)とは?

5-2. MBO

※SPC:特別目的会社(特定の運用事業のために設立された法人)

MBOとは、「Management Buyout(マネジメント・バイアウト)」を略したもので、経営陣が自社の株式を株主から買い取ることによって資金調達を行う方法です。それにより、経営陣が経営権を得ることになります。

MBOでは、自社のすべての株式を株主から買い取る方法が一般的で、買収の規模が大きい上場企業のMBOは、ファンドなどのスポンサーを立てて実施されます。

MBOのメリット

一般的には、MBOによって経営陣が自社の株式を100%保有することになるため、経営上の意思決定がスムーズになる点がメリットです。

また、MBOは、株式の非公開化に用いられる手法でもあります。上場企業がMBOを実施すると、その株式は上場廃止となり、他社からの予期せぬ買収を防ぐことが可能です。上場維持のためのコスト削減にもつながります。

MBOのデメリット

MBOは100%の株式を取得することから通常の時価総額よりも高いプレミアムを乗せた価格で買収する必要があり、投資コストが大きくなります。

MBOによって株式を非公開化し、経営を立て直したあとに再び上場を目指す企業もありますが、仮に再上場がかなわなかった場合は、株式を手放しづらくなるデメリットが生じます。

6. まとめ

M&Aでは、買収のための資金のほかに、専門家へ支払う資金や納税のための資金も必要になります。M&Aの成立後に資金が足りなくなるなどの事態を防ぐため、資金繰りは綿密に行いましょう。

資金調達の方法としては、資金調達を株主に頼る直接金融、金融機関などから借り入れを行う間接金融(融資)、国や地方自治体の補助金制度の利用、企業が保有する資産を売却するアセットファイナンスなどがあります。

それぞれの方法にメリットとデメリットがあり、やり方によっては資金調達が失敗に終わるケースもあるので注意が必要です。

M&Aはスキームが複雑で、特に資金繰りは専門家のアドバイスのもと、慎重に進めなければなりません。

M&Aの融資でお悩みなら、東証プライム上場の信頼性と確かな実績があるM&Aキャピタルパートナーズにご相談ください。お客様の課題に寄り添い、親身になってM&Aを成功まで導きます。

M&Aの資金調達に関するよくある質問

-

M&Aでは、買収に多額の費用がかかります。専門家へのサポート報酬や納税のための資金も必要になるため、資金調達は必須といえるでしょう。

-

M&Aに精通した専門家やM&A仲介会社、金融機関、公的機関などに相談できます。M&Aについてワンストップでサポートを依頼したい場合は、M&A仲介会社がおすすめです。