更新日

昨今の日本において、経営資源の有効活用や事業強化のため、組織再編を検討する企業が増加しています。

組織再編において、譲渡対価は、基本的には金銭で支払いますが、合併や株式交換等の場合は対価を買い手企業などの株式とするケースもあります。

通常、組織再編はその実行により、株主や売り手企業に所得税や法人税が課税されます。

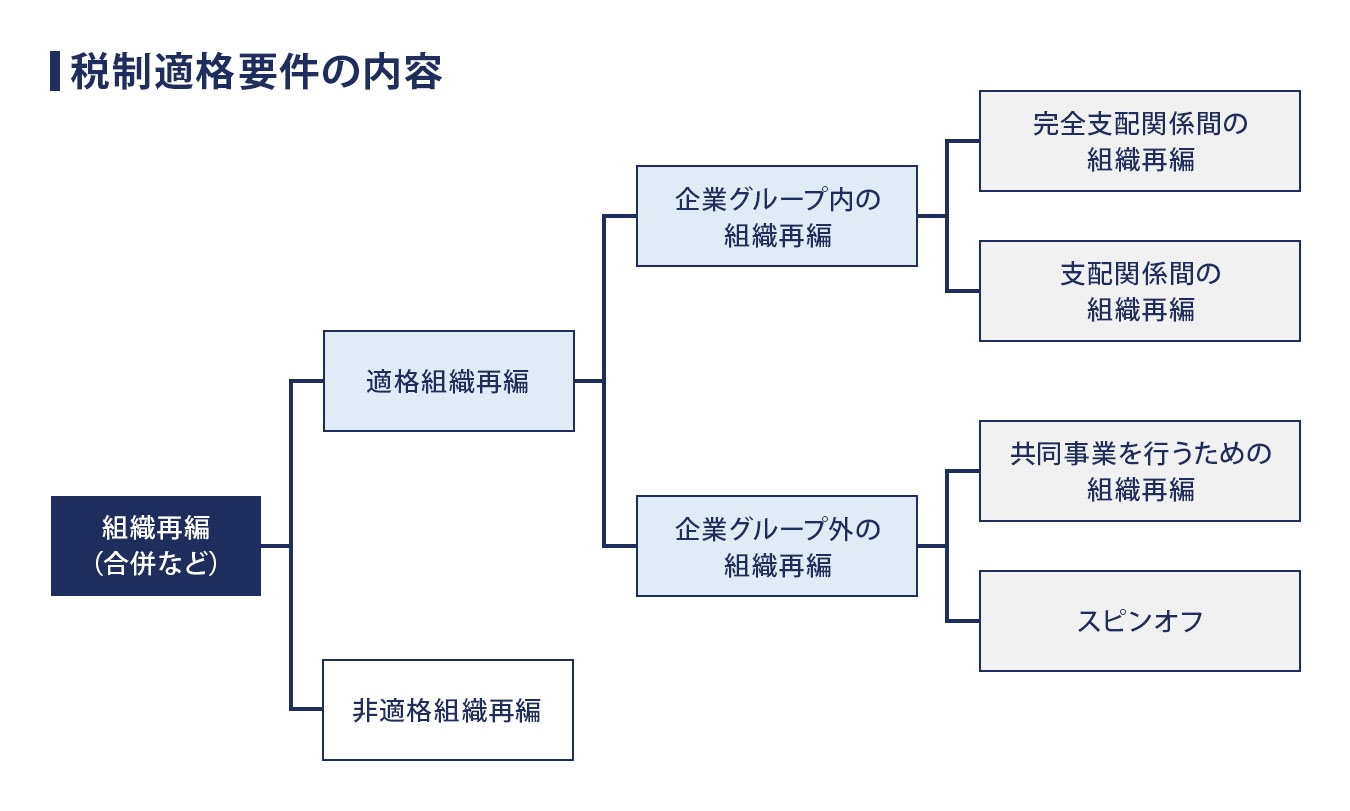

しかし、対価を買い手企業等の株式とする場合には、税制適格要件を満たすと税金が課税されない有利なケースがあります。

今回は、M&A(Mergers and Acquisitions、合併・買収)における組織再編税制において、税制適格要件を満たさない非適格組織再編について詳しく説明します。

このページのポイント

~非適格組織再編とは?~

非適格組織再編とは、税法の原則通り資産負債を時価移転し、譲渡損益を計上する組織再編のこと。移転する資産・負債を時価で移転させ、簿価と時価の差額、つまり含み損益を組織再編の実行する年度に認識して課税環境に影響させることを非適格といい、一定の要件を満たす場合には移転する資産・負債を簿価で移転してもよい、含み損益はそのままにして認識しなくてもよいことを適格という。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #非適格組織再編とは?

~その他 M&Aについて~

目次

1. 非適格組織再編の概要

1-1. 非適格組織再編とは?

非適格組織再編とは、税法の原則通り資産負債を時価移転し、譲渡損益を計上する組織再編をいいます。一方で適格組織再編とは一定の要件を満たす場合、資産負債を簿価移転し、譲渡損益を繰延べる組織再編をいいます。

適格と非適格は何が違うのかというと、一定の要件を満たす場合には移転する資産・負債を簿価で移転してもよい、含み損益はそのままにして認識しなくてもよいことを適格といいます。その逆に移転する資産・負債を時価で移転させ、簿価と時価の差額、つまり含み損益を組織再編の実行する年度に認識して課税環境に影響させることを非適格といいます。

非適格に該当して含み損がある場合には、含み損を出現させて課税所得を減らすこともできるため、あえて非適格組織再編というスキームを作ることも実務上あります。

2. 合併を例にした場合の適格合併と非適格合併の違い

ここで、組織再編税制の対象スキームの1つである合併を例にして適格合併と非適格合併の違いを説明します。合併とは、複数の会社を1つの会社に統合する組織再編行為をいいます。

2-1. 適格合併

- 被合併法人(合併によって吸収され、なくなる法人をいいます)の保有する資産・負債を簿価で引き継ぐ

- 一定の要件を満たせば、繰越欠損金を引継ぐことができる

2-2. 非適格合併

- 被合併法人の保有する資産・負債を時価で受入れる

適格合併と非適格合併の大きな違いは、被合併法人の保有する資産・負債を簿価か時価のいずれかで受入れるかの違いです。

また、繰越欠損金を引継ぐことができる点も非常に大きな違いです。

3. 非適格合併を選択するケース

上記を見ると、適格合併の方がメリットがあるように見えますが、以下の事例の場合には非適格合併を選択する方が有利になるケースがあります。

3-1. 被合併法人に含み損を抱える資産があり、合併前事業年度に利益が計上される場合

- 非適格合併であれば合併前の事業年度で資産の含み損と営業上の利益を相殺することができるため。

- 適格合併の場合であっても、合併法人と被合併法人の間に支配関係発生日から5年後の日まで又は組織再編事業年度開始日から3年以内に当該含み損が実現した場合は当該譲渡損の損金算入が制限されるため。

3-2. 合併法人に多額の繰越欠損金、被合併法人は少額の繰越欠損金がある場合

- 適格合併であっても、被合併法人の繰越欠損金を引継ぐには、一定の要件(みなし共同事業要件)を満たす必要があるため。ここで、注意すべきは、「適格合併=欠損金を自動的に引継ぐ」というわけではないことです。

4. まとめ

今回は組織再編税制における非適格組織再編について説明しました。

適格・非適格の選択した結果、移転する資産・負債の評価方法と、それに伴う課税関係に影響を及ぼすことになりますが、それ以外にも、繰越欠損金の引継制限・使用制限といった、実務上、非常に重要な論点へも影響することに注意が必要です。

経営者であれば、組織再編を検討する際には適格組織再編及び非適格組織再編について理解し、必要に応じて税務の専門家である税理士に相談することが望まれます。