更新日

経営状態の厳しい企業が、再建をかけて民事再生を活用することがあります。新聞やテレビでもたびたび見聞きする機会があるだけに、ご存じの方も多いのではないでしょうか。しかし、民事再生がその他の倒産手続きとはどのように異なり、実現させるためにはどうすれば良いのかを、詳しく把握されている方はそれほど多くないはずです。

そこで本記事では、民事再生の概要や方法、メリット・デメリット、条件や手続きの流れを解説します。成功させるためのポイントについても紹介していますので、ぜひ参考にしてください。

このページのポイント

~民事再生とは?~

経営状態が悪化している企業が現状を改善し、業績を回復させる手段として行う法的整理の一つ。消滅を目的に行う法的整理を「清算型」といい、存続を目的に行う法的整理を「再建型」という。民事再生を活用するメリットは、経営陣を交代せずに済み、事業を存続させながら債務返却が可能ということである。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #民事再生とは?

~その他 M&Aについて~

目次

1. 民事再生とは

経営状態が悪化している企業が現状を改善し、業績を回復させる手段として行う法的整理の一つが、民事再生です。

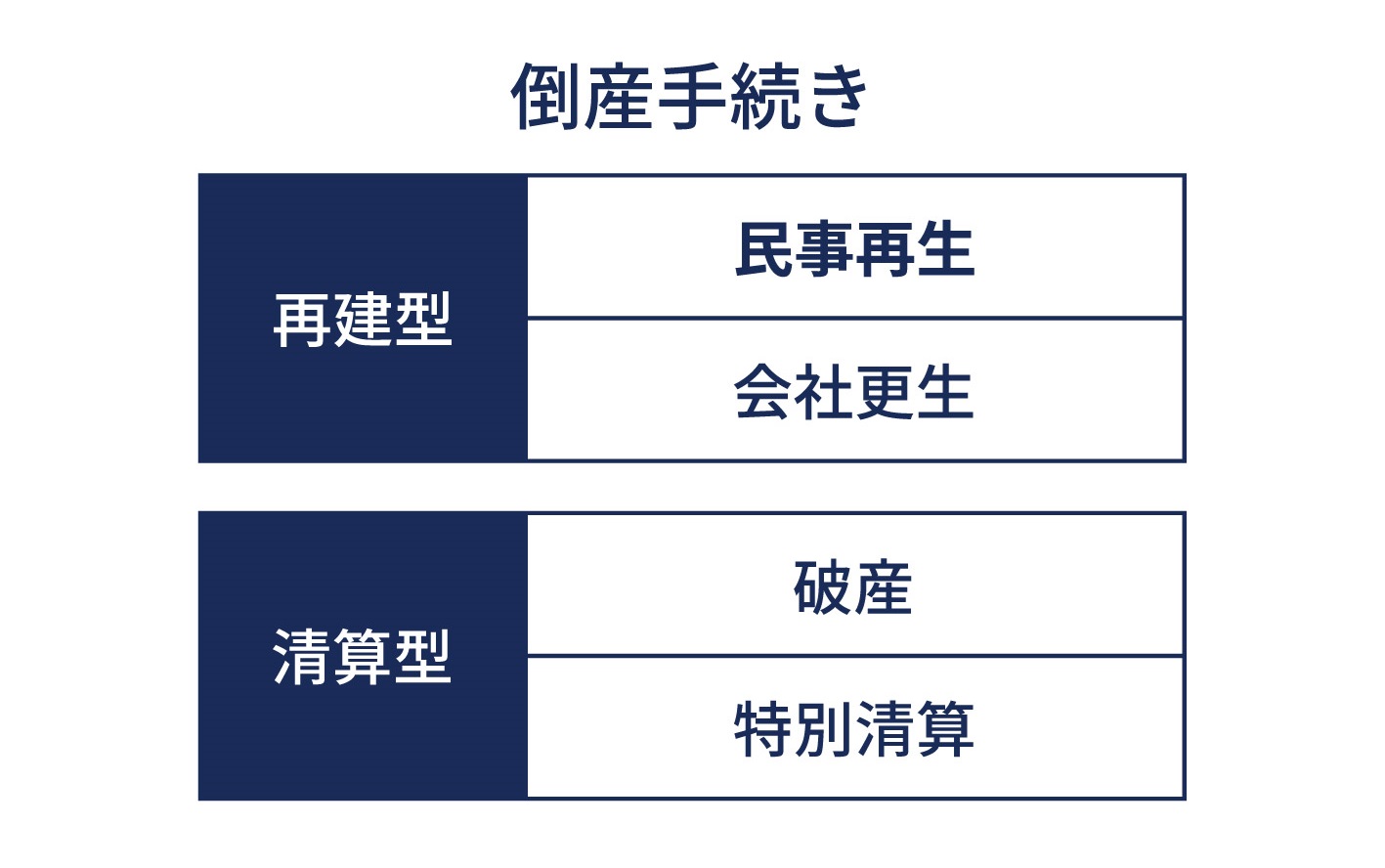

経営が立ち行かなくなり経営破綻に陥った際、会社を消滅させるか存続させるか、どちらかを選ぶことになります。消滅を目的に行う法的整理を「清算型」といい、存続を目的に行う法的整理を「再建型」と呼びます。

清算型はさらに細かく「破産」と「特別清算」に分かれており、一方の再建型も「民事再生」と「会社更生」に分けられることが通常です。

こうした法的整理とは別に、債権者や債務者と自主的に協議を行い、倒産手続きを遂行することを「私的整理」といいます。

2. 民事再生とその他の倒産手続きとの違い

法的整理に関する大まかな構成は前述のとおりですが、ここではもう少し掘り下げ、民事再生とその他の倒産手続きの異なる点を解説します。

2-1. 破産との違い

民事再生と破産の最も大きな違いは、経営破綻した会社を存続させるか、消滅させるかです。再建型の民事再生は会社の存続が目的であるのに対し、清算型の破産は、会社の消滅が目的となります。

破産は再建のめどが立たない個人や法人を清算して、最終的に消滅させる手続きである一方、民事再生においては裁判所や債権者と協議し、再建を目指して手続きが行われます。

ただし例外的に、実際上は破産手続きをとることをゴールにしつつも、「破産」というワードが世間から見てマイナスイメージにとられることから、いったんは民事再生手続きを進め、途中で破産手続きに移行するケースもあります。

なお、民事再生は民事再生法、破産は破産法に基づいて行われ、根拠となる法律が両者で異なる点も特徴です。

2-2. 特別清算との違い

特別清算とは、破産と同様に再建の見込みのない会社を清算し、最終的に消滅させるための「清算型」の法的手続きのことです。

会社を消滅させるという目的は特別清算も破産も同様ですが、特別清算は会社法に基づいて行われるため、株式会社しか利用できません。

一方、破産は破産法に基づいて行われるため、株式会社はもちろん、それ以外の形態の会社(合同会社など)や個人に対する清算手続きも可能です。

こうした特別清算に対し、民事再生は再生を目的として行われる「再建型」法的手続きのため、その性質は大きく異なります。

2-3. 会社更生との違い

会社更生は、民事再生と同じ「再建型」の法的整理ですが、民事再生が民事再生法に基づく手続きであるのに対し、会社更生は会社更生法に基づいて手続きが行われます。

民事再生においては、引き続き経営陣が経営の指揮を執りますが、会社更生の場合は経営陣が刷新され、経営は管財人に引き継がれます。

そのため、民事再生では旧経営陣が中心となって債務の返済プランを立案するのに対し、会社更生では外部の専門家などが作成するのが通常です。

なお、会社更生は基本的に大企業を想定しており、民事再生は中堅・中小企業が利用することを想定している点も、両者は大きく異なります。

2-4. 私的整理との違い

私的整理は、これまで述べてきたさまざまな法的整理とは異なり、法律によらず債権者と債務者の協議によって行われる倒産手続きです。

民事再生法を根拠とする民事再生とは違い、法律を手続きの根拠としない点で、両者は明確に区別されます。ただし、私的整理手続の一部については、各関係者団体等が作成したガイドラインに従って手続きが行われます。

3. 民事再生の方法

次に、民事再生の方法について解説します。民事再生は主に、以下の3種類に分けられます。

- 自力再建型

- スポンサー型

- 清算型

一つずつ、順番に見ていきましょう。

3-1. 自力再建型

自力再建型とは、債務をある程度圧縮し、残りの債務を事業による収益の中から自力で返済していく民事再生です。足元で利益がそれなりにあり、将来の収益力が増加し続けると見込まれる場合に利用されます。

ただし、安定した収益を上げ続けていることなどが条件となるため、どの企業でも選択可能なわけではありません。

後述のスポンサー型を選択するのが難しい場合に、採用されるケースが多い傾向です。

3-2. スポンサー型

スポンサー型とは、自社の再建のためにスポンサーとなり、出資や資金提供などを行ってくれる企業を見つけて再建を図る民事再生です。

スポンサーから受けた出資や資金で、圧縮した債務の一部を支払い、財務状況を改善させて再建の道筋を創ります。

とはいえ、スポンサー型による民事再生を行うためには、他社に無い独自技術やブランド力などが必要です。こうしたケースでは一般的に、スポンサーに優良部門を事業譲渡して会社を清算する方法や、会社分割による手法が用いられます。

3-3. 清算型

清算型は自力再建が難しく、スポンサーも見つからない場合に選択肢となる民事再生です。

債務を圧縮したあとに自社を売却し、その対価を残債の返済に充てると共に、残額は受け皿会社が引き続き返済していく仕組みです。

一般的に、自社の事業のうち優良部門だけを切り離して受け皿となる会社に譲渡し、旧会社は清算する代わりに、受け皿会社によって事業再建が図られます。

なお、清算型では元の会社が消滅するため従業員も解雇となりますが、元の会社を消滅させず、一部事業を残して事業を継続する場合もあります。

4. 民事再生を活用するメリット

民事再生にはさまざまなメリットがあります。そのなかでも特に大きなメリットは、以下の3点です。

4-1. 経営権が維持できる

民事再生を活用するメリットは、経営陣を交代せずに済むことです。会社更生や破産を選択した場合、経営層は退陣しなければなりません。一方、民事再生であれば引き続き経営を続けることができます。

経営陣が退くと経営の現場が混乱してしまいますが、従来通り経営権が維持できるのであれば、これまでのノウハウや社員との信頼関係を生かし、業務遂行の継続と財産管理が行えるでしょう。

4-2. 事業を存続できる

特別清算や、清算型の破産とは異なり、再建型の民事再生では事業を存続させながらの債務返済が可能です。

したがって、これまでに築き上げてきた業務に関する技術や得意先との関係を維持しながら、従業員の雇用を守り、会社を再建させる可能性を残すことができます。

原則として最長10年間の返済猶予が受けられるため、余裕を持った返済計画が立てられるでしょう。その反面、民事再生が予定通りに進まず失敗に終った場合には、破産手続きに移行することになります。

4-3. 事業継続に必要な資金を確保できる

民事再生が行われると、金融機関からの借入金などの債務が圧縮され、残りの債務を自力で返済することになります。

破産などの手続きであれば、金融機関によって銀行口座への入金はすべて引き出しができない状態になることがありますが、民事再生が承認されれば、入金されても借入金との相殺が行われる心配はありません。

そのため、計画通り債務の返済が行われている限りは、民事再生後も事業継続に必要な資金を確保できます。

5. 民事再生を活用するデメリット

複数のメリットがある反面、いくつかのデメリットもあります。特に注意しておかなければならないのは、以下の3点です。

5-1. 税金や手続き自体に費用がかかる

民事再生の手続きが完了すると、借入金や買掛金などの債務の一部が免除されるため、返済すべき債務が大幅に減少します。こうした債務の減免は、会計上の利益(債務免除益)となるため、債務免除益に対して法人税などが課されます。

また、負債総額に応じて、倒産のための手続き費用(予納金)を裁判所へ支払わなければなりません。

民事再生の手続きは一般的に、弁護士などの専門家へ依頼することが多いですが、その場合は別途、弁護士費用が必要です。税金や手続き自体に費用がかかる点が、一つ目のデメリットにあたります。

5-2. 担保権の行使により、財産が処分される可能性がある

民事再生の手続きは原則として、債権者全員が参加することになりますが、担保権を設定してある債権を持つ債権者に関しては、例外的に担保権を行使することが認められています。

そのため、会社の土地を担保に金融機関から融資を受けている場合などには担保権が行使され、事業に必要な不動産が回収されてしまう可能性があります。

これが、民事再生を利用する場合に起こり得る、2つ目のデメリットです。

5-3. イメージや評判が悪くなる可能性がある

民事再生は、破産や特別清算のような清算型ではありませんが、再建型の倒産手続きの一つであることには変わりありません。

一般的に「倒産」のイメージは良くないため、民事再生を行った結果、これまで得意先との間で構築してきた信頼関係が棄損され、同様の取引が難しくなる恐れがあります。

民事再生後は仕事の受注が難しくなったり、外注を引き受けてもらえなくなったりして、予想外に業績が悪化するケースを考慮しておかなければなりません。

このようにイメージや評判が悪くなる可能性がある点が、3つ目のデメリットです。

6. 民事再生を行うための条件

民事再生を行う際は、裁判所に対し民事再生の申し立てを行い、民事再生法の適用を申請しなければなりません。そのためには、下記の条件を満たす必要があります。

6-1. 申し立ての条件

民事再生の申し立てを行うには、以下のどちらか(または両方)を満たさなければなりません。

- 債務を弁済できない(支払不能)、手形の不渡りなど(支払停止)、あるいは債務超過の、いずれかの状態となった場合

- 会社の持つ資産のすべてを処分しても、債務が完済できない場合

ただし、民事再生手続をすすめるためには、再生計画の認可に対して、債権者の過半数の同意が必要です。そのため、債権者の理解と協力を得られなければ民事再生は認められません。

6-2. 棄却されるケース

民事再生を申し立てても、裁判所で認められず、棄却されてしまうことがあります。それは、以下のケースです。

- 予納金(裁判所に支払う民事再生の手続費用)が納められない場合

- 破産手続・特別清算手続が、債権者の利益に適合する場合

- 再生計画の実現性が低いと判断された場合

- 再生手続が不当な目的のもとで申し立てられた場合

こうしたケースでは、民事再生を申し立てたとしても、裁判所の承認を得られません。したがって、民事再生を諦めるか、あるいは破産など別の方法を選択することになります。

7. 民事再生の手続きの流れ

民事再生の手続きは複雑で、状況によって変わる場合もありますが、概ね以下に紹介する9つのステップを経て完了します。

- 民事再生手続の申し立て

- 監督委員の選任

- 債権者への説明

- 民事再生手続の開始決定

- 債権者による債権届の提出

- 財産評定の報告

- 債権認否書の提出

- 再生計画案の作成・提出・決議

- 再生計画の実行

いずれも大切な手順ですので、一つずつ確認していきましょう。

7-1. 民事再生手続の申し立て

民事再生の手続きをすすめるためには、まず民事再生手続の申し立てを行う必要があります。対象となる法人などの本店所在地を管轄する地方裁判所に、民事再生手続開始の申し立てを行います。

ほとんどの場合、代理人である弁護士が申し立てを行うことになるため、できるだけ民事再生に詳しい弁護士を探して依頼するのが良いでしょう。

また、この段階で、裁判所に支払う「予納金」や、弁護士に支払う「着手金」などを用意しておかなければなりません。

7-2. 監督委員の選任

民事再生手続の申し立てが行われ、裁判所に受理されると、裁判所により弁済禁止の保全処分が出され、申し立て以前に生じた債務の弁済(支払い)が原則として禁止されます。

同時に、裁判所によって監督委員となる弁護士が選定され、以降一定の行為について、会社は監督委員の監督下へ置かれることになります。

7-3. 債権者への説明

一部の債権者による不公平な債権の回収を防いで資産を保全しつつ、民事再生手続に対する債権者の理解や協力を得るために、債権者を集めて説明を行います。

説明会において、ここまでに至った経緯や再生手続き後の債権の取扱い、再生計画の詳細やスケジュールなどを説明します。

なお、再建には債権者の理解が不可欠のため、義務ではないものの、再生計画などの説明以外に「債権者への謝罪」が行われる場合が多いです。

7-4. 民事再生手続の開始決定

債権者への説明を行い、主要債権者の多数から民事再生に向けた同意が得られた場合、申し立てから1〜2週間程度で民事再生手続が開始されます。

ただし、主要債権者の多数から反対意見が出たり、上述した申立棄却事由に該当する場合は、ここで棄却となります。

7-5. 債権者による債権届の提出

民事再生手続の開始決定が下されると、裁判所から債権者に宛てて、民事再生開始決定の文書と「債権届」が郵送されます。

債権者が再生手続に参加するには、定められた期限内に債権の金額と発生原因(商品の売上など)を債券届に記載し、裁判所に届け出なければなりません。

7-6. 財産評定の報告

民事再生の申立人である再生会社は、自身が所有する財産の価額を評定し、財産の評定結果、そして後述の認否書を裁判所へ報告します。

財産評定は「当該財産の処分を前提」として行われるため、実際の流通価格ではなく、早期に処分するための減額価格となります。

7-7. 債権認否書の提出

債権者より債権届が提出されたら、民事再生の申立人である再生会社はその認否を行い、全体の債権額を確定させます。

債権調査期間に会社側が債権を認め、他の再生債権者からも異議が出されなかった債権は、届け出た内容で確定となります。

債権額の確定後は「認否書(債権認否一覧表)」を作成し、裁判所への提出が必要です。

7-8. 再生計画案の作成・提出・決議

財産評定の報告と再建認否の提出が完了したら、会社側は民事再生に向けた再生計画を作成し、債権者へと提出する必要があります。

再生計画を受け取った債権者は計画の内容を確認し、その後決議を執ります。決議は、債権者集会に出席した債権者の過半数かつ、債権額ベースでも半数以上の賛成が得られた場合に認可となります。

仮にどちらか一方のみ条件を満たした場合は再投票を行い、いずれの条件も満たさない場合は再生計画案が否決され、その後破産手続きに移行します。

このように、民事再生が認可されるかどうかは、再生計画案次第です。したがって、再生計画案を作成する際は、民事再生に詳しい弁護士などの専門家に相談し、書類の作成を進めていくことを推奨します。

7-9. 再生計画の実行

債権者の賛成が得られたら、日々の事業を行いながら、再生計画を実行に移します。具体的には、再生計画の内容に従い、債権者に対して金額変更後の再生債権の弁済を行います。

再生計画の実施が完了した場合、もしくは再生計画決定から3年が経過した場合は、民事再生法の定めにより再生手続は終結となります。それまでの間は監督委員によって再生計画履行のチェックが定期的に行われるケースが通常です。

8. 民事再生を成功させるためのポイント

民事再生を完遂させるためには、注意しなければならないポイントがいくつかあります。そのなかでも特に重要なのは、以下の3点です。

8-1. 民事再生手続開始決定前の棄却を回避する

民事再生を成功させるには、手続開始決定前の棄却を避けなければなりません。この段階で棄却されてしまえば、破産手続きに移行してしまうため、会社を残しながら債務を返済していくことができなくなってしまいます。

不当・不法な目的での民事再生や、予納金すら支払えない場合は別として、実現性の乏しい再生計画では、棄却を回避できない可能性があります。

したがって、開始決定前の棄却を回避するためにも、再生計画は経験豊富な専門家のアドバイスを受けながら作成するようにしましょう。

8-2. 債権者に理解してもらうよう適時適切な情報開示や説明を尽くす

債権者からの賛同を得られなければ、再生計画が認可されることはありません。賛同を得るためには、最適なタイミングで適切な情報を開示し、債権者に対して誠心誠意の説明を尽くすことが大切です。

会社側に都合の良い情報だけを公表するのではなく、常に公平公正な態度で望み、誠意の感じられない謝罪や信頼を損なうような言動は決して行わないよう、心がけなければなりません。

また、一般的に銀行が大口債権者となるケースが多いため、再生後のプランを作る際には金融機関が受け入れやすいように、質の高いものに練り上げておく必要があります。そのためには、できるだけ早い段階から経験豊富なアドバイザーに依頼し、金融機関からも理解が得られやすい万全のプランを作るようにしておきましょう。

8-3. 実現可能性の高い再生計画案を作成する

これまで述べてきたように、民事再生を認めてもらうためには、実現可能性の高い再生計画案を作成することが大切なポイントとなっています。現実感に乏しい計画案では、債権者に納得してもらうことはできません。

裁判所や債権者に認めてもらえる再生計画案を作成するためには、経験豊富な専門家によるアドバイスを受けながら進めていくことが大切です。

民事再生手続を進めるには高度な専門知識が必要となるため、申し立ての相談時点から、弁護士だけでなく多様な専門家に相談したほうが良いでしょう。特に、状況次第ではスポンサー型の事業譲渡や組織再編などのM&Aが検討対象となることもあるだけに、M&Aに詳しい専門家に相談することをおすすめします。

9. まとめ

業績の悪化などにより経営が立ち行かなくなったとしても、残された選択肢として、民事再生を採用することが考えられます。民事再生は、特別清算や破産とは異なり、債務を圧縮しながら経営陣が引き続き業務を行うことができます。

ただし、債権者側にとっては非常に厳しい選択となるため、民事再生が認められるには相当厳しいハードルをクリアしなければなりません。また、民事再生が認められたとしても、必ずしも企業再生に成功するとは限りません。

そのため、民事再生と並行して、事業再生の手段の一つであるM&Aを検討することをおすすめします。M&Aであれば、売却によって多額の資金が得られる可能性があるため、民事再生以外の選択肢が見つかるかもしれません。

M&Aキャピタルパートナーズは東証プライムに上場しており、業界最大規模を誇る実績と豊富な経験を兼ね備えています。弁護士などの専門家も多数在籍しているため、あらゆる角度から事業再生を検討してみたい方には、最適なプランやアドバイスを提供できます。ぜひ、お気軽にお問い合わせください。