更新日

日本の企業間におけるM&A(Mergers and Acquisitions、合併・買収)の動きは、近年増加しています。M&Aには、複雑なプロセスが必要となり、買い手と売り手の意見が合わない場合、取引期間が長引き、業務に支障が出るおそれがあります。その際、財務アドバイザー(Financial Adviser)に依頼すれば迅速なサポートによって、短期間でM&Aを実施することも可能になります。今回は、財務アドバイザーの概要、M&Aにおける財務アドバイザーの役割、M&A仲介と財務アドバイザーの違いおよび選ぶ際のポイントについて、詳しく説明します。

このページのポイント

~財務アドバイザーとは?~

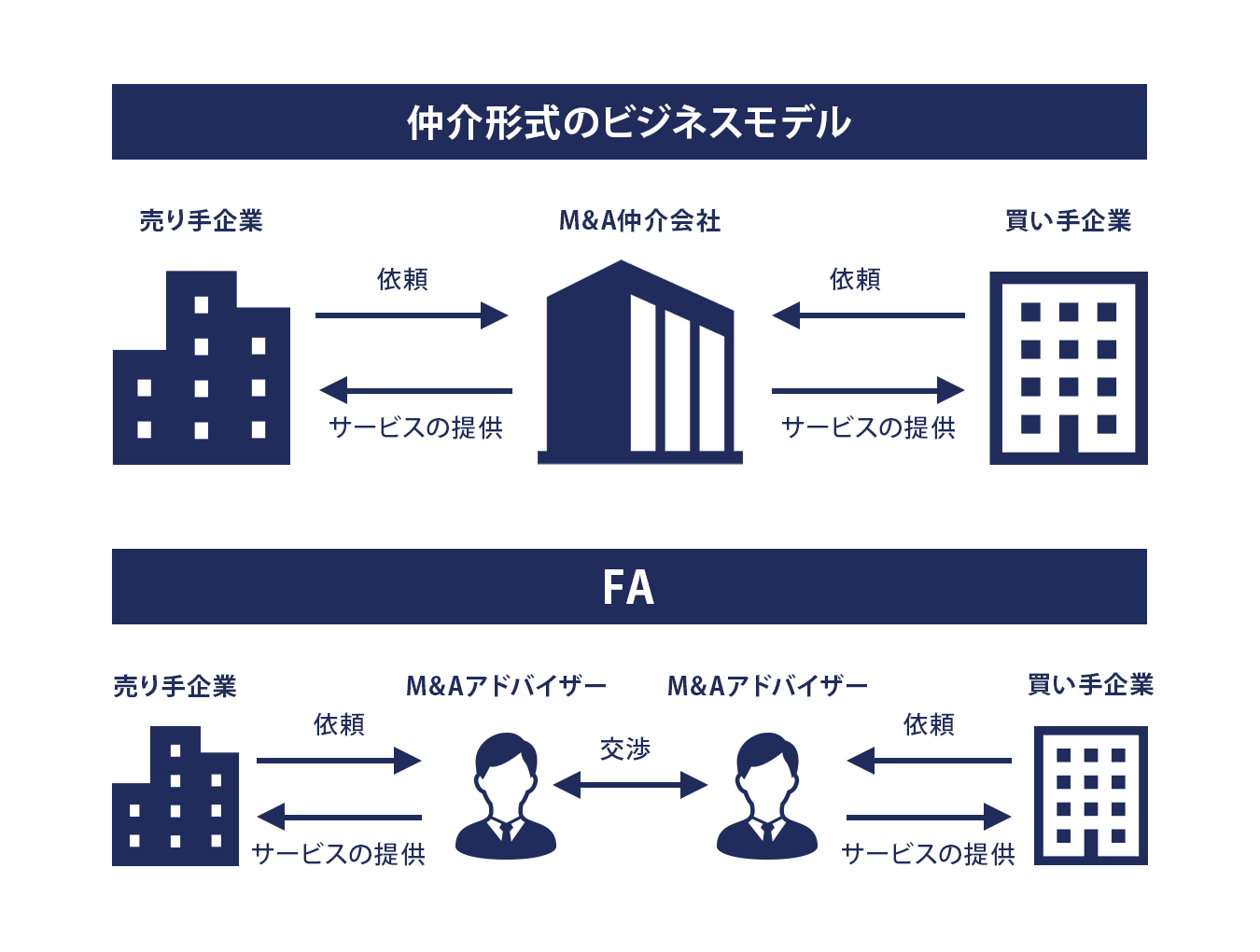

財務アドバイザーとは、企業のM&Aをサポートする専門家のことで、M&Aの分野において、一方の依頼主の求めに応じてM&Aにおける価格や条件交渉の助言を行う投資銀行やコンサルティング会社およびその担当者を指し、M&Aコンサルタントやファイナンシャルアドバイザーとも呼ばれることもある。M&A仲介と財務アドバイザーは、M&Aへの関わり方が異なり、M&A仲介が買い手企業と売り手企業にとって中立的な立場でアドバイスを送るのに対し、財務アドバイザーは、買い手企業と売り手企業のどちらかと契約するため、契約した企業にとってM&Aが有利に運ぶように関わる形となる。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #財務アドバイザーとは?

~その他 M&Aについて~

目次

1. 財務アドバイザーの概要

財務アドバイザーとは、企業のM&Aをサポートする専門家のことで、M&Aの分野において、一方の依頼主の求めに応じてM&Aにおける価格や条件交渉の助言を行う投資銀行やコンサルティング会社およびその担当者を指します。また、財務アドバイザーはM&Aコンサルタントやファイナンシャルアドバイザーとも呼ばれることがあります。M&Aの成立には、さまざまな専門知識やノウハウが必要です。そこで財務アドバイザーは、クライアントの事業承継や経営戦略に関する方針や社内体制に基づき、適切なアドバイスを提供します。

2. M&Aにおける財務アドバイザーの役割

財務アドバイザーは、M&Aの条件の取り決めから企業価値の算定、交渉、デューデリジェンス、クロージング、統合プロセスの実施まで、M&Aの最初から最後まで、一貫して業務を担当し、クライアントをサポートします。M&A業務の全般を遂行する財務アドバイザーは、広く深い専門知識が必要とされる他に、交渉やファシリテーションなどのコミュニケーション能力の高さも重要とされています。

3. 財務アドバイザーとM&A仲介の違い

財務アドバイザーと似た言葉にM&A仲介があります。M&A仲介と財務アドバイザーの異なる点は、業務内容と報酬体系であり、以下のとおりです。

3-1. 業務内容の違い

M&A仲介と財務アドバイザーは、M&Aへの関わり方が異なるため、業務内容に違いがでてきます。M&A仲介の主な業務内容は、買い手企業と売り手企業にとって中立的な立場でアドバイスを送ることです。M&Aにおいて売り手と買い手の利益のバランスをとり、M&Aがスムーズに行われるようにします。一方で財務アドバイザーは、買い手企業と売り手企業のどちらかと契約します。そのため主な業務内容は、契約した企業にとってM&Aが有利に運ぶようにすることです。自社の利益を最大化したい場合は、財務アドバイザーに依頼した方がよいと考えられます。しかし、財務アドバイザーに依頼した場合、売り手と買い手が自社の利益を中心に考えるため、交渉が決裂するリスクも高くなります。

3-2. 報酬体系の違い

M&A仲介と財務アドバイザーの報酬は、企業の方針による違いが大きいと考えられます。M&Aの報酬は主に次の5つに分類されます。

| 相談料 | 正式な業務依頼前の相談(基本点に無料に設定していることが多い) |

|---|---|

| 着手金 | M&Aの開始前に支払う料金で、不成立の場合も返却されません |

| リテイナーフィー | 契約期間中、毎月支払う料金 |

| 中間報酬 | M&A基本合意契約の締結時に支払う料金 |

| 成功報酬 | M&A最終契約の締結時に支払う料金 |

以上の報酬は、M&A仲介や財務アドバイザーに関わらず企業の方針によって異なります。

4. 最適な財務アドバイザーの選び方

M&Aにおいて財務アドバイザーを選ぶ際のポイントは、次のとおりです。

4-1. 実績を確認する

M&Aは財務アドバイザーの経験次第で結果が左右されます。必要な情報を引き出したり、データを分析したりする能力以外にも高い交渉能力が必要となるため、M&Aの経験が豊富な人材が所属する企業に依頼することが重要です。

4-2. 複数の会社を比較する

M&Aの成功には高い専門性が問われるため、可能な限り多くの企業を比べて、自社に最適な企業に財務アドバイザー業務を依頼することが重要です。

4-3. 自社への理解度をチェックする

M&Aを有利に進めるためには、自社の事業内容や強み、課題などを理解した企業に財務アドバイザーを依頼することが重要です。そのためにも、自社に関心を示してしっかりとヒアリングする姿勢があるかどうかなどをチェックすることも大切です。

5. まとめ

今回は、財務アドバイザーの概要、M&Aにおける財務アドバイザーの役割、M&A仲介と財務アドバイザーの違いおよび選ぶ際のポイントについて、説明しました。財務アドバイザーについて理解し、M&Aを実施する際には適切に活用することが望ましいです。