更新日

コロナ禍においては海外への行き来がなくなり、海外企業が関連するM&A取引は減少しました。一方、コロナ禍でも成長に向けた不採算部門の事業再編の一環で売却などが増え、国内におけるM&Aはそこまで減少していません。

少子高齢化が進む日本では、経営者の後継者不足により事業承継などがむしろ増えてきています。コロナが落ち着き、海外からの訪問も増え全体的に活況な状況となっています。

足元のM&Aの市場の状況や将来の展望などについて紹介します。

このページのポイント

~M&Aの市場規模~

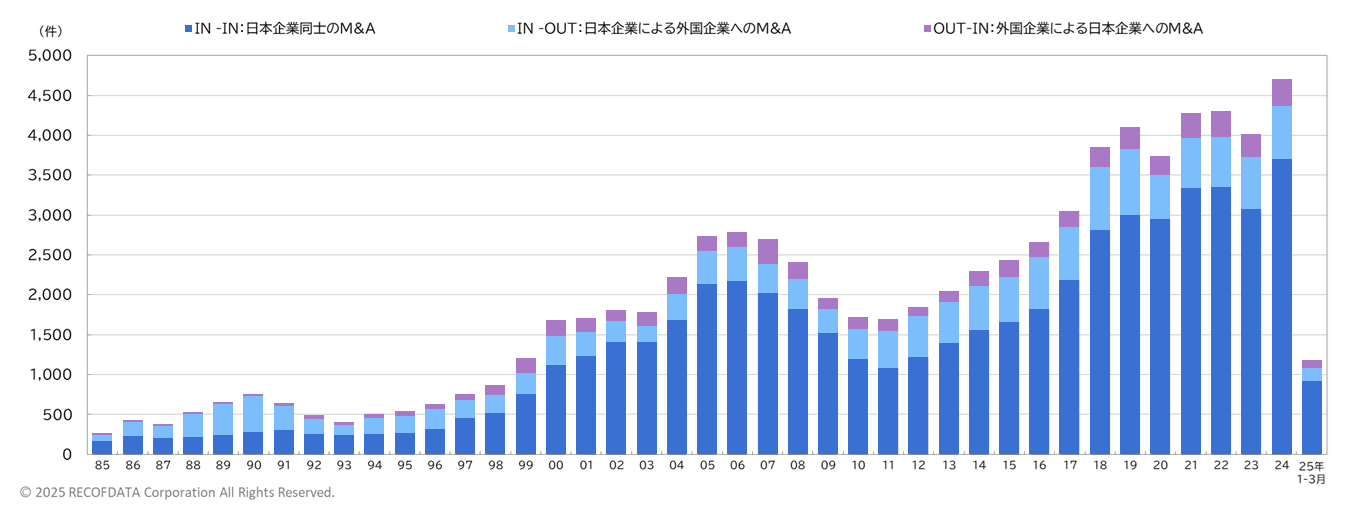

M&Aの市場規模は、M&Aの件数あるいは取引総額で表される。M&Aの件数は1985年からレコフにより集計されており、年々増加傾向にある。経済の足元の不安感から取引が減少することも考えられるが、中小企業の後継者不足の問題などが顕在化していることから、M&Aが増加傾向にある状況は、今後も変わらないことが見込まれている。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #M&Aの市場規模

~その他 M&Aについて~

目次

1. M&Aの市場規模

ここから紹介する市場規模を表す際に用いられるデータは、公表されているM&Aが前提となっており、非上場企業のM&Aなどの公表されないデータは含まれていません。そのため、実際の市場規模は紹介する数値よりも大きくなります。

1-1. M&Aの市場規模は「件数」と「取引総額」で表す

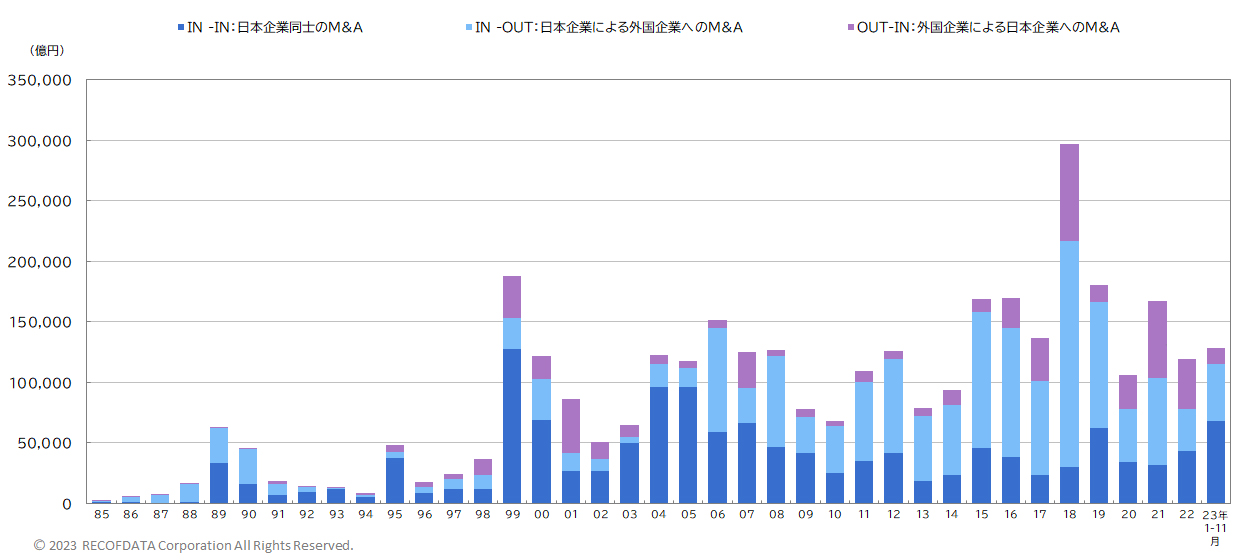

M&Aの市場規模は、M&Aの件数あるいは取引総額で表します。M&Aの件数は1985年からレコフにより集計されており、年々増加傾向にあります。一方、取引総額は1999年あたりから一定の金額で推移しています。

件数:増加傾向

レコフデータが集計したデータで最も古い1985年のデータによると、M&Aの件数は260件でした。そこから徐々に件数が増えていき、1990年代後半から2000年代にかけて急激に増加しています。

2000年代前半は、ライブドアによるニッポン放送の株式取得などニュースを賑わすようなM&A案件がありました。その後、リーマンショックが起き、市場が冷え込んだことでM&Aの件数が減少に転じています。

2010年代になると、M&Aの件数は再び増加し始めます。国内企業同士のM&Aだけではなく、海外の企業が絡むM&Aも増加しました。2017年には3,000件、2019年には4,000件を超えるM&Aが実行されています。

取引総額:横ばいが続く

M&Aの件数は1990年代後半から2000年代にかけて急激に増加していますが、一方の取引総額は、途中から横ばいの状態が続いています。

1999年に取引総額が15兆円を超えたあとは、5兆円から20兆円弱の間で推移しています。2018年は取引総額が約30兆円と突出していますが、これは武田薬品がシャイアーを6兆円超で買収したことが影響しています。

取引総額が横ばいの状況で、件数自体は増加していることから、案件の規模の小型化が進んでいるといえます。近年、中小企業においてもM&Aが活発に行われており、大規模案件を中心に取り扱う金融機関等も、中小規模の案件を取り扱うようになっています。

1-2. 中小企業のM&Aの拡大

大規模なM&A案件が増加している一方で、中小規模のM&Aも増加しているのが近年の傾向です。後継者不足に悩む中小企業の社長が、親族内承継ではなく、親族外や社外に承継を求めて事業承継するケースも増えてきています。

日本の企業の大多数が中小企業

上場企業はニュースなどで取り上げられることが多いため目立ちますが、それはほんの一部で、日本にある企業のほとんどが中小企業です。

日本全国には3,589,333社の会社があり、そのうち3,578,176社が中小企業です。実に99.7%が中小企業であり、日本を支えているのは中小企業だということがわかるでしょう。

M&Aは従来、上場企業が実施するものというイメージでしたが、中小企業にもM&Aが浸透しています。

中小企業のM&A市場規模

現在、日本のM&Aの市場は、件数が増加傾向にある一方で、取引金額は横ばい傾向となっています。

単純に同じ規模感の案件が増えていれば取引金額も増加するはずですが、取引金額が横ばいになっているため、規模の小さな案件や中小企業におけるM&Aも増加していることがわかります。

これまで、中小企業は親族内での承継が一般的でしたが、少子高齢化が進み、「経営者が高齢になっているにも関わらず後継者は不在」という状況が進んでいるのが現状です。

帝国データバンクの全国「社長年齢」分析調査によると、社長の平均年齢は60.4歳で、8割以上が50歳以上です。親族や社内に後継者がいないため、外部に承継先を求め、社外へ株式等を譲渡するなどの方法によるM&Aが増えています。

日本のM&A市場において件数が増加している背景には、このような中小企業の事情があります。

2. 最新のM&Aの市場動向

ここからは、最新のM&Aの市場動向を解説します。足元でM&Aが増加傾向にあることは変わっていませんが、細かく見ると内訳に変化があることがわかります。

2-1. 2021年までのM&A市場規模の流れ

先述の通り、M&Aの件数は2017年に3,000件、2019年には4,000件を超えました。新型コロナウィルスの影響で2020年は一旦、減少に転じましたが、その後、2021年には2019年の件数を超え、4,280件を記録しています。

一方、取引金額は横ばいの状態で、足元だけ見ると若干の減少傾向となっています。海外からの参入も含め、1件あたりの規模が小さくなっているのがよくわかります。

2-2. 2022年のM&A市場規模

2022年のM&Aの市場規模は、件数で見ると4,304件となっており、前年から0.6%増加しています。

内訳は次の通りで、いずれも過去最高を更新しています。

- 国内企業同士の取引である「IN-IN」:3,345件(前年比+0.2%)

- 国内企業が海外企業を買収する「IN-OUT」:625件(前年と同数)

- 海外企業が国内企業を買収する「OUT-IN」:334件(前年比+5.0%)

取引金額は11兆4,356億円で、前年から31.6%減少しています。

内訳は次のようになっています。

- 国内企業同士の取引である「IN-IN」:4兆60億円(前年比 - 25.7%)

- 国内企業が海外企業を買収する「IN-OUT」:3兆4,744億円(前年比 - 51.7%)

- 海外企業が国内企業を買収する「OUT-IN」:3兆9,552億円(前年比 - 37.5%)

3. M&A市場の将来展望予測

M&Aは今後も増加傾向が続くことが見込まれていますが、2023年の1月〜9月に実施されたM&Aの件数は2,890件となっており、前年から11.8%減少しています。

1月〜9月期においては2020年以来の減少となっており、足元の不安感から取引が減少していると考えられるでしょう。一方で、中小企業の後継者不足の問題などが顕在化していることから、M&Aが増加傾向にある状況は、今後も変わらないことが見込まれています。

また、最近ではM&Aプラットフォームが増加しており、今後の中小規模の案件増加に寄与することが予想されます。足元の不安感がなくなれば、さらにM&Aの市場規模は拡大していくでしょう。

4. まとめ

M&Aの市場規模は、直近で減少していますが、中長期的に見ると増加傾向にあります。M&Aは後継者問題の解決策としても有効な手段であることから、中小企業によるM&Aの件数は今後も増えていくことが考えられます。

M&Aを成功させるためには、マッチング先となる企業探しが重要です。また、税金や法律の専門知識も必要になることから、M&Aに精通したプロフェッショナルにアドバイスを求めるとよいでしょう。

東証プライム上場のM&Aキャピタルパートナーズは、お客様のお悩みに寄り添い、納得のいくM&Aが実施できるよう丁寧にサポートしております。ぜひお気軽にご相談ください。