更新日

EBOとは、株主から独立した経営体制を確保するための手段として、従業員が企業を買収することを指します。本記事では、EBOのスキームやメリット、デメリット、具体的な手順などについて解説します。

このページのポイント

~EBO(エンプロイーバイアウト)とは?~

EBOとは従業員が企業を買収することである。既存の従業員が企業を買収するため、従来の経営方針や雇用方針といった企業文化を継続することができる。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aの手法

- #EBO(エンプロイーバイアウト)とは?

~その他 M&Aについて~

目次

1. EBO(エンプロイーバイアウト)とは

EBOとは、Employee Buy Outの略で、従業員が企業を買収することです。既存の従業員が企業を買収するため、従来の経営方針や雇用方針といった企業文化を継続することができます。

EBOの類似用語としては、MBO、MEBO、LBOなどがあります。それぞれ手法や目的が異なりますので、類似用語との違いについても理解を進めていきましょう。

1-1. EBOの概要・目的

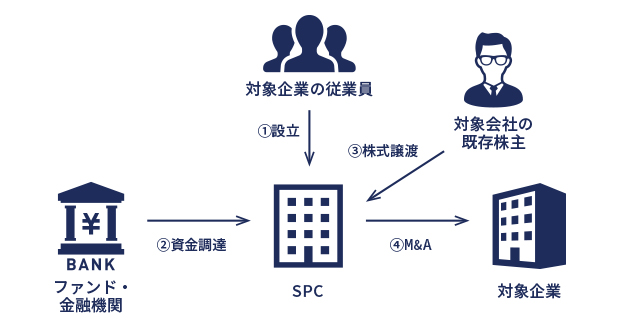

EBO(Employee Buy Out)は、従業員が株式を買い取り、経営権を取得する「従業員による企業買収」です。後継者不在時の対策や、事業承継を目的に、経営者から従業員に経営権を譲渡する形で、主に中小企業で実施されています。EBO実施のための買収資金は、金融機関からの融資に頼ることが一般的ですが、近年ではファンド等からの投資によってEBOが行われるケースも増えてきています。

1-2. EBOとMBOの違いとは

MBO(Management Buy Out)とは、現経営陣が株式を買い取ることによって、企業の経営権を取得する買収手法のことをいいます。EBOもMBOも株主から独立した経営体制とすることで、より自由度の高い経営を目指すという点では共通していますが、買収後の経営主体が異なります。

EBOでは従業員が経営を行うのに対して、MBOでは現経営陣が引き続き経営権を保持することになります。

1-3. EBOとMEBOの違いとは

MEBO(Management and Employee Buy Out)とは、現経営陣と従業員が共同して株式を買い取ることによって、企業の経営権を取得する買収手法のことをいいます。EBOとMBOの中間的な位置づけですが、経営権は現経営陣が継続することが多く、従業員は株主の立場として買収後の企業の経営に関与することになります。

1-4. EBOとLBOの違いとは

LBO(Leveraged Buy Out)とは、買収先企業の資産等を担保として、買収側が金融機関等から資金を借り入れて行う買収手法です。EBOもLBOも企業買収のための1つの手法ですが、買収主体が異なります。

EBOでは従業員が買収の主体となるのに対して、LBOでは金融機関やファンド等の投資家が買収主体となることが多いです。

2. EBOのメリット

EBOには、以下のようなメリットがあります。

- 事業承継がスムーズに進む

- 株式非公開化による意思決定の迅速化

2-1. 事業承継がスムーズに進む

EBOの1つ目のメリットは、事業承継をスムーズに進められる点です。

中小企業では近年、後継者不在により廃業を余儀なくされるケースが増えています。しかしEBOを利用すれば、従業員を後継者として事業を継続できます。

第三者に事業を承継する場合、引き継ぎ先の信用性を調査するために時間と手間を要するものです。一方、EBOでは適性や性格等を既に把握している従業員が後継者となるため、安心して事業を引き継ぐことができるでしょう。

2-2. 株式非公開化による意思決定の迅速化

EBOの2つ目のメリットは、自由でスピーディな意思決定が可能になる点です。EBO実施後に株式を非公開化すれば、株主からの圧力を受けることが無くなるため、従来よりも自由に、迅速な意思決定を行うことができます。

3. EBOのデメリット

EBOを検討する際には、メリットだけでなく、以下のようなデメリットも意識しておきましょう。

- 多額の資金調達が必要

- 会社成長が見込みづらい

3-1. 多額の資金調達が必要

EBOを実施するためには、既存の株主から株式を買い取るために、多額の資金が必要となります。特に会社の規模が大きい場合、発行済み株式や既存株主の数が多くなり、経営権を取得するための資金が大きくなります。そのため、従業員の資金だけでは賄うことができず、外部の資金調達が必要となるケースが多いです。

資金調達先としては、金融機関からの融資が一般的ですが、融資を受けるためには会社の信用力や将来性を示す必要があります。従業員による経営手腕に不安がある場合や、事業計画、資金計画等の説明が不十分な場合には、融資を受けることができずEBOを断念するといったことも想定されます。

3-2. 会社成長が見込みづらい

EBOによる事業承継では、従前の企業文化を引き継ぐことができるというメリットの裏返しとして、会社体質が変化せずに大きな成長が見込みづらい点がデメリットです。

金融機関やファンド等が買収する場合には、プロ経営者を送り込むといったケースもありますが、従業員が経営者となるEBOでは、買収後の経営手腕に不安が残る可能性があります。

経営者に求められるスキルは、従業員の頃に発揮していたスキルと異なります。従業員として優秀であっても経営者として優秀であるとは限りません。そのため、後継者となる従業員の選定を誤った場合には、経営が悪化してしまうリスクもあるでしょう。

4. EBOを行う手順

EBOを実施するための手順は、以下の4段階です。

- 譲渡する従業員を探す

- 株主構成を把握する

- 株式評価と交渉を進める

- 株式譲渡の手続き

それぞれの手順を詳細に解説します。

4-1. 1.譲渡する従業員を探す

まずは、後継者となる従業員を選定する必要があります。前述のとおり、経営者として求められる素養と従業員としての能力は必ずしも一致しません。そのため、会社経営を任せるにあたって適任の人物であるかをよく検討する必要があります。

また、他の従業員から信頼が厚い人物を選定することで、反発を生むこと無くEBOによる事業承継をスムーズに進められるでしょう。

4-2. 2.株主構成を把握する

次に、株主構成の把握を行います。EBOでは、既存株主から株式を買い上げることになるため、現在の株主は誰か、どの株主がどの程度の株式を保有しているかを正確に把握する必要があります。特に、規模が大きな企業では、多数の株主が分散して株式を保有している状況が多いため、株主の把握漏れが生じないように注意しながら調査しましょう。

また、株主が多数にわたる場合には、株式を買い取るための特別目的会社(SPC)を株式取得の受け皿として設立することも有用です。

4-3. 3.株式評価と交渉を進める

続いて、株式評価を行います。株式評価は専門知識が必要となるため、公認会計士などの第三者の専門家に依頼し、客観的かつ納得のある形で行うことが重要です。株式評価が完了したら、その金額をもとに既存株主と株式譲渡の交渉を個別で実施します。

4-4. 4.株式譲渡の手続き

既存株主との間で交渉がまとまったら、株式譲渡の手続きを行います。ただし、未上場の中小企業においては、会社の定款により株式の譲渡制限が定められているケースがあります。このような場合には、株主との合意のみではなく、会社の意思決定機関(取締役会、株主総会)の承認を得なければなりません。

また、最近では減少していますが、株券を発行している会社の場合は株券の実物が必要となります。

5. EBOを成功させるポイント

EBOを成功させるためには高度な知識が必要となることから、専門家によるサポートが重要です。ここでは、EBOを成功させるためのポイントをいくつか紹介します。

5-1. 企業価値を明確にする

EBOを成功させるためには、最初に企業価値を明確にすることが重要です。専門家による客観的な株式評価の金額があることで、既存株主との交渉がスムーズかつ納得感のあるものになります。確実にEBOを成功させるためには、専門家の利用を検討すると良いでしょう。

5-2. 株主が売却に応じる株価を検討する

株主との交渉がまとまらない限り、EBOは実現しません。そのため、株主が売却に応じる株価を検討したうえで交渉に臨む必要があります。

例えば、過去に株式を取得した際の価格よりも低い価格で手放すことに抵抗がある、といった株主がいるケースもあるでしょう。客観的な株式評価を前提として進めることが基本ですが、そのような株価となった背景も含めて説明できれば、株主に納得感のある交渉ができるでしょう。

5-3. 専門家へ相談する

EBOを進めるにあたっては、株式評価の算出だけでなく、各種手続きや株主との交渉など、専門的な知識やノウハウが必要となる場面が多く出てきます。そのため、検討の初期段階から経験や実績を持つ専門家に相談しながら進める方法がおすすめです。

M&Aキャピタルパートナーズでは、大手企業様のM&Aに数多く関わってきた実績をもとに、手続きや交渉などのサポートをいたします。EBOを始め、事業承継を検討される際はぜひ無料相談をご利用ください。

6. EBOの具体事例

ここからは、実際のEBOの事例を見ながら、EBOに対する理解をさらに深めていきましょう。

6-1. ラクオリア創薬

ラクオリア創薬は、アメリカのファイザー社における日本法人の研究所が前身となっている会社です。2007年に同研究所の閉鎖の決定があったことから、当時の所長および従業員がEBOの実施を決意しました。所長や従業員が独立して事業を継続するために、ラクオリア創薬株式会社を設立し、事業を買い取ることで経営権を取得した事例です。

6-2. シックス・アパート

2003年に創業したシックス・アパート株式会社の事例です。シックス・アパートは、2016年に現経営者と社員で設立したシックス・アパート・ホールディングス株式会社という会社を通じて、親会社であるインフォコム株式会社から全株式を取得しました。これにより、シックス・アパートの経営陣と社員が経営権を取得することになり、経営・組織のスリム化や迅速な意思決定、製品開発を進める体制へと移行することができました。

経営者と社員が共同で買収を進めているため、MEBOの事例の一つです。

7. まとめ

従業員が企業の株式を買い取ることにより経営権を取得するEBOは、事業承継をスムーズに進めたい場面などで有効な買収の手法です。

ただし、EBOを実施するためには、株式評価等の手続だけでなく、既存株主との交渉といった専門的な知見が必要となる場面が多く生じます。EBOを検討する際には、M&Aの専門家へ相談のうえ慎重に実施しましょう。

よくある質問

- EBOの問題点は何ですか?

- EBOは、従業員が経営権を取得する買収手法のため、買収後の経営手腕に不安が残る可能性があります。経営者としての能力が期待できる従業員を選定することが重要です。

- EBO実行にはどのくらい資金が必要ですか?

- EBOの実行に必要な資金は、株式を取得するための資金と概ね同額となるため、会社の規模や株主の株式保有状況等に依存します。中小企業であれば、多額の資金が必要とならないケースもありますが、規模が大きくなるにつれて必要な資金も大きくなることが一般的です。

- EBOの資金はどうやって調達しますか?

- 金融機関からの資金調達が一般的ですが、近年ではEBOに賛同するファンド等から資金を調達するケースも増えています。

- EBOは自社の従業員にとってどのようなメリットがありますか?

- EBOの実行に伴って株式を非公開化した場合、外部株主からのプレッシャーが無くなる点がメリットです。より自由度が高く柔軟な経営意思決定が可能となるでしょう。