更新日

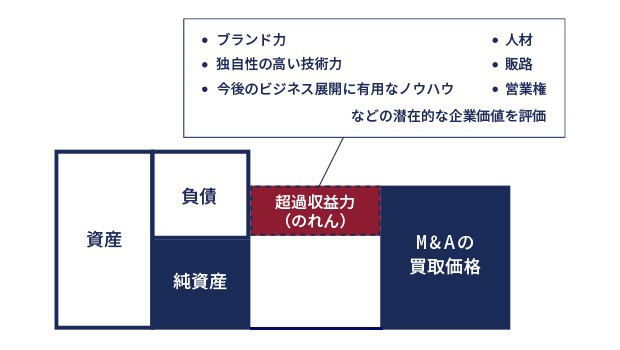

超過収益力とは、資産や負債のように測定可能な価値ではなく、現時点で測定不能であり定量化されていない「潜在的な企業価値」を指します。

例えば、ブランド力や企業独自の高い技術力、人材が超過収益力にあたります。

M&Aの実行時には、超過収益力を加味した企業価値の測定が行われるため、売り手企業の最終的な価値を決める要素になりえるでしょう。

この記事では、超過収益力の定義や「のれん」との関係性、代表的な計算方法について解説しています。

このページのポイント

~超過収益力とは?~

超過収益力とは、資産や負債のように測定可能な企業価値には含まれず、数値での定量化や測定が不能な「潜在的な企業価値」のこと。超過収益とは、期待収益を上回る収益を意味し、正常収益から期待収益を差し引いて算出される。つまり超過収益力とは、企業が潜在的に有する収益獲得力ともいえる。企業買収や合併などのM&Aの場面においては、超過収益力を加味した全体的な企業価値の測定が行われる。そのため、売り手企業の最終的な価値を決める大きな要素となる。具体例には、ブランド力、独自性の高い技術力、今後のビジネス展開に有用なノウハウ、人材、販路、営業権のような要素がある。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #超過収益力とは?

~その他 M&Aについて~

目次

1. 超過収益力とは?

超過収益力とは、資産や負債のように測定可能な企業価値には含まれず、数値での定量化や測定が不能な「潜在的な企業価値」のことです。

そもそも超過収益とは、期待収益を上回る収益を意味し、正常収益から期待収益を差し引いて算出されます。つまり、超過収益力とは企業が潜在的に有する収益獲得力ともいえるでしょう。

超過収益力は、売り手企業の最終的な価値を決める大きな要素となります。企業買収や合併などのM&Aの場面においては、超過収益力を加味した全体的な企業価値の測定が行われるからです。

M&Aにおける超過収益力の具体例には、次のような要素があります。

- ブランド力

- 独自性の高い技術力

- 今後のビジネス展開に有用なノウハウ

- 人材

- 販路

- 営業権

2. 【立場別】超過収益力とのれんの関係性

のれんとは、M&Aによって買い手企業が事業を取得した際に支払った対価と、売り手企業から受け入れた純資産価格との差額を意味します。法律上の権利ではないものの、会社法施行以前は「営業権」と呼ばれ、企業価値における評価の対象とされてきました。

のれんの本質は企業が収益を生み出す力であるため、実務上は超過収益力と同様に理解されています。

ここでは、買い手企業、売り手企業それぞれの立場別に、超過収益力とのれんとの関係性について解説します。

2-1. 買い手企業との関係性

M&Aにおける買い手企業は、売り手企業の超過収益力を「のれん」として評価し、会計処理に計上します。なぜなら、買い手企業は自社事業と売り手企業とのシナジー効果や収益の増加を見越してM&Aを実施するからです。そのため、相手側企業の有するブランド力やビジネス展開におけるノウハウ、人材などの価値を含めて買収価格を決定します。

M&A後の会計処理において、のれんとして計上された超過収益力は、日本基準では買収後の数年にわたって償却処理が行われます。

超過収益力の定量化は難しいため、買い手が判断した金額での計上が可能です。ただし、デューデリジェンスで正しく超過収益力を評価できずに評価を見誤った場合、将来的にのれん償却費や減損費用が負担となるリスクがあるため留意が必要です。

2-2. 売り手企業との関係性

M&Aにおける売り手企業にとってのれんは、将来の収益の可能性を秘めた超過収益力としてプラスに働き、企業価値を高めます。貸借対照表や損益計算書の数値のみでの判断では業績が悪いと評価される企業でも、将来の収益性を加算することで高値で売却できるケースがあるからです。

例えば、現時点での企業が生み出す収益が十分でない場合であってもブランド力やノウハウなどの超過収益力をのれん代として高値で評価される可能性があります。ただし、過小評価されるリスクも考えられるため、売り手企業には超過収益力を向上させる対策や運用が求められます。

3. 超過収益力の代表的な計算方法

超過収益力はM&A時点では顕在化していないため、その評価にあたっては無形資産の評価手法を用います。ここでは、以下の3つの評価手法について解説します。

- ネットアセットアプローチ(コストアプローチ)

- マーケットアプローチ

- インカムアプローチ

3-1. ネットアセットアプローチ(コストアプローチ)

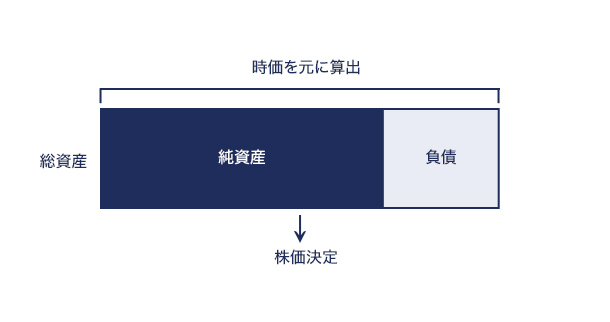

コストアプローチとは、売り手企業の貸借対照表の純資産価値に着目する評価手法です。評価対象となる超過収益力を再取得、または再清算する際のコストを価値として時価をもとに評価します。

コストアプローチでは、コストの合計額に物価上昇や減価要素などを加減して超過収益力を算出します。超過収益力の効果が継続する期間をあらかじめ設定し、基準日から算出時点までの経過分が減額要素です。導き出された評価額に対して、物価指数に基づくコスト調整を実施します。

コストアプローチのメリットは、客観的性質が高く、資産や負債価値が明確化できる点です。一方で、企業の業績や将来的な収益価値を反映できず、評価に時間がかかるデメリットがあります。

3-2. マーケットアプローチ

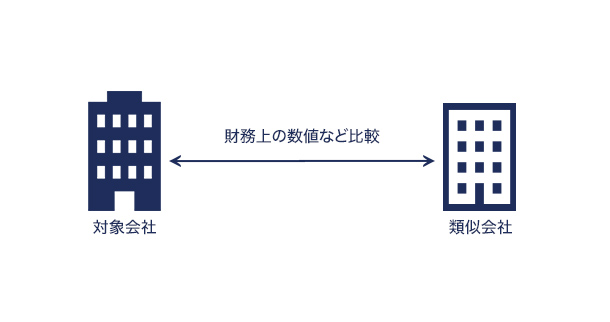

マーケットアプローチとは、評価対象となる企業と同一の市場に属する他社の株価や、類似した企業・取引事例に着目する評価手法です。

マーケットアプローチでは、市場における同業他社の株価や市場価格の動向を参考に超過収益力を算出します。そのため、専門家の主観的な評価に頼らず、客観的かつ根拠ある評価が可能です。

マーケットアプローチのメリットは、評価スピードがその他の手法に比べて速いため、短期間かつ低コストで評価ができる点です。一方で、市場が不安定な場合や業界が低迷している場合に市場の変動に影響を受けてしまう点や業界全体の平均値で超過収益力が評価される点、類似会社や類似取引が無い場合に正しく評価できないという点がデメリットとなります。

3-3. インカムアプローチ

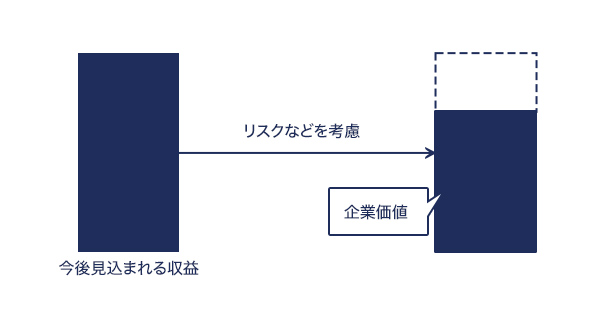

インカムアプローチとは、今後見込まれる収益の価値に着目する評価手法です。将来的に生み出す利益やキャッシュフロー、配当の現時点での価値合計を、超過収益力として算出します。

インカムアプローチの代表的な計算方法には、「超過収益法」と「企業価値差額法」の2つがあります。

-

超過収益法

超過収益法とは、今後見込まれる実際収益(フリーキャッシュフロー)から期待収益を減じて超過収益を算出する手法です。期待収益は、評価対象となる無形資産以外の投下資本(時価)に期待収益率を乗じて算出します。

超過収益法のメリットは、時価によって投下資本を算出可能な点です。ただし、時価の算出が難しい場合は、簿価を用います。また、評価額は合計値として求めるのではなく、運転資本や有形資産、無形資産ごとに算出可能です。なぜなら、資産ごとにリスクが異なるからです。

超過収益法の評価は過去の実績に基づいて行われます。将来的な成長や市場の変化などの予測が困難となり、評価に反映しづらい点がデメリットといえるでしょう。 -

企業価値差額法

企業価値差額法とは、「マーケットアプローチ」や「インカムアプローチ」で算出された事業価値から、時価資産額を控除した額を超過収益力として評価する手法です。

企業価値差額法では、超過収益法と同様に、運転資本や有形資産、無形資産ごとに時価価値を控除します。ただし、無形資産を時価の資産価値を超過した分の価値としてとらえる点で異なります。

企業価値差額法のメリットは、キャッシュフローの現在価値である事業価値を時価で算出し、後に差額として超過収益力を算出できる点です。また、業種や地域に関係なく比較が可能です。一方で、時価での算出には主観的要素が含まれるため、客観性に乏しい点がデメリットとなります。

4. まとめ

超過収益力は、企業の持つ潜在的な価値である一方で、M&Aにおいて売り手企業の最終的な価値を決める大きな要素です。ただし、超過収益力は数値によって定量化しにくいため、適切な手法によって算出する必要があります。

超過収益などM&Aに関する用語や手法への疑問がある場合は、M&Aの専門家への相談もご検討ください。東証プライム上場のM&Aキャピタルパートナーズでは、M&Aの初期からご成約まで専任のアドバイザーがオーナー経営者様をサポートいたします。

よくある質問

- 超過収益力と無形資産の関係は?

- 超過収益力は、無形資産によって構成されます。具体的にはブランド力や高度な技術力、今後のビジネス展開に活用可能なノウハウや人材、販路やのれんなどさまざまです。超過収益力を算出するためには、無形資産を適切に評価する必要があります。本記事でご紹介した評価手法を参考にご活用ください。

- 「超過収益率」との違いは?

- 超過収益率とは、投資ファンドやポートフォリオにおけるベンチマーク(参考指標)のリターンを上回る部分です。超過リターンやアクティブリターンとも呼ばれます。ファンドの収益率がベンチマークを上回る状態をアウトパフォームやオーバーパフォーム、下回る状態をアンダーパフォームと呼びます。超過収益力と超過収益率とは、一文字の違いですが意味が異なる点に留意が必要です。