更新日

ビジネスの運営で必要となる資金調達形態に、シニアローン(Senior Loans)というものがありますが、さらにシニアローンの一つにブリッジローン(Bridging Loan)というものがあります。

ブリッジローンはつなぎ融資という用語で、よく聞くことがあると思います。

今回は、ブリッジローンの概要、M&A(Mergers and Acquisitions、合併・買収)での活用方法、メリットとデメリット、事例について、詳しく説明します。

このページのポイント

~ブリッジローンとは?~

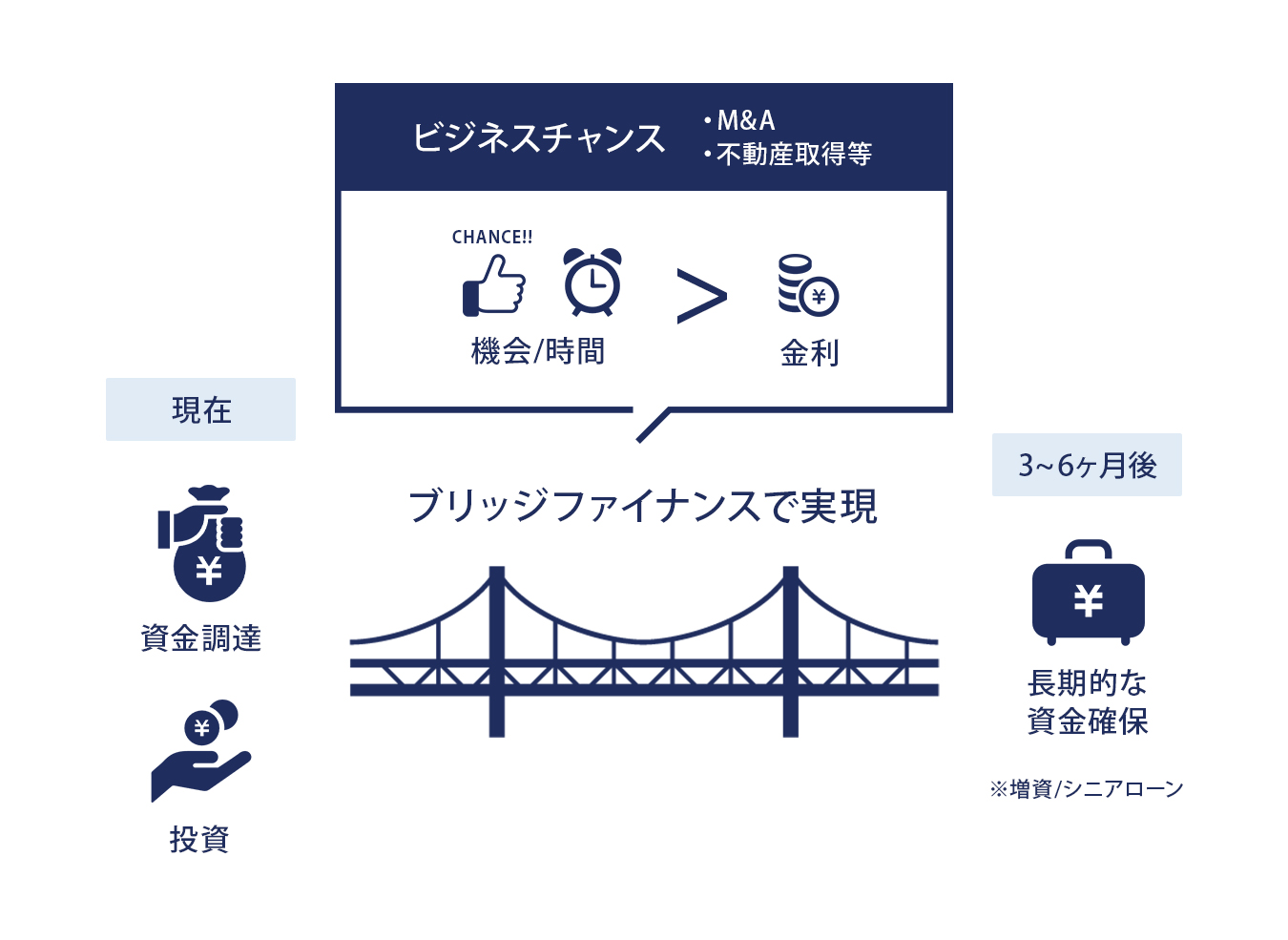

資金調達に時間を要する場合に短期間に融資されるローンのこと。融資と融資の間の橋渡しのような役割をする意味からBrige(橋)が用いられ、資金をつなぐという意味で、つなぎ融資とも呼ばれる。金利も通常よりも高いことが特徴で、具体的な率は融資条件や市場状況により異なり、原則として保証人をつけない。M&Aにおけるブリッジローンの活用方法としては、M&Aを進めていく過程で、譲渡企業の価値が当初の想定より高くなり、追加の資金を調達する必要が発生した場合や、緊急にキャッシュが必要な状況になったが、手元にある資金では足りない場合が一例としてあげられる。

目次

1. ブリッジローンの概要

1-1. ブリッジローンとは?

ブリッジローンとは、資金調達に時間を要する場合に短期間に融資されるローンのことをいいます。

その名前が示すように、融資と融資の間の橋渡しのような役割をする意味からBrige(橋)が用いられ、資金をつなぐという意味で、つなぎ融資とも呼ばれています。

また、金利も通常よりも高いことが特徴で、具体的な率は融資条件や市場状況により異なります。また、原則として保証人をつけません。

一般的に個人が住宅ローンを組む際や経営者が新しい融資を受ける際に、それが開始されるまでのつなぎで活用されることが広く認識されています。

2. ブリッジローンの一般的な利用例

ブリッジローンの一般的な利用例としてソフトウェア開発会社の場合があります。

ソフトウェアは完成して発売や配信が開始されるまで一切、売上はありません。しかし、ソフトウェアが完成するまでは多くの工数と期間を要します。

その人件費を賄うために経営者は資金繰りをしていますが、ソフトウェアの開発には予期せぬバグの発生や不具合等により、遅延という事態が起こることがあります。その緊急事態を補うためにブリッジローンを利用することがあります。

3. ブリッジローンのM&Aの活用方法

M&Aでは、企業が他社の買収を行うときに必要となる資金の借り入れを銀行などの金融機関からする際にブリッジローンが用いられる場合があります。

M&Aにおいてブリッジローンを活用する場合は主に以下の2つのような状況が考えられます。

- M&Aを進めていく過程で、譲渡企業の価値が当初の想定より高くなり、追加の資金を調達する必要が発生した場合

- 緊急にキャッシュが必要な状況になったが、手元にある資金では足りない場合

また、M&Aで買収を行う際に多額の資金を必要とする場合にも、SPC(Special Purpose Company、特別目的会社)とともに活用する場合もあります。

SPCとは、ある特定の事業内容のために設立された会社のことをいいます。

これはSPCがブリッジローンを活用して高金利で買収の資金を借り入れ、買収が完了したあとに買収した会社とSPCを合併することで借入金を返済する方法です。

これは、資金調達にかかるリスクを自社で負う必要がないメリットがあります。

4. ブリッジローンのメリットとデメリット

ブリッジローンのメリットとデメリットを以下のとおり整理します。

4-1. ブリッジローンのメリット

まず、ブリッジローンの主なメリットは以下のとおりです。

- 迅速に資金を調達することが可能となる。

- 短期間の資金ギャップを効果的にカバーすることができる。

- 資金調達のタイミングを柔軟に調整することができる。

4-2. ブリッジローンのデメリット

次にブリッジローンの主なデメリットは以下のとおりです。

- 借入時の金利や手数料が高くなる可能性がある。

- 短期間での返済が必要であるため、返済負担が大きくなる。

- 長期の資金調達の代替手段を見つけられない場合、返済に困難が生じる可能性がある。

5. まとめ

ブリッジローンは、短期間の資金調達のニーズを満たす効果的な手段であり、企業や個人にとって資金のタイミングのズレを解消するために重要な役割を果たします。しかし、利率が高かったり、返済期間が短かったりするため、利用する際には十分な計画と準備が必要と考えます。