更新日

配当所得について

配当所得とは、株式や投資信託などから得られる配当金により発生する所得のことです。株式や投資信託から得られる配当金には、「配当所得」として所得税や住民税が課税される仕組みがあります。投資による利益を最大化するためには、配当所得の基本的な仕組みや課税ルールを正しく理解することが不可欠です。

本記事では、配当所得の定義や具体例に加え、計算方法、課税方式(総合課税・申告分離課税・申告不要制度)の違いを詳細に解説します。さらに、配当控除やNISAなど、節税につながる非課税制度についても見ていきましょう。

このページのポイント

~配当所得とは?~

配当所得とは、株式や投資信託の配当金によって得られる所得を指します。税務上は総合課税・申告分離課税・申告不要制度から選択が可能で、それぞれに特徴と制約があります。配当控除やNISAといった非課税制度を活用することで、税負担の軽減が図れます。制度ごとの違いや選択の影響を正しく理解し、自身の投資戦略や所得状況に応じた最適な申告方針を検討することが重要です。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #配当所得とは?

~その他 M&Aについて~

配当所得とは

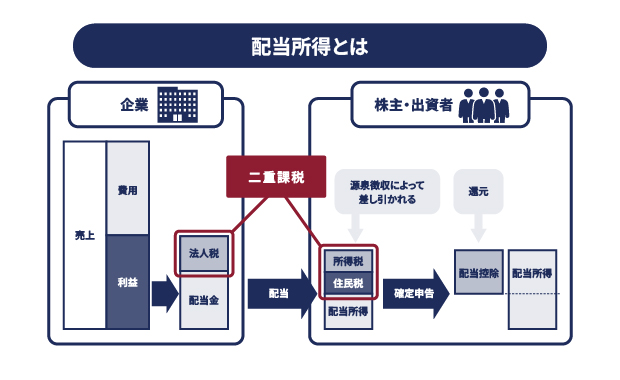

配当所得とは、株主や出資者が法人から受け取る剰余金や利益の配当、または投資信託の収益分配などに係る所得のことです。定期的な収益は「インカムゲイン」と呼ばれており、配当所得はその中の一つにあてはまります。

一方で、株式の売却により発生する利益は「キャピタルゲイン」と呼ばれます。これは資産価値の上昇によって得られる利益であり、配当所得にはあてはまりません。

配当金は、法人が得た利益を株主に還元するものです。個人が受け取る際には所得税や住民税が課されます。

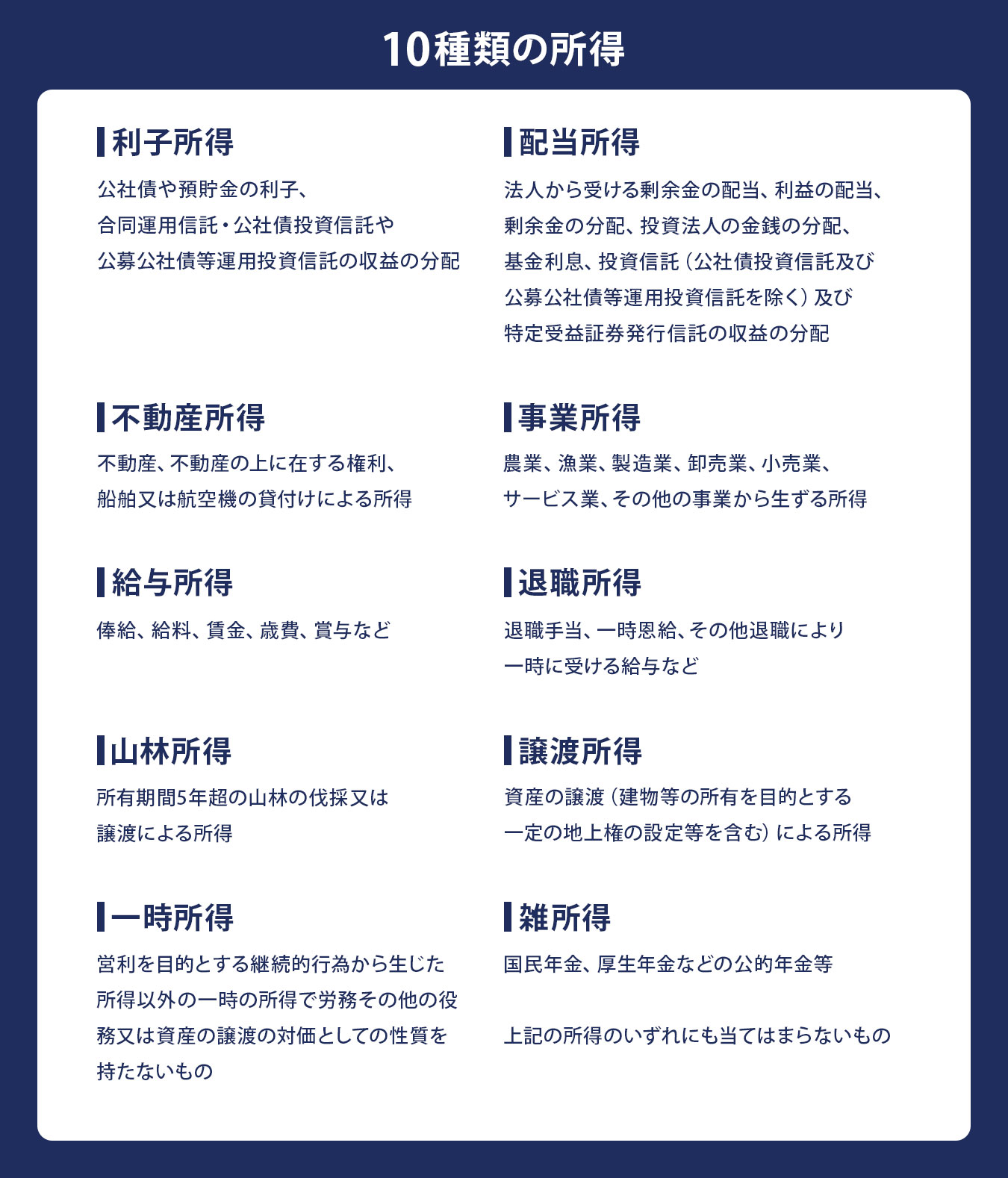

なお、配当所得は以下に示す日本の税制上10種類に分類される所得の一つです。

配当所得の具体例

下表は、配当所得に該当するものと、該当しないものの具体例をまとめたものです。

| 配当所得に当てはまるもの |

|

|---|---|

| 配当所得に当てはまらないもの |

|

配当所得に該当するのは、法人が株主や出資者に支払う配当金や利益分配などです。国内法人から支払われる配当金や、投資信託の収益分配などがこれにあたります。総合課税または申告分離課税のいずれかを選択可能です。

一方、外国法人からの配当金や、基金の利息、不動産投資信託(J-REIT)の分配金などは、配当所得に該当しません。

なお、確定申告不要制度を選んだ場合は、配当控除の適用が受けられない点に注意が必要です。

配当所得の計算方法

配当所得は以下の式で算出されます。

- 配当所得金額 = 収入金額(源泉徴収前)- 株式取得に伴う借入金の利子

銀行などからの借入金で株式を取得した場合、負債利子を収入から控除できます。借入金にかかる利子は、収入金額から差し引くことで配当所得の計算が可能です。

参考:No.1330 配当金を受け取ったとき(配当所得)|国税庁

配当所得の課税方式

配当所得は、所有する株式の状況によって選択できる課税方式が異なります。それぞれの詳細について解説します。

総合課税方式

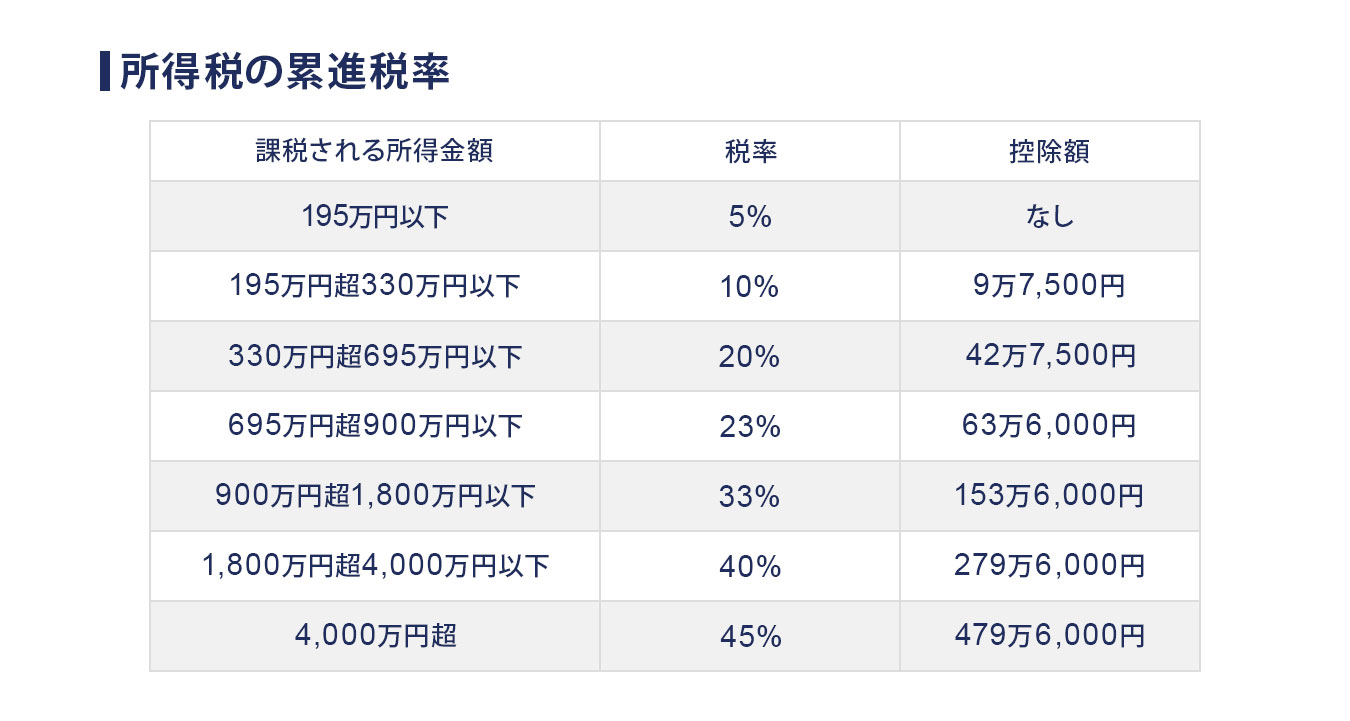

配当所得を他の所得と合算して課税する方式が「総合課税」です。この方式では、配当控除の適用が受けられるものの、株式などの譲渡損失との損益通算はできません。また、所得金額に応じて税率が上がる累進課税が適用されます。

さらに、所得税には2.1%の復興特別所得税が上乗せされます。税率は配当の支払元が上場企業か非上場企業かによる区分はありません。課税対象は、配当以外の所得も含めた合計です。

税率は、所得税が5%から45%まで、住民税が一律で10%となっており、累進課税制度が採用されているため、所得が高くなるほど税率も高くなります。最も高い税率では、所得税と住民税を合わせて55%です。

申告分離課税方式

配当所得を他の所得と分離して課税する方式が「申告分離課税」です。配当控除の適用は受けられないものの、株式などの譲渡損失との損益通算や、3年間の繰越控除が可能です。

また、所得税には2.1%の復興特別所得税が上乗せされます。

上場企業の場合の税率

上場株式等に係る譲渡所得等の税率は所得税15%、住民税5%の合計20%が課税されます。

また、2025年から「ミニマムタックス」が導入され、高額な株式譲渡益に対する所得税率が最大22.5%に引き上げられています。

非上場企業の場合の税率

申告分離の対象外なので、申告分離課税方式は適用できません。

申告不要制度

申告不要制度とは、一定の条件を満たす場合に、確定申告を行わずに納税が完了する制度です。この制度を利用すると、配当金などに対して源泉徴収のみで課税が完了し、追加の申告は不要となります。ただし、配当控除の適用は受けられません。

また、源泉徴収される所得税には、2.1%の復興特別所得税が上乗せされる点にも注意が必要です。

上場企業の場合の税率

配当金や分配金は、支払いの際に源泉徴収が行われることで納税が完結します。税率は所得税15%、住民税5%の合計20%です。

なお、このように課税が完了する場合には、これらの金額は合計所得金額には算入されません。

非上場企業の場合の税率

1回に受け取る配当金の金額が「10万円×配当の計算期間の月数÷12」を下回る場合には、確定申告不要制度を適用できます。

ただし、住民税は別途申告が必要となる点に注意が必要です。税率は、所得税が15%、住民税が5%で、合計20%となります。

配当所得の控除・特例・非課税制度

配当所得に関する控除や特例、NISAなどの非課税制度を活用すれば、税負担を軽減しつつ効果的な資産運用が可能です。

配当控除

配当控除とは、国内株式の配当金に対する二重課税を調整するために設けられた制度です。総合課税で申告した場合に適用され、配当所得の金額に一定の控除率を乗じた金額が、所得税額から控除されます。

ただし、外国法人からの配当や、確定申告不要制度を選択した配当は対象外です。

上場株式等における配当所得・申告方式の選択

上述のとおり、上場株式などから得られる配当金は、総合課税または申告分離課税のいずれかを選択できます。

総合課税を選択した場合、配当控除の適用を受けられるものの、株式の譲渡損失との損益通算はできません。申告分離課税を選択した場合には、損益通算や3年間の繰越控除が可能となる一方で、配当控除は利用できない点に注意が必要です。

NISA

NISA口座内で受け取った配当金は非課税扱いとなり、所得税および住民税のいずれも課税されません。非課税期間内であれば確定申告も不要です。配当は申告不要制度にも影響を及ぼさない仕組みとなっています。

さらに、これらの配当金は国民健康保険料の算定や扶養の判定にも影響しないため、税務上だけでなく社会保障上のメリットも大きい制度といえます。

まとめ

配当所得に関する税制は、「総合課税」「申告分離課税」「申告不要制度」の3種類から選択が可能で、それぞれに適用条件や節税効果が異なります。加えて、配当控除の仕組みやNISAなどの非課税制度を正しく活用することで、所得税や住民税の負担を大きく軽減することができます。

自分の投資スタイルや所得状況に応じて、どの課税方式を選ぶか、どの制度を活用すべきかを慎重に見極めることが重要です。税務知識を味方につければ、資産運用の効率性と確実性を高めることができるでしょう。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 配当所得とは何ですか?

- 株式や投資信託などから得られる配当金によって発生する所得で、税制上10種類の所得の一つです。

- 配当所得の課税方法には何がありますか?

- 総合課税、申告分離課税、申告不要制度の3種類があり、それぞれに適用条件と税率の違いがあります。

- 配当控除とは何ですか?

- 総合課税を選択した場合に適用される控除制度で、配当金の二重課税を調整するための仕組みです。

- NISA口座で受け取った配当金は課税されますか?

- NISA口座内で受け取った配当金は非課税となり、所得税や住民税、確定申告も不要です。

- 申告不要制度を選ぶとどんなデメリットがありますか?

- 確定申告が不要になる反面、配当控除の適用を受けられなくなります。