更新日

株式の譲渡契約を締結する際に用いられる買戻条項。一定の条件を満たした場合に買い主から買い戻しができる特約のことで、買い手と売り手の双方にメリットがあります。

この記事では、買戻条項の意味やメリット、注意点といった基礎知識を解説しています。

このページのポイント

~買戻条項とは?~

株式の譲渡契約を締結する際に用いられる条項の一種で、一定の条件を満たした場合に、買い主から買い戻しができる特約で、原則売買契約と同時に設定するのが基本である。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #買戻条項とは?

~その他 M&Aについて~

目次

1. 買戻条項とは?

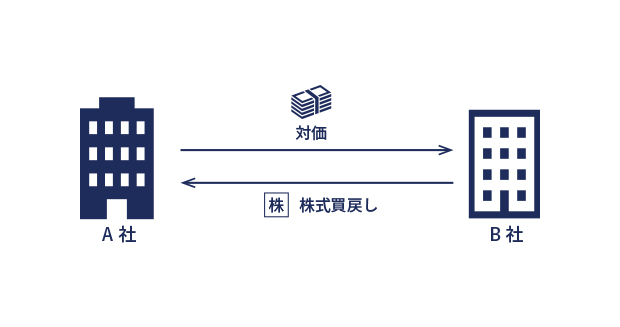

買戻条項は、株式の譲渡契約を締結する際に用いられる条項の一種です。一定の条件を満たした場合に、買い主から買い戻しができる特約です。

M&Aにおいては、主にベンチャー企業とベンチャーキャピタルとの投資契約(株式譲渡契約)で買戻条項が用いられることがあります。投資を受けるベンチャー企業の上場が不可能になった場合に、その企業もしくは経営者が株式を買い戻す義務を負う旨の条約を定めるのが一般的です。

2. 買戻条項を設定する意味

株式譲渡契約において買戻条項を設定することは、どのような意味を持つのでしょうか。ここでは、投資をする側とされる側の視点で、買戻条項を設定した場合のメリットをそれぞれ見ていきましょう。

2-1. 【投資をする企業側】リスクの軽減

投資をする企業側が買戻条項を設定するメリットとして、投資対象となる企業の事業がうまくいかなかったり、投資契約上の条件が履行されなかったりした場合のリスクヘッジができることがあげられます。

具体例としては、次のような事態に備えることが可能です。

- 投資対象企業の上場がとん挫した

- 機密情報保護に関する違反があった

投資には常に何らかのリスクが伴います。買戻条項を契約書に含めておくことで、投資をする企業側は一定の条件をもとに契約を解除して資金を回収できます。

2-2. 【投資を受ける企業側】事業継続のための布石

買戻条項の設定は、投資を受ける企業側にもいくつかのメリットがあります。

投資を受ける企業にとって、上場が難しくなった場合に自社の株式を買い戻すことができれば、投資家の判断に左右されない自社の経営の実現が可能になります。また、上場が実現しなかった場合に株式を買い戻すことは、投資家にとってはリスクヘッジになるので、投資を受ける企業にとっても投資を得やすくなるという副次効果も期待できるでしょう。

3. 買戻条項に関して注意すべきポイント

ここでは、株式譲渡契約における買戻条項に関して注意すべきポイントを解説します。

3-1. 売買契約と同時に設定するのが基本

買戻条項の特約は、原則として売買契約と同時に設定します。ただし、売買契約と同時に設定されなかった場合でも特約がすべて無効になるとは限りません。一定の効力が認められる場合もあるので注意が必要です。

3-2. 結局回収が難しくなるリスクがある

買戻条項が設定されていても、投資する側が確実に投資した資金を回収できるわけではない点にも注意しましょう。

投資を受けた企業が上場を行わなかった場合に、株式を買い戻すことで資金の回収を試みても、上場を断念した企業側に支払いを行う能力や体力がないケースは数多くあります。そのため、買戻条項には投資をする側のリスクヘッジとしての実質が伴っていない条項だという見解もあるのが現状です。

M&Aの場合は、経営権の移転が発生することで、当事者間の関係性が複雑になります。そのことが、M&Aにおいて買戻条項が積極的に使われない理由の一つにもなっています。

4. まとめ

株式譲渡契約を締結する際に買戻条項を設定することで、投資する側とされる側の双方にリスクヘッジのメリットがあります。

しかし、実際には買戻条項が設定されていても履行できないことがあるので注意が必要です。特にM&Aは条件が複雑になることから、当事者間の最適な選択肢を探るうえでは専門家のアドバイスを受けることも重要です。

M&Aキャピタルパートナーズは、専門家の視点でM&Aによる問題解決をサポートしています。どのようなお悩みでも、まずはお気軽にお問い合わせください。