目次

更新日

DCF法について

DCF法とは、ディスカウントキャッシュフロー法の略語で、日本語では「割引現在価値法」と訳されます。DCF法は、株式価値を算定するうえで広く用いられており、主要な方法の一つです。

理論上、もっとも合理的な企業価値評価法と言われ、ファイナンス理論に裏付けられています。こちらの記事では、DCF法の概要、具体的な計算方法、留意点やメリット・デメリットについて説明します。

DCF(ディスカウントキャッシュフロー)法とは

DCF法とは、ディスカウントキャッシュフロー法の略称であり、英語で記載するとDiscounted Cash Flow Methodです。表記のとおり、キャッシュフローを現在価値に割り引く方法で、企業が将来獲得するであろうキャッシュフローを割り引くことで計算します。事業計画に基づいて算出された将来のキャッシュフローを割引率で割り引いた「現在価値」を合計し、評価対象として算定する方法です。

DCF法は不動産鑑定でも用いられ、対象となる物件の収益額を現在価値に割り戻すことで計算します。

DCF法の計算方法

DCF法は、以下の流れで算出します。

それぞれの内容、具体的な計算方法について解説します。

FCF(フリーキャッシュフロー)の設定

DCF法で株式価値を算定するには、FCF(フリーキャッシュフロー)の計算が必須です。

FCFは、企業が事業を営んでいくうえで自由に使えるお金を指しており、借入金などの財務活動により発生するキャッシュフローは含まれません。

FCFがマイナスとなる場合には、そのままにしておくと企業の存続が難しくなるため、銀行借入や新株発行、資産売却などをすることで資金調達する必要が生じます。

【FCFの計算式】

FCFの計算方法について説明します。

フリーキャッシュフローは一般的に、「営業活動によるキャッシュフロー」と「投資活動によるキャッシュフロー」によって計算が可能です。

ただし、DCF法で算定する際には、上記の計算では煩雑となるため、以下の計算式を用いて算出します。

- FCF=営業利益 ×(1-税率)+ 減価償却費-設備投資額 ± 運転資本の増減額

営業利益は会社が作成した事業計画をもとに、減価償却費と設備投資額については会社がまとめた設備投資計画に基づき、それぞれ計算します。どちらの数字も恣意性が入りやすいため、使用する際は留意が必要です。

M&Aを実施する場合には「デューデリジェンス」を実施して、事業計画や設備投資計画の妥当性などをあらかじめ検証しておきましょう。

割引率の算定

DCF法は、「時間の経過とともにその価値が変化する」という考え方が根底にあります。それに基づき、キャッシュフローを現在価値に割り引くことになるため、割引率を算定する必要が生じます。

DCF法における割引率は、加重平均資本コストを用いるのが一般的です。

加重平均コストとは、資金調達する際の「借入コスト」と「株主資本コスト」を加重平均で計算したものです。要は、その会社が資金を調達した際のコストを示しています。

加重平均コストの計算式は、以下のとおりです。

- WACC=負債コスト ×(1-実効税率)× 〔有利子負債総額 ÷(有利子負債総額+株式の時価総額)〕+資本コスト × 〔株式の時価総額 ÷(有利子負債総額+株式の時価総額)〕

負債コストは支払利息などの負債で、資金を調達する際のコストを指します。類似会社もしくは対象会社の有利子負債の利率などから設定されるのが通常です。

また、株主資本コストは株主が期待する収益を用いることになりますが、直接的な算出が難しいため、一定の前提を置いて計算する「CAPM理論」などに基づき算定します。

TV(ターミナルバリュー)の設定

株式価値を算定する際は、企業の継続を前提に計算しますが、将来を予測することは難しく、会社の事業計画も「5年前後」が一般的です。

その後の算出を行うために必要となるのが、TV(ターミナルバリュー)です。

会社の事業計画以降の計算において、ターミナルバリューを設定することで、事業計画期間以降のキャッシュフローを事業価値に取り込むことができます。

上記をベースに計算するため、事業計画期間以降の成長率も考慮することになります。

ただし、その際に用いられる成長率は「インフレ率」を基準にしていることが多く、IMFによる世界経済の成長率予測などを使用するのが一般的です。各国におけるインフレ率がベースとなり、日本であれば1%程度に設定されます。

TV(ターミナルバリュー)の計算方法

ターミナルバリューの具体的な算定方法を解説します。以下の計算式を用いるケースが大半です。

- TV=事業計画の最終年度のFCF ×(1+成長率)÷(割引率-成長率)

ターミナルバリューは、「事業計画の最終年度のFCF」をベースに算出するため、事業計画最終年度のFCFが経常的な水準となっているかが重要です。

例えば、成長企業で事業計画の最終年度が成長途上の水準である場合は、株式価値に正しく反映されなくなるでしょう。

株式価値の算出

株式価値を算定するためには、調整が欠かせません。

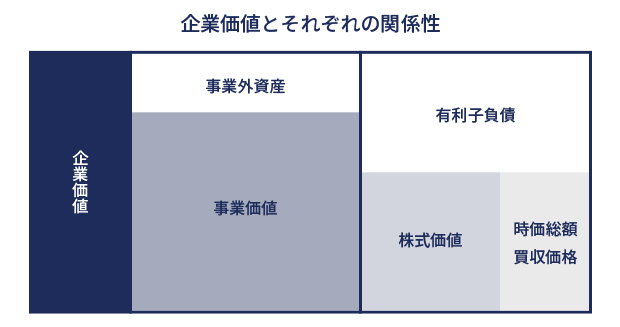

先述のとおり、事業計画期間のFCFとTVを現在価値に割り引いて合計することで、事業価値を計算する流れです。「事業価値」はその名の通り、事業から生み出された価値を表します。

そこに事業資産に対して、事業に関係の無い資産である「事業外資産」を加算することによって、企業価値を算出するのが特徴です。

事業外資産の例を挙げると、事業に使っていない遊休資産や有価証券などが該当します。これらの資産は売却価値を前提にしており、各資産の時価で調整されるのが通常です。

最終的に、企業価値から有利子負債を控除することで、株式価値を算定します。

税効果会計を適用する際の留意点

DCF法において、含み益のある事業外資産があるケースでは、税効果会計の適用の要否に注意が必要です。

例えば、買収対象企業が含み益のある遊休土地を保有し、売却を予定している場合、買い手企業は土地の時価を事業価値に加算します。

ただし、売却により発生した売却益には税金が課されるため、その分を考慮せずに株式価値を上乗せすると、企業価値にマイナスが発生します。

そのため、土地の時価を株式価値に加える際は、含み益に対する税金(繰延税金負債相当額)を同時に減額することになるでしょう。

DCF法を用いるメリット・デメリット

DCF法は理論的でメリットも大きいのですが、その一方でデメリットもあります。DCF法を用いる際のメリットやデメリットは以下のとおりです。

DCF法を用いるメリット

DCF法の主なメリットは、将来の予想フリーキャッシュフローを現在価値に割り引くことで事業価値を算出するため、将来の収益性を反映した評価が可能となる点です。

また、割引率やフリーキャッシュフローの予想を適宜調整することにより、多様なシナリオを評価するのに適しています。

DCF法を用いるデメリット

DCF法の主なデメリットは、将来のキャッシュフローを予測する必要があり、予測が困難な場合や不確実性が高い場合には、評価結果が不正確になる可能性がある点です。

適切な割引率を設定するのは難しく、割引率の多少の変動でも企業価値に大きな影響を与えることから、DCF法は専門的な知識と経験を必要とします。

まとめ

ここまで解説したように、DCF法は会社の将来性などを織り込めるといったメリットが大きい評価法ですが、一方で専門的な知識や経験が欠かせません。知見が無ければ対象会社の評価を正しく行うことができず、高値で買収してしまうなど、失敗に直結するリスクも高まります。

専門家を活用することにより、評価の精度を高めていくほうが良いでしょう。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- DCF法とは何ですか?

- DCF法とはディスカウントキャッシュフロー法の略称で企業が将来獲得するであろうキャッシュフローを現在価値に割り引くことで株式価値を計算する手法です。

- DCF法のメリットとデメリットは何ですか?

- DCF法のメリットには将来の収益性を反映した評価が可能であることと多様なシナリオを評価できることが含まれます。一方デメリットには将来のキャッシュフローを予測する必要があり予測が困難な場合や不確実性が高い場合には評価結果が不正確になる可能性があることが挙げられます。

- DCF法の計算方法は?

- DCF法の計算方法にはフリーキャッシュフロー(FCF)の設定と割引率の算定とターミナルバリュー(TV)の設定と株式価値の算定のステップがあります。これらを順に行うことで企業の株式価値を算定します。

M&A関連記事

- 後継者不足の実態

- 廃業

- 従業員への事業承継

- 中小企業のM&Aの現状

- 中小企業のM&A実績

- 医療法人の事業承継

- 事業承継時の消費税の取扱い

- ハッピーリタイア

- 親族外承継

- 倒産

- 経営不振

- 会社売却

- 後継者のいない会社を買う

- 非上場株式の譲渡

- 株式譲渡にかかる税金

- アーリーリタイア

- 事業承継計画書の記載項目

- 事業承継ガイドライン

- 包括承継

- 事業承継の流れ

- 事業承継における後継者選定

- 事業承継における後継者育成

- 事業承継のチェックリスト

- 事業承継に潜むリスクと対策

- 事業承継の主要スキーム比較

- 事業承継特別保証制度

- 事業譲渡における知的財産権

- 事業承継に向けた資金調達方法

- 承継時の債権・債務の取扱い

- 事業承継に伴う労務管理リスク

- 「事業承継」と「事業継承」の違い

- 事業承継とは

- 事業承継とM&Aの違い

- 事業承継における課題

- 事業承継対策の必要性

- 事業承継を実施するタイミング

- 事業承継で活用できる融資

- 事業承継M&A

- 事業承継問題

- 事業譲渡の相場

- 事業承継における生命保険

- 事業承継コンサルティング

- 事業承継の専門家

- 持株会社を活用した事業承継

- 事業承継と資産移転

- 事業承継の税務対策

- 事業承継計画

- 相続時精算課税制度

- 事業承継税制

- M&Aとは?

- 企業価値

- 事業譲渡

- 株式譲渡

- スモールM&A

- M&Aのメリット

- 経営戦略とM&A

- 売手側、買手側の課題

- M&Aとシナジー効果

- 会社売却の相場

- M&Aの情報漏洩対策

- M&A取引における金融商品取引法

- M&Aと節税

- 会社法

- M&A仲介

- 日本のM&Aの歴史

- 代表取締役と社長の違い

- 事業提携

- ファイナンシャルアドバイザー

- 決算(M&Aにおける決算の重要性)

- 損切り

- M&Aの手数料

- 敵対的買収

- 事業売却

- 休眠会社

- M&Aのスキーム(手法)

- 会社の解散

- COC条項(チェンジ・オブ・コントロール条項)

- M&Aの条件交渉

- 買収防衛策

- M&Aの市場規模

- 投資と融資の違い

- M&Aにおける必要書類

- M&Aの注意点

- 吸収合併における存続会社

- 株式分割

- 事業譲渡における消費税

- 総合課税と分離課税の違い

- M&Aにおける独占禁止法

- 中小M&Aガイドライン

- M&Aの事例

- 第二会社方式

- 株価の決まり方

- 資本と負債の区分

- 税務メリットの最適化

- アーンアウトの税務・会計処理

- 事業再生における税務

- 商標権の譲渡

- 許認可の承継

- 許認可の譲渡

- 合同会社のM&A

- 事業譲渡での売掛債権

- 株式譲渡の登記申請

- ポストM&A

- テール条項

- 税理士が担う役割

- M&A実施時の実務

- M&Aにおける失敗

- 親族間株式譲渡の方法

- M&Aにおける借地権譲渡

- M&Aでの債権者保護手続き

- 事業譲渡の「のれん」

- 合併と買収の違い

- 会社分割における債権者保護手続き

- 吸収合併における仕訳・会計処理

- 会社分割の登記方法

- 吸収合併での契約承継

- スタートアップにおけるM&A

- 買収にかかる費用

- 廃業する会社を買う

- 休眠会社を買う

- 有限会社の株式譲渡

- TOBの規制

- TOBの不成立

- 無償の株式譲渡

- 株式譲渡と消費税

- 家族への株式譲渡

- M&Aの会計処理方法

- 株式譲渡の仕訳方法

- M&Aにおける意向表明書

- M&Aにおける退職金

- M&Aと株価

- 合併における債権者保護手続き

- 事業譲渡の株主総会

- 事業譲渡でかかる費用

- 個人事業主の事業譲渡

- 株式移転の仕訳

- 株式交換の適格要件

- TOBの手続きの流れ

- 株式交換の仕訳

- 業務提携と業務委託の違い

- 会社分割の税金

- 会社分割の不動産取得税

- 事業譲渡と株式譲渡の違い

- M&Aマッチングサイト

- M&Aのリスク

- M&Aにおける弁護士法人

- M&Aにおける税理士法人

- 株式価値

- M&Aにおける営業権

- M&Aにおける表明保証保険

- 範囲の経済

- M&Aにおけるディール

- M&Aにおけるアドバイザリー契約

- マッチングを成功させる方法

- M&A仲介とFAの違い

- M&Aアドバイザリー

- M&Aと税金

- M&Aの着手金

- M&Aのリテイナーフィー

- M&Aの中間報酬

- レーマン方式

- 企業価値評価(バリュエーション)

- M&Aの企業価値算定費用

- 収益拡大

- 中小企業の課題

- 会社買収

- M&Aの相談先

- 選択と集中

- 個人M&A

- 事業承継補助金

- 財務分析の指標

- M&A支援機関登録制度

- 会社買収後の影響・変化

- 赤字会社の売却

- 親族内承継と第三者承継の比較

- M&Aの目的

- 親族内承継

- M&Aにおける資格

- M&Aのティーザー

- M&Aにおける銀行の役割

- 株式取得でかかる費用

- 個人で会社を買う方法

- 新設分割の手続き

- M&Aによる多角化戦略

- 経営資源集約化税制

- M&Aにおける監査法人

- SWOT分析

- アンゾフの成長マトリクス

- 商法と会社法の違い

- 買収

- 資本業務提携

- 業務提携

- 企業の合併

- 会社分割

- 第三者割当増資

- 株式移転

- 株式交換

- 提携仲介契約

- 経営統合

- 資本参加

- 株式持ち合い

- LBO(レバレッジド・バイアウト)

- MBO(マネジメント・バイアウト)

- 株式取得

- 吸収合併

- 新設合併

- 異業種参入

- 子会社売却

- EBO(エンプロイーバイアウト)

- バイアウト

- エスクロー

- 組織再編

- TOB(株式公開買付)

- MBI(マネジメント・バイ・イン)

- 株式交付

- マルチプル法

- イグジット(EXIT)

- カーブアウト

- クロスボーダーM&A

- 不動産M&A

- ベンチャー企業にとってのM&A

- 逆さ合併

- 分社型分割

- 三角合併

- M&Aによる投資

- M&Aを活用した起業

- 新規事業のM&A

- 適格株式移転

- M&Aの手法

- M&Aの手続きの流れ

- 株式譲渡の留意事項

- M&Aとノンネームシート

- M&Aと契約書

- M&Aの基本合意契約書

- 法務のポイント

- デューデリジェンス

- M&Aの表明保証

- M&Aのクロージング

- M&AにおけるPMI

- 最終契約

- マネジメントインタビュー

- 合弁会社

- M&Aの資金調達

- IM(企業概要書)

- ロングリスト

- ショートリスト

- M&Aのソーシング

- 資金調達

- トップ面談

- 株式譲渡の議事録

- 個人事業におけるM&A

- 株式上場

- マーケットアプローチ

- 医療法人の出資持分

- 会社の廃業手続き

- M&Aグロース

- EBITDAマルチプル

- VDR(バーチャルデータルーム)

- ディスクロージャー

- ビジネスデューデリジェンス

- ITデューデリジェンス

- ベンダーデューデリジェンス

- 人権デューデリジェンス

- 累進課税

- キャピタルゲイン

- 退職所得

- 新株予約権

- EPS(一株当たり純利益)

- IRR(内部収益率)

- EVA(経済的付加価値)

- 環境デューデリジェンス

- 超過収益力

- 期待収益率

- 法務デューデリジェンス

- オーガニックグロース

- インカムアプローチ

- コストアプローチ

- のれん

- EBITDA

- 正常収益

- 時価純資産法

- SPC(特別目的会社)

- ストックオプション

- 株主間契約

- ROA(総資産利益率)

- BS(貸借対照表)

- PL(損益計算書)

- 連結決算

- PBR(株価純資産倍率)

- ROE(自己資本利益率)

- 自社株買い

- 株式消却

- 持分法適用会社

- ステークホルダー

- コンプライアンス

- スピンオフ

- 完全子会社

- 非連結子会社

- リーグテーブル

- 株式併合

- 買戻条項

- ポイズン・ピル

- スクイーズアウト

- フリーキャッシュフロー

- NDA(機密保持契約)

- ホワイトナイト

- インサイダー取引

- 事業拡大

- 事業再生

- 経営者保証

- 業務移管

- 債券

- 適時開示

- MOU(基本合意書)

- SPA(株式譲渡契約書)

- テンダー・オファー

- ペーパーカンパニー

- 黄金株

- リストラクチャリング

- スコーチドアースディフェンス

- 包括利益

- 偶発債務

- DDS

- NPV(正味現在価値)

- 黒字倒産

- プライベートエクイティ(未公開株式)

- TSA

- プロラタ方式

- 割引現在価値

- サクセッションプラン

- 事業再生ADR

- 負ののれん

- フィナンシャルバイヤー

- XBRL

- 匿名組合

- 特別決議

- ノンリコースローン

- オーバーアロットメント

- シニアローン

- スーパー・マジョリティ条項

- スタンドスティル条項

- ブリッジローン

- DIPファイナンス

- 労働契約承継法

- 純有利子負債(ネット デット)

- 財務シナジー

- コストシナジー

- 連結子会社

- ホールディングス

- 投資銀行

- サイトM&A

- カバレッジ部門

- 適格合併

- コングロマリット

- 債務超過

- インカムゲイン

- 零細企業

- 持株会

- アライアンス

- 非適格組織再編

- 適格組織再編

- 配当所得

- 株式譲渡所得

- 組織再編税制

- 投資ファンド

- 事業戦略

- 技術提携

- 企業再生

- ベンチャーキャピタル(VC)

- 関連会社

- ノンコア事業

- コア事業

- 規模の経済

- 企業生存率

- 子会社化

- オーナー企業

- キラー・ビー

- クラウン・ジュエル

- グリーン・メール

- ゴールデンパラシュート

- ジューイッシュ・デンティスト

- スタッガード・ボード

- 財務デューデリジェンス

- 分社化

- スケールメリット

- ストラクチャー

- DES(債務の株式化)

- PER(株価収益率)

- 利益相反

- IPO

- エグゼキューション

- 個人保証

- 資本性劣後ローン

- 株式の贈与

- 無対価合併

- 国際租税条約

- ブレークアップフィー条項

- 資本性ローン

- 株主ローン

- 益金不算入

- タックスシールド

- 役員報酬

- 会社清算

- 繰越欠損金

- 移転価格税制

- 租税回避リスク

- メザニンファイナンス

- 外国子会社合算税制

- ジョイントベンチャー

- タグアロング

- エクイティロールオーバー

- タームシート

- 自社株贈与

- ドラッグアロング

- 株式相続

- 民事再生

- 創業者利益

- M&Aシニアエキスパート認定制度

- PPA(取得原価の配分)

- 100日プラン

- 従業員リテンション

- 事業承継ファンド

- 事業承継信託

- 垂直型M&A

- M&Aファイナンス

- M&Aブティック

- サルベージ・レシオ

- アーニング・マルチプル・レシオ

- 譲渡承認取締役会

- 産業再生法

- 源泉徴収

- みなし配当

- 地位承継

- コーポレートガバナンス

- 合併比率

- 事業承継士

- 事業譲渡契約書

- 株式譲渡承認請求書

- 合併契約書

- 簡易合併

- 逆三角合併

- 競業避止義務

- プロキシー・ファイト

- パールハーバー・ファイル

- Qレシオ

- MSCB

- IFRS

- 株式譲渡制限会社

- 大量保有報告

- 自己株式

- 現物出資

- チャイニーズ・ウォール

- コントロールプレミアム

- キャッシュ・テンダー・オファー

- 買収プレミアム

- 海外M&A

- 友好的買収

- 事業買収

- M&Aコンサルティング

- EV(事業価値)

- MEBO

- アセットパーチェス

- ゴーイング・プライベート(Going Private)

- シェルカンパニー

- バックエンド・ピル

- パックマン・ディフェンス

- 事業譲渡類似株式

- 株式移転計画書

- 簿外債務

- 売渡請求

- 財務アドバイザー

- レバレッジ効果

- 減損価格

- 合併公告

- LBOファイナンス

- アーンアウト

- オリジネーション

- シナジーバイヤー

- シャーク・リペラント

- スーイサイド・ピル

- ティン・パラシュート

- 事業再生ファンド

- PEファンド

- バイアウトファンド

- MBOファンド

- 低廉譲渡

- 独占交渉権

- 基本合意

- 企業再生支援機構

- 監査法人

- ネームクリア

- M&Aアドバイザー

- IN-IN・OUT-IN・IN-OUT

- 吸収分割契約書

- 人事デューデリジェンス

- 再生ファンド

- サーチファンド

- 税務デューデリジェンス

- 第三者承継

- 総数引受契約

- TMK(特定目的会社)

- SPAC(特別買収目的会社)

- 相対取引

- LOI(レターオブインテント)

- アナジー効果

- エクイティファイナンス

M&Aへの疑問

M&Aに関する疑問に市場統計や弊社実績情報から、分かりやすくお答えします。

業種別M&A動向

日本国内におけるM&Aの件数は近年増加傾向にあります。その背景には、企業を取り巻く環境の変化があります。

成約事例インタビュー

それぞれの選択

「様々な思いと葛藤の末に、最終的になぜM&Aを決断したのか?」

弊社でM&Aを実施し、事業の承継や発展を選択した経営者の方々のインタビューを、

「M&Aご成約事例インタビュー“それぞれの選択”」としてご紹介しております。

M&Aキャピタルパートナーズが

選ばれる理由

創業以来、売り手・買い手双方のお客様から頂戴する手数料は同一で、

実際の株式の取引額をそのまま報酬基準とする「株価レーマン方式」を採用しております。

弊社の頂戴する成功報酬の報酬率(手数料率)は、

M&A仲介業界の中でも「支払手数料率の低さNo.1」を誇っております。

-

明瞭かつ納得の手数料体系

創業以来変わらない着手金無料などの報酬体系で、お相手企業と基本合意に至るまで無料で支援致します。

- 関連ページ -

-

豊富なM&A成約実績

創業以来、国内No.1の調剤薬局業界のM&A成約実績の他、多種多様な業界・業種において多くの実績がございます。

- 関連ページ -

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。