更新日

株式譲渡所得について

日本の税金制度の中に所得税があります。所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。所得はその性質によって次の10種類に分かれそれぞれの所得について、収入や必要経費の範囲あるいは所得の計算方法などが定められています。

株式譲渡所得とは、株式を譲渡することで得られる利益に課税される所得の一種で、所得税の「譲渡所得」に分類されます。特にM&A(合併・買収)においては、中小企業の経営権移転に伴う株式の売買が多く行われ、それにより株主に株式譲渡所得が発生します。

【補足】10種類の所得について

- 利子所得

- 公社債や預貯金の利子、合同運用信託・公社債投資信託や公募公社債等運用投資信託の収益の分配

- 配当所得

- 法人から受ける剰余金の配当、利益の配当、剰余金の分配、投資法人の金銭の分配、基金利息、投資信託(公社債投資信託及び公募公社債等運用投資信託を除く)及び特定受益証券発行信託の収益の分配

- 不動産所得

- 不動産、不動産の上に存する権利、船舶又は航空機の貸付けによる所得

- 事業所得

- 農業、漁業、製造業、卸売業、小売業、サービス業、その他の事業から生ずる所得

- 給与所得

- 俸給、給料、賃金、歳費、賞与など

- 退職所得

- 退職手当、一時恩給、その他退職により一時に受ける給与など

- 山林所得

- 所有期間5年超の山林の伐採又は譲渡による所得

- 譲渡所得(★今回の対象)

- 資産の譲渡(建物等の所有を目的とする一定の地上権の設定等を含む)による所得

- 一時所得

- 営業を目的とする継続的行為から生じた所得以外の一時の所得で労務その他の役務又は資産の譲渡の対価としての性質を持たないもの

- 雑所得

- 国民年金、厚生年金などの公的年金等、上記の所得のいずれにも当てはまらないもの

本記事では、「株式譲渡とは?株式譲渡とは?|詳細記事へ」の基本的な理解を踏まえたうえで、株式譲渡所得の基本から、譲渡所得税の仕組み、具体的な計算方法、M&Aでの株式売却における税務上の注意点まで、わかりやすく解説します。

- 株式譲渡の全体像や手続きの流れについて知りたい方はこちら

- 株式譲渡とは?

~事業承継の手続きと中小企業でよくある論点~

このページのポイント

~株式譲渡所得とは?~

株式譲渡所得とは、株式の売却によって得られる利益を指し、M&A時には取得価額や経費の正確な把握が重要です。譲渡益に対しては一定の税率が課され、計算方法を理解しておくことが納税・節税の基本となります。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #株式譲渡所得とは?

~その他 M&Aについて~

株式譲渡所得の概要

株式譲渡所得とは?

株式譲渡所得とは、株式を譲渡することによって得られた所得をいいます。

個人株主の場合は、定率(所得税15%+住民税5%)の分離課税となるため、配当所得等と比べて有利になる場合が多いと認識されています。

M&Aにおける株式譲渡

株式譲渡は中小企業のM&A(Mergers and Acquisitions、合併・買収)においても広く活用されている手法です。

譲受側が譲渡側の株式を買い取って、譲渡側の経営権を取得する取引をさします。株式譲渡を行うと、譲渡側では譲渡所得を得られるため、アーリーリタイアや別事業への投資などを目的に、株式譲渡を検討する経営者も多く存在しています。

特に上記の目的で株式譲渡を行う場合、課される税金の知識を知る必要があります。株式譲渡を行った人へ課せられる税金の概要を説明します。

M&Aにおける株式譲渡時の税金

M&A目的で株式譲渡を行う場合、課される税金については、以下のとおりです。

譲渡所得税

株主が株式譲渡によって譲渡益を手に入れた場合、これに対して譲渡所得税と呼ばれる税金が課されます。譲渡益とは、株式の譲渡価額から「株式の取得価額・取得にかかった費用」と「株式譲渡にかかった費用」を差し引いて算出される利益です。

譲渡所得税は、所得税(法人が実施した場合は法人税)・住民税・復興特別所得税などにより構成される税金です。

譲渡所得税の計算方法

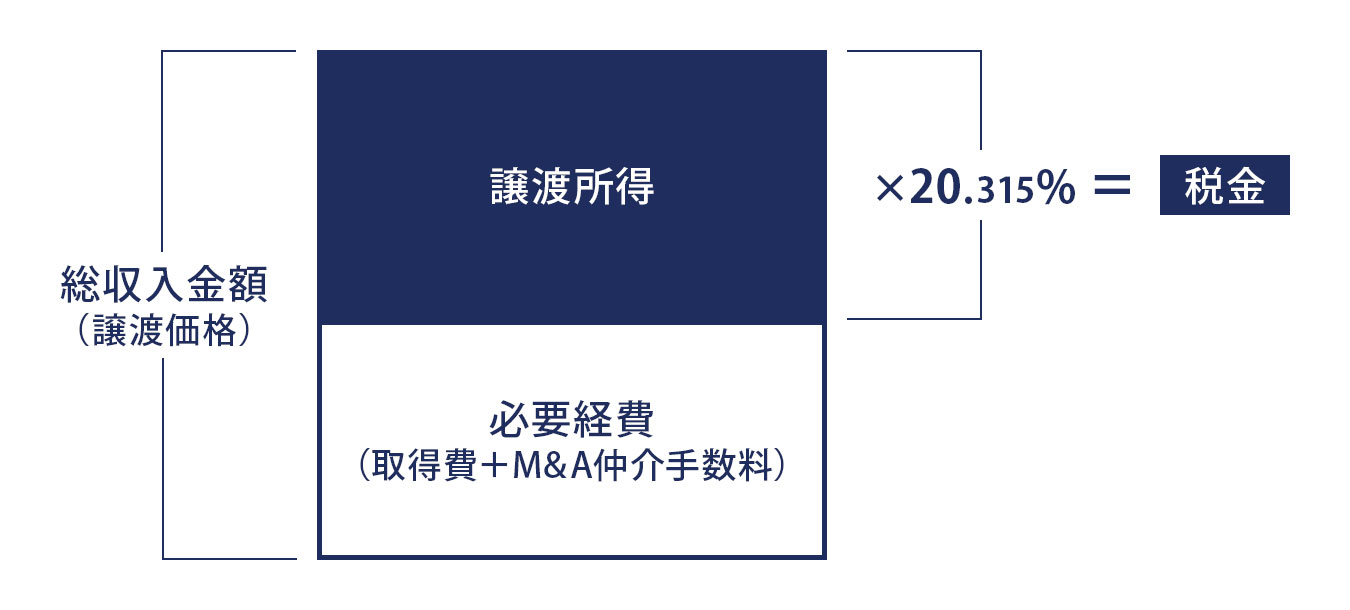

次に株式譲渡にかかる譲渡所得税の計算方法についてです。以下の計算式を活用して、株式譲渡における譲渡所得の金額を求めます。

「譲渡所得=総収入金額(譲渡価額)-必要経費(取得費+M&A仲介手数料など)」

総収入金額とは、実際に株式の譲渡対価として手に入れた金額のことです。株式譲渡の当事者双方が協議したうえで決定されます。必要経費とは、譲渡を行う株式を取得した際に発生していた「取得費」およびM&A仲介会社などに支払う「委託手数料」などの総称をいいます。

株式譲渡にかかる税金は、譲渡所得の金額をもとに求めます。譲渡所得にかかる税金は譲渡所得に対して20.315%が課されるため、以下の計算式で求めることが可能です。

「譲渡所得税=譲渡所得✕20.315%」

M&Aにおける株式譲渡時の税金と取得価額の関係

株式の取得価額は、税金を納める際に必要となります。

株式の取得価額とは、株式を取得したときに支払った払込代金や購入代金、購入手数料、消費税、名義書換料など、株式取得の際に使った費用全てを指します。売却した際の譲渡所得額は、売却額から取得価額と売却手数料などを差し引いたうえで求めます。

取得価額以外に、時価というものがあります。上場株式は、市場の取引価格が時価です。非上場株式は、所得税法で定められている方法で時価が決まります。

また、1日のうちに売買を繰り返した場合、保有価格と買い戻し価格の平均で取得価額か決まります。売却額と平均額の差額分が課税となるので留意が必要です。

まとめ

株式譲渡所得は、株式を売却することで発生する利益に対して課税される所得であり、特にM&Aの場面では避けて通れない重要なテーマです。譲渡所得の計算には、譲渡価額から取得費や仲介手数料などの必要経費を差し引く必要があり、これに基づいて一律20.315%の税率が適用されます。取得価額の正確な把握は、税金を過不足なく納めるためにも非常に重要です。M&Aに伴う株式売却を検討する際は、事前に税理士など専門家と連携し、想定される税負担や最適な手続きをしっかりと確認しておくことが成功の鍵となります。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 株式譲渡所得とは何ですか?

- 株式を売却した際に得られる利益のことを株式譲渡所得と呼び、20.315%の分離課税が適用されます。

- M&Aで株式譲渡をした場合、税金はどうなりますか?

- 譲渡益に対して所得税・住民税・復興特別所得税を含む20.315%の譲渡所得税が課されます。

- 株式譲渡所得の計算方法を教えてください。

- 「譲渡価額−取得価額−譲渡費用」で求めた利益に20.315%をかけて税額を計算します。

- 株式の取得価額には何が含まれますか?

- 株式取得時の購入代金、手数料、消費税、名義書換料などすべての取得関連費用が含まれます。