更新日

会社売却について

会社売却とは、企業の経営権を第三者に譲渡することです。近年は後継者不足が深刻化していることから、事業の継続や成長を目指す経営者が第三者に対して会社売却を選択するケースも増えています。

しかし、会社売却を適切に実現するためには、自社の企業価値や買い手企業のニーズを把握し、各プロセスを適切に進めていくことが求められます。

そこで本記事では、会社売却の概要や、具体的な手法、メリット・デメリットについて解説します。そのうえで、売却価格の決定方法や、具体的な手順、成功のためのポイントなどについても詳細に見ていきましょう。

このページのポイント

~会社売却とは?~

会社売却とは、企業の経営権を第三者に譲渡することです。本記事では、会社売却の具体的な手法、メリット・デメリット、成功のポイントについて解説します。さらに、売却価格の決定方法や税金、M&A仲介会社の選び方についても詳しく紹介します。

関連タグ

- #M&A

- #M&A関連記事

- #事業承継

- #会社売却とは?

~その他 M&Aについて~

目次

会社売却とは

会社売却とは、会社の所有権を第三者に譲渡することを意味します。

事業や会社を次の世代に引き継ぐ方法には、会社売却による第三者承継のほかにも、経営者の親族に引き継ぐ「親族内承継」などがあり、目的や状況に応じて選ぶことになります。

会社売却と聞くと、経営不振によるやむを得ない決断のようなネガティブなイメージがあるかもしれません。しかし近年は、企業のさらなる成長や継続が期待できる有効な手段として活用されています。

特に、日本では中小企業の後継者不在問題が顕著になっており、後継者が見つからないことを理由に廃業を考える経営者も増えています。会社売却によって新たな経営者が見つかれば、企業がそれまでに培ってきた技術やノウハウといった資産を守れます。

また、会社売却では従業員の雇用も基本的にはそのまま維持されるため、従業員やその家族の幸せにも関わる選択肢だといえます。

近年の会社売却の動向

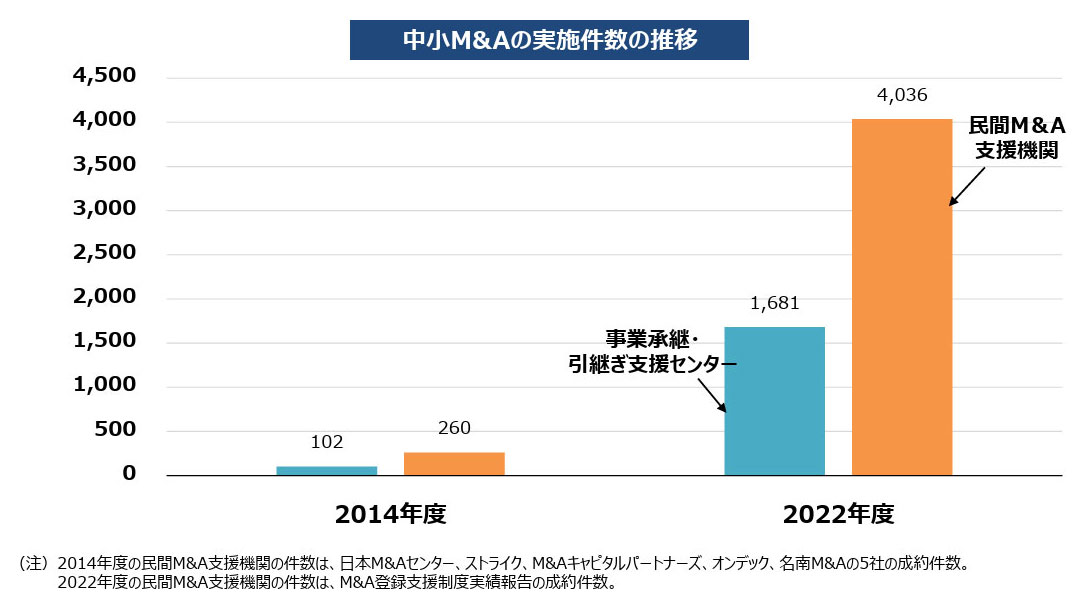

日本における会社売却の件数は年々増えています。

中小企業庁の「事業承継・M&Aに関する現状分析と今後の取組の方向性について」によると、M&Aの件数は2014年度から2022年度にかけて以下のように大幅に増加しており、事業承継や成長戦略の一環として活用されるケースが増えています。

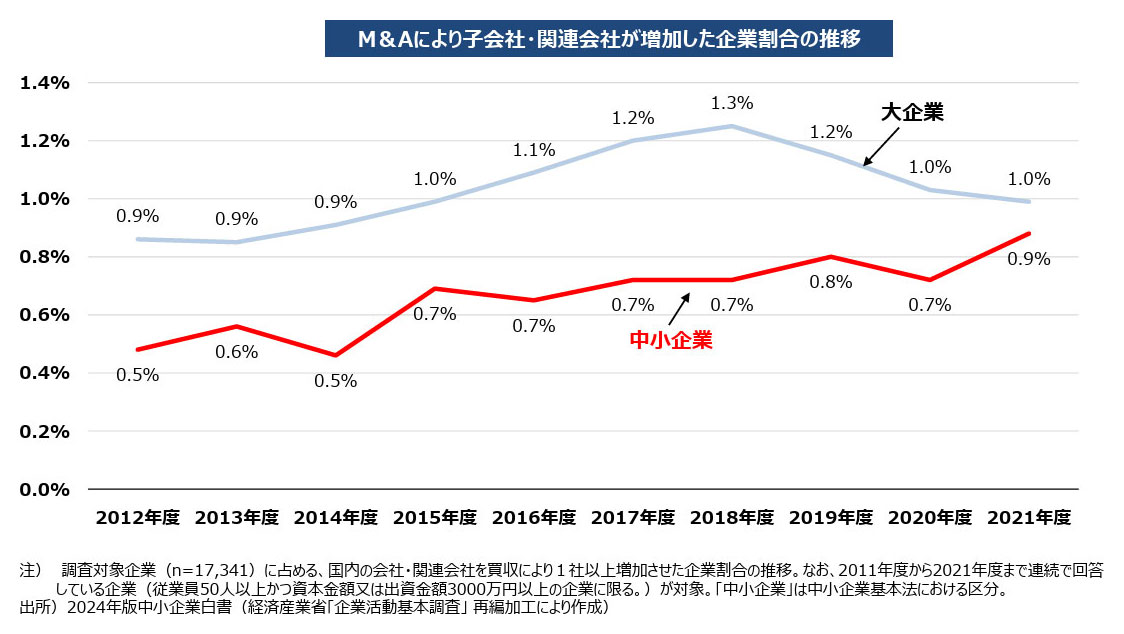

また、M&Aを通じて子会社や関連会社を増やす企業も多く、会社買収のニーズが高まっていることが伺えます。特にコロナ禍以降は、こうした傾向がいっそう顕著です。

また、2006年に中小企業庁が策定した「事業承継ガイドライン」の影響も大きく、後継者不足の解決を目的とした会社売却が積極的に行われるようになりました。

実施する理由

会社売却の主な理由として、次のようなものがあります。

- 事業承継

- 大企業への統合

- コア事業への集中

- IPO(株式上場)を目指す成長戦略

- アーリーリタイア

なかでも、事業承継を目的とする会社売却は増加傾向にあり、後継者不足が進む日本の中小企業において、会社を継続させるための有効な手段として注目されています。

後継者が見つからずにやむを得ず廃業することになると、従業員や取引先に大きな影響を与えます。売却によって廃業を回避できれば、従業員や取引先を守ることが可能になり、資金力のある企業への統合によって経営が安定します。

IPO(株式上場)による成長戦略を目的に売却が実施されるケースもあるでしょう。

また、会社を売却して得た資金を活用し、コア事業の強化や経営リスクの低減を図ることも可能です。例えば、ノンコア事業を切り出して外部へ売却する「カーブアウト」という手法が挙げられます。

さらに、経営者自身のアーリーリタイア(早期退職)を目的に会社を売却するケースも増えています。会社を手放して新たな挑戦をしたり、自由な時間を確保したりすることを目的に、M&Aを選択する経営者も少なくありません。

会社売却の方法

会社売却は、「株式譲渡」と「事業譲渡」の2つの方法に分類されます。それぞれの特徴を見ていきましょう。

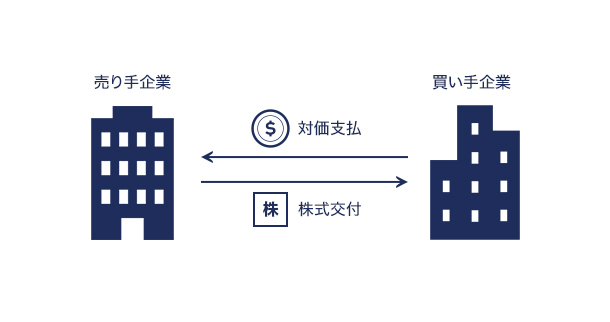

株式譲渡

株式譲渡は、株式を譲渡することで会社の経営権や支配権を売却する方法です。企業の買収と合併を意味する「M&A」の手法としてよく用いられます。

売り手企業と買い手企業が株式譲渡契約を締結し、譲渡代金が支払われるのと同時に、売り手企業が対象企業の株式を交付することで成立します。

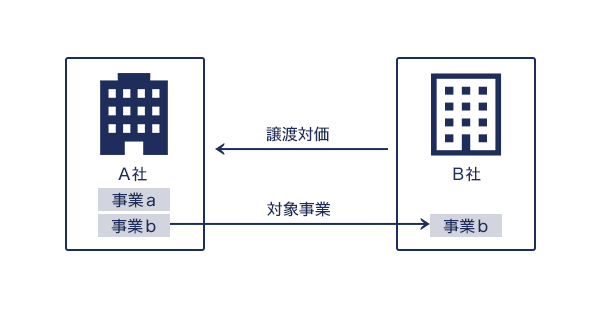

事業譲渡

事業譲渡は、事業の一部またはすべてを売却する方法です。売却する事業を選べることから、ポートフォリオの整理やコア事業への集中を目的として実施されます。一方で、引き継ぐ事業について個別に契約が必要となり、手続きが煩雑になる点がデメリットです。

会社売却のメリット

会社売却を実施すると、さまざまなメリットが得られます。そのなかでも特に重要なものが、以下の4つです。

- 企業の成長に寄与する

- 売却益を獲得できる

- 個人保証を解除できる

- 後継者不足問題解決の糸口になる

それぞれ見ていきましょう。

企業の成長に寄与する

会社売却の最大のメリットは、買い手企業とシナジー効果が生まれ、会社や事業の成長につながる可能性があることです。

自社に適したパートナーを選ぶことで相乗効果が現れ、大きな成果を上げて財務基盤を強化できます。そのためには、自社の強みを活かせるような売却相手を選ぶことが重要です。

売却益を獲得できる

株式譲渡で会社を売却すると、株主は売却益を得られます。オーナー経営者は売却収入を得て新しい人生をスタートさせることになり、売却収入を引退後の生活を支える資産として活用できます。

会社を清算する場合は費用がかかりますが、株式譲渡という方法を選択することで、手残りの金額が多くなることが多いのがメリットです。

個人保証を解除できる

個人保証とは、会社が銀行などの金融機関から融資を受ける際に、経営者が個人として連帯保証人になることです。個人保証が設定されていると、金融機関から支払いを求められた際に経営者が個人として支払う必要があり、大きな負担となります。

会社を売却すると、個人保証も含めて相手先の企業に引き継がれることになるため、現経営者の個人保証の解除が可能になります。

後継者不足問題解決の糸口となる

帝国データバンクが実施した「全国「後継者不在率」動向調査(2024年)」によると、60歳以上の代表者のうち、60%超が将来的な廃業を予定していることが明らかになりました。

この背景としては、少子化により若い世代が減少したことに加えて、親の事業を子が継がないケースが一般的になったことも要因の一つとされています。こうした状況の中、黒字経営であっても後継者が見つからず、やむを得ず廃業を選択する企業も少なくありません。

そんな中、会社売却によって親族以外の第三者に経営権を譲渡し、会社の継続を目指すケースが近年増えています。会社売却により会社が継続すれば従業員の雇用や取引先との関係を継続できるほか、経営者自身も新たなステップに進むための資金を得られます。

会社売却のデメリット

会社売却には、次のようなデメリットがあります。

それぞれのデメリットについて、詳しく解説します。

ロックアップが発生する

ロックアップとは、会社の売却後に一定期間、売却された会社で働かなければならないという取り決めのことです(IPO後に株式の売却を一定期間拘束される意味でも使われますが、ここでは別の意味を指します)。「キーマン条項」と呼ばれることもあり、売却後に就任した新しい経営陣に対する引継ぎを行い、事業の安定を確保します。売却に際しての契約にキーマン条項が入っている場合には、会社を売却したからといって即退任につながるわけではない点は、会社売却のデメリットといえます。

現経営者が、会社の売却後に引退や新事業の展開を考えている場合は、ロックアップが妨げになることもありますが、ロックアップを解除すると売却金額に影響することもあります。そのため、契約からロックアップを外すことは難しいのが実情です。

同じ領域の事業を一定期間制限される

会社売却後、競業避止義務により、同業種の事業への関与を一定期間制限されます。

競業避止義務は、会社の売却後に、売却した会社と同様の事業に関わることを禁止するルールです。売却した会社の経営者が再び似たような事業を立ち上げることで、会社を譲り受けた企業が不利益を被ることを防ぐ目的で定められています。

競業避止義務は契約に定めがない場合、原則として20年間有効で、最大30年まで延長することが可能です。会社法21条によって定められているため、会社売却の契約書に記載が無い場合も注意が必要です。

従業員のモチベーション低下を招く恐れがある

会社の売却は、従業員や取引先に大きな影響を与えます。そのため、交渉の段階では秘密裏に進められるのが一般的ですが、きちんとした説明が無いことでモチベーションが低下する従業員もいるでしょう。

適切なタイミングで従業員に対して説明を行い、理解を促すことが重要です。売却への反発から離職につながるケースもあるため、十分な配慮が求められます。

会社売却の価格算出方法

会社売却を行うためには、対象企業の企業価値を評価しなければなりません。その際の評価方法にはさまざまなものがありますが、主に用いられているのが、下表の3つです。

| 価格算出方法 | 概要 | メリット | 注意点 |

|---|---|---|---|

|

コスト・アプローチ |

企業の持つ資産と負債の簿価または時価に着目し算出 |

シンプルで客観的 |

収益性を加味しにくい |

|

マーケット・アプローチ |

類似会社の株式市場での評価に着目 |

取引相場に近い |

類似会社選択が困難 |

|

インカム・アプローチ |

将来の収益に着目 |

投資判断という意味で最も理論的 |

将来利益予想や割引率の決定が困難で恣意性が入りやすい |

それぞれの算出法について、以下で詳細に解説します。

コスト・アプローチ

コスト・アプローチとは、企業が保有する資産と負債に着目して株式価値を算出する方法です。この手法では、企業の純資産を基準に企業価値を評価します。具体的には、資産総額から負債総額を差し引いた純資産を企業価値とみなします。

純資産の主な算出方法は、簿価純資産法と時価純資産法の2種類です。簿価純資産法では、財務諸表に記載された簿価をそのまま用います。一方、時価純資産法では、資産・負債を市場価値に評価替えして純資産を計算します。会社売却においては、より正確な価値を反映できる時価純資産法が一般的に採用されることが多いです。

コスト・アプローチには、企業の収益性を評価に反映できないという課題があります。そのため、実務では時価純資産法で算出した企業価値に営業権(のれん)を加味することで、より適切な評価を行うケースが多く見られます。

- 関連記事

-

コストアプローチとは?

~計算方法やメリット・デメリットについて解説~ -

時価純資産法とは?

~原理から計算方法、M&Aでの実用例、メリットとデメリットまで詳しく解説~ -

M&Aにおける のれんとは?

~償却方法・減損・会計処理についてわかりやすく解説~

マーケット・アプローチ

マーケット・アプローチとは、株式市場や実際のM&A市場での取引金額を基準に、企業価値を算定する手法です。類似する企業の取引価格や市場での評価をもとに、対象企業の価値を推定します。

この方法の利点は、市場の実勢価格に基づいた評価が可能であり、取引相場に近い価格を算出できることです。しかし、M&A市場での取引金額を基準に算定しようとする場合には中小企業のM&A事例はデータが限られており、特に非上場企業では適用しにくいケースが多くなっています。

また、類似企業や類似取引の選定や算定者の判断によって、算出される企業価値にばらつきが生じる可能性もあります。そのため、補完的な評価手法と併用されることが一般的です。

インカム・アプローチ

インカム・アプローチとは、企業の将来収益に着目し、将来の利益やキャッシュフローをもとに企業価値を評価する手法です。企業価値に収益獲得能力を反映できる点が特徴で、ベンチャー企業のように純資産価値だけでは企業の本質的な価値を正しく評価できない場合に有効とされています。

インカム・アプローチの代表的な手法がDCF(ディスカウントキャッシュフロー)法です。DCF法では、将来のキャッシュフローを予測し、それを現在価値に割り引くことで企業価値を算出します。この手法はファイナンス理論に基づいた合理的な評価方法とされていますが、適用する際にはいくつかの点に注意しなければなりません。

例えば、将来の収益予測が必要なため算定が難しく、算定者の仮定や前提条件によって大きく結果が変わる可能性がある点が挙げられます。そのため、インカム・アプローチを用いる際は、適切なデータと慎重な分析が求められます。

会社売却の流れ

会社売却の流れはケースによって異なりますが、基本的な流れとしては次のとおりです。

- 会社売却の検討・準備

- M&A仲介会社との契約

- 買い手企業の検討

- 秘密保持契約の締結・企業概要書の提示

- トップ面談の実施

- 基本合意書の締結

- デューデリジェンスの実施

- 最終契約の締結・会社売却の実行

- ディスクロージャー・PMIの実施

各ステップについて、詳しく見ていきましょう。

1.会社売却の検討・準備

はじめに、会社売却の目的を明確にしましょう。経営課題や事業承継の必要性を整理し、売却の意義をしっかりと把握しておくことで、適切な買い手を見つけやすくなります。

次に必要なのが、財務データや資産リストの作成など、正確な資料の準備です。これらの情報は、買い手が企業価値を評価する際の基準となるため、不備が無いように整理してください。

また、売却後の方向性を見据えた戦略を立てることも重要です。従業員の処遇や事業の継続性など、売却後の経営方針を明確にすることで、スムーズな交渉が可能になります。

このように準備段階の作業を丁寧に行っておけば、買い手からの信頼が得られやすくなるでしょう。

2.M&A仲介会社との契約

会社売却を円滑に進めるためには、専門家の支援を受けるのがおすすめです。M&A仲介会社を利用すると、会社売却に関する各種手続きや書類作成、買い手との調整や交渉を一括して任せることができます。これにより、各手順の効率や、会社売却の成功率が高まります。

仲介会社を選ぶ際には、過去の実績や手数料体系、対応の丁寧さなどを比較し、自社の状況に適した、なおかつ信頼できる会社を選定しましょう。

また、仲介会社の主な料金体系には、仲介会社が独占的に売却活動を行う「専任契約」と、複数の仲介会社に依頼できる「一般契約」があります。自社のニーズにあったものを選びましょう。

3.買い手企業の検討

会社売却を成功させるためには、適切な買い手企業を選定することが重要です。

買い手の選定では、まず、M&A仲介会社が買い手企業の候補をリストアップし、その情報を記載した「ロングリスト」を作成します。次に、ロングリストの内容をもとに、実際に打診を行う企業を絞り込んだものが「ショートリスト」です。この段階で、候補企業に対して、買収への興味の有無をヒアリングし、具体的な交渉に進めるかどうかを判断します。

ヒアリングの際には、売却企業の特定を避けつつ、買い手候補の初期的な関心を測るためのツールとして、事業内容や財務状況などをおおまかに記載した「ノンネームシート」を用います。ノンネームシートの作成は仲介会社が担当することが一般的です。

- 関連記事

-

ロングリストとは?

~M&Aにおけるメリットや作成方法・ポイントを解説~ -

ノンネームシートとは?

~M&A交渉での役割やIMとの違いを解説~ -

ショートリストとは?

~M&Aにおける意味や役割、作成のポイントを解説~

4.秘密保持契約の締結・企業概要書の提示

ノンネームシートに対して買い手候補が興味を示した場合、情報保護のために秘密保持契約(NDA)を締結します。これにより、売却企業の詳細な情報が外部に漏れるリスクを防ぐことが可能です。

秘密保持契約の締結後、ノンネームシートよりも詳細な情報や自社の魅力を記載した「企業概要書」を作成し、買い手企業に提示します。この企業概要書には、事業内容や財務状況、成長の可能性などが記載され、買い手にとって重要な判断材料となります。

5.トップ面談の実施

買い手候補が買収の意思を示した段階で、売り手と買い手の経営トップ同士による面談が実施されます。この面談の主な目的は、企業概要書だけではわからない経営理念や、経営者の人間性などを共有し、相互理解を深めることです。

トップ面談を経て、買い手企業が正式に買収を希望する場合、意向表明書(LOI)が提出されます。この意向表明書をもとに、売却先候補を1社に絞り込み、具体的な条件の調整へ進みます。

条件調整の場で主に話し合われるのは、譲渡価額や社員の処遇、契約時期などです。なかでも、従業員の雇用継続や経営方針の引き継ぎに関する合意は、売り手側にとって重要なポイントとなるため、慎重な交渉が求められます。

6.基本合意書の締結

トップ面談で双方の合意が固まったら、基本合意書が締結されます。これは、M&Aの主要条件を確認し、正式契約に向けた準備を進めるためのステップです。

基本合意書の締結後、売却価格やスケジュール、デューデリジェンスに関する詳細な取り決めが行われます。なお、この時点から独占交渉権が発生し、他の買い手候補との交渉は基本的に禁止されます。

7.デューデリジェンスの実施

基本合意契約の締結後は、デューデリジェンスの手続きに移ります。デューデリジェンスとは、買い手企業が対象企業の財務・経営の状況について詳細な調査を行うことです。経営上の潜在的なリスクについても入念に調査され、デューデリジェンスの結果は売買価格に影響します。

円満な売却には、売り手・対象企業の協力が重要です。M&A仲介会社やアドバイザリー会社は、売り手・対象企業がデューデリジェンスに必要な資料をスムーズに準備できるようサポートを行います。

8.最終契約の締結・会社売却の実行

デューデリジェンスが完了したら、いよいよ最終契約の締結です。この段階では、契約内容の最終調整を行い、譲渡価額や従業員の処遇などの合意事項を確定します。

最終契約書に調印後、株券や重要物品の授受、決済などの正式な手続きを実施すれば、会社売却は完了です。これをもって経営権が買い手企業に移り、必要に応じて引き継ぎが行われます。

9.ディスクロージャー・PMIの実施

会社売却が成立した後は、社員や取引先への情報開示(ディスクロージャー) を行う必要があります。

幹部社員への事前説明では、インサイダー取引防止の観点を踏まえた適切な発表方法を検討することが重要です。

従業員への発表は、タイミングや伝え方を慎重に計画し、誤解を防ぐ工夫を行う 必要があります。売却の背景や今後の経営方針について明確に伝えたうえで、従業員の負担を一つひとつ解消し、理解を得ることが大切です。

続いて、売却後の統合プロセス(PMI:ポスト・マージャー・インテグレーション)に進みます。この段階では、組織文化の違いや業務の統合に伴う問題を解決していきます。専門家のアドバイスを参考にし、買い手企業と協力しながら進めることが成功の鍵です。

会社売却に必要な費用・税金

会社売却を実施すると、さまざまな費用や税金の支払いが発生します。以下で詳しく解説していきます。

株式譲渡の売却益に生じる税金

株式譲渡によって会社売却を実施した場合、売り手の株主が個人か法人かによって課税方法が異なります。

個人株主の場合、譲渡所得として所得税15%、住民税5%、復興特別所得税0.315%が課税 され、合計税率は約20.315%となります。これらは申告分離課税として課税されるため、他の所得とは区別して計算しなければなりません。

一方、法人が株主である場合、譲渡による所得に対して約30%の法人税が課税 されます。ただし、法人の場合は他の所得と合算されるため、仮に本業が譲渡益を超える赤字である場合には、法人税を支払うことはありません。

また、繰越欠損金が課税所得を上回る場合 には、譲渡益を相殺できるため、結果として法人税が発生しないこともあります。これらを考慮しながら、最適な売却スキームを検討することが重要です。

事業譲渡の売却益に生じる税金

株式譲渡の場合、売却対価は株主が受け取りますが、事業譲渡では、売却対価を受け取るのは会社自身となります。そのため、事業譲渡による譲渡所得には 約30%の法人税が課税されます。

また、土地を除く建物や機械などの譲渡には、10%の消費税が課税される点にも注意が必要です。消費税は売却価格に上乗せして買い手から受け取る形となりますが、買い手が課税事業者であれば、仕入税額控除の適用を受けられる場合があります。さらに、不動産を譲渡した場合、買い手側に不動産取得税や印紙税が課税されます。

契約内容によっては、売り手が一部の費用を負担するケースもあるため、事前に税負担のシミュレーションを行うことが重要です。

その他に必要となる費用

会社売却を進めるためには、多くの場合、仲介会社や専門家への手数料や報酬も必要です。M&A仲介会社などに依頼する場合、以下の費用が発生します。

- 着手金仲介会社に依頼した時点で支払う費用

- 中間報酬基本合意書を締結した際に発生する費用

- 成功報酬M&Aが成約した際に支払う費用

- リテイナーフィー毎月支払う月額手数料(契約形態によっては不要な場合もある)

料金体系は依頼する仲介会社によって異なり、依頼内容に応じて変動 することもあります。そのため、契約前に手数料の内訳や支払い条件を十分に確認し、費用対効果を見極めることが重要です。

会社売却を成功させるためのポイント

会社売却を成功させるためには、いくつか注意するべきポイントがあります。そのなかでも特に重要なのが、以下の5点です。

現状分析を行い最適なタイミングで売却する

会社売却を成功させるためには、財務状況や市場の動向を詳しく分析し、適切なタイミングを見極めることが重要です。業績が好調な時期や市場が活発なタイミングを狙えば、売却価格の最大化が期待できます。

また、業界全体のトレンドや買い手側のニーズを把握することも欠かせません。市場の需要が高まっている業種や成長分野であれば、より良い条件での売却が可能となるでしょう。

一方で、タイミングを誤ると、適正な価格で売却できないリスクもあります。例えば、市場環境が低迷している時期には、買い手がつきにくくなったり、希望価格での売却が難しくなる可能性があります。

専門家の意見を取り入れながら、戦略的に計画を進めることが成功の鍵です。

根拠に基づいた企業価値評価を行う

会社の価値を正しく評価するためには、単に資産価値を算定するだけでなく、将来的な収益性や市場での競争力も考慮しなければなりません。これは売却を成功させるために欠かせないステップです。

また、買い手に納得してもらうためには、客観的かつ根拠に基づいた評価が必要です。企業価値が適切に評価されていないと、買い手との交渉が難航する可能性があります。

過大評価や過小評価を避けるためには、当事者の主観を排し、専門家などの第三者による公正な評価を活用するのが有効です。適切な企業価値評価を行うことで、スムーズな成約につながるでしょう。

シナジー効果を見込める相手を選ぶ

会社売却を成功させるためには、売却後にシナジー効果を期待できる買い手を選ぶことが重要です。単に高値で売却することだけを目的とせず、事業の方向性や企業文化が一致する相手を選ぶことで、売却後のPMIが容易になるでしょう。

また、経営者同士がビジョンを共有できるかどうかも、会社売却の成否を左右するポイントです。買い手が売却企業の強みを活かし、相乗効果を生み出せると判断すれば、交渉がスムーズに進みやすくなります。

さらに、両社の状況や長所・短所の組み合わせを具体的に説明できると、買い手側の関心を引き、好条件を引き出しやすくなります。そのためにも、事前に自社の強み・弱みを整理しておくことが大切です。

買い手側のニーズに合致する経営資源を確保する

買い手企業は、自社に不足している経営資源を補うために企業買収を実施するケースが多く見られます。そのため、以下のような経営資源は高く評価される傾向にあります。

- ブランド力・市場シェア業界内で確立されたブランドや安定した顧客基盤

- 技術・ノウハウ特許や独自の技術など

- 人材・組織力経験豊富な従業員や優れた営業チームなど

- 取引先ネットワーク安定した仕入先や販売チャネルなど

- 財務の安定性収益性の高い事業構造、健全なキャッシュフローなど

- 成長ポテンシャル将来の市場拡大が見込めるビジネスモデルなど

自社の経営資源を客観的に分析し、買い手企業の求める要素をアピールすることで、より良い条件での売却が期待できます。また、必要に応じて経営資源を強化しておくことも効果的です。

信頼できるM&A仲介会社を選ぶ

会社売却の成功は、良い買い手とのマッチングにかかっているといえます。そのためには、実績があり、信頼できるM&A仲介会社を選ぶことが重要です。

規模が大きく、豊富な実績を持つ仲介会社であれば、広いネットワークと専門知識を活用し、適切な買い手を見つけやすくなるでしょう。また、手数料や契約条件は仲介会社によって異なるため、事前の確認が重要です。

また、仲介会社のサポートは積極的に活用し、信頼関係を築きながら、売却の目的や条件を明確に伝えることが推奨されます。

まとめ

会社売却を成功させるには、適切なタイミングを見極め、自社の企業価値を適正に評価し、シナジー効果のある買い手を選ぶことが欠かせません。そのためには、専門家のサポートを活用し、戦略的に準備を進めることが重要です。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 会社売却にはどれくらいの時間がかかる?

- 会社売却のプロセスは、通常6ヶ月から1年程度かかります。売却準備から買い手企業の選定、交渉、契約締結に至るまで、複数の段階を経る必要があるため、短期間での完了は難しいでしょう。企業の規模や条件の複雑さによっては、売却期間が前後することもあります。特に、大手企業との交渉や、特殊な契約条件が関わる場合は、時間が長引く傾向があります。各プロセスをスムーズに進め、売却期間を短縮するためには、事前準備をしっかり行い、専門家のサポートを活用することが重要です。

- 会社を売却したら従業員の雇用はどうなる?

- 会社売却では、従業員の雇用は買い手企業に引き継がれるのが一般的です。売却によって即時解雇されるケースはほとんどないでしょう。また、売却条件の交渉において、雇用維持を条件として設定することも可能です。ただし、買い手企業の経営方針により、従業員の待遇や役割が変更される場合もあるため、売却前に従業員への適切な説明を行わなければなりません。また、従業員への情報開示(ディスクロージャー)は適切なタイミングで行うことが重要です。説明の仕方を誤ってしまうと、従業員のモチベーションを下げるおそれがあります。丁寧にコミュニケーションを取りながら、売却に際する不安を解消していかなければなりません。

- 会社を売却したら、既存経営者はどうなる?

- 会社を売却した後、多くの場合、既存経営者は顧問やアドバイザーとして一定期間、新経営者をサポートします。これは、スムーズな事業承継を実現し、取引先や従業員との関係を円滑に引き継ぐために非常に重要です。また、売却条件によっては、新体制のもとで特定の役割を担うケースもあります。例えば、一定期間経営に関与する契約を結び、買い手企業が事業運営を安定させるための支援を求められることがあります。ただし、その場合も必要以上に経営に介入せず、新経営者の方針を尊重することが大切です。売却後の経営は新オーナーに委ねる姿勢を持つことで、円滑な引き継ぎが実現しやすくなります。

- 会社売却で発生する経費とは?

- 会社売却で発生する経費には、株式の取得にかかった費用や、M&A仲介会社に支払う成功報酬などがあげられます。譲渡所得から必要経費を引いた額に対して税金が課せられます。

- 売却金額の計算方法は?

- 売却金額の計算方法はいくつかあり、中小企業で採用されるケースが多いのが「時価純資産+直近年度の実質営業利益等×3~5年」(年買法)です。時価純資産とは、時価評価した資産から時価評価した負債を差し引いたもので、実質営業利益とは、企業の本業から得られる利益のことです。また、M&AではDCF法による計算方法が一般的に多く採用されています。DCF法についてこちらで詳しく解説します。

- 売却金額の相場はある?

- 売却金額の相場は、「時価純資産(修正純資産)+営業権」で求められます。M&Aにおける営業権とは、譲渡価格と、売り手企業の純資産の差額のことです。