更新日

M&Aは、経営戦略の転換や組織の最適化に欠かせない手段です。近年は中小企業においても、事業承継や規模拡大、多角化の手段として注目されています。

株式会社レフコデータの調査によると、2022年(1~12月)の日本企業のM&A件数は4,304件で、過去最多となりました。

M&Aの浸透を背景に、M&Aを検討している方も多いのではないでしょうか。M&Aで良い効果を得るには、多くのスキームのなかから、自社に合った手法を選ぶことが重要です。そこで本記事では、M&Aの代表的なスキームとそれぞれのメリット・デメリットを紹介します。

このページのポイント

~M&Aのスキーム(手法)とは?~

M&Aにおいては、企業や事業の買収・売却、合併、株式譲渡、組織再編などの手法、あるいはそれらの手法における一連の流れを指す場合に「スキーム」という表現が使われる。M&Aには目的に応じて多様なスキームがあるが、「買収」「合併」「提携」の3つに大別することができる。会社そのものをM&Aの対象とするのか、あるいは、事業のみを対象とするのかを明確にした上で、最適なスキームを選択することが重要である。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #M&Aのスキーム(手法)とは?

~その他 M&Aについて~

目次

1. M&Aのスキーム(手法)とは

「スキーム」は、英語で「計画」や「案」「手法」といった意味です。ビジネス用語で使われる場合は、「枠組み」といったニュアンスで用いられることもあります。

一方、M&Aにおいては、企業や事業の買収・売却、合併、株式譲渡、組織再編などの手法、あるいはそれらの手法における一連の流れを指す場合に「スキーム」が使われます。

例えば、「今回のM&Aスキームは株式譲渡で行う」という表現があったとします。これは、「買い手(譲受)企業が売り手(譲渡)企業に対し、株式譲渡のスキームを使ってM&Aをする」という意味になります。

M&Aには目的に応じて多様なスキームがあり、対象企業それぞれにとって最善の手法を選択することが大切です。

2. M&Aのスキームの種類一覧

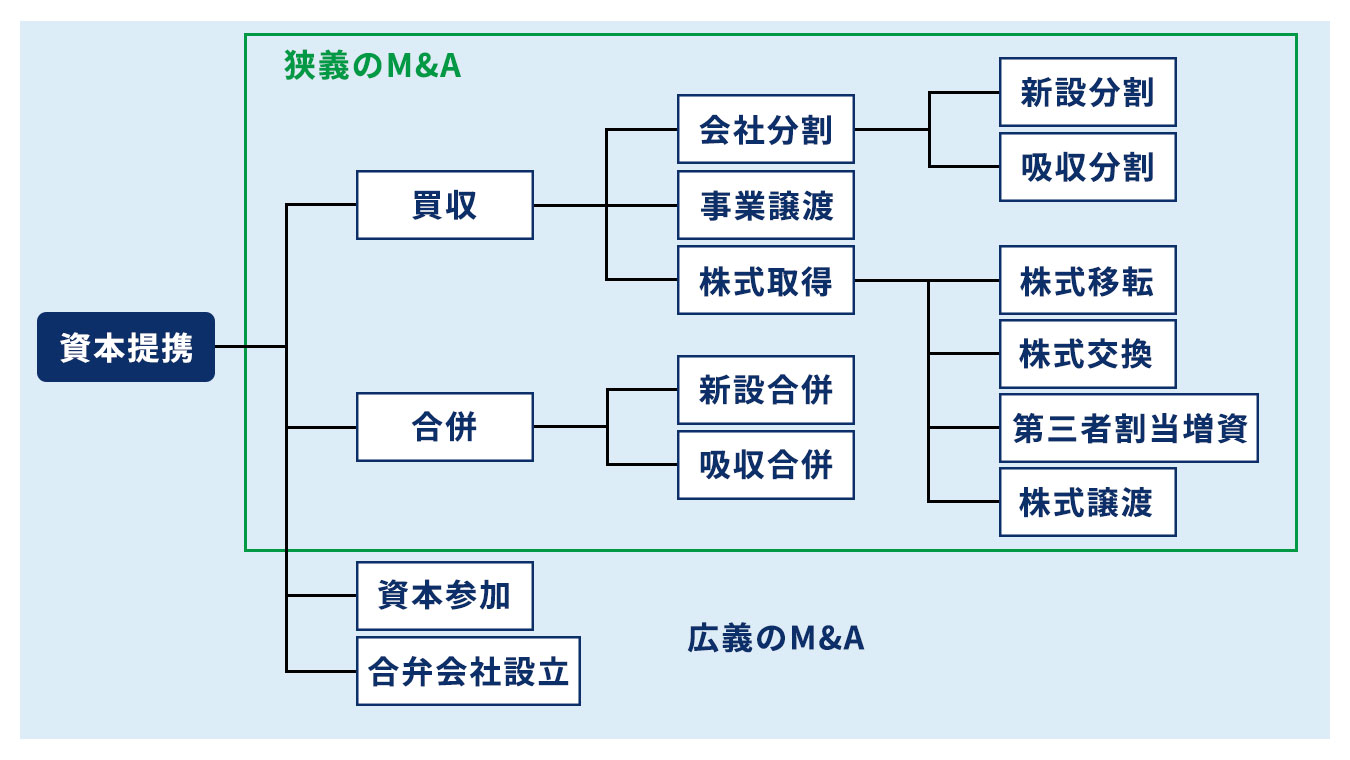

M&Aのスキームにはさまざまな種類がありますが、以下の3つに大別できます。

- 買収

- 合併

- 提携

M&Aは、狭義には「買収」と「合併」を指し、広義では「買収」と「合併」以外の資本の「提携」も含みます。それぞれの特徴をまとめると、以下のようになります。

| 買収 | 会社分割 | ある企業のすべての事業、あるいは一部の事業を別会社に承継する。別会社が既存企業なら「吸収分割」、新設会社なら「新設分割」となる。 |

|---|---|---|

| 事業譲渡 | ある企業のすべての事業、あるいは一部の事業を買い手企業に譲渡する。「事業」には特許権、取引先との関係、人材等も含まれる。 | |

| 株式取得 | 買い手企業が売り手企業の過半数の株式を取得することで、経営権を得る。中小企業のM&Aに多い株式譲渡や第三者割当増資は、株式取得のスキームの一つである。 | |

| 合併 | 新設合併 | すべての対象企業の権利義務を、新しく設立した会社に承継する。合併後は、対象企業はすべて消滅する。 |

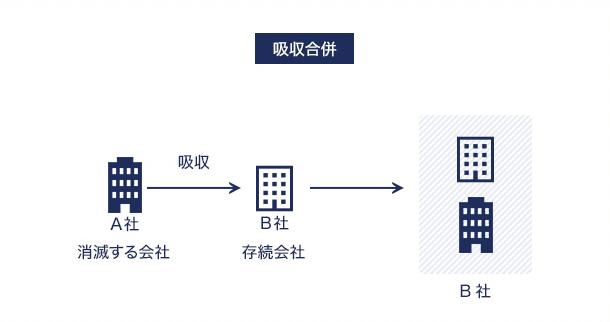

| 吸収合併 | 対象企業の権利義務を既存の1社のみに承継する。新設合併と違い、既存の1社は存続する。 | |

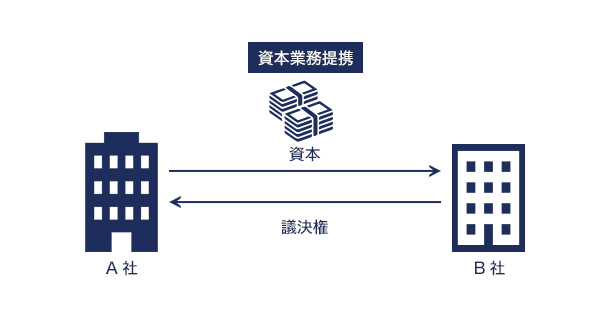

| 提携 | 資本参加 | 広義のM&Aとして、他企業との関係を強固にする目的で一方が他方の株式を取得し、資本を提供する。その意味では株式取得とほぼ同義であるが、買い手が売り手の株式の過半数を取得する場合は経営権が移転するため買収色が強く、経営権が移転しない場合には買収と区別して資本参加、あるいは資本提携と呼ばれることがある。 |

| 合弁会社設立 | 新規事業や海外進出などを目的に、複数の企業が共同で会社を設立する。ジョイント・ベンチャー(JV)などとも呼ばれる。 |

3. M&Aのスキーム別の特徴とメリット・デメリット

前章の表で取り上げたM&Aの各スキームを、詳しくみていきます。メリット・デメリットも紹介していますので、M&Aを検討している方は、ぜひお役立てください。

3-1. 買収

M&Aにおいて買収スキームとは、ある企業がほかの企業から事業や会社を買い取る行為をいいます。買収の代表的なスキームは、「会社分割」「事業譲渡」「株式取得」の3つです。

会社分割

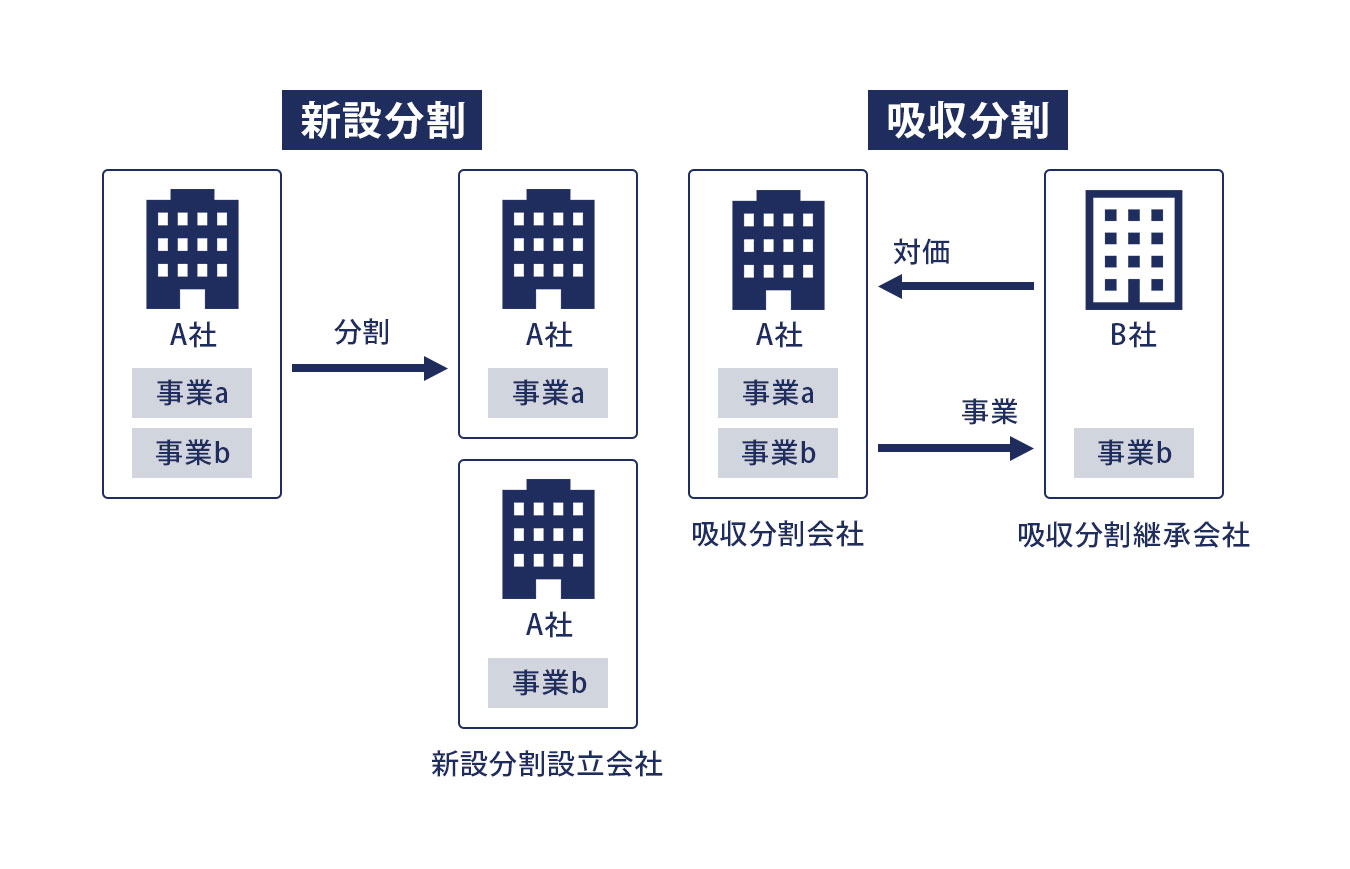

会社分割は、売り手企業のすべての事業、あるいは一部の事業を、買い手企業に承継するスキームです。

会社分割は、売り手企業の事業を新設会社に承継する「新設分割」と、既存の会社に承継させる「吸収分割」に分類されます。 また、対価を受け取る相手によって「分社型分割」と「分割型分割」の2種類に分けられます。

【メリット】

- 対価は株式でも良いため、買い手企業は十分な買収資金が無くてもM&Aを実行できる

- 一部の事業を承継する場合、買い手企業は関連のある事業だけを承継できるため、シナジー効果を実感しやすい

- 一部の事業を承継する場合、売り手企業は事業のスリム化や立て直しを図れる

- 包括承継のため、個別承継である事業譲渡に比べて買収前後の手続きが簡単である

【デメリット】

- 買い手企業は、包括承継の仕組み上、会計帳簿に記載されていない負債(簿外債務)や、不要な資産なども引き継がなければならない

- 業種によっては、許認可の引き継ぎができない場合がある

会社分割の詳細や、流れ・手続きも確認したい方は、下記の記事をご覧ください。

- 関連記事

- 会社分割とは?吸収分割と新設分割の違い

事業譲渡

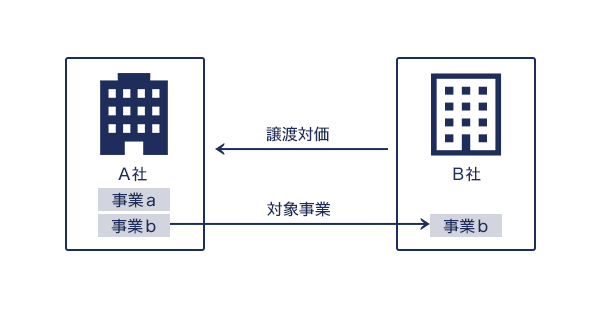

事業譲渡とは、売り手企業のすべての事業、または一部を、買い手企業に譲渡するスキームです。ここでいう「事業」には、有形の動産、不動産、債権、債務、特許権、取引先との関係、人材等も含まれ、単なる財産の譲渡や債務の引き継ぎは事業譲渡にはあたりません。

【メリット】

- 買い手企業は特定の事業のみを引き継げるため、事業成長につなげやすい

- 会社分割や合併とは異なり、買い手企業は簿外債務や不要な資産の承継を避けられる

- 売り手企業は特定の事業だけを売却することで、事業のスリム化や立て直しを図れる

【デメリット】

- 買い手企業は消費税が課されるなど税負担が大きい

- 買い手企業は譲渡された従業員と、個別に雇用契約を再契約する必要がある

- 買い手企業の利益を保護するため、売り手企業はM&A成立後一定の期間・範囲において、譲渡した事業を行えない(競業避止義務)

- 事業の一部を売却する場合、手続きが煩雑で負担が大きい

下記の記事では、事業譲渡が向いているケースについても取り上げています。興味のある方はご一読ください。

株式取得

株式取得は、買い手企業が売り手企業の過半数の株式を取得することで、経営権を得るスキームです。なお、先の表のとおり、経営権の移転を伴うか否かに関わらず、文脈によっては広義のM&Aとして単に資本参加、あるいは資本提携と呼ばれることもあります。株式取得には、次のようなメリット・デメリットがあります。

【メリット】

- 株式の過半数を取得する場合、買い手企業は売り手企業の経営に関与する権利を得られる

- 買い手企業は、株式の取得割合が50%以上になると売り手企業を子会社化できる

- 売り手企業は従来の企業形態を維持できる

- 許認可を引き継ぎやすい

【デメリット】

- 100%子会社化する場合などでは、買い手企業は負債や不振事業などもすべてグループとして引き継がなければならない

- 敵対的買収の場合などでは、売り手企業の従業員から反感を買うおそれがある

- 売り手企業の株主数が多い場合、交渉に時間がかかる

株式取得はさらに、株式を取得する方法によって「株式譲渡」「株式交換」「株式移転」「第三者割当増資」などに分類できます。詳細を知りたい方は、下記の記事もあわせてお読みください。

3-2. 合併

複数の企業をM&Aによって一体化するスキームが「合併」です。2社以上の企業間で強力な結びつきを形成でき、業界再編につながるような大型M&A案件に多く利用されています。

合併には、新たに会社を設立し既存の会社はすべて消滅(解散)する「新設合併」スキームと、既存の1社だけが存続して残りの企業は消滅(解散)する「吸収合併」スキームがあります。

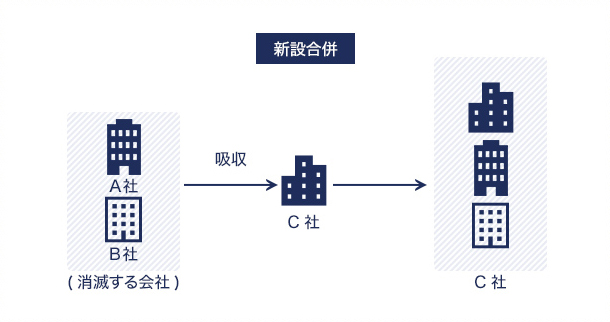

新設合併

新設合併は、合併対象となるすべての企業の権利や義務を、新しく設立した会社に引き継ぐスキームです。対象企業は、新会社設立後は1社残らず消滅します。

【メリット】

- 合併対象企業のすべての権利義務を、新設会社に引き継げる

- 事業統合のスキームにより、ブランド力や開発力の向上など、シナジー効果を期待できる

- 「対等なM&A」というイメージが強い

【デメリット】

- 事業に必要な許認可を改めて取得しなければならない

- M&Aの実行までに時間とコストがかかるため、スピード感が必要な場合には不向き

- 株主への対価を現金で支払うことができない

新設合併は、下記の記事でも取り上げていますので、ぜひ、ご覧ください。

吸収合併

吸収合併は、既存の1社のみを存続させ、その1社に消滅企業のすべての権利義務を承継させるスキームです。

新設合併では、合併によって対象企業はすべて消滅しますが、吸収合併では既存の1社は存続します。この点が、吸収合併と新設合併の大きな違いです。

吸収合併には、次のようなメリット・デメリットがあります。

【メリット】

- 存続企業は、消滅企業の権利義務を承継できる

- 複数企業の機能が一つの企業に引き継がれるため、シナジー効果が期待できる

- 株式を対価として利用できるため、手元に十分な現金や資金が無い企業でもM&Aを実行できる

- 消滅会社の繰越欠損金を引き継げれば、税金の優遇を受けられる

【デメリット】

- 手続きが煩雑になりやすい(ただし、新設合併よりは少ない)

- 存続企業と消滅企業の取引先が重複している場合、トータルの収益・利益が減少するおそれがある

- 簿外債務や不要な資産なども引き継がなければならない

なお、日本で合併が行われる場合、吸収合併スキームが採用されるケースがほとんどです。吸収合併についてさらに知りたい方は、下記の記事もチェックしてみてください。

3-3. 提携

ここからは、広義のM&Aである「資本参加」と「合弁会社設立」を解説します。資本参加については、「資本提携」との違いも説明しています。

資本参加

資本参加とは、他企業との関係を強固にする目的で一方が他方の株式を取得し、資本を提供するスキームです。なお、ここでは買収(株式取得)と分けて説明するため、支配権の移転を伴う出資・投資は含めないこととします。資本参加は友好的な関係にある企業、連携を深めたい企業、支援によって成長が望める企業などに対して行われるのが一般的です。

なお「資本提携」は、2社以上の企業間で株式を取得・保有するスキームをいいます。

資本参加のメリット・デメリットは、次の通りです。

【メリット】

- 出資を受ける企業は、低リスクで返済の必要がない資金を調達できる

- 出資企業は拒否権を持たない範囲で株式を取得するため、出資を受ける企業は自社の独自性を維持できる

- 出資企業と出資を受ける企業の関係性が深まり、高いシナジー効果を期待できる

【デメリット】

- 出資を受ける企業は、出資比率や契約内容によっては出資企業の発言権が強まるリスクを負う

- 友好的な関係ではあるものの、出資企業と出資を受ける企業とで力関係が生じやすい

- 市場環境や経営状態によっては、最終的に経営統合に至るケースもある

資本参加の詳細は、以下の記事でご確認いただけます。

合弁会社設立

合弁会社設立は、特定のビジネスを遂行する目的のもと、複数の企業が共同で会社を設立するスキームです。合弁会社は、「ジョイント・ベンチャー」(JV / Joint Venture)、「共同企業体」とも呼ばれます。海外進出の手段として、現地企業との合弁会社設立スキームがとられることもあります。

【メリット】

- 新規事業を手がける場合のリスクやコストを参加企業間で分散できる

- 人材、取引先、ブランド、技術、ノウハウなど、参加企業の強みを組み合わせられる

- 会社の新設に制限がある国への進出を検討している場合、現地企業と合弁会社を設立すれば、進出のハードルが下がる可能性がある

【デメリット】

- 培ってきた知財や技術が参加企業に流出するリスクがある

- 参加企業が多いほど経営の舵取りが難しく、迅速な意思決定がしにくい

- 他の参加企業が不祥事などを起こした場合、合弁会社だけでなく自社に悪影響がおよぶ可能性がある

なお、合弁会社は会社法で規定されている形態ではなく、実際は「株式会社」「合名会社」「合同会社」「合資会社」のいずれかに分類されます。

詳しくは、以下の記事にてご確認ください。

4. M&Aで多く取り入れられているスキーム

中小企業のM&Aにおいて、最も多く採用されているスキームは「株式譲渡」です。

株式譲渡は「株式取得」のスキームの一つとなります。

中小企業はオーナー経営者が全株式を保有している場合や、オーナー経営者とその一族、あるいは、対象会社の幹部社員等、それほど多くない人数で保有している場合が大半で、オーナー経営者が実質的に過半数の株式を所有しています。

また、中小企業のM&Aでは、株式の一部を継続保有するよりも、全株式を譲渡して対価を得ることを望むケースがほとんどです。加えて、対象となる企業の多くは非上場会社です。

このような状況から、手続きが煩雑である合併、株式交換、株式移転、事業譲渡などではなく、買い手(譲受)企業と株主が相対で交渉し、株主が保有する株式と引き換えに対価を直接得る「株式譲渡」スキームが用いられることが主流となっています。

なお株式譲渡では、買い手企業が高額の資金を準備する必要があるため、買い手企業が資金力に乏しい場合、金融機関などからの資金調達がうまくいくかが、M&A成立の焦点となります。

5. M&Aで適切なスキームを選択するためのポイント

多数あるM&Aスキームのなかから、自社に最適な手法を選ぶにはどうしたら良いのでしょうか。ポイントを3つ紹介します。M&Aを検討する際の参考にしてください。

5-1. 対象や目的を明確にする

M&Aを成功させられるかどうかは、適切なスキームを選択できるかにかかっているといっても過言ではありません。そして、M&Aの対象や目的をはっきりさせることが大切です。

まずは、会社そのものをM&Aの対象とするのか、あるいは、事業のみを対象とするのかを明確にしましょう。M&Aの対象が企業であれば、会社分割から株式取得、合併、提携など幅広い選択肢があります。事業のみのM&Aを考えている場合は、事業譲渡または会社分割が考えられます。

なお、M&Aのスキームによっては必要な権利義務を引き継げません。また、手続きが複雑で時間がかかる、負債なども引き受けなければならない、といったデメリットもあります。M&Aを検討する際は、こうしたスキームごとのデメリットと、M&Aの目的をしっかりとすり合わせて吟味することも重要です。

5-2. 税負担も考慮する

M&Aでは多くのケースで、資産や負債などの財産が移転します。そして、これにともない各種の税金が発生します。

株式譲渡で利益(売却益)が発生した場合を例に考えてみましょう。オーナー経営者が自社株を譲渡する場合、売却益に対して所得税・住民税・復興特別所得税の計20.315%の税率が課せられます。

一方、資本金1億円以下の法人が株主の場合は、法人税や事業税などあわせて約34%となります。

このように、個人と法人とでは税率に約10%の違いが生じてしまうのです。

税負担はM&Aそのものだけでなく、M&A成立後の経営にも大きな影響を与えるため、入念にシミュレーションすることをおすすめします。

5-3. 専門家に相談する

M&Aにはさまざまなスキームがあり、各スキームにメリットとデメリットがあります。それらを比較・検討しながら自社に適したスキームを選ぶには、専門的な知識が欠かせません。

また、スキームを決定したあとも、買い手企業または売り手企業の探索、候補のしぼり込み、ターゲットへの接触と合意形成、精査、契約の締結、実行といった多くのプロセスが待ち受けています。

本業を遂行しながらこれらのプロセスを進めるのは、非常に難しいといわざるをえません。M&Aに詳しい専門家に相談することが望ましいといえるでしょう。

例えば弊社には、M&Aの知識・経験が豊富で、なおかつオーナー経営者さまの情熱に応えるアドバイザーが複数在籍しています。また、専任担当制を採用しているため、検討初期から成約まで、オーナー経営者さまを全力でサポートできます。

6. まとめ

本記事では、M&Aの代表的なスキームについて解説しました。

スキームはそれぞれ税務や要件が異なります。M&Aを成功させるには、売り手企業と買い手企業の財務状況や周辺状況に適したスキームの選定が重要です。あわせて、取引先や従業員への配慮、煩雑な手続きをスピード感を持って進められる実行力なども求められます。M&Aには、専門家のサポートが不可欠といえるでしょう。

M&Aをご検討の方は、ぜひ一度、弊社にお問い合わせください。約2万8,000社の顧客基盤を有し、中小企業に対して事業承継提案を続けてきた弊社が、お客さまの想像を超える成果を提供いたします。