更新日

事業譲渡で事業や会社を売却するときに、譲渡金額はどのように決まるのか、どれぐらいの金額で譲渡できるかは、取引を進めていくうえでポイントとなります。

最終的には高く売りたい譲渡側と、安く買いたい譲受側の交渉により決まっていきますが、その前提として、ある程度金額の決まり方が存在するケースが一般的です。本記事では、譲渡金額の算出方法について、詳しく解説します。事業の譲渡・譲受を検討している経営者様や、適正価格を知りたい方は、最後までご参照ください。

このページのポイント

~事業譲渡の相場とは?~

企業価値評価をすることで目安となる金額はある程度算出されるものの、具体的な相場価格というものはない。譲渡企業と譲受企業それぞれの希望金額から交渉を進めることで、譲渡価格が決定する。

1. 事業譲渡に相場はある?

事業譲渡において譲渡価格を算出するにあたり、その要因は多岐に渡ります。さらに、譲渡企業と譲受企業の双方の合意により決まるものとされています。そのため、目安となる金額はある程度算出されるものの、具体的な相場価格というものはありません。それぞれの希望金額から交渉を進めることで、譲渡価格が決定します。

譲渡金額を決める際は、各会社が複数の要素を考慮して金額が固まっていきます。ここで紹介する対象会社の要素は一例ですが、内訳は以下のとおりです。

- 業種業態

- エリア

- 財務状況(数年分のP/L、B/S、C/F)

- 財務情報以外の業務係数や、KPI等の推移(従業員数、拠点数、受注数等)

- 将来性・成長性(市場予測等のマクロ指標から推測)

- その他(ブランド力や知的財産権等、財務やKPIには表れない要素も加味)

これらのなかでも収益性や資産状況が重要になっており、高い事業価値を生み出すことが見込めれば、高額な譲渡金額になる可能性が高まります。

また、拠点数や従業員数など規模が大きいことが推測されれば、譲渡金額のアップも期待できるでしょう。

2. 【売り手・買い手】事業譲渡への考え方

事業譲渡における譲渡(売却)価格、あるいは譲受(買収)価格について、売り手からすれば「なるべく高く売りたい」、買い手からすれば「なるべく安く買いたい」という、正反対の思惑が生じてしまいます。

交渉に際しては、公正妥当と思われる価値(フェアバリュー)から、譲渡価格あるいは譲受価格が算出されて進められます。しかし、各々の立場により得られる効果は異なるため、価格が双方の思うように着地するには相手探しも重要です。

例えば、売り手からすれば価値が無いものであったとしても、買い手が入ることで価値を高めることができるような案件であれば、買い手は想定よりも安く買い取ることが可能になるかもしれません。

譲渡価格を決めるにあたっては、経済条件だけでなく、得られるシナジーなどを見極めることが大切です。

3. 事業譲渡の適正価格を知る方法

事業譲渡において、譲渡価格は企業価値と同様、以下の3つの考え方によってとらえられます。

- アセット・アプローチ

- マーケット・アプローチ

- インカム・アプローチ

各評価方法のなかから複数の手法で評価され、対象事業の譲渡価格が算出されます。

ここで注意しなければならないのは、あくまで事業の価格を出すため、企業全体ではなく、対象事業に絞って情報を抽出する必要があることです。対象事業のP/L、B/S、C/Fといった財務状況の情報が整理されており、それらをもとに算出していくこととなります。

4. 事業譲渡の価格を算出する方法

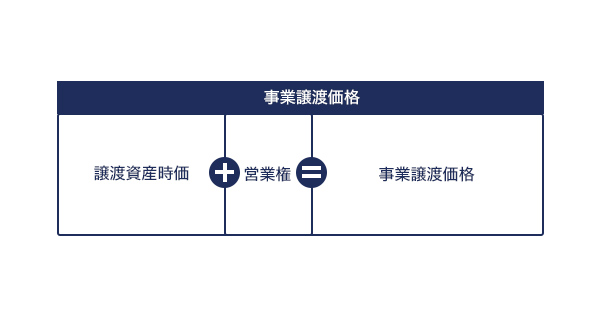

事業譲渡に必要な金額は、下図のとおり「事業時価純資産+のれん(営業権)」によって、算出されます。

ここでは、それぞれの要素が具体的にどのように算出されるかについて、解説します。

4-1. 事業時価純資産の算出

譲渡資産時価を算出するにあたっては、事業の時価、すなわち今回の譲渡対象となる資産の時価から、負債の時価を控除することによって求められます。

このとき、会社会計の見直しや、含み損益に対する節税効果の検討などが必要です。

会社会計の見直し

上述のとおり、事業時価純資産の算出のためには、会社会計の見直しを行い、決算書を「企業会計基準」へと修正する必要があります。

具体的には、以下のような修正を行うのが一般的です。

- 不動産や有価証券などを時価評価へ修正

- 引当金の計上

- 給与を現金主義から発生主義へ修正 など

これらを行ったうえで、含み損益に対する税効果会計を計上します。

4-2. のれん代の算出

会社会計を見直したら、次に営業権、いわゆる「のれん代」を算出します。

のれんは、買収対象企業のブランド力や、会社が築いた信用度や知名度、目に見えない収益性などを評価したものです。具体的には、会社会計の見直しをしたものから、役員報酬などスタンドアローンの損益をベースに計算されることになります。

事業時価純資産に「のれん代」を加算することで、事業譲渡価格が算出されます。

5. まとめ

事業譲渡の価格に関して相場は無く、適正な価格を算出するための複数のアプローチを検討する必要があります。譲渡価格の算出においては、専門知識も必要です。経験豊富な人にサポートしてもらいながら、適切な時間をかけて着実に進めることで、失敗するリスクを下げられます。バリュエーションの評価は、専門家の協力を得ることで安心して進められます。

事業譲渡や株式譲渡など、M&Aに関するお悩みは、専門家への相談がおすすめです。自社が信頼するM&A仲介会社に担当してもらい、成功する確率を高めていきましょう。

M&Aの相談であれば、専門知識を有しており、東証プライムに上場しているM&Aキャピタルパートナーズへ、ぜひご相談ください。