更新日

ビジネスデューデリジェンスについて

ビジネスデューデリジェンスとは、M&Aの最終合意前に、売り手企業の事業について調査することです。最終的な売却価格を適切なものにしたり、契約後のリスクを避けたりするうえで重要なプロセスです。

本記事では、「デューデリジェンスデューデリジェンス(dd)とは?|詳細記事へ」の基本的な理解を踏まえたうえで、ビジネスデューデリジェンスの目的や種類、具体的な実施手順を解説します。成功のポイントや活用可能なフレームワークなども紹介するため、M&Aを検討中の方は、ぜひ参考にしてください。

デューデリジェンス全般の概要について詳しく知りたい方は、以下の記事もご覧ください。

このページのポイント

~ビジネスデューデリジェンスとは?~

ビジネスデューデリジェンスとは、M&Aにおける対象企業のビジネスモデルや市場環境、競合優位性、シナジー効果などを調査・分析するプロセスです。買収価格や投資対効果の判断に加え、事業リスクの可視化、将来収益の予測、統合後の成長戦略立案にも役立ちます。PEST分析や5フォース分析などのフレームワークを活用し、専門家と連携しながら計画的に実施することが成功のカギとなります。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #ビジネスデューデリジェンスとは?

~その他 M&Aについて~

ビジネスデューデリジェンスとは

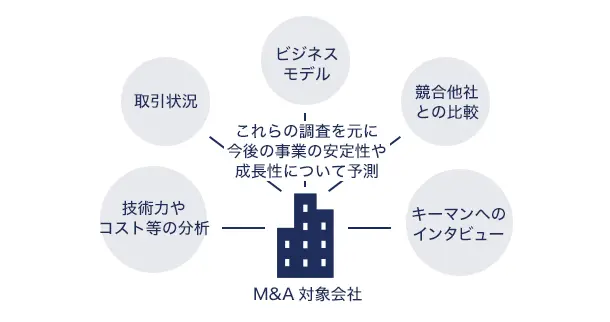

M&Aにおけるビジネスデューデリジェンスとは、売り手企業のビジネスモデルや市場環境、競合状況、人事状況など、事業全体を調査・評価するプロセスのことです。

主な調査項目としては、以下のようなものがあります。

- 売り手企業のビジネスモデルの明確化(事業内容、収益構造など)

- 市場環境の調査(業界動向、市場規模、成長性)

- 競合状況の分析(競争力、シェアの把握)

- 内部環境の評価(人事体制、経営陣の能力、組織構造)

- シナジー効果の把握(買収後の相乗効果)

- 収益性分析(主要収益源、利益を生む製品やサービスの特定)

これらの調査を実施し、売り手企業の本質を正確に把握することで、より精緻化した将来計画を作成することや、適正な買収価格の設定、M&A後の円滑な統合が可能です。

なお、財務デューデリジェンスが企業の過去の財務状況を数値で把握するのに対し、ビジネスデューデリジェンスは、事業の継続性や成長の可能性、シナジー効果を明らかにし、買収後のリスクを最小限に抑える役割を持ちます。

ビジネスデューデリジェンスの目的

M&Aにおけるビジネスデューデリジェンスの目的は、次のとおりです。

それぞれ見ていきましょう。

買収価格と投資対効果の検討

ビジネスデューデリジェンスの重要な目的の一つは、売り手企業の詳細な情報を収集・分析し、将来計画を精緻化することで適正な買収価格を判断することです。

M&Aの成功には、事業価値の正確な評価が不可欠です。そのためには、売り手企業のビジネスモデルや収益構造、市場競争力を把握しなければなりません。

なかでも、以下に挙げる要素については、重点的に分析を行います。

- ビジネスモデルと収益構造

- 主な収益源や利益率を明確にし、事業の持続可能性を評価

- 組織体制と内部統制

- 経営陣の能力や社内管理体制の整備状況を把握

- 技術力と知的財産

- 特許や独自技術の有無と、それが市場での競争力に与える影響を分析

- 取引先との関係性

- 主要な顧客・サプライヤーとの契約内容や取引の安定性を確認

- 競合分析

- 業界内でのポジションや競争優位性を評価

これらの情報をもとに、企業価値が買収金額と適正に一致しているかを検討し、必要に応じて価格調整や条件交渉を行います。適切な評価を行うことで、過大な投資リスクを避け、M&Aの成功確率を高めることが可能です。

リスクの特定と対策立案

ビジネスデューデリジェンスでは、売り手企業に内在するリスクを明らかにし、その影響度や発生可能性を評価します。リスクの具体例としては、隠れた負債やキャッシュフローの問題、訴訟・紛争のリスク、コンプライアンス違反などの法務リスクなどが挙げられます。

また、市場の変動や競合の台頭などの外部リスクにも考慮しなければなりません。ビジネスデューデリジェンスを実施してこれらのリスクを事前に把握し、適切な対策を講じておけば、M&A後の経営の安定性を確保しつつ統合を成功させることができるでしょう。

将来の収益性の分析

買収後の収益性を予測し、投資の妥当性を判断することも、ビジネスデューデリジェンスの目的の一つです。具体的には、以下の要素を中心に分析を行います。

- 市場環境(市場規模、成長率、競争環境、消費者動向)

- 技術革新とトレンド(新技術の影響、業界の技術革新、イノベーションの進展)

- 規制や法的環境(業界の法規制の変更、政府の方針、遵守すべき基準)

これらがビジネスに与える影響を分析することで、売上がどのように推移していくか、原価や販管費がどう変化していくかといった点を整理し、長期的なリスクを見極めましょう。これにより、将来の成長可能性を明確にし、M&Aによるシナジー効果を最大限に活用する戦略を策定できます。

ビジネスデューデリジェンスの種類

ビジネスデューデリジェンスには、調査の目的や対象に応じてさまざまな種類があります。下表は、種類ごとの調査内容や目的をまとめたものです。

| デューデリジェンスの種類 | 調査内容 | 目的 |

|---|---|---|

| コマーシャルデューデリジェンス | 市場環境・競合分析 | 事業の成長性や市場競争力を評価する |

| オペレーショナルデューデリジェンス | 生産・コストの合理性 | 効率性やコスト削減の可能性を分析する |

| ITデューデリジェンス | 情報システム評価 | IT統合のリスクや投資コストを分析する |

| サステナビリティデューデリジェンス | ESG・SDGsの対応 | 社会的責任の履行状況を確認する |

| ガバナンスデューデリジェンス | 管理体制の評価 | 買収後の組織統合のリスクを最小化する |

一つずつ詳細に解説していきます。

コマーシャルデューデリジェンス

コマーシャルデューデリジェンスとは、市場環境や競争状況の分析を目的として行うビジネスデューデリジェンスです。

業界全体の動向、競合他社の戦略、顧客のニーズ、新規参入の可能性など、外部環境を中心に調査し、市場における売り手企業の立ち位置や、成長可能性を評価します。これにより、事業の持続可能性や競争力を把握し、買収後の業績への影響を分析することが可能です。

さらに、需要の変化や市場の成長性を考慮し、M&A後の戦略立案や意思決定の精度を高める役割も果たします

オペレーショナルデューデリジェンス

オペレーショナルデューデリジェンスとは、生産体制やコスト構造の合理性を評価することを目的として行うビジネスデューデリジェンスです。

売り手企業の生産や製造に関わるコスト、品質、人員、機械設備を詳細に調査し、現在の業務効率やコスト構造を分析します。これにより、買収後のコスト削減や業務の合理化の可能性を検討し、より効率的な経営体制を構築するための指針を得ることができます。

さらに、供給チェーンの安定性や生産プロセスの課題を明確化し、M&A後のスムーズな事業運営を実現するためのリスク管理や改善策を策定することが可能です。

ITデューデリジェンス

ITデューデリジェンスでは、売り手企業の情報システムを調査することで、対策が必要なIT関連の課題の有無や、買収後にシステムを統合する場合のコストなどを分析します。特にシステム統合は経営への影響が大きいため、適切に進めることが重要です。

サステナビリティデューデリジェンス

サステナビリティデューデリジェンスでは、「ESG」「SDGs」のような、サステナビティに配慮した経営をしているかどうかを調査します。サステナビリティに対する社会的な関心が高まっていることからも重要な視点です。

ガバナンスデューデリジェンス

ガバナンスデューデリジェンスとは、企業の管理体制を評価し、統治の健全性を確認することを目的として行うビジネスデューデリジェンスです。

売り手企業の組織体制や経営陣の意思決定プロセスを調査し、買収後のガバナンス体制やマネジメントの在り方を設計するための情報を収集します。

また、コンプライアンスやリスク管理の適切性を検証し、企業運営の透明性を確保することで、M&A後の統治リスクを最小限に抑えることができます。

ビジネスデューデリジェンスの流れ

ビジネスデューデリジェンスは、売り手企業の事業内容や市場環境を詳細に分析し、リスクや成長性を評価するプロセスです。適切に実施することで、買収後の経営戦略を最適化し、M&Aの成功確率を高めることができます。

ここでは、ビジネスデューデリジェンスの具体的な流れを解説します。

| 手順 | 内容 |

|---|---|

| 1. 外部環境の分析 | 市場や競合、顧客など外部環境を調査 |

| 2. 内部環境の分析 | 企業の財務・業務プロセス・組織体制を確認 |

| 3. シナジー項目の抽出 | M&Aによるシナジー効果を特定 |

| 4. 実現可能性の評価 | 統合後の事業運営の実現可能性を分析 |

| 5. 事業計画の修正 | 調査結果をもとに事業計画を調整 |

各ステップについて、詳しく見ていきましょう。

1.外部環境の分析

外部環境の分析では、市場規模や成長性を調査し、業界全体の競争環境やトレンドを把握します。

顧客のニーズや購買行動を分析することで、将来的な市場の変化を予測します。また、法規制の動向や政策の影響を検討し、M&Aの成功に関わる外部要因を特定することも重要です。これにより、売り手企業が市場で持つ競争力や成長の可能性を評価し、適切な戦略を立てることが可能になります。

2.内部環境の分析

内部環境の分析では、企業の財務状況や業績を評価し、事業運営のプロセスや効率性を検討します。

また、人的資源や組織体制の強み・課題を明確にし、ブランド力や知的財産の価値を精査することで、買収後の成長可能性を見極められるでしょう。これらのプロセスにより、統合後の経営戦略が最適化されるため、M&Aの成功確率を高める重要な情報が得られます。

3.シナジー項目の抽出

シナジー項目の抽出では、事業統合によるコスト削減の可能性を検討し、売上向上につながる新市場の開拓や販売チャネルの拡大を模索します。

また、技術やノウハウの統合による競争優位性の確立を目指し、業務効率の向上による利益率改善の機会を見出します。これにより、M&A後の成長戦略を強化し、統合の効果を最大化するための指針を得ることが可能です。

4.実現可能性の評価

実現可能性の評価では、調査結果をもとに、統合後の組織文化の適合性や業務プロセスの統合の難易度を検討します。また、ITシステムの統合に伴うリスクを分析し、スムーズな移行が可能かを確認します。加えて、経営陣や従業員の受け入れ態勢を把握し、統合プロセスにおける課題を洗い出すことも大切です。

また、規制当局やステークホルダーの反応も考慮し、M&Aの実行に伴う障壁を事前に特定したうえで、成功の可能性を総合的に判断しましょう。

5.事業計画の修正

最後に、ビジネスデューデリジェンスの結果を踏まえて売り手企業の事業戦略を再調整し、統合後の経営方針を最適化します。具体的には、統合後のアクションプランを策定し、投資判断の最終決定や企業価値評価へと反映させます。

また、M&A後の経営リスクを最小限に抑えるため、必要に応じてリスク管理策を強化し、統合プロセスの円滑な進行を支援することも大切です。これにより、事業の持続的な成長とM&Aの成功確率を高めることができます。

ビジネスデューデリジェンスで活用できるフレームワーク

ビジネスデューデリジェンスでは、外部環境調査と内部環境調査で、それぞれ異なるフレームワーク(思考の枠組み)を用います。ここでは、ビジネスデューデリジェンスを実施する際に覚えておきたい4つのフレームワークを紹介していきます。

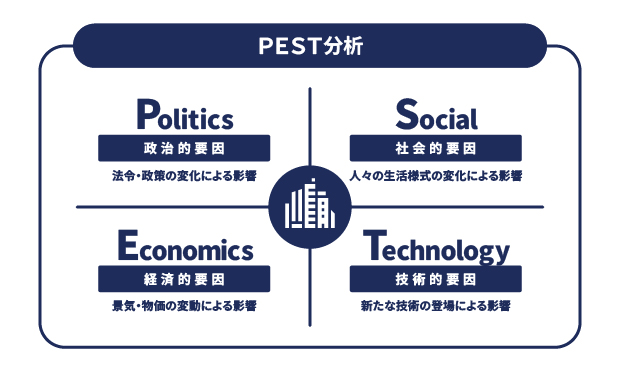

PEST分析

PEST分析とは、以下に挙げる4つの要因から、売り手企業の外部環境要因を分析する手法です。なお、PEST分析という名称も、4つの要因の頭文字からそれぞれとったものです。

- Politics(政治的要因)

- 法令・制作の変化による影響

- Economics(経済的要因)

- 景気・物価の変動による影響

- Social(社会的要因)

- 人々の生活様式の変化による影響

- Technology(技術的要因)

- 新たな技術の登場による影響

PEST分析は、後述する5フォース分析と比べると、より広い視野で外部環境要因を分析できるメリットがあります。

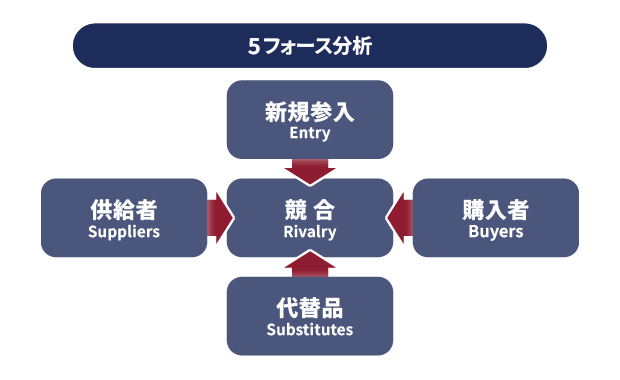

5フォース分析

5フォース分析では、売り手の企業にとって脅威となる要素を、以下に挙げる5つにわけて整理していく分析手法です。

- Entry(新規参入)

- Rivalry(競合)

- Substitutes(代替品)

- Suppliers(供給者)

- Buyers(購入者)

前述のPEST分析が外部環境要因全体を見渡す分析手法であったのに対し、5フォース分析は企業の脅威となる事柄に絞った分析を行う点が特徴です。

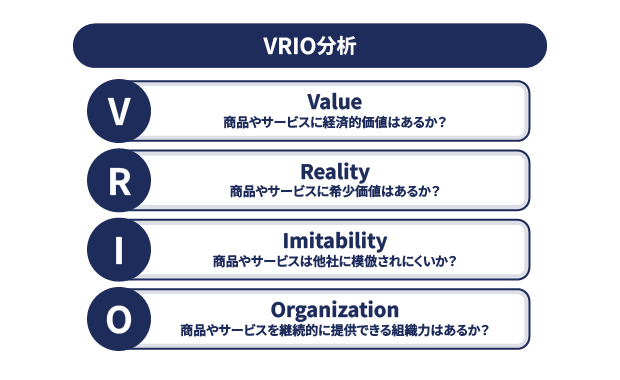

VRIO分析

VRIO分析では、以下に挙げる4つの質問に「YES」か「NO」のいずれかで答えることで、内部環境の分析が行える手法です。

- Value

- 商品やサービスに経済的価値はあるか?

- Reality

- 商品やサービスに希少価値はあるか?

- Imitability

- 商品やサービスは他社に模倣されにくいか?

- Organization

- 商品やサービスを継続的に提供できる組織力はあるか?

企業の強みや弱みを明確にしやすい点がVRIO分析のメリットです。

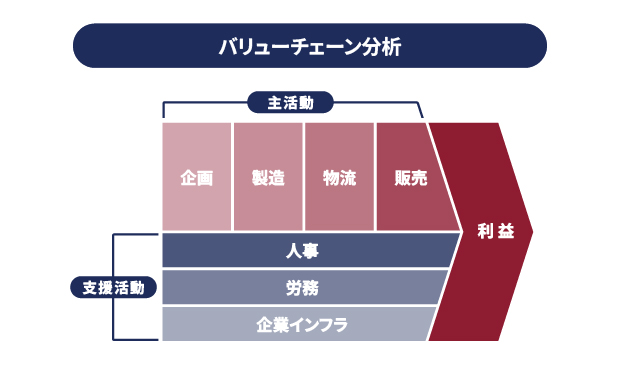

バリューチェーン分析

バリューチェーン分析では、企業が商品やサービスを提供するまでの流れを工程ごとに切りわけ、どの工程がどれだけの価値(バリュー)を生み出しているか、どこに力を入れていくべきかといった分析を行います。

バリューチェーン分析の際には、「企画」「製造」「物流」「販売」など、商品やサービスの提供に直接関わる「主活動」だけではなく、「人事」「労務」「企業インフラ」といった「支援活動」についての分析も行います。

ビジネスデューデリジェンス成功のためのポイント

ビジネスデューデリジェンスを成功させるためには、調査の精度を高め、限られた時間内で必要な情報を的確に収集することが重要です。また、専門家の協力を得ながら計画的に進めることで、M&A後の統合をスムーズに進めることができます。

ここでは、ビジネスデューデリジェンスを成功させるための重要なポイントを解説します。

重要な調査項目を絞り計画的に実施する

ビジネスデューデリジェンスでは、まず調査の目的を明確にし、必要な情報を効率的に収集するための計画を立てることが重要です。調査すべき項目を優先順位付けし、より重要なリスクや機会を見極めることで、意思決定の精度を高めることができます。

また、M&Aのプロセスは限られた期間のなかで進行するため、時間を無駄にしないよう、計画的に調査を進めることが求められます。

さらに、調査結果をもとに買収後の統合戦略を検討し、経営判断の精度を高めることも大切です。計画的なデューデリジェンスの実施により、統合後の成功確率を高めることができます。

専門家や社内外の人材との協力体制を構築する

ビジネスデューデリジェンスは多岐にわたる分野を調査するため、各領域の専門家との連携が不可欠です。特に、法務、財務、IT、業務などの専門家を適切に配置し、それぞれの視点からリスクや課題を分析することで、調査の精度を高めることが欠かせません。

また、外部のコンサルタントやアドバイザーの支援を受けることで、より専門的かつ客観的な評価が可能です。例えば、財務デューデリジェンスでは公認会計士、法務関連では弁護士、ITシステムの統合ではITコンサルタントなど、それぞれの専門家を活用することで、包括的な分析が実施できます。

情報管理を徹底する

ビジネスデューデリジェンスでは多くの機密情報を扱うため、データの取扱いルールを明確にし、情報漏えいのリスクを最小限に抑えることが不可欠です。特に、財務データ、契約情報、知的財産に関する情報などは、厳格な管理が求められます。

また、情報の整理・管理も重要なポイントです。収集したデータを適切に分類し、関係者が迅速にアクセスできるよう管理することで、分析の効率を向上させることができます。例えば、データルームを活用し、権限管理を行えば、不正な情報の流出を防ぎながらスムーズなデータの共有が可能です。

事業統合後のシナジー実現を見据えた戦略を策定する

ビジネスデューデリジェンスは、単に買収前のリスク評価を行うだけでなく、買収後の統合計画の策定にも活かすことが重要です。デューデリジェンスの結果をもとに、統合後の具体的なアクションプランを策定し、シナジー効果を最大化するための戦略を立案します。

例えば、組織の統合、ブランドの活用、販売チャネルの拡大、コスト削減など、M&Aによって期待されるメリットを最大化する方法を具体的に検討します。また、異なる企業文化の統合や業務プロセスの調整など、統合時に発生しうる課題を事前に把握し、対策を講じることも欠かせません。

まとめ

的確なビジネスデューデリジェンスは、M&Aを成功に導くうえで重要なプロセスです。市場環境や企業の内部状況を詳細に分析し、リスクを見極めることで、買収後の経営を安定させ、成長戦略を明確にできます。

しかし、限られた時間のなかで正確な情報を収集し、適切な意思決定を行うには、高度な専門知識と経験が必要です。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- ビジネスデューデリジェンスとは何ですか?

- M&Aの最終合意前に、売り手企業の事業について調査することです。リスクを避け、適正な買収価格を判断するための重要なプロセスです。

- ビジネスデューデリジェンスの目的は何ですか?

- 買取価格の検討、リスクの特定、将来の収益性の分析などが目的です。適正な買収価格やリスク対策を立案するために行います。

- どのような種類のビジネスデューデリジェンスがありますか?

- コマーシャル、オペレーショナル、IT、サステナビリティ、ガバナンスなどの種類があります。それぞれ異なる目的と調査内容があります。