更新日

累進課税について

日本において、税金とは、年金・医療などの社会保障・福祉や、水道、道路などの社会資本整備、教育、警察、防衛といった公的サービスを運営するための費用を賄うものであり、日本国民が互いに支え合い、共によりよい社会を作っていくため、この費用を広く公平に分かち合うことが必要と認識されています。この税金制度の中には、一律の税率を設定せず、課税対象となる所得や、取得した財産をベースに計算される課税価格が一定額を超えると、税率が上がって納税額が増える累進課税制度という税の仕組みがあります。

本記事では、累進課税制度の概要、適用される税金の種類、具体的な計算方法、メリット・デメリットなどをわかりやすく解説します。累進課税制度についての理解を深めるために、本記事をお役立てください。

なお、本記事に記載されている税率は現行制度上のものであり今後税制改正等で変更される可能性があることにご留意ください。

このページのポイント

~累進課税とは?~

日本の税金制度の仕組みで、一律の税率を設定せず、課税対象となる所得や、取得した財産をベースに計算される課税価格が一定額を超えると、税率が上がって納税額が増える課税制度。累進税率には、「単純累進税率」と「超過累進税率」の2種類があり、単純累進税率とは、課税される金額全体を基準にして、一定の税率をかける仕組みなのに対し、超過累進税率では、一定額を基準とし、そこを超過していくごとにそれぞれの税率をかける点が特徴。累進税率が適用される採用される税金としては、「所得税」「相続税」「贈与税」が対象となる。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #累進課税とは?

~その他 M&Aについて~

目次

1. 累進課税制度の概要

累進課税制度とは、所得や財産が増えるほど税率が高くなる制度です。累進とは数量の増加に従い、比率が増すことであり、課税対象額が高いほど、高税率が適用されます。この累進課税制度を理解しておくことで税金をどれだけ支払うかを把握することができます。

また、税率は累進税率といって、設けられた基準に従って区分され、一定額ごとに税率が決まっており、かつ、税金の種類によっても異なりますので、計算の際はそれぞれの税率を確認する必要があります。

2. 単純累進税率と超過累進税率

累進税率は、前述したとおり、設定された基準に従って一定額ごとに高い税率をかける仕組みです。この累進税率には以下の2種類があるため、それぞれ説明していきます。

2-1. 単純累進税率

単純累進税率とは、課税される金額全体を基準にして、一定の税率をかける仕組みをいいます。課税対象となる金額が一定基準を超える度に、その金額全体に該当する税率がかけられる点が単純累進税率の特徴です。

所得税を例にして、400万円を課税対象にした場合、20%の税率がかかるケースでは、税金は以下のように計算します。

「4,000,000円×20%=800,000円」

2-2. 超過累進税率

もう一つは超過累進税率です。超過累進税率では、一定額を基準とし、そこを超過していくごとにそれぞれの税率をかける点が特徴です。そのため、単純累進税率のように、課税対象となる金額全体に税率がかかるわけではありません。設けられた基準を超える度に、その分の差額に各基準に応じた税率がかかることに留意が必要です。なお、日本においては超過累進税率を採用しています。

単純累進課税の例と同様に400万円を課税対象にした場合、現行制度では、下表のとおり、所得税の税率は分離課税に対するものを除き、5%から45%の7段階に区分されていることから、税金は以下のように計算します。

「4,000,000円×20%-427,500円=372,500円」

所得税における超過累進課税制度では、年収が195万円未満の部分は5%、195万円以上330万円未満の部分には10%の税率が設定されており、単純累進税率よりも計算が複雑になっています。

2-3. 所得控除と税額控除

上述の表にある控除額とは別に、実際に所得税額を計算する際には、所得控除と税額控除も加味する必要があります。

所得控除とは、各納税者の控除の対象となる扶養家族が何人いるかなどの個人的事情を加味して、税負担を調整するものです。

所得控除の種類には主に以下のようなものがあります。

- 基礎控除

- 配偶者控除、配偶者特別控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

また、所得控除と似た用語に税額控除があります。税額控除とは、課税後の税額から一定額を直接差し引く制度です。税額控除の種類には主に以下のようなものがあります。

- マイホームの取得等と所得税の税額控除(住宅ローン控除)

- 居住者に係る外国税額控除

- 非居住者に係る外国税額控除

- 配当控除

- 政党寄付金特別控除

これらの控除を活用することで、納税額を減らすことが可能です。

ただし、所得控除や税額控除には複数の種類があり、かつ、法改正で控除の種類が変わったりすることがあるため、計算ミスが起きやすいため注意が必要です。

より詳細な所得税額の計算方法については後述します。

3. 累進税率が適用される税金の種類

日本の税金制度で累進税率が適用されている代表的なものは、今まで例に挙げていた所得税の他に、相続税と贈与税あり、1887年3月から適用されています。

累進課税制度では納税者の経済状況に合わせた税負担が行えるため、税率は変わりながらも現在まで継続されています。

ここからは各税金の概要とその累進課税率、計算方法および主な節税方法を順に説明します。

4. 所得税とその累進課税率

所得税とは、個人の所得、つまり収入に対してかかる税金で、事業で得た所得や給与で得た所得、そのほかにも譲渡所得や山林所得などが該当します。また、所得金額が一定額を超えるごとに税率が変わります。

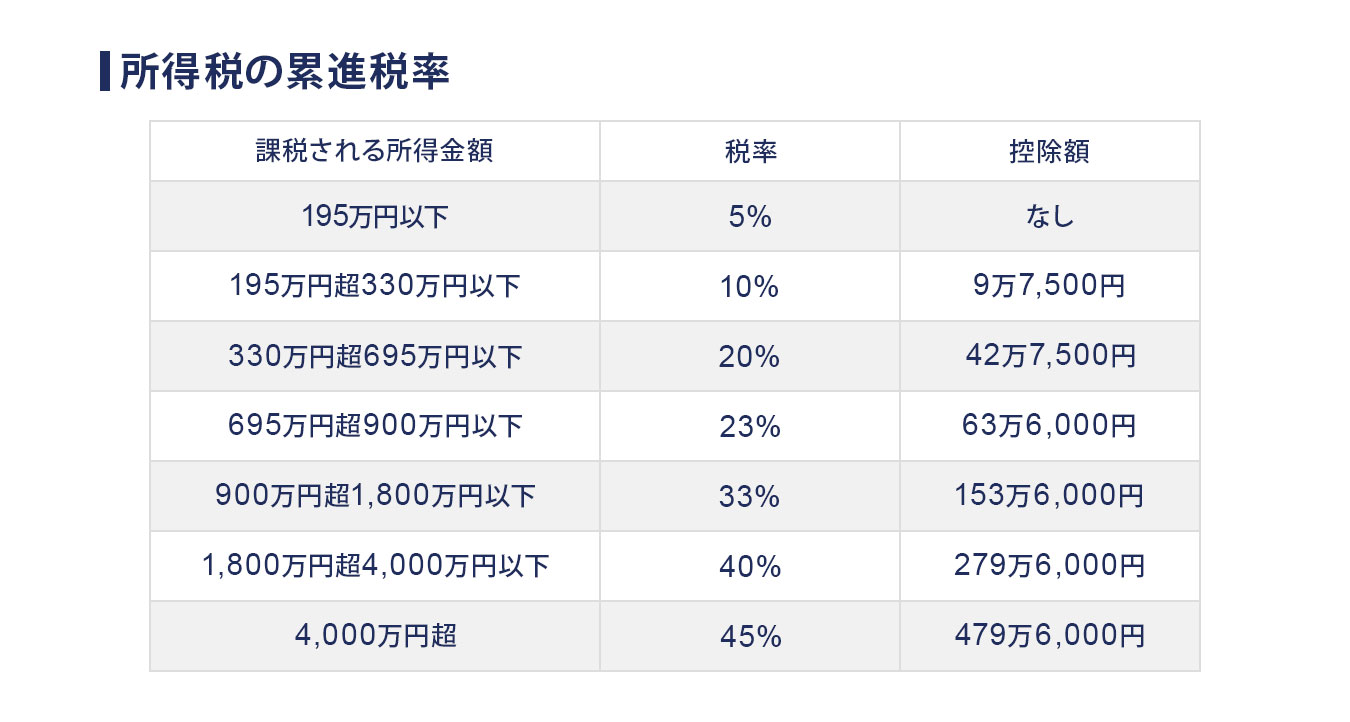

所得税の税率は、前述したとおり、所得税の税率は、次表のとおり5%から45%の7段階に分かれています。下表の「課税される所得金額」とは、その年の1月から12月までの所得金額の合計から所得控除を差し引いた金額です。なお、課税される所得金額では、千円未満の端数金額を切り捨てます。

所得税の累進課税率

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | なし |

| 195万円超330万円以下 | 10% | 9万7,500円 |

| 330万円超695万円以下 | 20% | 42万7,500円 |

| 695万円超900万円以下 | 23% | 63万6,000円 |

| 900万円超1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

4-1. 所得税額の計算方法

所得税の計算では、まず必要経費や所得控除を差し引いて課税所得金額を計算します。累進課税による税率は、この課税所得金額に対して乗じる点に留意が必要です。

- Step1:収入から必要経費を差し引き、所得を算出する

- Step2:所得から所得控除を差し引き、課税所得金額を算出する

- Step3:課税所得金額に税率をかけて税額控除額を差し引き、所得税額を算出する

例えば、年収498万円を課税対象にした場合、次のように計算します。なお、ここでは、必要経費ゼロ、所得控除は基礎控除38万円のみ、税額控除はゼロと仮定します。

- Step1:収入498万円-必要経費0円=所得498万円

- Step2:所得498万円-所得控除38万円=課税所得金額460万円

- Step3:課税所得金額460万円×税率20%-控除額42万7,500円=所得税額492,500円

なお、所得税の累進税率の一覧表の中の控除額は、段階別の税率を使って何度も計算しなくてもよいように記載されているものです。

4-2. 所得税の主な節税方法

ここでは、所得の額から控除できる所得控除や、所得税の金額から控除できる税額控除のうち主なものを紹介します。

所得控除の例としては、生命保険料控除が挙げられます。生命保険や個人年金保険、介護医療保険の保険料のうち一定額を所得から控除できます。

税額控除の例としては、住宅ローン控除が挙げられます。住宅ローンを利用してマイホームを新築・購入し、一定要件を満たすと利用可能となり、年末時点の住宅ローン等残高から計算した金額を所得税額から控除できます。

5. 相続税とその累進課税率

家族や親族が亡くなると、遺族は財産を相続します。その際に発生する税金が相続税です。相続した財産の額に応じて税率が上がりますが、まずは相続財産の評価額を算出しなければなりません。相続税は、あまり頻繁に支払うものではありませんが、事前に相続税の累進税率の基準を知っておくことで節税できることが多くあります。

相続税の税率は、下表のとおり10%から55%の8段階に区分されています。なお、相続税額は、下表の税率を各法定相続人の取得金額に乗じただけでは算出できない点に注意が必要です。

5-1. 相続税額の計算方法

相続税額の計算方法は、以下の順に計算します。

Step1:相続税の対象となる財産の総額を計算する

- 相続財産の総額-(非課税財産+債務+葬式費用)=相続税の課税価格

- 相続税の課税価格-基礎控除=課税遺産総額 相続財産の中から、墓地や仏壇の購入費などの非課税財産や債務、葬式費用を差し引き、相続税の課税価格を求めます。相続税の課税価格から基礎控除の「3,000万円+600万円×法定相続人の数」を差し引いた額が、課税遺産総額です。

Step2:仮の相続税額を計算する

- 課税遺産総額×法定相続分×税率=各人のいったんの相続税額

実際の納付額を計算する前に、法定相続分に則って仮の相続税額を計算します。この段階では、実際に相続財産がどのように分けられているかは関係ありません。ここで累進課税率を用います。

Step3:実際の相続税額を計算する

- 各人の仮の相続税額の合計=相続税の総額

- 相続税の総額×各法定相続人が実際に相続する課税価格÷課税価格の合計額=各人の算出税額

- 各人の算出税額-税額控除=各人の実際の相続税額 相続税の総額を各人が実際に相続する財産の割合で按分した額が、各人が実際に納める相続税額です。適用できる税額控除がある場合は、最後に差し引きます。

具体的な計算は複雑なため、税理士などの税務の専門家に適宜相談することが望まれます。

5-2. 相続税の主な節税方法

ここでは、主に一般的によくある事例として、「生命保険金などの非課税枠を利用する」方法と「税額控除を利用する」方法の2つを紹介します。

生命保険金などの非課税枠を利用する

生命保険金は、「500万円×法定相続人の数」までが非課税です。例えば、配偶者と子供2人の合計3人が法定相続人の場合、「500万円×3人=1,500万円」までは相続税がかかりません。

税額控除を利用する

相続税には、相続税額から控除できる「税額控除」と呼ばれる制度があります。要件を満たす場合、下表のような税額控除の利用が可能です。

| 税額控除 | 概要 |

|---|---|

| 配偶者の税額軽減 | 配偶者は「1億6,000万円」または 「配偶者の法定相続分の財産額」のどちらか 大きい金額までは相続税がかからない |

| 未成年者控除 | 法定相続人が18歳未満の場合は一定の金額を差し引ける |

| 障害者控除 | 法定相続人が85歳未満の障害者の場合は一定の金額が差し引ける |

| 相次相続控除 | 10年以内に相次いで相続が発生し、被相続人が前回の相続で相続税を納付していた場合は、その被相続人から財産を取得した人の相続税額から一定の金額を控除できる |

| 贈与税額控除 | 法定相続人が過去3年以内に納めた贈与税の金額が控除できる |

| 外国税額控除 | 海外で既に相続税に相当する納税を済ませている場合は一定の金額を差し引ける |

また、経営者が何らかの財産を残したいと考えているのであれば、あらかじめ課税対象となる取得金額の基準を下げておくことが実務上多く見受けられます。なぜなら、相続税は、経営者が存命中にしか節税できないものであるからです。

そのため、相続税の節税対策には、生前贈与や不動産への転化により、相続人の取得総額を下げるという方法が多用されていますし、経営者であれば、事業承継で株式を相続します。株式相続では、被相続人から相続人へ名義変更する必要があります。

さらに、非公開株式であれば、相続時に株価の計算も必要となります。株式相続では一般的な相続よりも、税務を含め、非常に手間がかかることに留意が必要です。

6. 贈与税とその累進課税率

贈与税とは、生きている人から財産をもらったときにかかる税金です。「毎年1月1日から12月31日までの間にいくらもらったか」を基準に計算します。贈与税には一般税率と特例税率の2つがありますので、誰から誰に贈与されたかでどちらかの税率が適用されます。

贈与税の税率は、10%から55%の8段階に区分されます。最高税率は相続税と同じですが、相続税の最高税率が「6億円超」に対してかかる一方で、贈与税は「3,000万円超」(一般税率の場合)です。相続税の課税を逃れるために生前に贈与することのないよう、贈与税は相続税よりも税負担が重くなっています。

また、贈与税の基礎控除は110万円です。基礎控除を差し引いた後の課税価格に対し、下表の税率を乗じて計算します。

6-1. 相続税額の計算方法

一般税率は、配偶者や兄弟姉妹など直系尊属以外の親族から贈与されたケースや、直系尊属から18歳未満の子や孫が贈与されたケースなどに適用されます。

例えば、祖母から15歳の孫が500万円の贈与を受けた場合の計算方法は、次のとおりです。

- 500万円-基礎控除110万円=390万円

- 390万円×一般税率30%-控除額65万円=52万円

同じ孫に対する贈与であっても、孫が贈与を受けた年の1月1日現在において18歳以上であれば特例税率を使用します。計算方法は次のとおりです。

- 500万円-基礎控除110万円=390万円

- 390万円×特例税率20%-控除額30万円=48万円

6-2. 贈与税の主な節税方法

贈与税には、暦年贈与と相続時精算課税制度という2つの制度があります。暦年贈与における毎年110万円の非課税枠は、一般的な節税方法としてよく利用されています。この非課税枠は受贈者1人に対し適用されるものなので、贈与者は非課税枠を使って複数の人に贈与できます。例えば、祖父から孫5人に贈与する場合は、家族単位で見ると年間合計550万円まで非課税です。

相続時精算課税制度を利用すると、60歳以上の父母または祖父母が18歳以上の子や孫に財産を贈与する場合に2,500万円まで贈与税がかかりません。制度を適用して贈与した財産は、相続発生時に相続財産に加わる仕組みです。贈与時点での税金を考慮しなくてよい一方で、暦年贈与との併用は認められていないなど注意点もあります。

また、2024年(令和6)1月1日以後の相続時精算課税贈与からも基礎控除額110万円が控除されます。どちらの贈与が有利かは財産額や家族の状況によって変わってきます。これから相続対策をご検討されている方はご注意ください。

7. 累進課税制度のメリットとデメリット

最後に累進課税制度のメリットとデメリットについて、それぞれ順に説明します。

まずはメリットについてですが、主に以下が挙げられます。

- 所得格差の是正

- 節税することができる

それぞれ順番に説明していきます。

所得格差の是正

個々人の税金の支払い能力に応じた課税がなされるので、税負担の公平性を図ることが可能です。貧富の格差の是正において重要な役割を果たすだけでなく、身分の固定化や世襲を阻止する効果も見込むことができます。

節税することができる

贈与であれば、時期をずらすことなどによって節税することができます。また、前述した税額控除を使い課税金額を減らすことができます。

次にデメリットについてですが、主に以下が挙げられます。

- インフレによる納税額の変動

- 高所得者層の負担が大きい

それぞれ順番に説明していきます。

インフレによる納税額の変動

インフレによる物価上昇に伴い所得も上昇した場合、実質的な所得が変わらなくても納税額が増えたように感じることはデメリットといえます。

高所得者層ほど負担が大きい

課税額が多い富裕者層ほど負担が大きいため、なかには税負担を回避するために海外への移住を検討する人もいます。消費を抑えるために貯蓄志向が高まれば、経済の循環が滞る可能性があります。

8. まとめ

今回は累進課税制度について説明しました。

累進課税制度および各税金の税率について知ることは正確な税金計算や効果的な節税につながります。また、経営者であれば、必要に応じて税務の専門家である税理士に相談するとともに、適切な税知識を持つことが、節税や資産管理において重要な役割を果たします。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 累進課税制度とは何ですか?

- 累進課税制度とは、所得や財産が増えるほど税率が高くなる制度です。

- 累進課税制度のメリットは何ですか?

- 累進課税制度のメリットには、所得格差の是正や節税の可能性があります。

- 累進課税制度のデメリットは何ですか?

- デメリットには、インフレによる納税額の変動や高所得者層の負担が大きいことが挙げられます。