更新日

倒産とは、会社法などの法律上、そのような語句の定義があるわけではなく、一般的には債務者が自ら負っている債務を返済できなくなり、資金繰りが立ちいかなる経済状態をいいます。決算では利益がでて黒字経営であるかかわらず、資金繰りが立ちいかなくなると実質的に倒産状態になる場合もあります。これが黒字倒産といわれるものです。

本記事では、黒字倒産の原因、回避方法、実際の事例などをわかりやすく解説します。黒字倒産について理解を深めるために、本記事をお役立てください。

このページのポイント

~黒字倒産とは?~

黒字倒産とは、決算上の利益が出ていながら、支払資金がショートして倒産してしまうこと。黒字倒産が起きる主な理由は、「利益とキャッシュ(資金)のズレ」であり、キャッシュフローに対する理解を高め、資金繰りの管理をしっかりと行うことが黒字倒産を回避することにつながるといえる。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #黒字倒産とは?

~その他 M&Aについて~

1. 黒字倒産とは

そもそも倒産とは、債務の返済ができなくなるなど支払能力を喪失し、資金繰りが立ちいかなくなる経済状態のことをいいます。「倒産」自体は会社法などの法律上、そのような語句の定義があるわけではありませんが、法律上は、法律に定められた手続を行う「法的整理」、債務者・債権者の間で協議して決定する「私的整理」に分類され、倒産の手続を行います。

通常、倒産する企業は業績が悪く、決算上も赤字となっているケースが大半です。しかし、決算上の利益が黒字であり、業績が好調にも関わらず、資金繰りの観点から突然倒産に追い込まれる企業もあります。これから「黒字倒産」について詳しく解説していきます。

1-1. 黒字倒産の定義

黒字倒産とは、決算上の利益が出ていながら、支払資金がショートして倒産してしまうことをいいます。

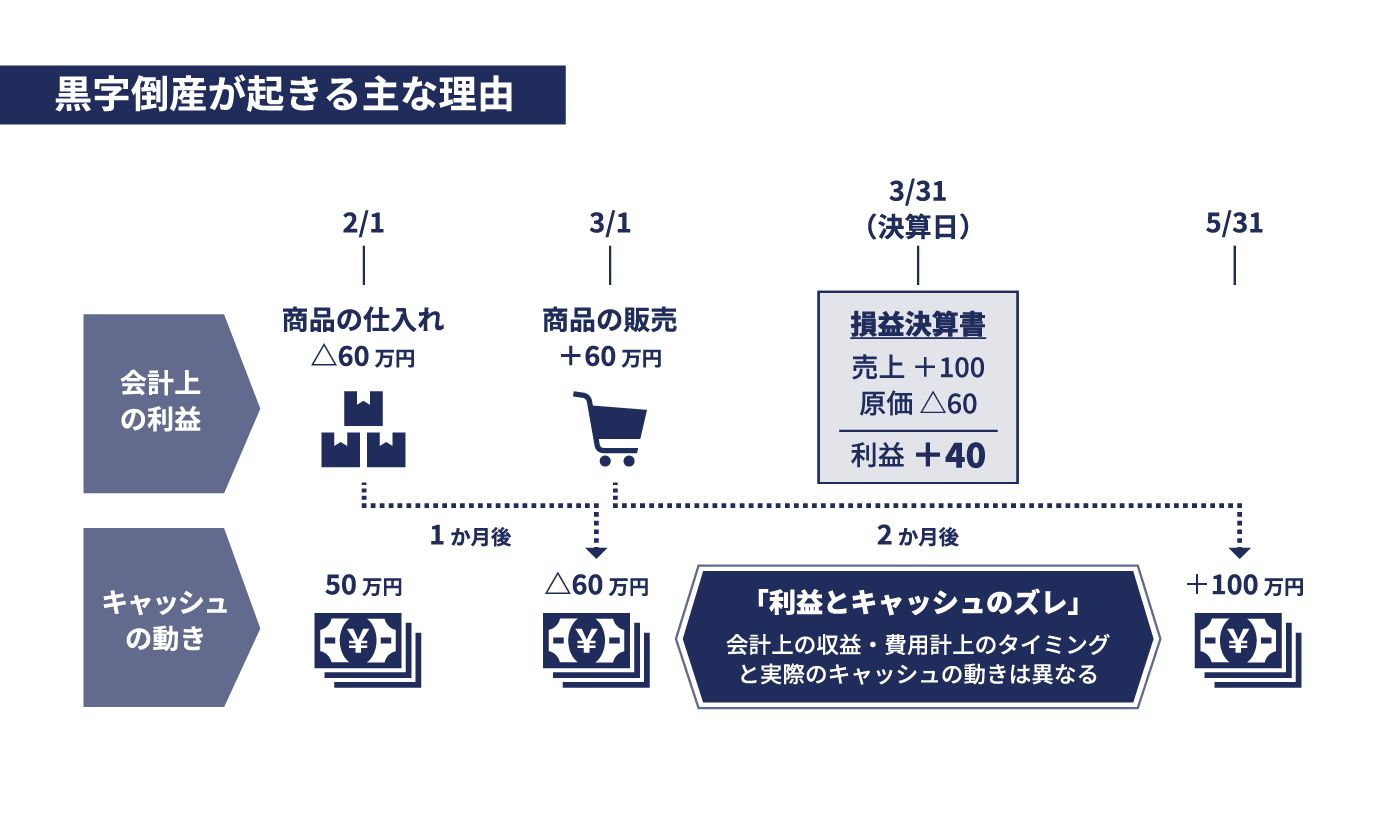

黒字倒産が起きる主な理由は、「利益とキャッシュ(資金)のズレ」です。企業間取引においては、商品の販売後、すぐにその代金が支払われるとは限りません。販売から数ヶ月先の入金になった場合は、人件費や仕入れ、返済などにかかる支払資金を捻出しなければならず、資金がショートして倒産に追い込まれることがあります。

特に、急成長中の企業によくある問題で、売掛金や在庫が増えて資金繰りに悩んでいる経営者も多いものです。

1-2. 黒字倒産の仕組み

次に黒字倒産の仕組みについて、単純な事例を交えながら見ていきましょう。

<前提条件>

- 販売と仕入共に賭取引を行っている

- 3月31日を事業年度末とする会社である

- 2月1日時点の運転資金として手元に50万円の資金残高がある

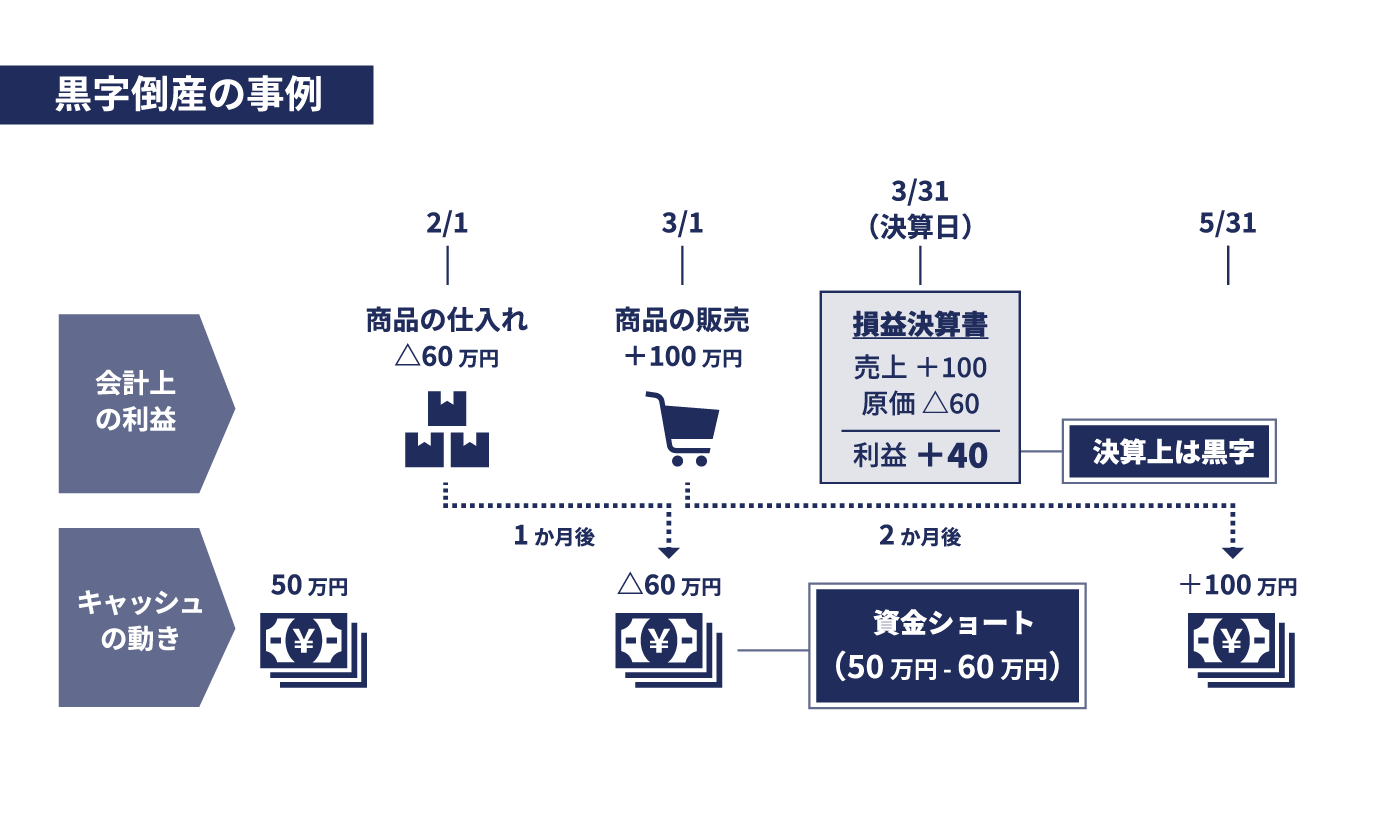

2月1日に掛けで仕入れた60万円の商品を、3月1日に100万円で掛け販売したケースを考えてみます。

商品の仕入代金の支払は1ヶ月後の3月1日、商品の販売代金の回収は2ヶ月後と仮定します。

会計上は、商品を販売したタイミングで売上と売上原価を計上するため、3月末の決算における利益は40万円(=100万円-60万円)となります。いわゆる「儲け」が出ている状態であり、黒字決算といえます。

一方で、キャッシュ(資金)の流れは、2月1日に掛けで仕入れた60万円の商品代金を3月1日に支払う必要がありますが、手元資金は50万円しかありません。

5月まで待てば、商品の売上代金である100万円が入ってくるため、返済が可能となりますが、3月1日時点では10万円分の支払能力が無いことになります。これがいわゆる「資金ショート」に陥っている状態であり、黒字倒産する可能性があります。

実際のビジネスでは、このような取引が多数発生することにより、資金繰りが複雑化しています。黒字倒産を回避するためには、資金がショートすることがないよう、適切に資金繰りを管理することが重要となります。

1-3. 赤字倒産との違い

赤字倒産とは、決算上の利益が出ておらず、支払資金が枯渇して倒産してしまうことをいいます。いわゆる「儲け」が出ていない状況であるため、会社の資金は減っていく一方です。黒字倒産に比べて、赤字倒産は最終的に資金ショートへと陥る流れがイメージしやすいでしょう。

東京商工リサーチの調査によると、日本における2023年の倒産企業(586社)のうち、直近決算で赤字であった企業の割合は68.0%となっています。そのため、残りの約3割の企業は、直近決算が黒字となっていたにも関わらず倒産していることになり、「黒字倒産が意外と多い」と感じるのではないでしょうか。

1-4. 債務超過との違い

債務超過とは、貸借対照表上の資産よりも負債が多くなっており、純資産がマイナスになっている状態のことをいいます。財政状態として非常に危険な状態であり、倒産のリスクが高まります。

「債務超過=資金ショート」となるわけではありませんが、負債の返済は資産をもって行うことから、「資産<負債」となっている状態は、資金繰りの観点からもリスクが高まっています。そのため、黒字倒産する可能性が高くなるといえるでしょう。債務超過が起きている場合、そもそも経営が赤字になっているケースが多く見られます。

東京商工リサーチの調査によると、日本における2023年の倒産企業(586社)のうち、自己資本比率(%)(=純資産÷(純資産+負債)×100)が0%を切る「債務超過」比率は、69.2%となっています。赤字企業率の増加に比例し、債務超過に陥る企業も増加し、倒産直前の決算では約7割が債務超過となっています。そのため、利益確保による財務内容の安定が、会社継続の明暗を分けたといえます。

2. 黒字倒産はなぜ起こる?【原因】

前述のとおり、黒字倒産が起こる原因は「利益とキャッシュのズレ」によるものです。この仕組みを理解しないと黒字倒産に陥ってしまう可能性があるため、具体的な事例を見ながら正しく理解していきましょう。

2-1. キャッシュ・フローに対する理解不足

黒字倒産が起きてしまう主な原因として、経営者のキャッシュ・フローに対する理解が不足していることが挙げられます。会計上の収益・費用計上のタイミングと、実際のキャッシュの動きは異なるため、これらを理解したうえで資金繰りの管理を行うことが重要です。

ここからは、具体的な事例を見ていきますが、借入金などの負債の返済、在庫の購入、設備投資、売掛金の回収といった各取引のキャッシュの動きを正しく理解しておきましょう。

2-2. 負債の増加

金融機関からの借入金などの負債が増加することは、黒字倒産が発生するリスクとなります。借入金の返済は、会計上の利益には影響しませんが、手元資金の大きな減少となることから、「利益とキャッシュのズレ」が生じます。また、借入金にかかる利息が利益を圧迫するケースがあるため、資金繰りの観点から注意が必要です。

2-3. 過剰な在庫保有

過剰に在庫を保有することも、黒字倒産が発生するリスク要因となります。在庫を購入することで、一時的に資金が商品という資産に変わっている状態となり、販売するまでキャッシュを回収することができません。販売前の在庫は手元資金の減少要因となり、「利益とキャッシュのズレ」が生じます。

適正な在庫水準を測る方法として、「在庫回転率(出庫した総数/平均在庫数)」や「交差比率(粗利率×在庫回転率)」という指標を利用することが考えられます。在庫回転率は過剰在庫を削減できる他に現場改善の目標設定に活用できるメリットがあります。また、交差比率は比率が高いほど、効率よく利益を生み出しているといえるため、在庫回転率と合わせて過剰在庫の削減に活用できるといえます。

2-4. 過度な設備投資

過度な設備投資を行うことも、黒字倒産が発生するリスク要因となります。設備投資は、将来的なキャッシュの獲得のためには重要な支出といえますが、資金繰りの観点からは一時的に大きなキャッシュのマイナスとなります。

投資は留保している利益の範囲内にするなど、無理のない形で行う分には問題がありませんが、大規模な設備投資を計画している場合には注意が必要です。金融機関からの借入によって資金に余裕を持たせるといった資金繰りの管理を検討することが重要です。

2-5. 減価償却による利益と手元資金の差の発生

過度な設備投資に関連する話として、減価償却が「利益とキャッシュのズレ」につながることも理解しておきましょう。例えば、300万円の社用車を一括で購入したケースを考えてみます。なお、使用する期間である償却期間は5年と仮定します。

会計上は、固定資産として300万円を計上し、使用する期間にわたって費用として計上します。そのため、5年間にわたり毎年60万円が費用として計上されます。

一方、キャッシュの動きとしては、購入時に一括で支払うため、300万円が一時点の支出として計上されます。先払いになるので、黒字倒産にはつながりづらいですが、資金繰りの観点からは注意が必要です。

2-6. 売掛金の回収遅れ・貸し倒れ

掛取引を行っている場合、回収条件や支払条件によっては、黒字倒産のリスク要因となります。前述のとおり、掛取引による商品の販売や仕入代金の支払は、「利益とキャッシュのズレ」を生み出します。入金と支払のタイミングを適切に管理し、資金ショートにならないように留意しましょう。

また、売掛金は確実に回収できるとは限らず、取引先の倒産によって貸し倒れが起こることがあります。資金計画を立てる際には、このようなリスクも見積もることで、想定外の資金ショートにつながらないようにしなければなりません。

2-7. 急激な売上の増減

黒字倒産の直接的な原因ではありませんが、売上が急激に増減するなど、ビジネスが大きく動くタイミングでは黒字倒産が起こりやすくなります。

売上が減少した場合は、収入の減少分の資金を借入などによって補充する必要があります。一方で、売上が増加した場合も、連動する仕入代金の支払が大きくなることから、支払による資金ショートが起こる可能性があります。支払のタイミングを管理し、資金ショートを防ぐことが重要です。

3. 黒字倒産の回避方法

黒字倒産を回避するためには、「利益とキャッシュのズレ」を正しく理解するとともに、十分な資金を確保する対策を講じることが重要です。ここでは、具体的な対策をいくつか紹介したいと思います。

3-1. キャッシュ・フロー管理の徹底

まずは、キャッシュ・フローの管理を徹底することが考えられます。黒字倒産を回避するための大前提といえますが、過去の入出金を正しく把握する、将来の資金計画を立てる、これらを毎月モニタリングするといったことが重要です。

資金計画を作成するなかで、資金ショートのリスクがある場合には、金融機関からの借入や、予定していた設備投資や経費支出の見送りなどの対策を講じます。

3-2. 回収・支払時期の調整

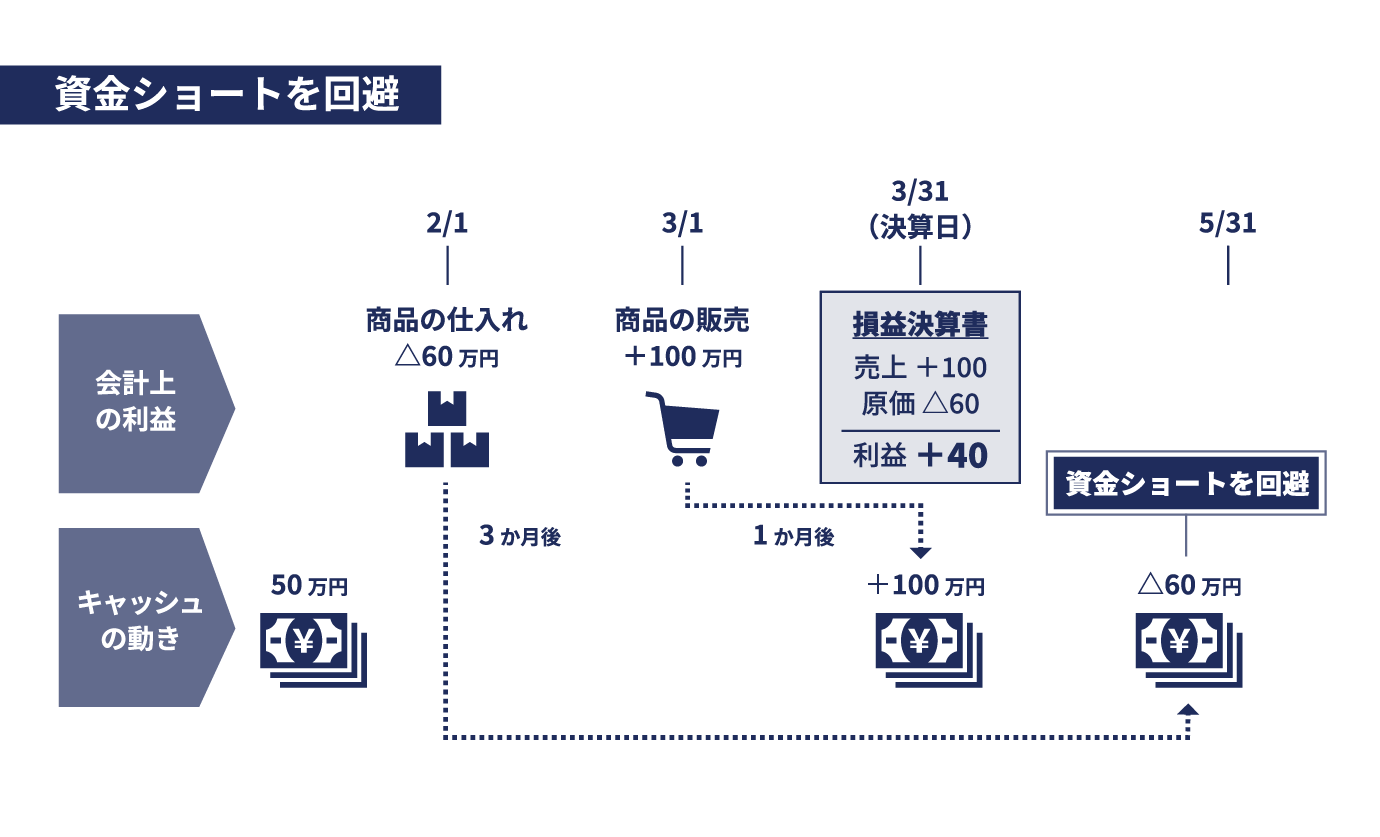

掛取引における回収・支払サイトを調整することも、黒字倒産を回避するためには有用です。一般的に回収サイトはできるだけ短く、支払サイトはできるだけ長くすることで手元に資金が残りやすくなります。

前述の事例でいうと、回収サイトを3ヶ月から1ヶ月に、支払サイトは1ヶ月から3ヶ月に取引先と交渉して変更することで、資金ショートを回避できます。

取引先との交渉ごとにはなりますが、回収サイトはできるだけ短く、支払サイトはできるだけ長くすることを常に考えておきましょう。

3-3. 在庫管理の最適化

在庫管理を最適化することも、黒字倒産を回避するためには有用です。顧客からの注文のタイミングで在庫が足りないといったことを避けるために、多くの在庫を保有しているケースもあるでしょう。しかし、資金繰りという観点からは、「在庫を購入する=資金が減少する」となることから、資金を確保するために在庫は最小限にするべきといえます。

適正な在庫保有量を算出するのは難しいものですが、需要予測の精度を上げるなどの対策を行い、可能な限り不要在庫の保有は避けましょう。

3-4. 資金調達先への返済スケジュールのリスケ

黒字倒産の可能性がある場合の即効性がある対策として挙げられるのが、金融機関からの借入などの資金調達先への返済スケジュールのリスケがあります。

リスケとは返済期間の延長などを要求することであり、交渉が上手くいけば融資の返済時期を遅らせることができます。

ただし、リスケを成功させるためには、返済が悪化した原因を客観的かつ正確し、キャッシュ・フローまでを詳細に分析したコストダウン計画の作成などを行い、リスケを行うことの説得力を引き上げる必要があります。

3-5. 資金調達先の確保

ここまで紹介したような対策を講じた場合であっても、外部環境によって予期せぬ売上の減少が起こることがあります。また、将来の設備投資などのために、資金繰りが立ちいかなくなることも考えられるでしょう。そのような場合に備えて、金融機関からの借入や新株発行を引き受けてもらえるような資金調達先を確保しておくことは非常に重要です。

3-6. 資産の現金化

業績の悪化などが原因で、思うように金融機関からの借入などの資金調達ができないといった状況も考えられます。このようなケースでは、遊休資産の売却や債権の流動化といった手元の資産を現金化する方法が、対策の1つとして考えられます。

不動産などの資産を担保とした融資を受けることもありますが、このような融資は資金繰りの観点からリスクを伴います。そのため、やむを得ない場合に利用すると良いでしょう。

3-7. M&Aの活用

M&A(Mergers and Acquisitions、合併・買収)を活用することによって、黒字倒産を回避することも可能です。例えば、M&Aによる会社や事業の譲渡によって手元資金が確保でき、譲渡先の財務力によって資金繰りを改善するといった効果も期待できます。また、後継者不在による事業承継問題解決の手段にもなるでしょう。

4. 黒字倒産リスクを発見できるポイント・指標

黒字倒産を回避するためには、資金繰りを適切に管理するとともに、黒字倒産の前兆となるポイントを押さえておく必要があります。ここでは、これらのポイントや指標について解説を進めていきます。

4-1. 貸借対照表:自己資本比率

自己資本比率とは、純資産と負債のバランスを測る指標のことで、黒字倒産のリスクを測るうえで1つの指標となります。

自己資本比率の計算式は次のとおりです。

自己資本比率(%)=純資産÷(純資産+負債)×100

例えば、自己資本比率が50%の場合、総資本に占める純資産と負債が半分ずつであることを意味しています。安全性という観点からは、自己資本比率は高いほど望ましく、自己資本比率が低い場合には注意が必要です。

4-2. 損益計算書:収支(利益)のバランス

損益計算書の収支(利益)も、黒字倒産のリスクを測るうえでの1つの指標となります。

黒字倒産は、「利益とキャッシュのズレ」から生じるものであるため、利益だけを見ていてもわかりません。しかし、過去に赤字となっていたことや、黒字であっても利益率が低いような場合には、黒字倒産のリスクが高まるといえるでしょう。在庫の水準や設備投資の状況など、ほかの要因とあわせて見ていくことが重要です。

4-3. キャッシュ・フロー計算書:過去のお金の流れ

キャッシュ・フロー計算書とは、上場企業などで作成が求められている決算書の1つで、企業のお金の流れを、営業・投資・財務活動という区分で表示する書類のことをいいます。

キャッシュ・フロー計算書は、あくまで「過去」のお金の流れを把握するものであるため、資金繰り表などを使って、毎月モニタリングしていくことが重要です。

4-4. 資金繰り表:将来を含めたお金の流れ

資金繰り表を作成し、将来の資金計画を作成することは、黒字倒産のリスクを測るうえで非常に重要です。

前述した過去のお金の流れを把握するという点は、キャッシュ・フロー計算書と資金繰り表は同様の意味合いを持ちます。ここで、資金繰り表では、過去のお金の流れに加えて、「将来の」資金計画を策定することにより、黒字倒産のリスクを事前に把握できるというメリットがあります。

また、資金繰り表は、事業計画と同じ前提で作成することも重要です。それぞれ都合の良いようにつくるのではなく、お互いの整合性を見ながら、適切に資金繰り表を作成することに留意が必要です。

5. 黒字倒産をした企業事例

ここからは、実際に黒字倒産をした企業の事例を見ながら、理解をさらに深めていきましょう。今回は2つのケースを紹介します。

5-1. 株式会社アーバンコーポレイション(2008年)

株式会社アーバンコーポレイションは、1990年に設立され、マンションの企画・販売を中心に事業を展開し、2002年には当時の東京証券取引所第一部に上場していました。2008年3月期において連結売上高約2,436億円、営業利益約600億円を計上し、黒字決算を発表していました。しかし、サブプライムローン問題に端を発した金融市場の混乱や不動産市況の悪化により、資金繰りが急速に悪化し、資金調達を急いで事業計画で想定した価格より低い価格で資産の売却を加速させるとともに、資金調達先の選定を急ぎました。特に資金調達において、フランスの金融大手BNPパリバを引受先とした転換社債型新株予約権付社債300憶円の発行に際し、株価連動型のスワップ契約を締結していたことが明らかになり、これが資金調達の失敗と信用失墜を招く要因となりました。その後、2008年8月13日に東京地方裁判所へ民事再生法の適用を申請し、負債総額は約2,558億円に達しました。

この事例は、黒字決算であっても資金繰りの悪化から、不適切な資金調達手段により、企業が倒産に至る可能性があることを教えてくれます。

5-2. 江守グループホールディングス株式会社(2015年)

江守グループホールディングス株式会社は、化学品や合成樹脂を取り扱う専門商社で、当時の東証一部に上場していました。2014年3月期には連結最終利益が4期連続で過去最高を更新し、売上高は2,000億円を突破するなど、業績は好調でした。しかし、中国の大口取引先からの売掛債権の回収が滞り、中国子会社の不正取引による特別損失計上などが重なった結果、2014年12月末時点で234億円の債務超過に陥りました。その結果、2015年4月30日に民事再生法の適用を申請し、事実上の倒産となりました。

金融機関からは多額の融資を受けていたところを見ると、中国子会社の不正取引も要因では、江守グループホールディングス株式会社の倒産事例は、売上代金の回収、つまり、売掛金の回収が事業を継続するうえで非常に重要であることを教えてくれます。

6. まとめ

今回は黒字倒産について説明しました。

会社が順調に黒字経営を行っている場合であっても、「利益とキャッシュのズレ」から黒字倒産が生じるリスクは常にあります。

適切に資金繰りを管理できれば、黒字倒産を回避することは難しくありません。資金繰り表などを活用しながら将来の資金計画を作成し、資金ショートを防止しましょう。それにより、黒字倒産に陥らない経営が可能になります。経営者であれば、黒字倒産を回避するためには、これらの仕組みを正しく理解するとともに、黒字倒産のリスクを適切に把握することが重要です。黒字倒産を回避する方法の1つにM&Aの活用もあります。さまざまな黒字倒産の防止策をご検討ください。そのうえでM&Aを検討する際には東証プライム上場の信頼と、豊富な実績を有するM&Aキャピタルパートナーズに、どうぞご相談ください。

よくある質問

- 黒字倒産しやすい業種はある?

- 在庫回転率が低いなど、資金の回収が長期にわたるような場合には、黒字倒産に陥るリスクが高まります。事例で紹介した不動産などは、仕入れから販売まで長期にわたることが多く、倒産しやすい業種であるといえるでしょう。

- 上場企業でも黒字倒産のリスクはある?

- 上場企業でも資金繰りがうまくいっていない場合には、黒字倒産のリスクがあります。ただし、上場企業の場合には、株式市場からの増資による資金調達など、資金調達の手段に多様性があります。そのため、中小企業に比べると黒字倒産のリスクは低いといえるでしょう。

- 人手不足による黒字倒産は起こり得る?

- 中小企業における後継者不足問題が叫ばれているなか、人手不足などによっても黒字倒産が起こる可能性があります。労働力人口の減少に伴い、事業継続のための人手が足りなくなるといったケースも想定されるため、注意しましょう。

- 黒字倒産したら会社はその後どうなる?

- 黒字倒産に限ったことではありませんが、倒産した場合には、残余財産の清算を行うことになります。企業に残っている資産を売却し、未払いとなっている債務の返済に充当するといった形で、企業の資産および負債が清算されます。