更新日

創業間もないベンチャー企業は、知名度のある企業に比べて出資を受けることが難しいことがあります。そのような場合に助けとなるのが、「ベンチャーキャピタル」です。

ベンチャーキャピタルは、資金調達先として有用なだけでなく、経営観点での専門的な助言や提携先の紹介など、事業を共に進める良きパートナーと成り得る存在です。

本記事では、ベンチャーキャピタルの概要やメリット・デメリット、種類などをわかりやすく解説します。

目次

1. ベンチャーキャピタル(VC)とは?

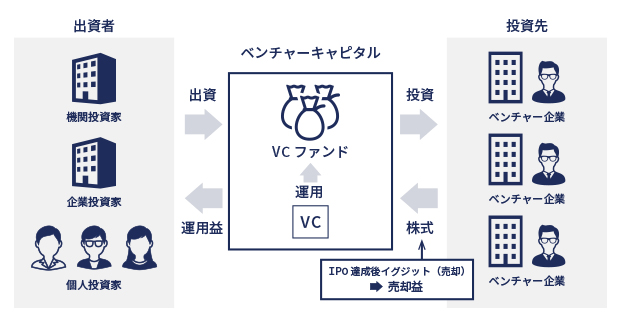

ベンチャーキャピタルの定義は、「将来性のあるベンチャー企業に対して出資を行うことで将来のリターンを狙う組織」です。Venture Capitalの頭文字をとって「VC」とも呼ばれています。

ベンチャーキャピタルは、最新の技術やアイデアをもとに、新規ビジネスにチャレンジするベンチャー企業やスタートアップ企業に対して資金提供を行います。

また、経営観点からの指導や提携先の紹介を行うことによって、ビジネスパートナーとして共にIPO(新規上場)を目指す点も、ベンチャーキャピタルの特徴です。最終的には、IPOによって得られた株式の運用益を市場に売却し、大きなリターンを獲得する「イグジット」を目的としています。

2. ベンチャーキャピタルの特徴

ベンチャーキャピタルは、ベンチャー企業への投資を行うことから大きなリスクを伴います。ここでは、リターンとリスクの観点から、ベンチャーキャピタルの特徴について解説を進めていきます。

2-1. ベンチャーキャピタルのリターン

ベンチャーキャピタルは、「ハイリスク・ハイリターン」であることが特徴です。

新興企業のビジネスは失敗に終わる可能性も高いため、リスクが高くなります。その一方で、市場に認知されることやIPOの実現によって急速に成長することが見込まれるため、大きなリターンが期待できます。

2-2. ベンチャーキャピタルのリスク

ベンチャーキャピタルは、新興企業(ベンチャー企業)へ投資を行います。

未成熟の事業に投資することになるため、失敗に終わるリスクが高いといえるでしょう。また、まだ市場の評価がない企業に対して投資を行うことから、投資先を選定するための情報が少なく、投資先の選定・評価も難しくなります。

3. ベンチャーキャピタルの仕組み・活動

ここからは、ベンチャーキャピタルの仕組みについて解説を進めていきます。ベンチャーキャピタルの活動は、次の3つに大別できます。

- 資金調達

- 投資活動

- 経営支援

3-1. 資金調達

投資を行うためには資金が必要となるため、ベンチャーキャピタルの活動は資金調達から始まります。

自己資金で始めるケースも考えられますが、投資ファンドを組成し、複数の投資家から資金を調達するのが通常です。金融機関系のベンチャーキャピタルの場合は、グループ内の資金を融通し、投資資金にあてるケースも想定されます。

3-2. 投資活動

投資活動は、ベンチャーキャピタルにとって最も重要な活動です。

有望な新興企業を見つけ出し、投資を行うことで大きなリターンを狙います。具体的には、ビジネスコンテストや知人の紹介を契機として、革新的なアイデアや最新の技術を持つ企業を発見・選定します。

投資の最終段階としては、IPOを達成した後にイグジットする(売却する)ことが一般的です。

3-3. 経営支援

ベンチャー企業は、革新的なアイデアや最新の技術を持つ一方で、経営に関するノウハウを有していないことが多いという特徴があります。

ベンチャーキャピタルには、経営の専門家が数多く在籍しているため、資金提供と同時に経営支援を行うことが可能です。

投資先にプロフェッショナルな経営支援を行い、事業の成功やIPOの達成に向けて事業を加速させることは、ベンチャーキャピタルにとっても重要なことです。

4. ベンチャーキャピタル(VC)と他の資金調達の違い

ベンチャー企業が資金を調達する手段として、銀行からの融資や投資銀行からの出資を受ける方法もあります。ここからは、ベンチャーキャピタルと他の資金調達手段の違いについて解説します。

4-1. 銀行融資との違い

銀行融資は「融資」であるのに対して、ベンチャーキャピタルは「出資」である点が大きく異なります。

融資の場合には返済義務がありますが、出資の場合には、基本的に返済義務がありません。また、融資の場合には経営介入がなく、出資の場合には株式の保有によって経営への介入が認められているという違いもあります。

4-2. 投資銀行や投資ファンドとの違い

ベンチャーキャピタルと投資銀行・投資ファンドでは、投資先が異なるという特徴があります。

ベンチャーキャピタルの投資先が新興企業であるのに対して、投資銀行・投資ファンドの主な投資先は成熟企業です。

ベンチャーキャピタルがハイリスク・ハイリターンである一方、投資銀行や投資ファンドはローリスク・ローリターン、あるいは、ミドルリスク・ミドルリターンを狙うことが一般的です。

5. 投資ラウンドとベンチャーキャピタルの関係

投資ラウンドとは、エンジェル・シード・シリーズA・シリーズB・シリーズCといった投資のフェーズのことです。事業の進捗に応じてフェーズが上がっていくのが特徴で、シード・アーリー・ミドル・レイタ―といった区分をすることもあります。

事業の大枠が決まり、製品のプロトタイプなどが開発されているような段階をシードフェーズといい、ベンチャーキャピタルの投資対象となるのは、一般的にシードフェーズ以降の企業です。

アイデアのみが存在し、まだ事業が形になっていないようなフェーズの場合には、ベンチャーキャピタルの投資対象とはならないことが多いでしょう。その場合は、「エンジェル投資家」と呼ばれる個人投資家からの援助が主な資金調達手段となります。

6. ベンチャーキャピタルの種類

ベンチャーキャピタルの代表例は、金融機関系のベンチャーキャピタルですが、他にも大学系や政府系など、さまざまな種類があります。ここでは、ベンチャーキャピタルの種類を見ていきましょう。

6-1. 金融機関系

金融機関系は、最も一般的なベンチャーキャピタルです。

豊富な資金力を有していることから、投資額が多額になる案件にも対応が可能です。代表的な例としては、三菱UFJキャピタル、SMBCベンチャーキャピタル、みずほキャピタルなど大手銀行の傘下にあるベンチャーキャピタルがあげられます。

その他、地銀系や証券会社系、生保系のベンチャーキャピタルもあります。

6-2. 大学系

大学系のベンチャーキャピタルは、投資よりも、大学の技術を活用した産業の創出を目的とするベンチャーキャピタルです。

広義の意味では、大学発ベンチャーを支援するような民間のベンチャーキャピタルを含めることもあります。代表的な例としては、東京大学協創プラットフォーム開発、京都大学イノベーションキャピタル、慶應イノベーション・イニシアティブなどがあげられます。

6-3. 政府系

政府系のベンチャーキャピタルは、日本の産業の活性化を目的として国や自治体が主導するベンチャーキャピタルです。代表的な例としては、DBJキャピタル、産業革新機構などがあげられます。

6-4. 事業会社系

事業会社系のベンチャーキャピタルとは、事業会社を親会社とするベンチャーキャピタルのことで、Corporate Venture Capital(CVC)と呼ばれることもあります。

単なる投資目的だけではなく、自社の主たるビジネスとの相乗効果を狙う点が特徴的です。代表的な例としては、NTTドコモ・ベンチャーズ、サイバーエージェント・キャピタルなどがあげられます。

6-5. 独立系

独立系のベンチャーキャピタルは、特定の親会社を持たずに独自の資本で運営されるベンチャーキャピタルです。親会社からのしがらみや影響を受けることなく投資活動を行うことができます。

代表的な例としては、日本アジア投資、ジャフコ、グローバルブレインなどがあげられます。

6-6. 地域特化型

地域特化型のベンチャーキャピタルとは、特定の地域の企業や事業へ投資を行うベンチャーキャピタルのことをいいます。

地域の産業や資源を有効活用して地域の活性化を目的とする点が特徴的です。代表的な例としては、北海道ベンチャーキャピタル、東北イノベーションキャピタルなどがあげられます。

6-7. 海外系

海外系ベンチャーキャピタルは、海外の企業が親会社となっているベンチャーキャピタルです。

基本的な仕組みは国内系と同様ですが、国内系のベンチャーキャピタルと比べて投資額が大きいことや、経済合理性を重視する傾向があるといった特徴があります。代表的な例としては、Googleやヤフーへの投資実績のあるセコイア・キャピタルや、Amazonへの投資実績のあるクライナー・パーキンスなどがあげられます。

7. ベンチャーキャピタルの出資を受けるメリット・デメリット

ベンチャーキャピタルは、新興企業にとって非常に有用な資金調達手段ですが、デメリットもあります。ここでは、ベンチャーキャピタルのメリット、デメリットについて解説します。

7-1. ベンチャーキャピタルのメリット

ベンチャーキャピタルの主なメリットは、次のとおりです。

実績がなくとも出資を受けることができる

金融機関が企業に融資を行う際は、過去の実績を重視します。一方で、ベンチャーキャピタルの場合は、事業の将来性やビジネスモデルをベースに評価を行うため、実績のない新興企業にとっては資金調達がしやすいというメリットがあります。

革新的なアイデアや優れた技術を持っているにも関わらず、資金不足に悩んでいるといったケースでは、ベンチャーキャピタルが有力な資金調達手段となります。

会社の評価が高まる

ベンチャーキャピタルから資金提供を受けられるという事実は、その企業が将来を有望視されているという一つの指標です。そのため、ベンチャーキャピタルの資金提供が会社の評価を高めることになるといえるでしょう。

結果として、資金調達方法の多様性が広がり、ビジネスパートナーとなる取引先が増えるなどの副次的なメリットも考えられます。

経営支援を受けることができる

ベンチャーキャピタルには、経営に関する知識や経験といった専門的なノウハウを有する人材が多く所属しています。

短期間でのIPOを目指すために、ベンチャーキャピタルが経営に関する支援などのビジネスのサポートを行ってくれるため、経営人材が不足している新興企業にとっては大きなメリットとなります。

提携先を紹介してもらえる

ベンチャーキャピタルは、複数の新興企業に対して出資を行っているため、多くの人脈を有していることが一般的です。そのため、出資先企業同士の連携や人材の紹介を行ってくれることがあります。この点も、提携先や優秀な人材を探している新興企業にとって大きなメリットとなるでしょう。

返済義務がない

銀行融資と異なり、ベンチャーキャピタルからの出資では、返済義務がないという点もメリットとなります。

しかし一方で、成果に対するプレッシャーが強くなることはデメリットともいえます。また、契約上、買い取り請求権を認めている場合には、返済義務が生じることになるため注意が必要です。

7-2. ベンチャーキャピタルのデメリット

ベンチャーキャピタルには多くのメリットがある一方で、経営の観点からデメリットとなる点もあります。具体的な内容を見ていきましょう。

経営の自由度が下がる可能性がある

銀行からの融資と異なり、ベンチャーキャピタルからの出資の場合には、ベンチャーキャピタル側が株式を保有することによって、経営に関与することが可能となります。それにより、経営の自由度が下がる可能性がある点に注意が必要です。

ベンチャーキャピタルの主たる目的は、将来のキャピタルゲインを獲得することであるため、利益を優先した経営方針を求められる可能性があります。役員の派遣等によって、ベンチャーキャピタルに経営権を握られないように注意しましょう。

短期的な成果を求められる可能性がある

ベンチャーキャピタルの主たる目的は、キャピタルゲインを獲得することです。そのため、短期的な目線から利益を上げることを求められる可能性があります。

経営サイドが考える方針とずれが生じると、衝突が起きるかもしれません。また、意図せぬタイミングで早期撤退されることもあるので注意が必要です。

8. ベンチャーキャピタルから出資を受けるまでの流れ

ベンチャーキャピタルから出資を受けるためには、4つのステップを踏みながら進めていく必要があります。各ステップについて、内容を確認していきましょう。

8-1. 審査に必要な書類を提出する

まず、ベンチャーキャピタル側が投資先を選定するための各種書類を提出する必要があります。

提出書類は、ケースバイケースですが、次のような情報の提供を求められることが一般的です。

- 事業計画書

- 決算書

- 株主名簿

- 株主総会議事録

- 定款

- 当期謄本

- 役員の略歴

- 組織図

事業計画は、提出書類の中でも重要視されることが多く、資金繰り表などの補完書類が必要となることもあります。

8-2. ベンチャーキャピタルが投資先の選定を行う

ベンチャーキャピタル側が、提出した書類をもとに投資先の選定を行います。資料の精査だけではなく、担当者へのヒアリングが実施されることもあります。また、財務・税務・法務の観点から、デューデリジェンス(企業監査)が行われることが一般的です。

8-3. 投資審査会の合意を得る

ベンチャーキャピタルによる審査を通過した後には、最終決定機関である投資家による投資審査会が開催されます。審査は1~2ヶ月かけて行われ、無事に通過すると最終的な契約締結へと進んでいきます。

8-4. 契約を締結する

ベンチャーキャピタルによる審査が完了したら、投資契約を締結します。その際に、株主間契約や財産分配契約を追加で締結することもあります。

契約書を締結する際には、ベンチャーキャピタルの言いなりになるのではなく、外部の税理士や弁護士と相談しながら慎重に進めましょう。

9. ベンチャーキャピタルを選ぶ際のポイント

ここからは、ベンチャー企業側とベンチャーキャピタル側の両方の視点から、ベンチャーキャピタルを選ぶ際のポイントを解説します。

9-1. ベンチャー企業がベンチャーキャピタルを選ぶポイント

ベンチャー企業がベンチャーキャピタルを選ぶ際は、短期的な利益だけを考えるのではなく、純粋に事業を応援してくれる立場であるかどうかを確認すると良いでしょう。

事業に必要な経営支援などのサポートを受けられるかどうかは、ベンチャー企業がベンチャーキャピタルを選ぶ基準の一つになります。また、将来の事業提携を見据えて、事業に関係する提携先があるかどうかという観点も必要です。

9-2. ベンチャーキャピタルがベンチャー企業を選ぶポイント

ベンチャーキャピタルの主たる目的は、将来的にキャピタルゲインを得ることです。そのため、出資後にIPOが見込まれるかどうかは、大きなポイントとなります。

具体的には、狙う市場の成長性が見込まれるか、役員・従業員に魅力や能力があるか、独自の技術やアイデアを持っているかといった観点で見極めが行われます。

資金提供を受けるためには、ベンチャーキャピタル側がどのような企業に投資を行うのかといった観点を理解しておくことも重要です。

10. ベンチャーキャピタルとマッチングする方法

ここでは、ベンチャーキャピタルとマッチングする方法について代表例を3つ紹介します。

10-1. 直接連絡する

まずは、ベンチャーキャピタルに直接連絡するパターンです。知人を介したケースであれば、ベンチャーキャピタル側も安心感があるため、スムーズに話を進めることができます。また、企業間のマッチングプラットフォームなどを利用して連絡するケースも考えられます。

10-2. ビジネスコンテストに参加する

ベンチャーキャピタルが協賛しているビジネスコンテストに参加するというアプローチも考えられます。イベントやビジネスコンテストで自社の魅力をプレゼンし、ベンチャーキャピタルの目に留まれば、出資を受けるチャンスが広がります。

10-3. 商工会議所や中小機構を活用

商工会議所や中小機構が紹介するベンチャーキャピタルを利用することも可能です。金融機関等の紹介もできるため、幅広い選択肢を提供してくれる可能性があります。

11. まとめ

ベンチャーキャピタルの活用によって、実績のない新興企業であっても資金調達を受けられる可能性があります。また、経営支援や提携先の紹介など、経営のサポートがある点も、ベンチャー企業にとって非常に大きなメリットです。

一方で、経営への介入によって短期的な利益を要求される可能性もあるため、デメリットも正しく理解したうえで、ベンチャーキャピタルからの支援を受けられるように準備を進めましょう。