更新日

M&Aというと、他社の買収にばかり目が行きがちですが、実は合併もM&Aの手法の一つに含まれています。合併とは、複数の会社を1社に統合することです。買収する側(存続会社)のみが残り、買収される側(消滅会社)は、合併に伴い消滅します。

M&Aの合併には、存続会社と消滅会社だけでなく、合併会社の親会社が登場する「三角合併」という特殊な合併があります。それをさらに複雑にしたのが、今回解説する「逆三角合併」です。

本記事では、逆三角合併の目的や、三角合併との違いについて解説したうえで、逆三角合併の流れや具体的な事例を紹介します。

このページのポイント

~逆三角合併とは?~

逆三角合併とは、通常の三角合併を少し特殊な形にしたもの。通常の三角合併は、「存続会社の親会社」「存続会社」「消滅会社」の3者が関わる合併で、消滅会社の株主に対して存続会社の親会社の株式を対価として交付するものだが、逆三角合併の場合、買い手側が買収用の子会社(SPC:特別目的会社)を設立し、対象会社と合併後にSPCを消滅させる合併のことを指す。三角合併では対象会社が消滅するのに対し、逆三角合併では子会社(SPC)のほうが消滅してしまうため、「逆三角合併」と呼ばれている。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #逆三角合併とは?

~その他 M&Aについて~

1. 逆三角合併とは

冒頭で述べたように、逆三角合併とは、通常の三角合併を少し特殊な形にしたものです。それほど難しい話ではありませんが、ニュースなどで取り上げられる機会も少ないため、内容を正しくご存じの方は少ないのではないでしょうか?

そこでまず、逆三角合併を正しく理解するために、三角合併の話から整理しましょう。

1-1. 三角合併とは

合併は、消滅会社の株主に対して、存続会社の株式を対価として交付します。したがって、合併後の存続会社の株主には、元々の株主だけでなく、消滅会社の株主も新たに加わることが一般的です。

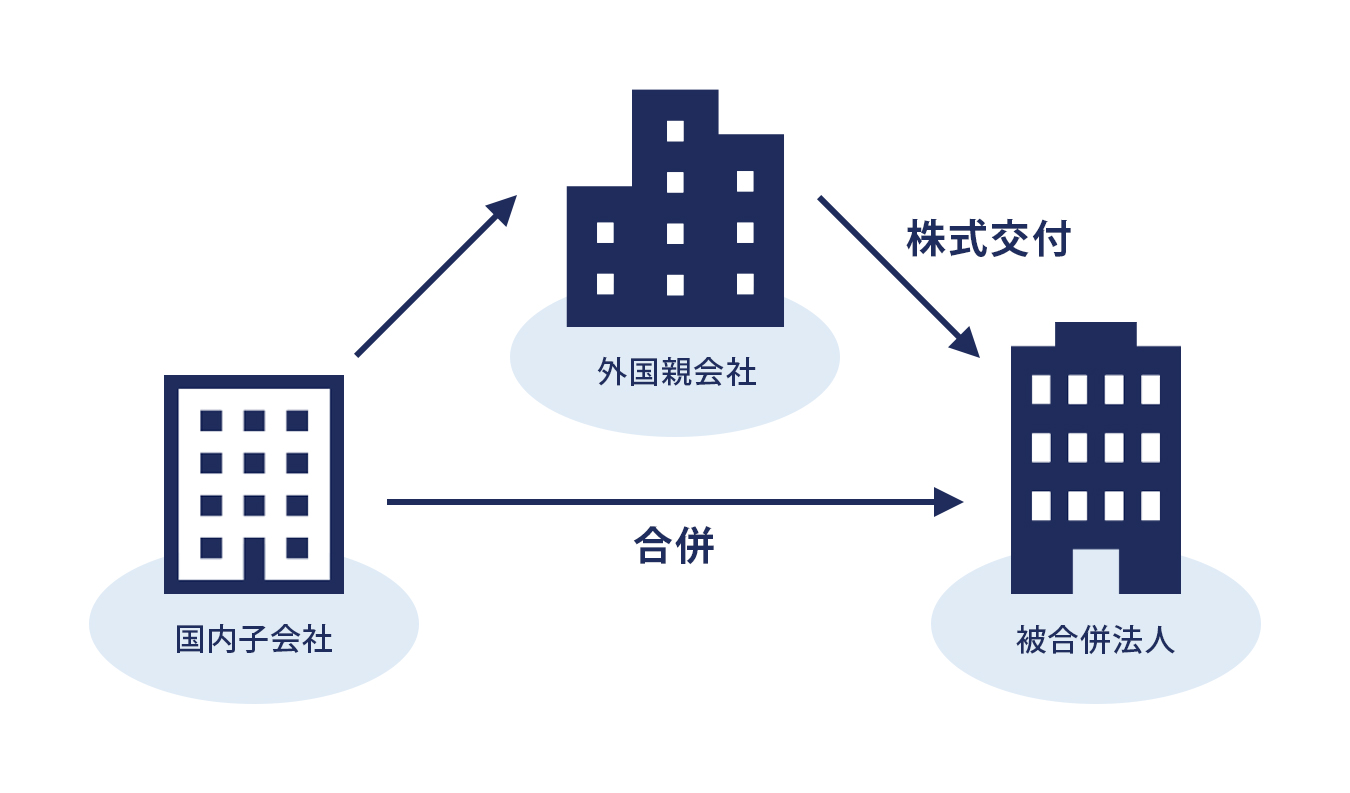

これに対し三角合併では、消滅会社の株主に対して存続会社の株式ではなく、その親会社の株式を対価として交付します。「存続会社の親会社」「存続会社」「消滅会社」の3者が関わる合併のため、これを三角合併といいます。

三角合併後は、存続会社でなく存続会社の親会社の株主構成が変わり、既存の株主に加え消滅会社の株主も、存続会社の親会社の株主となるのが通常です。

1-2. 三角合併が使われるケースとは

合併は、対価を現金でなく自社の発行する株式で行える、非常に便利な手法です。しかし、外国企業が日本法人を合併しようとしても、会社法上で認められていないうえに、登記が法務局で受理されないなどの問題から、それができません。

そこで、外国企業が日本国内に100%子会社を設立し、それを受け皿として三角合併を行うことで、事実上の合併を成立させるわけです。

このように、三角合併が使われる主なケースは「クロスボーダーM&A」です。外国企業が日本企業を合併する場合や、逆に日本企業が外国企業を合併する際に、三角合併が使われています。

もちろん日本企業同士で三角合併を行うことも可能ですが、わざわざ三角合併を用いなくても、既存の合併や株式交換などを利用すれば同様のことができるため、日本企業同士が国内で三角合併を行うことはほとんどありません。

1-3. 逆三角合併とは

逆三角合併とは、買い手側が買収用の子会社(SPC:特別目的会社)を設立し、対象会社と合併後にSPCを消滅させる合併のことです。三角合併では対象会社が消滅するのに対し、こちらでは子会社(SPC)のほうが消滅してしまうため、「逆三角合併」と呼ばれています。

合併した新会社の株主に対し、実質的な買い手であるSPCの親会社が、新会社の株式と引き換えに対価を支払います。

これにより、逆三角合併によってできた新会社は、親会社の完全子会社となるわけです。

1-4. 逆三角合併の目的

わざわざ設立した子会社を消滅会社とするような手法を用いる理由は、対象会社の許認可や契約内容、取引先などを維持したいからです。

通常の三角合併を行うと、対象企業は現地に設立した子会社に合併され、消滅会社となってしまいます。その結果、法人格が消滅してしまうと、許認可や顧客との契約などを引き継ぐことが難しい場合があります。

こうしたケースで用いられるのが、逆三角合併です。逆三角合併であれば「対象会社が存続会社」となるため、法人格はそのまま維持され、許認可や取引先との契約なども引き継ぐことができます。

1-5. 三角合併との違い

最後にもう一度、逆三角合併と三角合併の違いについて整理してみます。

三角合併の場合、消滅会社は「合併の対象会社」です。これに対し、逆三角合併の場合は「買収用に設立した子会社(SPC)が消滅会社」となり、対象会社は存続会社に該当します。

また、三角合併の場合は対価を「親会社(外国企業)の株式」で支払いますが、日本企業が米国企業などと合併する際に逆三角合併を行う場合、対価は「現金」で支払われることが基本です。

こうした点が、三角合併と逆三角合併とでは大きく異なります。

2. 逆三角合併の流れ

逆三角合併の手順や手続きの詳細については、国などによって変わります。

したがって、すべてが同じような流れで進むわけではありませんが、概ね以下の順番で行われます。

- 【SPCの設立】はじめに、買い手企業がSPCを設立します。

- 【合併契約・買収手続き】買い手企業と対象企業、SPCの3者で合併契約を締結し、買収に向けた手続きを行います。

- 【対価の支払い】買収の対価として、買い手企業は対象会社の株主に現金を支払います。

- 【子会社化完了】対象企業の株式を買い手企業が取得し、対象企業の子会社化が完了します。

3. 逆三角合併の事例

最後に、逆三角合併の具体例を2つ紹介します。どちらも、日本企業による米国企業の合併に際して行われた、逆三角合併の事例です。

3-1. 日立製作所

株式会社日立製作所は2021年、通信や自動車などに対してアプリケーションの研究・開発を行う米国のグローバルロジック社を、逆三角合併によって買収しました。

買収の狙いは、グローバルロジック社の技術とサービスを活かし、日立が開発したプラットフォームである「Lumada」のグローバル展開を進めることです。

なお、この逆三角合併は以下の3者によって実施され、グローバルロジック社の株主に対し、現金が対価として支払われました。

- 日立製作所の米国子会社である、日立グローバルデジタル社(現:日立デジタル社)

- SPC(買収目的会社)

- グローバルロジック社の親会社である、グローバルロジックワールドワイド社

3-2. 三菱HCキャピタル

三菱HCキャピタル株式会社は2021年、海上コンテナリース事業を行う米国のCAIインターナショナル社を、逆三角合併によって買収しました。

買収の狙いは、CAIインターナショナル社が持つ、経営資源・営業・投資の3つからシナジー効果を創出することです。

なお、この逆三角合併は、

- 三菱HCキャピタル

- SPC(買収目的会社)

- CAIインターナショナル社

の3者によって実施され、CAIインターナショナル社の株主に対し、現金が対価として支払われました。

4. まとめ

近年では、中小企業が諸外国に進出する足がかりとして、クロスボーダーM&Aが積極的に行われています。こうしたクロスボーダーM&Aを行う際に活用されているのが、本記事で紹介した「逆三角合併」です。

逆三角合併は、外国企業の買収を行う際に用いられるスキームであり、日系企業の多くが、この手法で外国企業を傘下に納めています。しかしながら、クロスボーダーM&Aにはリスクも多く、かなり高度な専門的知識が必要です。

M&Aキャピタルパートナーズでは、弁護士や公認会計士をはじめとする多くの専門家が在籍しており、中小企業のクロスボーダーM&A支援の実績や経験も豊富に有しています。海外進出に興味のある方、検討中の経営者様は、ぜひお気軽にお問い合わせください。