更新日

事業買収は、企業が成長を遂げるための重要な戦略の一つです。新規市場への参入、競争力の強化、技術や人材の獲得など、さまざまな目的がありますが、リスクも伴います。

本記事では、事業買収の目的やメリット・デメリット、手続きの流れなどをわかりやすく解説します。具体的な買収事例も紹介しますので、事業買収を検討中の経営者様や、買収による新規事業への参入をお考えの方は、最後までご参照ください。

このページのポイント

~事業買収とは?~

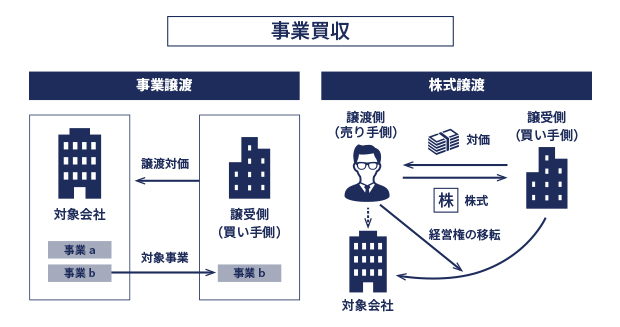

事業買収とは、M&A(Mergers and Acquisitions:合併と買収)における手法の一つで、他社の事業を買い取ること。事業買収の主な方法は、事業譲渡(譲受)や、株式譲渡(譲受)がある。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #事業買収とは?

~その他 M&Aについて~

1. 事業買収とは

事業買収とは、M&A(Mergers and Acquisitions:合併と買収)における手法の一つで、他社の事業を買い取ることです。事業買収の主な方法は、事業譲渡(譲受)や、株式譲渡(譲受)があります。

1-1. 事業買収の主な方法:事業譲渡(譲受)・株式譲渡(譲受)

事業買収の主な方法として、「事業譲渡」と「株式譲渡」が挙げられます。下表に、それぞれの特徴をまとめました。

| 事業譲渡(譲受) | 株式譲渡(譲受) | |

|---|---|---|

| 概要 | 企業が運営する事業の一部または全部を、別の企業に譲渡すること | 企業の株式の一定割合を、別の企業が取得すること |

| 取引主体 | 法人 | 株式 |

| 譲渡対象 | 事業の一部、もしくは全部 | 株式の一定割合 |

| 目的 | 事業の取得 | 経営権の取得 |

1-2. 事業売却との違い

事業売却は、売り手側が買い手側に事業を売却することです。一方、事業買収は、買い手側が売り手側から事業を買い取ることを指します。

双方は、事業の売買を「どちらの視点で表すか」という点に違いがあります。

1-3. M&Aとの違い

M&Aは、企業あるいは企業が運営している事業の、買収・合併の総称です。M&Aは事業買収の上位概念であり、事業買収はM&Aに含まれます。

1-4. 企業買収との違い

企業買収と事業買収は、買収する範囲に違いがあります。

企業買収は「対象企業すべて」を買収することを指すのに対し、事業買収は、企業内の「一部の事業あるいはすべての事業」を買収することを指します。目的は、企業買収が「経営権の取得」であり、事業買収は「特定事業の取得」です。

2. 事業買収の目的

事業買収の目的は、成長戦略や競争力の強化、コスト削減など、企業によりさまざまです。なかでも、買収を検討している場合の主な理由は、以下のとおりです。

- 【事業規模の拡大】事業買収により事業規模を拡大させ、事業規模が拡大することで、他社との競争優位の創出やコストカットにつながります。また、買収した事業との相乗効果による、事業の強化も期待できます。

- 【新規事業への参入】自社で一から事業を立ち上げる手間を省き、既に軌道に乗っている事業を買い取ることで、新規事業に参入することができます。

- 【経営資源の獲得】他社で既に運営されている事業を買収することで、機械・設備や人材、ノウハウ、許認可などの経営資源を一度に取得することができます。

3. 事業買収のメリット4つ

事業買収における、企業成長を促進するための主なメリットを紹介します。

3-1. 既存事業を成長させることができる

既存事業と関連性のある事業を買収することで、市場シェアを増やし、業界での地位の強化や競争力向上を狙えます。事業買収によって、生産や販売などの規模を拡大することでスケールメリットを得られ、製品単位あたりのコスト削減や事業の効率化にもつながります。

また、既存事業に関する新しい技術や専門知識を取得することで、製品・サービスの質の向上や、新たな市場への進出も可能です。

3-2. コスト・リスクを抑えて新規事業に参入できる

既に基盤が整っている事業を買収することにより、準備や人材の育成にかかる時間などを節約し、短期間・低コストで新規事業を開発できます。

時間や費用、ノウハウが不足した場合、自社のみでの事業開始が困難となる可能性もあります。そのため、事業買収は、新規事業への参入を低リスクで実現することにもつながるでしょう。

3-3. シナジー効果を獲得できる

シナジー効果とは、買収する会社と買収される会社が相互に事業基盤を活用し合うことで、買収前より高い効果が生まれ、企業の競争の優位性が高まることです。

シナジー効果には、販路拡大や販売網の強化によって売上増加となる「売上シナジー」や、在庫や物流網の共有化によってコスト削減につながる「コストシナジー」などがあります。

ただし、シナジー効果は、過大に見積もってしまうとM&A失敗の要因となり得るため、実現可能性を慎重に検討しなければなりません。

3-4. 時間をかけずに技術や人材を確保できる

事業買収によって人材や技術を獲得することで、育成コストの削減が期待できます。通常、開発ノウハウの構築や人材の育成には通常、数年もの時間が必要です。

特に、商品開発力が重要視されるようなメーカーや、人材が付加価値に直結するようなサービス業、ソフトウェア開発業などにおいては、当該メリットが大きいといえます。

4. 事業買収のデメリット5つ

事業買収にはデメリットも存在します。主なデメリットは、以下のとおりです。

4-1. 簿外債務・不要な資産を引き継ぐ可能性がある

株式譲渡により事業買収を行う場合、不要な資産や簿外債務を引き継いでしまう可能性があります。簿外債務とは、債務保証や従業員の退職金といった、財務諸表に計上されていない債務のことです。

不要な資産や簿外債務を引き継がないようにするためには、スキームの検討や専門家による十分なデューデリジェンスの実施によりリスクを下げることができます。

4-2. 人材流出につながる可能性がある

買収によって、経営方針や企業風土など労働環境が突然大きく変わると、従業員のモチベーションの低下や反発、離職を招く恐れがあります。

事業を行ううえで必要な人材を失ってしまうと、買収後の経営に大きな影響を与えます。経営陣が納得していたとしても、現場の従業員が受け入れているとは限らないため、注意が必要です。

買収の背景や今後の経営方針などについて、従業員からも納得を得られるよう、丁寧な説明を心がけましょう。適切に対応することで、優秀な人材の流出を防ぎます。

4-3. 社内文化の統合で問題が生じる場合がある

買収する側とされる側との間で、社風や従業員の待遇、働き方など、企業文化に違いがあることは一般的です。買収された側が、買収した側の企業文化をスムーズに受け入れられるとは限りません。

企業文化の違いを認めて融合できなければ、シナジー効果が発揮されにくく、従業員が大量に離職する可能性があります。

4-4. 許認可の再取得や契約の結び直しが必要な場合がある

許認可が必要な事業を買収する場合、買収後に再度、許認可の取得が必要になるケースがあります。事業譲渡を選択した場合、買収する事業と一緒に、売却側の持つ免許や許認可を移動することは基本的にできません。事業買収の対象は事業であり、免許や許認可を所持している売却側企業が存続するためです。

また、事業譲渡(譲受)で買収を行う場合、譲渡対象の事業に関わるすべての取引先と、契約の結び直しが必要です。取引先が多いほど再契約に手間がかかりますが、事業譲渡では欠かせない手続きのため、留意しなければなりません。

4-5. のれんの減損処理リスクがある

事業買収における会計処理の際、資産として「のれん」が認識されるケースがあります。買収後に、事業が想定外の赤字を出して投資額を回収できなくなると、「のれん」は減損処理の対象となります。

多額の減損損失の計上は、企業の利益を圧迫し、資金調達に悪影響が及ぶことで経営状態の悪化を招くリスクがあります。

5. 事業買収の手続きと流れ

事業買収のプロセスは非常に複雑であり、手続きと流れを理解することは重要です。

5-1. 買収する事業を調査して交渉する

事業買収の手続きは、対象となる事業の詳細な調査から始まります。この調査により、買収候補の企業または事業を選びます。事業買収の目的を明らかにし、目的に適合する事業を選ぶことが重要です。

適切な事業の選定後は、売却企業との交渉を開始します。交渉では、買収価格や条件などが話し合われ、交渉が進展したらデューデリジェンスを実施し、選定した事業に問題が無いかを確認します。

5-2. 取締役会による決議を行う

事業譲渡(譲受)や株式譲渡(譲受)の契約を締結する前段階として、取締役会で、買収条件や内容についての承認を取得します。取締役会を設置する場合、株主総会で選ばれた三人以上の取締役と一人以上の監査役が選任され、取締役会決議の他に議事録の作成が必要です。

さらに、株主総会の開催に関する決議や決定も行います。これらの手続きは、事業買収の透明性と正当性を確保するために欠かせません。

5-3. 事業買収に関する契約を締結する

対象資産・譲渡期日・譲渡金額などの条件で合意が成立したあとは、事業買収に関する契約書の締結に移ります。事業譲渡(譲受)の場合、「事業譲渡契約」の締結が一般的です。

一方、株式譲渡(譲受)の場合は「株式譲渡契約」が締結されます。買収の規模や複雑さによっては、弁護士などの専門家の助けを借りることがおすすめです。これにより、契約の詳細を理解し、適切な決定を下すことが可能になります。

5-4. 株主総会で決議を行う

事業譲渡(譲受)の際は、事業譲渡契約が締結される前に、譲渡する企業の株主総会で特別決議により承認を得ることが一般的です。また、譲受側の企業が事業全体を譲り受ける場合、原則として、その企業の株主総会での承認決議も求められます。

ただし、会社法が定める簡易要件に該当するケースでは、株主総会の承認は省略可能です。一方、株式譲渡(譲受)の場合、会社法では株式譲渡契約についての承認手続きは、特に必要とされていません。

5-5. 許認可の取得・契約の移転手続きを行う

事業譲渡(譲受)の際、資産の引き継ぎは可能ですが、運営に必要な許認可の引き継ぎは基本的に不可能です。そのため、譲受側の企業は事業がスムーズに開始できるように、効力発生日以前に許認可の取得手続きを進める必要があります。

事業譲渡の場合、事業譲渡契約には対象となる資産や負債が明記されます。それだけでは不十分で、これらの資産や負債に関連する権利義務や契約関係の移転手続きも必要です。例えば、リース契約やサプライヤーとの契約が譲渡される事業の運営に必要な契約として含まれている場合、譲受側に適切に引き継がれることを保証する必要があります。

一方、株式譲渡(譲受)では、株主の交代のみで許認可の取得は通常不要です。業種や地域によっては例外があるため、関連機関や専門家に確認することをおすすめします。

5-6. 事業買収を実施する

最終譲渡契約書の締結や許認可取得の手続きなど、すべての手続きが完了したあと、事業買収を実施します。受け渡しの期間は当事者間で決められますが、契約の締結後、実際に引き渡されるまでは一定期間を空けるケースが多いでしょう。

契約日までにクロージングをすべて終えている場合や、適正な手続きを契約日後に完結する前提としている場合などでは、契約日当日にクロージングを行うこともあります。

6. 事業買収にかかる税金・のれん代

事業買収には、買収費用以外にも、税金やのれん代がかかることがあります。これらのコストは、事業買収の成功に大きく影響を与えるため、事前に理解しておくことが重要です。

6-1. 税金

事業買収では「事業譲渡の場合」と「株式譲渡の場合」で、異なる税金がかかります。下表は、それぞれの違いをまとめたものです。

| 事業譲渡(譲受) | 株式譲渡(譲受) | |

|---|---|---|

| 税金 | 【法人】法人税 【法人/個人】不動産が含まれる場合は、消費税・登録免許税・不動産取得税 【個人】所得税 |

【法人】法人税 【個人】所得税・住民税 |

| 税率 | 【法人】法人税29.74%(国・地方の法人実効税率) 消費税10% 不動産取得税(変動) 登録免許税(変動) 【個人】累進課税適用のため変動 |

【法人】29.74%(国・地方の法人実効税率) 【個人】20.315%(所得税15.315%・住民税5%) |

| 課税方式 | 【法人】所得合計に対して課税 【個人】総合課税 |

【法人】所得合計に対して課税 【個人】分離課税 |

<事業譲渡(譲受)>

- 譲渡資産に不動産が含まれる場合、買収側に不動産取得税や登録免許税が発生する。

- 譲渡対象資産に消費税の課税資産が含まれる場合、消費税が課されるが、仕入税額控除の対象となれば、消費税額を取り戻すことが可能である。

- 売却側が個人の場合、事業の譲渡益に対し所得税など(約20%)が課される。

- 売却側が法人の場合、事業の譲渡益に対し法人税などが課される。

<株式譲渡(譲受)>

- 株式譲渡においては、買収側に税金が課されることは基本的には無い。

- 売却側が個人株主の場合、株式の譲渡所得に対し所得税など(約20%)が課される。

- 売却側が法人株主の場合、株式の売却益に対し法人税などが課される。

- 事業譲渡(譲受)と異なり、株式の売却額に対し消費税が課されることは無い。

6-2. のれん代

のれんとは、貸借対照表の勘定科目の一つで、企業を買収する際に支払われる取得原価と、譲渡企業の時価純資産価額との差額です。差額がプラスの場合は「正ののれん」といい、マイナスの場合は「負ののれん」と呼ばれます。

事業買収時ののれん代は、買収価額に買収企業の「無形固定資産」が含まれることにより、発生します。無形固定資産とは、企業のブランド力や技術力のほか、社会的信用度、取引先関係などの数字では表現できない資産のことです。

これらの資産は、事業買収によって獲得でき、その価値はのれん代として計上されます。

7. 事業買収の事例

事業買収は、企業が成長を遂げるための重要な戦略の一つです。

具体的な事例として、博報堂DYホールディングスによるソウルドアウト社の買収と、ソニーがバンジーを買収したケースを紹介します。

7-1. 博報堂DYHDのソウルドアウト買収

株式会社博報堂DYホールディングスは2022年2月、株式会社デジタルホールディングス傘下で、インターネットマーケティング支援事業を手がけるソウルドアウト株式会社を買収すると発表しました。

親会社のデジタルホールディングスは、所有するソウルドアウトの株式591万4080株すべてを、譲渡価額106億9800万円で、博報堂DYホールディングスに売却しました。

博報堂DYHDは、ソウルドアウトを完全子会社化する考えのもとその他の株式について公開買付を開始。中小企業を主要顧客とするソウルドアウトを買収し、中小や地方の企業向けのインターネット領域・デジタル領域の体制強化が目的とされました。

7-2. ソニーのバンジー買収

ソニーグループ株式会社は2022年7月、米ゲーム大手であるバンジー社の買収を完了したと発表しました。ソニーグループのゲーム子会社である、株式会社ソニー・インタラクティブエンタテインメントが、バンジーの全株式を取得しました。

バンジーの知見を生かし、インターネット上で利用者が関わり合う「ライブゲーム」などの強化が目的とされました。買収総額は約37億ドル(約5,140億円)、それまでのソニーグループのM&Aのなかで3番目の規模です。

円安の影響により、買収発表当初に見込んでいた約36億ドル(約4,100億円)からは膨らみます。買収金額には株式取得額のほかに、バンジー従業員に引き続き働いてもらうための、インセンティブ費用も含まれていました。

8. 個人による事業買収はできる?

近年では、サラリーマンが副業としてM&Aを行うなど、個人による小規模なケースがあります。

8-1. 個人で事業買収を行う方法

事業買収を行う方法として、金融機関や仲介会社、事業承継・引継ぎ支援センター、マッチングサイトなどを利用する方法が挙げられます。中小規模のM&Aの場合は、金融機関や他社からの紹介が広く行われています。

とはいえ、個人が金融機関や同業他社から紹介を受けることは簡単ではありません。個人でもM&A専門の仲介会社や、各自治体が運営する事業承継・引継ぎ支援センターに相談して、買収先を見つけてもらうことは可能です。

M&Aの準備段階として、案件の情報収集を始めたい場合や、数百万円以下の比較的小規模なM&A案件を探す場合には、インターネット上でM&Aマッチングサイトを活用する方法もおすすめです。

8-2. 個人で事業買収を行う際の注意点

個人の場合、金融機関からの資金調達は難しく、自己資金によるM&Aが想定されます。魅力的な案件であっても、買収コストの大きさや購入後に発生するリスクを慎重に考え、必要に応じて専門家に依頼することが望ましいでしょう。

売却側の経営者から信用性に不安を持たれたり、買収交渉や事業の引継ぎがスムーズに進まなかったりすることで、個人の場合はM&Aが失敗となる可能性があります。経営者や従業員とのコミュニケーションをよくとり、信頼関係を築くことが必要です。

9. まとめ

事業買収は、企業の成長戦略の一つとして有効な手段です。事業買収のメリットとデメリットに加えて、それに伴う税金やのれん代などのコストを理解することが重要です。また、個人による事業買収も可能であり、買収方法と注意点を理解することで、成功への道筋ができます。

M&Aキャピタルパートナーズは、高い専門性をもって事業売却をサポートします。事業買収の実現に向けて、私たちと一緒に歩みましょう。譲渡先との基本合意までは無料で支援いたしますので、事業承継や事業買収を検討している経営者の方は、この機会にぜひ一度、ご検討ください。