更新日

負ののれんについて

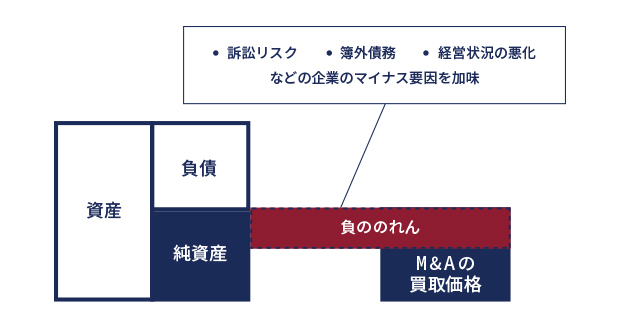

M&Aにおける「負ののれん」は、買収対価が売り手企業の純資産を下回る際に発生する差額を指し、その背景には経営悪化や簿外債務などのマイナス要因が存在します。

本記事では、M&Aにおける「のれん」「のれん」とは?|詳細記事への基本的な理解を踏まえたうえで、負ののれんの定義や発生理由に加え、会計および税務処理の方法を詳しく解説します。

のれんの基本的な概要について、詳しく知りたい方は以下の記事もご覧ください。

このページのポイント

~負ののれんとは?~

M&Aにおける「負ののれん」は、企業価値評価や会計・税務の観点から注意を要する概念です。負債調整勘定や一括利益計上といった会計上の処理に加え、清算困難や簿外債務といった実務的リスクも含まれるため、正確な企業評価と慎重な判断が求められます。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #負ののれんとは?

~その他 M&Aについて~

目次

負ののれんとは?

M&Aに伴い生じるのれんには、「正ののれん」と「負ののれん」があります。「のれん」とは会計上、売り手企業の純資産(資産と負債の差額)と買収対価との差額を意味します。

「正ののれん」は、超過収益力とも呼ばれ、売り手企業の純資産とそれを上回る買収価格との差額を指します。他方、「負ののれん」は、売り手企業の純資産を下回る対価との差額で、主に企業のマイナス要因に由来します。

昨今、経営基盤の強化や後継者不足などの課題を解消する目的で実施されるM&Aは少なくありません。負ののれんがある場合、買い手企業は正味財産より安価で売り手企業を取得できます。ただし、次章で説明するように、負ののれんが生じる企業の買収により、買い手企業は潜在的なリスクを抱えることになるため、注意が必要です。

負ののれんが発生する主な理由

負ののれんが発生する主な理由は、次の4点です。

訴訟リスク

訴訟による損害賠償請求のリスクがある場合、負ののれんが生じやすくなります。具体的には、不祥事やトラブルによって業績が低迷し、売り手企業が損害賠償請求を受けているケースです。このような場合においてM&Aが成立すると、買い手企業は売り手企業に代わって損害賠償請求を受けることになり、場合によっては損害賠償金を支払わなければなりません。

実際のM&Aでは、訴訟リスクを考慮して実際の支払額を見越し、買収額を低く設定することが一般的に行われています。

簿外債務の発生

簿外債務の発生も、負ののれんを生じさせる原因となります。簿外債務とは、賃借対照表に計上されていない債務のことです。例えば、第三者への債務保証や未払い残業代が簿外債務に該当します。簿外債務が大きくなる場合、負ののれんを引き起こす可能性が高まるため、その債務分を差し引いて買収額を決定します。

また、親族が経営する企業や関連会社が多い場合は、連帯保証の有無についても注意が必要です。貸借対照表(BS:バランスシート)に計上されていない債務であるため、M&Aにおける交渉時に気が付かないケースも少なくありません。契約締結前に、簿外債務の有無や金額を確認するのが肝要です。

経営状況の悪化

経営状況の悪化は倒産リスクにつながるため、負ののれんを生じかねません。経営状況が改善されれば、負ののれんは解消します。ただし、悪化が継続する場合は、買収後に損失が生じる可能性があるため、注意しなければなりません。

M&Aによる買収は、優れたノウハウや成長の機会を売り手企業に提供して成長可能性を高める他、時には売り手企業が赤字であれば、買い手企業との利益を相殺して税金を節約できるといった効果を見込める場合があります。また、負ののれんによって買収コストが下がる状況を活用し、低コストで成長戦略に用いる買い手企業も存在します。

正確な清算の困難化

売却価格を上回る清算配当が予想される場合であっても、実務上、正確な清算が困難であるために、負ののれんが生じるケースがあります。例えば、多額の顧客資産を預かっており、預り資産を返却するとなると多額のコストが生じるケースや、利害関係者が複数いるために清算に時間がかかることで、企業価値が棄損してしまうケースです。

これらの場合においては、清算ができないために生じた負ののれんを、売り手企業の株主や経営者が受け入れることもあります。

負ののれんの会計処理

負ののれんが生じた場合、特別な会計処理が必要になります。ここでは、負ののれんの仕訳方法と仕訳例を解説します。

仕訳方法

負ののれんの特徴は、M&Aが実施された年度における「一括利益計上処理」であり、買収時に純資産よりも安い価格で取引する際に発生します。一括利益計上処理とは、利益を当該事業年度に一括で計上することです。

負ののれんは、買い手企業の利益として扱われ、損益計算書には特別利益として表記されます。会計処理自体は容易であり、特別利益として計上するのは、M&Aにおける負ののれんの発生が経常的な取引ではなく、イレギュラーな取引と考えられるからです。

仕訳例

負ののれんの仕訳例は、次のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

|

資産 |

XXX |

負債 |

XXX |

M&Aにおいて、純資産よりも安い価格で買収した場合に発生するのが、負ののれんです。このとき、借方には、「資産」として売り手企業の各資産の勘定科目を記載します。一方、貸方には、「負債」として売り手企業の各負債を、「対価」には現金など対価として支払ったものの勘定科目を記載します。

例えば、現金預金100万円、建物2,500万円、借入金1,000万円の企業を現金1,500万円で買収したケースでは、次のように仕訳をします。

| 借方 | 貸方 | ||

|---|---|---|---|

|

現金預金 |

1,000,000円 |

借入金 |

10,000,000円 |

負ののれんの税務処理

負ののれんは、会計処理と税務処理において違いがあるため、注意が必要です。

会計上、「のれん」として計上する金額は、税務上の「資産調整勘定」で処理します。のれんのうち慣習で独立資産として取引されるものは、営業権として控除されます。そのため、正確には、会計上ののれんから営業権が控除された金額が、資産調整勘定として処理されるのです。

一方で、負ののれんは、税務上の「負債調整勘定」にあたり、次の3種類に分類されます。

- 退職給与負債調整勘定

- 短期重要負債調整勘定

- 差額負債調整勘定

各勘定の違いは、次の表のとおりです。

| 退職給与負債調整勘定 | M&Aにより承継した従業員の退職給与債務を引受け、その債務の引受額に相当する金額。退職などにより従業員でなくなった場合や、退職給与を支給する場合は益金に算入する |

|---|---|

| 短期重要負債調整勘定 | M&Aにより承継した事業にかかる将来債務(およそ3年以内)のうち、譲渡された資産総額の20%を超える金額。損失が生じた場合や3年経過した場合は、取り崩して益金に算入する |

| 差額負債調整勘定 | 会計上の負ののれんより、退職給与負債調整勘定と短期重要負債調整勘定を控除した金額。5年間、均等に益金に算入する |

負ののれんに関する注意点

負ののれんの扱いに関しては、次の2点に注意しなければなりません。

IFRSとの会計処理の違い

負ののれんに関して、特に気をつけたいのがIFRSとの会計処理の違いです。

IFRS(International Financial Reporting Standards)とは、国際財務報告基準のことで、国際会計基準審議会が策定する会計基準です。負ののれんの扱いは、日本における会計基準とIFRSとで会計処理が異なります。

日本の会計基準では、のれんの価値は、時間と共に減少すると考えられ、20年以内に償却することとされています。一方、IFRSでは、のれんの価値の減少パターンは一概に定義できないとし、のれんを償却せず、期ごとに減損テストを行い見直します。

負ののれんの会計処理も同様に、日本の会計基準とIFRSで異なります。日本の会計基準では、負ののれんはイレギュラーに生じることから特別利益として計上します。一方、IFRSには特別利益と営業利益の区分が無いため、負ののれんは営業利益として計上されます。

企業価値を正確に見極める

負ののれんがある企業の買収では、企業価値を正確に見極めることが重要です。負ののれんがある企業は、財務状況が悪く、成長性が限定的であることが多いからです。赤字やキャッシュ不足といったケースも多く、一部ではM&Aによって救済される場合もあるでしょう。しかし、買収後に赤字が継続するリスクは否定できません。

負ののれんは、一括利益計上できる点はメリットとなりますが、将来的に及ぼす影響を正しく把握することが大切です。

負ののれんが発生した企業事例

ここからは、負ののれんが発生した企業事例を3つ紹介します。

事例1.RIZAP(ライザップ)グループ

負ののれんを営業利益として処理することが業績評価に影響を与えた事例が、RIZAPグループ株式会社による企業買収です。RIZAPグループは、2018年3月期まで順調に利益を出していましたが、2019年3月期に大幅な赤字に陥りました。2018年3月期の営業利益は約49億円であったのに対し、2019年3月期では約88億円の赤字となり、RIZAPグループの株価は下落しました。

この背景には、RIZAPグループが経営に問題のある企業を多く買収していたことと、負ののれんを営業利益として処理していたことが挙げられます。日本の会計基準では、負ののれんは特別利益として処理されますが、RIZAPグループはIFRSの会計基準を採用していたため営業利益が増加したように見えており、実際の業績は悪化していました。

事例2.日本郵政

負ののれんが買収後に顕在化した事例が、2015年に日本郵政株式会社が実施したオーストラリアの物流会社トールの買収です。

当時、日本郵政は正ののれんを加味し、同社を約6,200億円で買収しました。しかし、企業価値を十分に見極めないままM&Aが行われ、かつ、買収後もトールを成長させるための経営戦略を実施しなかったために、2017年3月期には約4,000億円もの巨額の減損損失を計上することとなりました。

事例3.角川・ドワンゴ

負ののれんが発生することを認識しながらM&Aが実施された事例が、2014年に実施された株式会社KADOKAWA(角川)と株式会社ドワンゴによる経営統合です。この経営統合に際して、持株会社の株式会社KADOKAWA・DWANGOが設立されると共に、223億円もの負ののれんを計上し、一括利益計上処理が行われました。

角川のコア事業は衰退路線にある出版事業であり、ドワンゴは成長性が高いIT事業であるため、角川の評価を落とし、ドワンゴによる角川の買収に近い形でM&Aが成立しています。

まとめ

負ののれんは、一見して買収コストの低減というメリットがありますが、その裏には企業のマイナス要因が潜んでいることが多く、将来的なリスクを見極める力が求められます。特に、会計と税務での処理の違いや、IFRSと日本基準との乖離には十分な理解が必要です。M&Aを成功させるためには、企業価値の正確な把握とともに、専門家の助言を得ることが極めて重要です。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 負ののれんとは何ですか?

- 負ののれんとは、売り手企業の純資産を下回る買収対価との差額を指し、主に企業のマイナス要因に由来します。

- 負ののれんの会計処理はどう行いますか?

- 負ののれんは、買い手企業の利益として特別利益に計上され、M&Aが実施された年度に一括で利益計上されます。

- 負ののれんの税務処理はどうなりますか?

- 負ののれんは、税務上の「負債調整勘定」として処理され、退職給与負債調整勘定、短期重要負債調整勘定、差額負債調整勘定の3種類に分類されます。