更新日

投資ファンドについて

投資ファンドはM&Aにおいて、企業の成長を支援する重要な役割を果たします。企業価値を高めて、株式売却などによって利益を得ることを目的とする投資ファンドは、企業の財政基盤強化や長期的な成長を促進します。

本記事では、投資ファンドによるM&Aの種類やメリット、デメリット、成功事例などについて、詳しく見ていきましょう。

このページのポイント

~M&Aにおける投資ファンドとは?~

M&Aにおける投資ファンドとは、企業の買収や再編を通じて企業価値の向上と収益確保を目指す資金運用手段です。PEファンドやベンチャーキャピタルなど多様な種類があり、それぞれ目的やアプローチが異なります。成長支援や再生支援などの機能がある一方、文化や雇用に影響を及ぼす場合も。目的に応じた使い分けが成功の鍵です。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #M&Aにおける投資ファンドとは?

~その他 M&Aについて~

目次

M&Aにおける投資ファンドとは

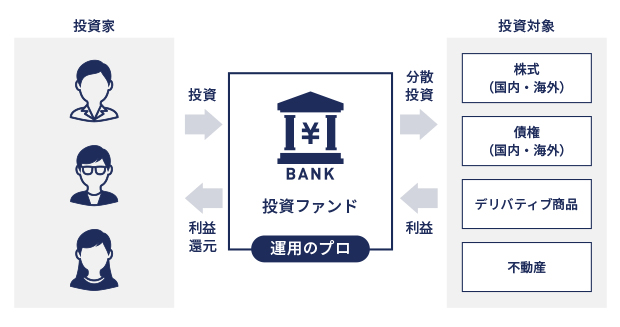

投資ファンドとは、投資家から集めた資金を共同投資の仕組みで運用する基金(=ファンド)です。一般的には、投資ファンドを運営する機関や組織という意味で用いられます。ファンドでは、不動産・公開株式・非公開株式・債券・為替などさまざまな投資対象に投資し、収益を投資家に分配します。

投資ファンドの目的・仕組み

投資ファンドの主な目的は、企業買収によって企業価値を向上させ、株式売却などで利益を得ることです。買収企業の経営に関与し、業績を向上させることで株価上昇を目指します。獲得した利益は、投資家の出資持分に応じて分配されます。

なお、ファンドの活動の種類は、下記の3つに分類できます。

- 投資家から資金を調達する(資金調達)

- 資金を金融商品で運用する(投資活動)

- 得られた収益を投資家へ分配する(資金分配)

投資ファンドでは、資金提供者と運用責任者が分離されています。そのため、投資家にとっては、専門知識が無くても資産運用をプロに委託できるというメリットがあります。

一方、運用するファンド側のメリットは、投資家から委託料を受け取るだけでなく、大規模な資金を元手に資産運用を行える点です。

投資ファンドにおける2つの資金調達方法

投資ファンドは、「公募型ファンド」と「私募型ファンド」に分類されます。それぞれの内容・異なる点について、解説を進めていきます。

公募型ファンド

公募型ファンドとは、不特定多数(50人以上)の投資家に対して募集をかけることで資金を調達するファンドのことをいいます。

プロのファンドマネージャーにより資金が運用され、投資による運用成果が、資金提供した投資家へ分配されます。いわゆる「投資信託」は、公募型ファンドの一例です。

私募型ファンド

私募型ファンドは、適格投資家や少数の投資家(49人以下)に限定して募集をかけることで資金を調達するファンドを指します。

一般的に、ハイリスク・ハイリターンとなるような商品が対象となることが多く、いわゆる「プロ向け」のファンドというイメージを持つと良いでしょう。

私募型ファンドの例としては、ヘッジファンド、バイアウトファンド、ベンチャーキャピタルなどが挙げられます。

M&Aにおける投資ファンドの種類

M&Aにおいて、投資ファンドは企業買収や再生を通じて企業価値を高め、利益を得るために活用されます。主なファンドの種類としては、以下のようなものが挙げられます。

それぞれ見ていきましょう。

ヘッジファンド

ヘッジファンドは、私募型ファンドの一つで、機関投資家や富裕層から資金調達を行うファンドのことをいいます。最低投資金額の目安が約1,000万円以上と言われることから俗に「お金持ち向けのファンド」と呼ばれることもあり、大口の投資家のみが購入できる商品です。

相場の上下に関わらず、利益を出すことをコンセプトとしており、ハイリターンが期待できるという特徴があります。

なお、ヘッジとは「避ける」という意味であり、複数の投資対象に資金を分散することでリスクヘッジを図るという点も特徴的です。

アクティビスト・ファンド

アクティビスト・ファンドは、先述したファンドの3つの活動(資金調達・投資活動・資金分配)に加えて、投資先の経営に積極的に働きかけることで、企業価値を高めることを目的とするファンドです。

いわゆる「物言う株主」と呼ばれるもので、生産的でない経営を行っている企業を投資対象とし、企業価値の向上を狙います。

企業側からは煙たがられることも多いですが、投資家のための利益を最優先するため、非効率な経営や事業に対して、徹底的に切り込んでいくところが特徴的です。

インデックスファンド

インデックスファンドとは、日経平均株価など、特定の指数の動きに連動して運用されるファンドを指します。指数(インデックス)としては、日経平均のほか、TOPIX(東証株価指数)、NYダウ、S&P500、ナスダック指数などが代表的です。

多額の資金を保有していない投資家にとっては、インデックスファンドを買うことにより、少額で分散投資の実現が可能になるといったメリットがあります。

市場平均を超えるようなリターンは期待できませんが、分散投資による安定感があるところが特徴的です。

PEファンド

PEファンドは、未公開株式(非上場企業の株式)を主な投資対象とする投資ファンドです。株式を買収し、経営権を取得することが特徴です。

PEファンドが目指すのは、株式公開(IPO)やM&Aなどを通じて株式を売却し、利益を得ることです。その過程では、経営戦略策定、組織改革など、さまざまな経営支援を行います。

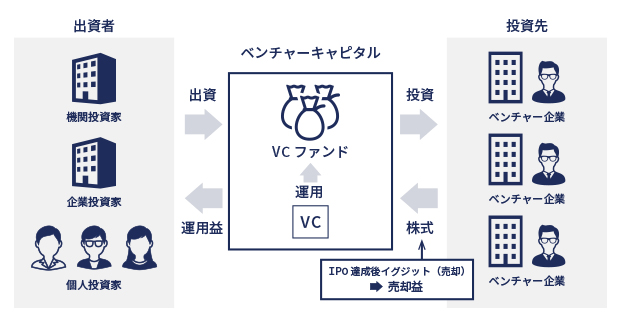

ベンチャーキャピタル

ベンチャーキャピタルは、成長性のあるスタートアップやベンチャー企業に投資するファンドです。創業間もない企業にとって、資金調達の重要な手段となります。

ベンチャーキャピタルは、資金提供だけでなく、経営支援などさまざまなサポートも行います。IPO(新規上場)が一つのゴールとなる場合が多く、IPOを達成したタイミングで株式を売却するのが一般的なケースです。投資家にとってはハイリスク・ハイリターンな投資であり、慎重な投資先選定が必要です。

バイアウトファンド

バイアウトファンドは、企業価値が低迷している企業に投資するファンドです。企業の議決権過半数を取得し、経営に関与して企業価値を高めた後、株式売却によって得た利益を投資家に分配します。

バイアウトファンドによる投資では、期間が比較的短い場合が多く、キャピタルゲインが得られるタイミングで株式を売却するケースが典型的です。買収方法は、TOBやMBIなどが用いられます。

- 関連記事

-

バイアウトファンドとは?

~概要、仕組み、メリットとデメリットを徹底解説~ MBI(マネジメント・バイ・イン)とは?

~MBOとの違いや実施目的、メリットを解説~ TOB(株式公開買付け)とは?

~メリット・デメリットや流れを解説~

MBOファンド

MBOファンドは、マネジメント・バイアウト(MBO)を支援するファンドです。MBOとは、経営陣が自社の株式を買い取り、経営権を取得する手法です。

MBOファンドでは、役員または現経営陣が設立した特別目的会社(SPC)に出資し、対象会社の株式を取得します。その後、特別目的会社と対象会社を合併することで、MBOを完了させます。

企業再生ファンド

企業再生ファンドは、経営不振に陥った企業の再生を支援する投資ファンドです。経営権を取得し、企業の立て直しを図ります。目指すのは、企業価値を高め、株式売却によって利益を得ることです。

本質的な競争力や潜在力を持つ企業を投資対象とすることが多く、不採算事業の切り離しや人員削減など、大胆な経営戦略を実行することもあります。企業再生にはリスクが伴うため、慎重な投資判断が求められます。

ディストレスファンド

ディストレスファンドは、経営破綻や倒産の危機に瀕している企業に投資するファンドです。企業の債権や株式を割安な価格で取得し、企業再生を通じて利益を得ることを目指します。立て直しの手法は、事業分離売却、リストラクチャリングなどさまざまです。

企業再生が成功すれば大きな利益を得られますが、失敗すれば大きな損失を被る可能性もあるため、ハイリスク・ハイリターンな投資です。投資判断には高度な専門知識と分析力が求められます。

投資ファンドによるM&Aのメリット

M&Aにおいて、投資ファンドは企業の成長を支援する重要な役割を果たします。投資ファンドによるM&Aのメリットはさまざまありますが、代表的なものは以下のとおりです。

それぞれのメリットについて、詳しく見ていきましょう。

後継者問題の解決につながる

投資ファンドとのM&Aは、後継者問題の解決に貢献することがあります。外部からの経営者招聘や、既存経営陣の育成によって、経営者を後継者探しの負担から開放してくれる可能性があります。

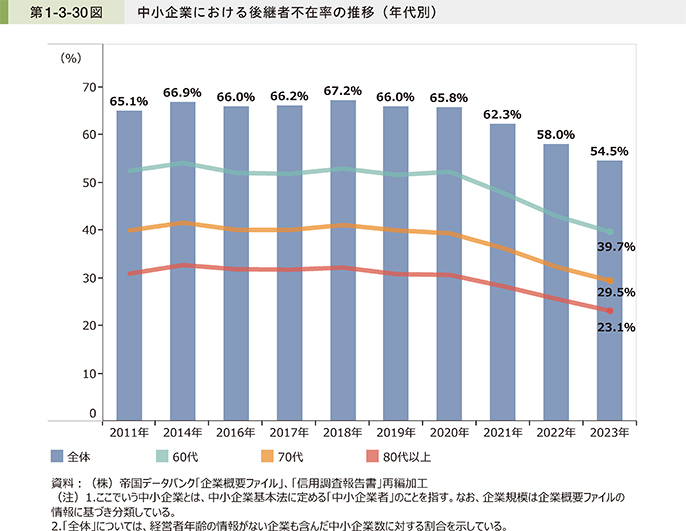

後継者問題は企業の存続に関わる重要な課題です。中小企業庁の調査によれば、2023年時点の中小企業の後継者不在率は54.5%でした。投資ファンドの活用は、その解決策の一つとなり得えます。

スムーズな資金調達が可能

投資ファンドに企業を買収されると、売り手企業は売却した株式分の資金が手に入ります。この資金は、将来的な企業買収の実施や、経営の改善、新規事業への展開などに利用できるでしょう。

特に、将来性や潜在力のある企業は、投資ファンドから想定よりも高値で買収を持ちかけられる可能性があります。高値で売却できれば、経営者や株主は大きな利益や資金を確保できます。

財政基盤の強化により企業の信用度が向上する

M&Aで、投資ファンドに自社を売却し、その売却益で財政基盤を強化できれば、自社の信頼度を高めることが可能です。また、投資ファンドから出資を受けたという事実も、自社の信用度向上に寄与するでしょう。出資にいたるまでの判断が、将来的な成長やキャッシュフロー創出が見込まれる企業であることを客観的に証明するものとなるからです。

出資実績は、信用力の向上だけでなく、企業の知名度向上にもつながります。社会的信用や知名度が高まれば、銀行などの金融機関からの融資も受けやすくなり、さらに資金調達しやすくなるでしょう。

効率的かつ長期的な企業成長が期待できる

投資ファンドとの連携は、企業を効率的に成長させる手段です。通常、企業の成長には多大な時間と費用がかかりますが、ファンドにより最適なスペシャリストが派遣されることで、効率的な経営改善が図られます。外部からの視点を取り入れることで、経営の効率化や新たな戦略策定が可能になります。投資ファンドを通じ、資金に加えてノウハウも迅速に獲得できることでスピーディーな発展が期待できるほか、企業の長期的な競争力維持にもつながります。

個人保証(経営者保証)や債務を引き継いでもらえる

投資ファンドへの売却により、経営者は債務・債権から解放されます。買収により、企業資産は譲受先に承継されると共に、債務・債権も引き継がれるのです。

また、個人保証についても、投資ファンド側に引き継がれることが一般的です。これにより、現経営者やオーナーは担保に対する責任から解放されます。こうした仕組みは、経営者の精神的な負担を軽減し、新たなスタートを切るうえで重要です。

投資ファンドによるM&Aのデメリット

投資ファンドの活用には多くのメリットがある一方、デメリットがあることも理解しておく必要があります。主なデメリットは、次のとおりです。

企業側にとってマイナスになり得る内容のため、順番に確認していきましょう。

リストラ実施の可能性が高まる

投資ファンドの主たる目的は、企業価値を向上させることによって将来のキャピタルゲインを獲得することです。そのため、企業価値や短期的な利益を優先する傾向があり、経営の合理化に対するプレッシャーが強くなる可能性があります。

経営の合理化を目的として、人材のリストラや、不採算事業・ノンコア事業の縮小といった事業整理が行われるリスクがあるといった点は、デメリットといえるでしょう。

企業文化が失われる可能性がある

前述のとおり、投資ファンドの主な目的により、企業が今までに醸成した文化や伝統を優先するのではなく、企業価値や短期的な利益を重点的に追求する可能性が生じます。

経営改善という意味では望ましいのですが、経営者が長年に渡り培ってきた企業文化が失われることには抵抗がある場合も多いと思いますので、この点もデメリットに該当するでしょう。

従業員が離職する可能性がある

企業価値や短期的な利益を追求する経営を行った結果、従業員の離職率が高くなるおそれがあるというデメリットも挙げられます。

投資ファンドの要となる目的は、キャピタルゲインを獲得することであるため、将来的なイグジットのタイミングで経営者が変わるリスクがあるなど、不安定な経営環境が続くことが想定されます。

そのような不安定な環境に加え、従来の企業文化が失われることで従業員がストレスを感じ、離職率が高くなってしまう可能性は否定できません。

従業員の離職を防ぐためにも、投資ファンドとのM&Aの目的や、今後の経営方針について説明する場を設けることが大切です。加えて、担当者と従業員で一対一の面談を実施するなど、従業員の気持ちに配慮した丁寧な対応も欠かせません。

投資ファンドとのM&Aを成功させるポイント

ここからは、投資ファンドによるM&Aを成功に導くポイントについて説明していきます。要点は、次のとおりです。

投資ファンド側に主導権を握られると、想定していたメリットが得られないおそれがあるため、内容を見極め、適切に対応しましょう。

自社の現状や企業価値を把握する

会社としての軸をしっかり持っておくためには、自社の現状や企業価値を正しく把握することが重要です。

ファンド側との交渉場面において、自社の状況を正確に認識しておくことで、対等な議論が可能となるだけでなく、不利な交渉条件を突きつけられるリスクを軽減できます。

そのため、企業価値等の評価についても、第三者の客観的な判断を事前に入手するなど、事前に準備しておくと良いでしょう。

譲れない条件を決めておく

自社の状態をきちんと理解することが大前提ですが、投資ファンドとの交渉に臨む際には、譲れない条件をあらかじめ決めておくことが肝要です。

ファンド側が提示した内容に流されてしまい、交渉が進んだ後になって後悔することがないように気を付けてください。

先述した、企業価値の客観的な評価を第三者から事前に入手することにより、条件面で妥協しないように準備を進めましょう。

専門家に相談する

投資ファンドとの交渉には、M&Aに関する専門的な知識や複雑な手続きが必要となります。そのため、外部の専門家に相談することで、一方的に主導権を握られないようにすることが重要です。

なお、最終決定権はオーナー側にあるため、自社の現状を正しく把握したうえで交渉に臨むようにしましょう。

投資ファンドによるM&A事例

M&Aにおいて、投資ファンドは企業の成長を支援する重要な役割を果たします。ここでは、投資ファンドが関わった、近年のM&A事例を紹介します。

新進気鋭スタートアップ投資事業有限責任組合とインターステラテクノロジズ株式会社

2024年9月、新進気鋭スタートアップ投資事業有限責任組合が、宇宙関連事業を展開するインターステラテクノロジズ株式会社に投資を実行しました。

インターステラテクノロジズは、小型ロケットの開発と打ち上げに注力し、技術革新とコスト削減を追求しています。譲受企業である新進気鋭スタートアップ投資事業有限責任組合とは、スタートアップ企業への投資を行うファンドのことです。

このM&Aの目的は、インターステラテクノロジズの宇宙事業における技術革新と市場拡大を支援することで、成長著しい宇宙産業への投資による高リターンを期待しています。

アイ・シグマ・キャピタルと昭光通商株式会社

2021年3月、アイ・シグマ・キャピタル株式会社は、昭光通商株式会社に対し、株式公開買い付け(TOB)を実施しました。

昭光通商は、化学品、合成樹脂、金属セラミックス等を取り扱う総合商社です。譲受企業であるアイ・シグマ・キャピタルは、丸紅の100%出資によって設立された投資ファンドです。

M&Aの目的はアイ・シグマ・キャピタルおよび丸紅グループと昭光通商株式会社が、海外商材や物流などで協業することです。また、ガバナンス・管理ノウハウを獲得することもねらいとしています。昭光通商はこのM&Aをとおして、グループの中長期的な企業価値向上を目指しています。

APファンドと日本化成株式会社

2024年9月、アドバンテージパートナーズファンド(APファンド)が日本化成株式会社に投資を行いました。

日本化成は湿式建材領域のトッププレイヤーであり、建材業界で技術・品質ともに高いレベルを誇ります。投資元のAPファンドは、企業への成長のサポートや経営改善支援を行うプライベートエクイティファンドです。

この投資は、日本化成株式会社の成長支援を目的としています。建材市場の拡大やニーズの多様化に対応するための資本支援を行い、企業価値の向上を目指しています。

まとめ

M&Aにおける投資ファンドは、企業の成長にとって重要な役割を果たします。ファンドを活用することで、後継者問題の解決やスムーズな資金調達、企業価値の向上といったメリットを期待できます。ただし、リスクについても理解しておかなければなりません。

ファンドにはさまざまな種類があるものの、企業買収を通じて価値を高め、最終的に利益を得ることを目的とする点で共通しています。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 投資ファンドとは何ですか?

- 投資ファンドとは、投資家から集めた資金を元手に投資対象で運用し、運用によって得られた利益を投資家へ還元する仕組みのことを指します。

- 投資ファンドに買収された会社はその後どうなる?

- 投資ファンドに買収されると、経営権が移転し、ノウハウや人材の投入で企業成長が期待されますが、企業風土の変化も生じる可能性があります。

- 投資ファンドに注目されやすい企業の特徴は?

- 成長が見込まれる企業や、技術力が高い企業は投資ファンドに注目されやすく、買収対象となり得ます。

- 投資ファンドによるM&Aのメリットは何ですか?

- 後継者問題の解決、資金調達の円滑化、企業価値の向上などが期待できます。