更新日

TOB(株式公開買付)について

近年、企業買収や組織再編に関わるニュースのなかで、「TOB(株式公開買付け)」という言葉を目にする機会が増えています。TOB(株式公開買付け)は、企業買収の手法の一つです。不特定多数の投資家から株式を買い付け、経営権の獲得を目指すこの手法は、友好的・敵対的などさまざまな形態を持ちます。

本記事では、「M&Aとは?M&Aとは?|詳細記事へ」の基本的な理解を踏まえたうえで、TOBの意味や目的、手続きの流れ、メリット・デメリットまでを網羅的に解説しています。あわせて、TOBに関連する各種テーマについても以下のようにジャンルごとに関連記事をご紹介しています。

M&Aの基本的な概要や体系的にTOBについて知りたい方は、以下の記事もご覧ください。

- M&Aの基本的な概要についてはこちら

-

M&Aとは?

~M&Aの基本的な意味や流れ、費用などをわかりやすく解説~

TOB(株式公開買付け)の関連記事リンク

TOBの制度・仕組みを理解する

TOBのタイプとその対応策を知る

TOB後の対応・影響を整理する

このページのポイント

~TOB(株式公開買い付け)とは?~

TOB(株式公開買付け)は、企業の経営権取得を目的に、証券取引所を通さずに株式を買い付ける手法です。友好的TOBは対象企業の同意を得て行われ、敵対的TOBは同意なしに行われます。TOBの主な規制には、5%ルールと3分の1ルールがあり、違反すると罰則が科されます。TOBは市場価格より高い価格で株式を買い付けるため、株主にとって経済的メリットがありますが、手続きは複雑で専門家の協力が重要です。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aの手法

- #TOB(株式公開買い付け)とは?

~その他 M&Aについて~

TOB(株式公開買付)とは

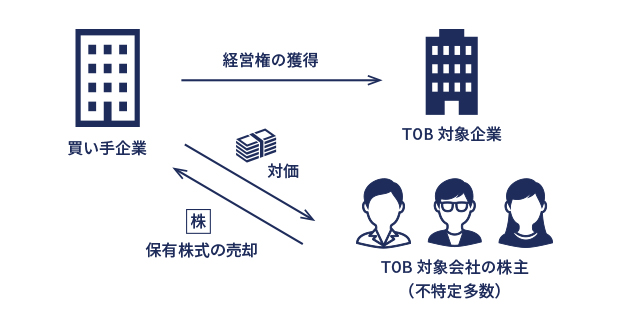

TOBは「Take-Over Bit」の略で、日本語では「株式公開買付」と訳されます。新聞など公の媒体を通じて、株式の買付価格や期間を公開し、対象となる企業の株式を保有する不特定多数の投資家から、証券取引所を通さずに株式を買い付けることを意味します。

TOBの特徴

通常、上場会社の株式は証券取引所を通じて売買されますが、TOBは証券取引所を通さずに取引されるのが原則です。

証券取引所で大量の株式を買い付けると、多くの投資家から注目が集まります。その結果、市場価格が急上昇し、TOBの買い手企業が想定した株価で買付できなくなる可能性があるためです。

また、既存の株主に株式の売却を促すため、TOBの買付価格は市場価格にプレミアムが加算されるため、市場価格よりも高く設定されるケースがほとんどです。それにより、「TOBで株式を売却したい」と思う株主が増える効果が期待できます。

TOBと他のM&A手法の違い

TOBは、M&Aの手法の一つです。M&Aは企業の合併や売買全般を指しますが、そのうち、証券取引所を通さない株式の獲得により経営権の獲得を目指すものがTOBです。

M&AにはTOBの他にも、MBO、LBO、IPOなど、さまざまな手法が存在します。以下ではTOBと、その他の代表的な手法との違いをそれぞれ見ていきましょう。

TOBとMBOの違い

MBOは「Management Buyout」の略で、企業の合併・買収を意味するM&Aの手法の一つです。企業の経営陣が金融機関などから資金を調達し、既存の株主から自社株を買い取って経営権を獲得する仕組みです。

TOBと似ていますが、MBOとは株式の買収対象となる企業が異なります。TOBは対象が上場企業に限定されるのに対して、MBOは上場企業だけに限らず、中小企業の事業承継にも用いられます。

TOBとLBOの違い

TOBとLBOは、いずれもM&Aの手法の一つです。

TOBは株式を大量に取得し、経営権を獲得することを目的とした買収手法です。証券取引所を通さずに、不特定多数の株主から直接株式を買い付けることを特徴とします。対象企業は上場企業に限定されます。

一方、LBOは「Leveraged Buyout」の略で、対象企業の資産価値や将来の収益性を担保として資金調達を実施し、買収を行います。これにより、自己資金の少ない企業でもM&Aの実施が可能です。また、対象は上場企業・非上場企業を問いません。

このように、買収資金の調達方法と、対象企業が、TOBとLBOの違いです。

TOBとIPOの違い

TOBとIPOも、それぞれM&Aの手法の一つです。

TOBは既に上場している企業の株式を、市場外で大量に買い付けて経営権を取得する手法です。結果として、TOBの実施により対象会社が上場廃止になるケースもあります。

一方、IPOは「Initial Public Offering」の略で、未公開企業が新規に株式を公開する制度のことを指します。IPO前の株式は未公開株として扱われ、創業者や従業員など、特定の関係者しか取引できません。しかし、IPOにより新規上場すると、不特定多数の投資家が自由に市場で株式を売買できるようになります。

このように、TOBは上場廃止を伴うこともある「非公開化」の手法であり、IPOはその逆の「公開化」のプロセスです。目的が真逆のM&A手法といえます。

TOBの目的

TOBの目的には、主に次の2つがあります。

- 対象企業の経営権取得

- 株主総会における特別決議の否決権取得

会社法では、企業の株式の50%超を保有することで株主総会の普通決議が可能となり、経営権を取得できると定められています。また、企業の株式を3分の1超保有すると、新株発行や経営陣の変更といった、経営に関わる重要な事項を決定する「特別決議」において拒否権を得ることができます。

持株比率別の保有権利を一例にすると、下の表のようになります。

| 持ち株比率 | 保有権利 |

|---|---|

| 100% | すべて自分の意思で決定することができる(完全子会社化) |

| 66.7%以上(2/3以上) | 株主総会の特別決議(会社の合併、事業譲渡の承認など)を単独で成立させられる |

| 50.1%超(1/2超) | 株主総会の普通決議(取締役の選・解任、配当など)を単独で成立させられる |

| 33.4%以上(1/3以上) | 株主総会の特別決議を単独で阻止できる |

| 3%以上 | 株主総会の招集、会社の帳簿等、経営資料の閲覧ができる |

| 1% | 株主総会における議案提出権 |

TOBの種類

TOBには、友好的TOBと敵対的TOBがあります。ここでは、それぞれの違いを見ていきましょう。

友好的TOB

友好的TOBとは、買収の対象となる企業の経営陣から同意を得たうえで実施するTOBのことをいいます。日本で行われるTOBのほとんどが友好的TOBです。

グループ企業同士の企業再編に用いられるほか、良好な関係にある企業同士が関係性を維持したまま、親会社と子会社の関係になることを目的として実施されます。

敵対的TOB

敵対的TOBとは、対象企業や対象企業の大株主に対して、事前の同意や通知をすることなく行うTOBのことをいいます。

敵対的TOBは、ライバル企業によってしかけられるケースが多く、対象となる企業は、TOBの公表によって買収の事実を知ることになります。買収をしかけられた企業は買収防衛策を講じてTOBを阻止しようとするため、敵対的TOBの成功例は少ないのが特徴です。

TOBのメリット

TOBは、する側(買い手)とされる側(売り手)の双方にメリットがあります。以下で、それぞれのメリットについて解説します。

TOBする側(買い手)のメリット

買い手企業にとってのTOBの主なメリットは次のとおりです。

買収の計画が立てやすい

TOBは証券取引所を介さないため不確定要素が少なく、必要な株式数や、その取得に必要な資金の見積もり、買収の日程など、事前に詳細な計画を立てることが容易です。買収プロセス全体の管理もしやすく、企業の成長戦略に合わせた効率的な買収が実現できます。

株価変動の影響を受けづらい

TOBの特徴の一つは、公開時にあらかじめ設定した価格で株式を取得するため、市場株価の変動による影響を受けにくい点です。これにより、買収企業は予算を超過するリスクを抑制でき、計画に沿った資金運用が可能となります。

株価が不安定な時期でも、TOBを利用すれば安定した価格での株式取得が期待できます。これは買収企業の財務計画においても大きな利点となるでしょう。

目標に達しなかった場合はキャンセルできる

TOBは設定した目標株式数に達しなかった場合、買収自体をキャンセルすることができます。一方、証券取引所での取引では、市場への影響を考慮し、原則としてキャンセルは禁止されています。

買収企業はTOBを実施することで、必要な株式数を確保できなかった場合のリスクを回避できます。これに対し、市場での株式取得では、株式が必要な数に達しなかった場合も購入した株式が残るため、買収計画が失敗した場合のリスクが大きくなります。

計画が頓挫した際の柔軟な対応が可能な点は、TOBの重要なメリットです。

TOBされる側(売り手)のメリット

TOBは、売り手側にとっても以下のようなメリットがあります。

株式を市場価格よりも高く売却できる

TOBでは、一般的に市場価格よりも20~40%のプレミアムが加算された価格で株式が買い取られます。これにより、売り手側はより有利な条件で株式を売却できます。

特に、企業価値が市場で過小評価されているケースでは、TOBを通じて適正な評価を受けられる機会になるでしょう。このプレミアムは、支配権の移転に対する対価として設定されます。

友好的TOBであればM&Aのメリットが享受できる

友好的なTOBの場合、M&Aによるシナジー効果を最大限に引き出すことが可能です。

買い手側と売り手側の良好な協力関係を構築できるため、経営資源の共有や事業統合もスムーズに進みやすく、従業員のモチベーション維持や顧客との関係性も保ちやすいでしょう。

TOBのデメリット・注意点

TOBは、メリットだけではなくデメリットも存在します。ここでは、する側(買い手)と、される側(売り手)のデメリットについて、それぞれ解説します。

TOBする側(買い手側)のデメリット

TOBにおける買い手側の主なデメリットとしては、以下が挙げられます。

プレミアム設定により買収コストが増加しやすい

TOBの買付価格には、市場価格に加えて、20~40%のプレミアムが加算されます。このプレミアムは、株主に売却インセンティブを与えるために必要不可欠ですが、買付者にとっては大きな財務的負担となります。

特に買収が失敗した場合は、投入したコストは回収できず、企業の資金繰りに悪影響を及ぼしかねません。さらに、競争が激しい市場環境では、他の買収提案者との競争により、より高いプレミアムを提示せざるを得なくなることもあるでしょう。このような状況では、買付者の負担するコストが想定以上に膨らむリスクがあります。

敵対的TOBは成功しづらい

多くの企業は、敵対的買収に対する防衛策を事前に講じています。そのため、敵対的TOBは一般的に成功率が低くなります。

対象企業が買収防衛策を発動したり、株主が反対したりした場合、買収者は当初の想定以上の追加資金投入を迫られる可能性があります。このような予期せぬコストの発生は、買収の成功をさらに困難にする要因です。

TOBされる側(売り手側)のデメリット

TOBにおける売り手のデメリットとしては、主に以下が挙げられます。

経営権が無くなる

TOBによる売り手企業の最大のデメリットは、経営権を失うことです。特に敵対的TOBの場合、新しい経営方針が元の経営陣の意向と大きく異なっても、それに対して影響力を行使することができなくなります。

株価下落のリスクがある

TOB発表後、一般的に対象企業の株価は上昇傾向を示します。しかし、敵対的TOBへの防衛策を講じた場合、株価が急落するリスクがあります。特にTOB申し込み期間終了後、応募株数が買付上限を超えた場合は要注意です。

このような状況下では株主が損失を被る可能性があり、株主との対立を引き起こす原因となります。さらに、投資家の不安心理から売却が加速し、株価がさらに下落する可能性もあります。TOB実施時には株価動向を慎重に見極めましょう。

TOBの実施ルール

TOBでは、特定の株主が優遇されたり、不透明な取引が発生することを防ぐ目的として、次のようなルールが金融商品取引法で定められています。

5%ルール

5%ルールとは、証券取引所を通さずに株式を取得することで保有割合が5%を超える場合は、TOBを実施しなければならないというものです。株式を5%超取得した場合、経営や株価に与える影響が大きいと考えられるためです。

【免除されるケース】

TOBによる買付を行う相手方の人数と、TOB実施日前の60日以内に、証券市場外で買付を行った相手方の人数の合計が10名以下の場合は、5%ルールが免除されます。

3分の1ルール

株式の買い付け後、株式の保有割合が3分の1を超える場合はTOBが義務付けられています。「3分の1ルール」は、5%ルールとは異なり、証券取引所で取引を行ったかどうかに関わらず適用されるのが特徴です。また、5%ルールが免除されるケースや、特定売買(電子取引ネットワークシステムなどを利用した時間外取引)によって株式取得をした場合も対象となります。

【免除されるケース】

グループ企業内での株式の移動や、兄弟会社同士の株式の移動、新株予約権の行使については、3分の1ルールが免除になります。

TOBの手続きの流れ

TOBには、厳格な手続きと期限が定められています。公開買付公告から始まり、意見表明、質疑応答、売却検討期間を経て、最終的な結果公表まで、各段階で必要な法的手続きを確実に実施しなければなりません。

【買い手】公開買付公告を実施する

公開買付者は対象企業の株主に向けて「公開買付公告」を行います。この公告では買付価格、期間、予定株式数など、TOBの具体的な条件を明示します。買付価格の設定は、通常、市場価格に20~40%のプレミアムを上乗せした金額です。

【売り手】意見表明報告書を提出する

対象企業は、公開買付公告から10営業日以内に、「意見表明報告書」を内閣総理大臣へ提出しなければなりません。この報告書ではTOBへの賛否を明確に表明し、その理由も記載します。報告書の提出後は、その写しを株主や金融商品取引所等の関係者に送付し、情報の共有を図る必要があります。

【買い手】対質問回答報告書の提出する

買い手企業は、売り手企業から意見表明報告書を通じてTOBに関する質問があった場合、その質問に対する回答として「対質問回答報告書」を作成する義務があります。対質問回答報告書は、5営業日以内に内閣総理大臣へ提出する必要があります。

また、対質問回答報告書の写しを作成し、売り手企業や金融商品取引所にも送付します。

【株主】売却を検討・実行する

株主には、20~60営業日の公開買付期間中にTOBへの応募を検討する時間が与えられます。売却を決めた場合は、TOBで指定された証券会社を通じて株式を売却することができます。

【買い手】公開買付成立の公告および公開買付報告書を提出する

買い手企業は、公開買付期間が終了した月の末日の翌日に、買付の内容結果を公告または公表します。買付が成功したか否かに加えて、買い付けた株式数なども公表し、同じ内容を記載した公開買付報告書を内閣総理大臣に提出します。

公開買付開始公告によってTOBを開始した後は、基本的に撤回はできません。しかし、やむを得ない重大な支障が生じた場合は、TOBを中止できます。「やむを得ない重大な支障」に該当するのは、企業が倒産した場合や、災害で企業が大きな損害を受けた場合などで、金融商品取引法によって規定されています。

TOBを中止する場合は、公開買付撤回届出書を内閣総理大臣に提出することになります。

TOBが不成立になる原因

TOBが不成立となる主な原因としては、以下のようなものが挙げられます。

- 市場価格の想定外の変動

- TOB価格が市場価格を下回る場合、株主は売却に魅力を感じなくなり、応じない可能性が高まります。市場株価が急騰してTOB価格を上回ってしまうと、株主にとってTOBへの応募の意義が失われ、不成立となりかねません。

- 対象企業による敵対的TOBへの抵抗

- 対象企業が買収防衛策を講じることで、TOBの成功率は大きく低下します。特に経営陣がTOBに強く反対を表明し、具体的な防衛策を実行に移した場合、TOBは不成立に終わる可能性が高いでしょう。

- 対象会社へのTOBを検討する他企業の存在

- 他企業がTOBに参入してくると、競争が激化し不成立となるリスクが高まります。特に競合他社がより高額な買付価格を提示した場合、株式が競合他社側に流れてしまい、TOBは失敗に終わりかねません。また、対象企業が友好的な第三者(ホワイトナイト)を見つけ出した場合も、TOBの失敗につながりやすくなります。

- 高額な買付価格の設定

- TOBの買付価格を高く設定しすぎると、必要な資金調達が困難になるでしょう。資金調達に失敗した場合、買収計画自体が頓挫してしまうこともありえます。

【投資家視点】

保有株式がTOB対象になった場合

自分が保有する株式にTOBが公表された場合の対応について、投資家の視点から解説します。買い手にとっても、投資家が何を基準に判断をするかを知っておくことは大切です。

TOBに応じる場合

TOBに応じた場合、市場価格にプレミアムが上乗せされた株価で売却することができるため、通常よりも多くの譲渡益を得ることができます。また、証券取引所を通さない取引のため、証券取引所で取引するときの手数料は発生しません。

このようなことから、投資家にとっては経済的なメリットのある株式の取引といえます。ただし、買い手が公表しているTOBの条件の中の買付株式数に上限が設定されている場合、TOBに応じても売却ができない可能性があります。TOBが公表されたら、全株式買付か一部株式買付かの確認が必要です。

TOBに応じない場合

TOBに応じない場合は、次の2つの選択肢が考えられます。

証券取引所を通じて株式を売却する

TOBに応じない場合、証券取引所を通じて売却することが想定されます。

TOBの公表後は、一般的に対象の株価がTOBの価格に寄っていく傾向にあります。TOBでは、株式の買付価格を市場価格よりも高めに設定することが多いため、対象の株価もそれに伴って値上がりすることが期待できます。

価格が上がったタイミングで売却できれば、市場価格でも十分に売却益を得られるでしょう。ただし、TOBの公表後は、大株主の動向などによって株価が大きく動くことがあるので注意が必要です。

株式の保有を継続する

TOBに応じない場合、株式の保有を継続することも選択肢の一つです。TOBの買付期間には買付価格に市場価格が近寄りますが、TOB成立後にはもとの市場価格に戻る傾向にあります。そのため、TOBによるプレミアムを享受することはできません。

また、TOB成立後に対象の企業が上場廃止をした場合、TOBに応じなくても一定数の株式割合を保有していれば、強制的にTOBの買付価格で売却されます。これをスクイーズアウトといいます。TOBが成立する可能性が高いと見込まれる場合には、成立の結果を待たずに売却することをおすすめします。

TOBの事例

近年、日本企業による大型TOBが活発化しています。ここでは、友好的買収と敵対的買収に分けて、TOBの事例を紹介します。

友好的買収におけるTOBの事例

友好的TOBは、買収側と被買収側の企業が互いの強みを活かし、シナジー効果を最大化することを目指すものです。以下に、代表的な成功事例を紹介します。

KDDIによるローソンへのTOB

2024年4月、KDDIはローソンへのTOBの成立を発表しました。このTOBにより、ローソンはKDDIと三菱商事がそれぞれ50%を出資する持分法適用会社となりました。KDDIは、コンビニエンスストアとの連携により顧客接点を増やし、経済圏の拡大を目指しています。

ヤフーによるZOZOへのTOB

2019年9月、ヤフー株式会社(現Zホールディングス)は、ファッションECサイト「ZOZOTOWN」を運営するZOZOの子会社化を目指してTOBを実施しました。この買収は友好的なものであり、ZOZOの創業者で筆頭株主だった前澤友作氏も積極的に株式を譲渡しました。ヤフーのEコマース事業強化とZOZOの成長戦略が合致した結果でした。

キリンホールディングスによるファンケルへのTOB

2024年9月、キリンホールディングス株式会社は、健康食品大手の株式会社ファンケルを子会社化するためのTOBを実施しました。このTOBは主力であるビール市場が伸び悩んでいたキリンホールディングスが、成長を続ける健康食品市場への本格参入を目指し、ファンケルの買収を決断したものです。両社の知見を活かした新規事業の展開を目指しています。

敵対的買収におけるTOBの事例

敵対的TOBは、被買収企業の同意を得ずに実施される買収です。日本では比較的少ないものの、近年は徐々に増加傾向にあります。

伊藤忠商事によるデサントに対するTOB

2024年8月、伊藤忠商事株式会社は、株式会社デサントへのTOBを成功させました。両社は成長戦略を巡って対立を深め、最終的に伊藤忠商事が敵対的TOBに踏み切りました。これは国内大手上場企業同士で初めての敵対的TOB事例です。TOB成立後は、伊藤忠グループから人材を送り込み、協力関係の構築を進めています。

ニデックによる牧野フライスへのTOB

2024年12月、総合工作機械メーカーのニデック株式会社は、株式会社牧野フライス製作所の完全子会社化を目指し、TOBの実施を発表しました。世界有数の総合工作機械メーカーとなることを目指し、1株1000円での買付を開始しています。全株取得の場合、買収額は2500億円を超える大型案件となります。

第一生命ホールディングスによるベネフィット・ワンへのTOB

2024年5月、第一生命ホールディングス株式会社は、企業向け福利厚生サービス大手のベネフィット・ワン株式会社のTOBを実施しました。この案件では、既にエムスリーによるTOBが発表されていましたが、第一生命ホールディングスは対抗する形でTOBを開始し、福利厚生関連事業の強化を通じた収益拡大を目指しています。

まとめ

TOBは、企業が戦略的に経営権を取得するための重要なM&A手法です。市場を通さず株式を取得することで、価格変動の影響を避けながら計画的な買収が可能となります。一方で、買収側にとっては高額なプレミアム負担、売却側にとっては経営権の喪失といったリスクも伴います。成功には、適切な価格設定と法的な手続き、そして相手企業との関係構築が欠かせません。企業買収を考える際には、TOBの仕組みやルールをしっかりと理解し、専門家の力を借りることが重要です。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- TOBとは何ですか?

- TOB(Take-Over Bid)とは、企業が証券取引所を通さずに不特定多数の株主から株式を買い付け、経営権の取得を目指す手法です。友好的TOBと敵対的TOBの2種類があり、目的や進め方が異なります。

- TOBが成立すると上場廃止になりますか?

- TOBが成立し一定以上の株式を取得した場合、対象企業は上場廃止となる可能性があります。上場廃止後は、スクイーズアウトなどの手法を用いて、残る株主の株式も買い取ることが一般的です。

- TOB後、社員の待遇はどうなりますか?

- 通常、買収後も売り手企業の社員の待遇は大きく変わらないことが多いです。急な待遇変更は離職リスクがあるため、買い手企業も慎重に対応する傾向があります。

- TOB発表後に対象企業の株式は購入できますか?

- 市場を通じて購入することは可能です。ただし、TOBに応募するには公開買付期間中に受渡しと応募手続きが完了している必要があり、タイミングに注意が必要です。

- TOBのメリットとデメリットは?

- 買い手企業にとっては、株価の変動に左右されずに株式を取得しやすく、計画的な買収が可能というメリットがあります。売り手側の株主にとっては、市場価格よりも高い価格で株式を売却できる可能性が高い点が魅力です。一方で、買収コストの増加や、敵対的TOBの場合の成功率の低さなどがデメリットとして挙げられます。