更新日

日本市場は少子高齢化の影響により長期的な縮小傾向にあり、国内市場における競争は非常に激化しています。

一方、近隣諸国のなかには、日本の状況とは反対に、発展目覚ましい市場がいくつも存在します。特にASEANは日本からの距離も近く、高い成長率を維持し続けている市場です。

海外進出というと、これまでは主に大手企業によって行われていました。しかし、インターネットや物流の発達により、中小企業も積極的に海外へ進出する時代が訪れています。

こうした海外進出の足掛かりとして用いられているのが、海外M&Aです。本記事では、海外M&Aの種類やメリットなどを紹介したうえで、具体的な事例や注意点などについて解説します。

このページのポイント

~海外M&Aとは?~

海外M&Aとは、売り手、買い手のいずれかが海外企業である場合のM&Aのことで、国境をまたいで行われることから、「クロスボーダーM&A」と呼ばれることもある。海外M&Aの主な目的は、「海外市場への進出」「海外企業の技術・ノウハウ獲得」「コストの削減」「海外市場からの撤退(売却)」が挙げられる。海外M&Aの種類は、「OUT-IN型」「IN-OUT型」「OUT-OUT型」があり、「OUT-IN型」「IN-OUT型」が国内企業が関わる海外M&Aである。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #海外M&Aとは?

~その他 M&Aについて~

目次

1. 海外M&Aとは?

海外M&Aとは、売り手、買い手のいずれかが海外企業である場合のM&Aのことです。国境をまたいで行われることから、「クロスボーダーM&A」と呼ばれることもあります。

これまでは、海外M&Aといえば主に大企業が海外進出の手段として行っていたため、国内のM&Aと比較すると大型の取引が多い傾向でした。しかし近年では、中小企業の海外進出の手段として用いられることが増え、中規模から小規模の海外M&Aも増加傾向にあります。

ただし、対象企業の国によって法律や税制、言語や商習慣などが大きく変わるため、海外M&Aは国内のM&Aと比べると難易度も高く、幅広い知識が必要となります。

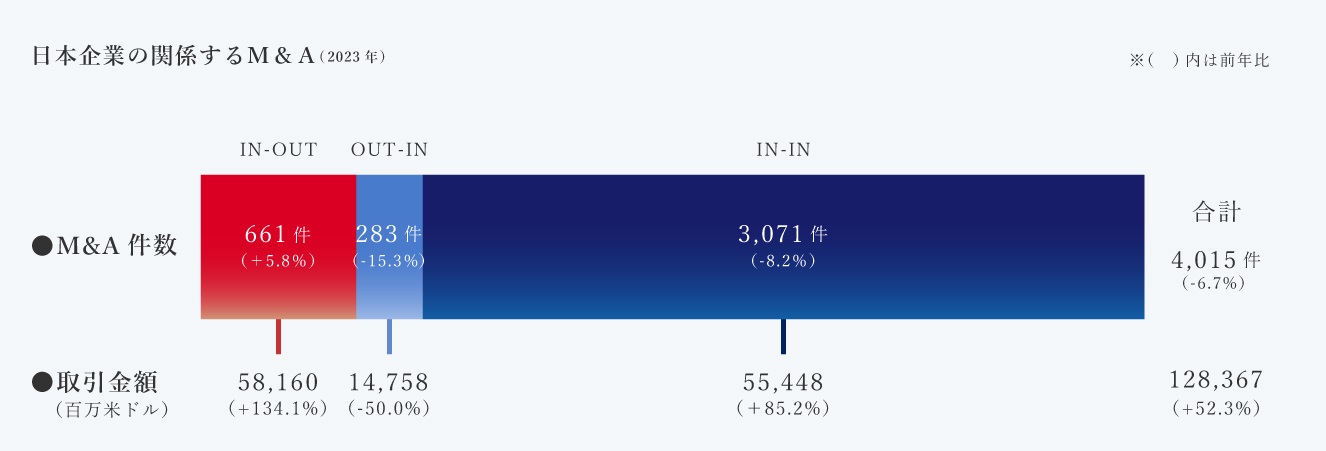

1-1. 近年における海外M&Aの件数

株式会社レコフが公表している「クロスボーダーM&Aマーケット情報」によると、直近3年間の海外M&A(クロスボーダーM&A)の件数は以下のように推移しています。

| 海外M&Aの案件数 | 日本企業が関わるM&A全体の案件数 | 海外M&Aの割合 | |

|---|---|---|---|

| 2023年 | 944件 | 4,015件 | 23.5%(+1.2%) |

| 2022年 | 959件 | 4,304件 | 22.3%(+0.3%) |

| 2021年 | 943件 | 4,280件 | 22.0% |

出典:株式会社レコフ クロスボーダー M&A マーケット情報

ご覧のように、新型コロナウイルスの影響によりM&Aの件数そのものに大幅な変動は見られませんが、年を追うごとに海外M&Aの割合が増えています。

特に2023年におけるM&A全体の案件数が4,015件であるのに対し、そのうち海外M&Aの案件数は944件で、全体の約1/4を占めるまでになりました。

1-2. 海外M&Aの主な目的

海外M&Aに取り組む企業には、企業ごとにさまざまな目的があります。そのなかでも多くの企業に共通している目的が、以下の4つです。

- 海外市場への進出

- 海外企業の技術・ノウハウ獲得

- コストの削減

- 海外市場からの撤退(売却)

それぞれ見ていきましょう。

海外市場への進出

冒頭で述べたように、日本の少子高齢化による長期的な人口減少は市場にも大きな影響を与えており、国内市場全体が長期的に縮小していくことは避けられない状況を迎えています。

他方で、ASEANなどの近隣諸国の市場は成長が著しく、当事国はもちろん多くの海外企業も新たな市場を目指して算入を始めています。

このような状況において、海外M&Aを足がかりに海外市場に参入するのが、海外M&Aの一つ目の目的です。

海外市場に自社の商品やサービスを持ち込み、新たなマーケットを開拓できれば、まだまだ競合も少ない段階で大きな利益が期待できるでしょう。

海外企業の技術・ノウハウ獲得

海外企業のなかには、自社には無い技術やノウハウを持っている企業がたくさんあります。こうした企業を買収し、技術やノウハウを獲得するのが海外M&Aの二つ目の目的です。

国内ではまだ広がっていないノウハウや技術、ブランドなどを活用すれば、新たな商品やサービスを開発できる可能性が広がるでしょう。また、自社の既存の技術と組み合わせ、シナジー効果を創出することも期待できます。

コストの削減

コストの削減も、海外M&Aの目的の一つです。人件費や原材料費、運送費などが安い国へ拠点を移せば、製造原価を削減できる可能性があります。また、進出する国によっては税率も低くなるため、法人税等の税負担も軽減することができます。

このように、さまざまなコストを削減し、利益率を上げることも海外M&Aの目的の一つです。

海外市場からの撤退(売却)

海外M&Aの4つ目の目的は、海外市場からの撤退です。海外に進出し、さまざまな理由から撤退を決断した場合、当事国の他社に売却することで投下した資本を回収し、売却益を得ることができます。

また、海外M&Aで買収した企業の不採算部門を切り離し、選択と集中により事業部門を集約する際にも、海外M&Aは用いられます。

2. 海外M&Aの種類

海外M&Aにはいくつかの種類がありますが、大きく分けると以下の3つに分類できます。

- OUT-IN型

- IN-OUT型

- OUT-OUT型

順番に解説していきます。

2-1. OUT-IN型

OUT-IN型とは、買い手が海外企業で売り手が国内企業となる場合の海外M&Aです。

近年の有名事例としては、台湾の電子機器メーカー鴻海(ホンハイ)がシャープを買収した件などが、このOUT-IN型の海外M&Aとなります。

2-2. IN-OUT型

IN-OUT型とは、OUT-IN型の反対で、買い手が国内企業で売り手が海外企業となる場合の海外M&Aです。バブル景気で沸いていた頃の大手日本企業は、米国をはじめとするさまざまな国の企業を、IN-OUT型の海外M&Aによって買収しました。

近年では、大手企業だけでなく中小企業も積極的に海外進出を行い、IN-OUT型の海外M&Aによって進出の基盤を築いています。

2-3. OUT-OUT型

OUT-OUT型とは、買い手も売り手も海外企業となる場合の海外M&Aです。

日本企業の海外子会社が現地企業を買収する場合や、反対に海外子会社を閉鎖して撤退する際に行われるのが、このOUT-OUT型の海外M&Aとなります。

3. 海外M&Aを行うメリット

海外M&Aにはさまざまなメリットがあります。ここでは、国内企業が買い手の場合と、国内企業が売り手の場合に分け、それぞれのメリットを見ていきましょう。

3-1. 国内企業が買い手の場合のメリット

国内企業が買い手となるIN-OUT型の海外M&Aのメリットは、海外の成長著しい市場に進出することにより、事業規模の拡大と新たな収益の獲得が目指せることです。

何の拠点も無い海外で、一から事業を始めるには莫大な時間やコストがかかるだけでなく、かなりのリスクも背負わなければなりません。

しかし、海外M&Aであれば、既に実績のある企業を買収するため、買収した時点である程度の市場シェアが獲得でき、立ち上げるまでの時間も大幅に短縮できます。

また、日本には広まっていない高度な技術やノウハウ、優秀な人材を獲得できる可能性もあります。

3-2. 国内企業が売り手の場合のメリット

国内企業が売り手となるOUT-IN型の海外M&Aのメリットとは、一般的なM&Aにおける売り手のメリットと同様で、自社の売却によって対価が得られることです。一部を切り離して売却するのであれば、売却で得た資金を元手に自社の成長や再建が図れます。

4. 海外M&Aの主な手法

海外M&Aにはさまざまな手法が用いられています。中小企業による海外M&Aであれば、国内のM&Aと同様に株式譲渡が手法として最も用いられています。

こうした株式譲渡以外にも、おもに大企業が海外M&Aを行う手法として用いられているのが、三角合併とLBOの2つです。

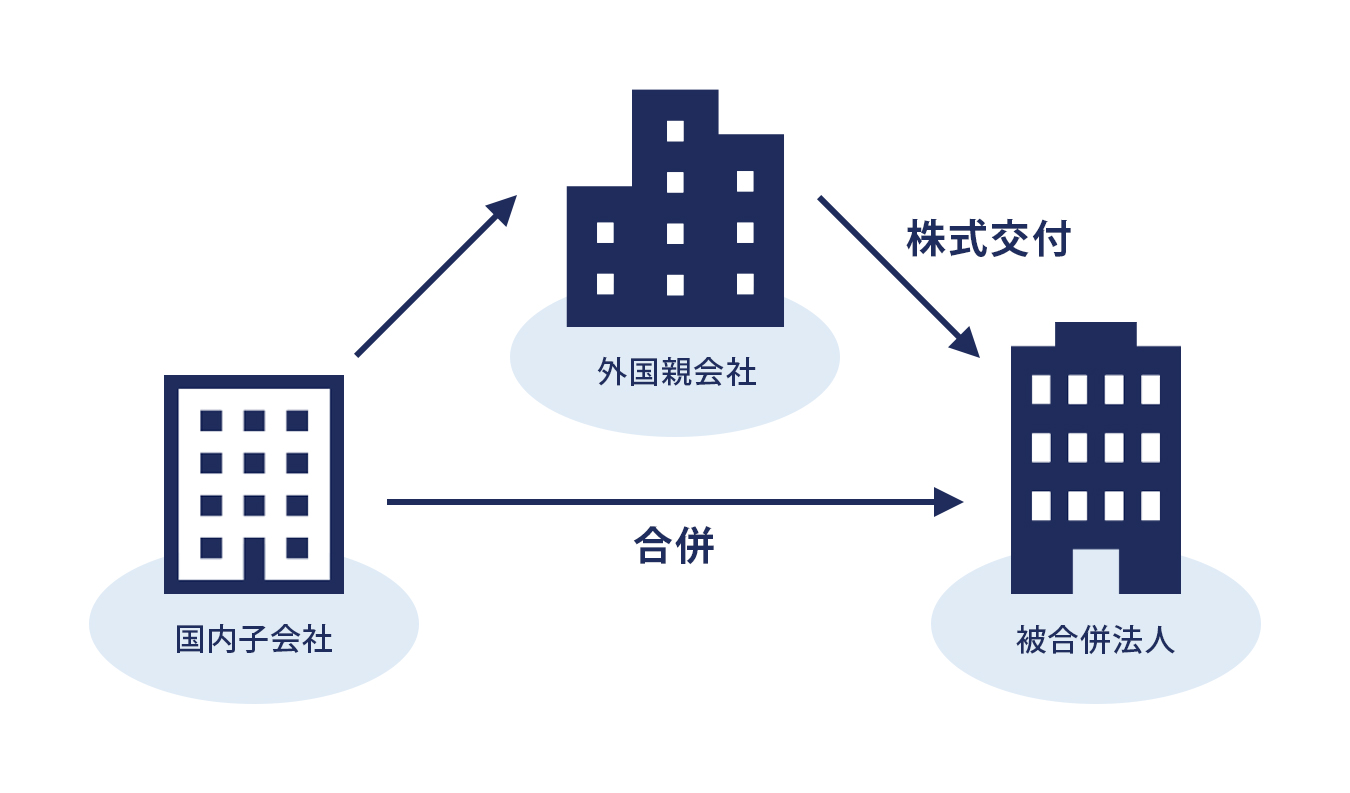

4-1. 三角合併

三角合併とは、合併によって消滅する会社の株主に対し、存続する会社の親会社が発行する株式を売却の対価として付与するM&Aの手法のことです。

通常の合併では現金や自社株式などが合併の対価として用いられますが、三角合併では存続会社の親会社の株式が対価となる点が通常の合併とは違います。

この三角合併は、日本企業が海外M&Aを行う場合において、現地に設立した子会社と海外企業を合併させ、その後親会社の株式を海外M&Aの対象となる消滅会社の株主に交付します。

この手法は、現金を用意する必要が少なく効率的で柔軟性があるため、M&A戦略においても有用ですが、基本的には親会社の株式が現金化できる上場企業の場合に限られます。

なお、買収対象となる海外企業に許認可や大手との契約などがあり、合併によって消滅させたくない場合は、現地子会社を消滅会社とする逆三角合併が用いられます。

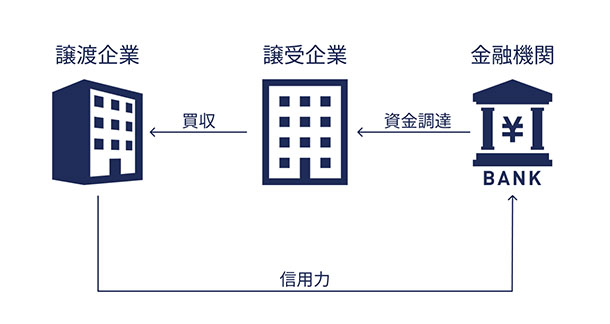

4-2. LBO

LBO(Leveraged Buyout)とは、買収対象となる企業の資産やキャッシュフローを担保に金融機関などから資金調達を行い、対象企業を買収する手法のことです。

M&A後の借入金の返済は買収対象となる海外企業が行うため、買い手側は最小の自己資金で買収することができます。

ただし、海外企業が安定したキャッシュフローを生み出し続けるビジネスモデルを持っていなければ資金調達はできません。また、M&A後は借入金と利息の返済が続くため、対象企業の業績が買収後に悪化してしまう恐れがある点には注意しておきましょう。

なお、LBOによる海外M&Aは、買収後に企業を改善して価値を高め、売却や株式公開で利益を出すことを目的に行われる場合が多い手法でもあります。

5. 海外M&Aの事例

ここでは、海外M&Aの代表的な事例として、4例を紹介します。

5-1. セブン&アイ・ホールディングスによるマラソン・ペトロリア買収

セブン-イレブン・ジャパンやイトーヨーカ堂を傘下に持つ日本の大手流通持株会社セブン&アイ・ホールディングスは、2020年8月、米国のマラソン・ペトロリア社(以下MPC社)から「スピードウェイ」として知られるコンビニエンスストア併設型のガソリンスタンド部門を210億ドルで買収しました。

MPC社は米国で約4,000店舗のスピードウェイを展開しており、この買収によってセブンイレブンの店舗数は全米約1万4,000店舗となり、米国の主要都市のうち47の地域で店舗を拡大することに成功しました。

5-2. サントリーホールディングスによるビーム買収

中堅酒造メーカーであったサントリーは、2014年に約1兆8,000億円でビーム社を買収しました。ビーム社は、ジム・ビームやメーカーズ・マークなどのウイスキーを製造する米国の大手蒸留酒メーカーです。

この買収の結果、サントリーは世界第3位の蒸留酒メーカーとなり、米国市場でのシェアを大幅に拡大することに成功しました。

買収後は、ビーム社とサントリー酒類の統合により、ビームサントリーは日米両国でウイスキーの共同開発や相互流通を行っています。

5-3. パナソニックによるパナソニックヘルスケア(現PHCホールディングス)のKKRへの売却

パナソニックは、2013年に子会社であったパナソニックヘルスケアをKKR(コールバーグ・クラビス・ロバーツ アンドカンパニー)に譲渡しました。

パナソニックからの独立後のパナソニックヘルスケアは、業界他社事業の買収を進めるなど、積極的な買収や投資を通じ順調に業績を伸ばし、並行してノンコア事業の整理と戦略的事業ポートフォリオの再編を進めました。その結果、パナソニックヘルスケアは2021年に上場を成し遂げています。

5-4. 中外製薬とロシュとの戦略的アライアンス

大手医薬品メーカーの中外製薬は、2002年10月、世界Top10の製薬会社であるロシュ社からの資本を受け入れてロシュ社の傘下に入り、戦略的なアライアンスを組むことを決断しました。

その結果、ロシュ社製品の日本市場における独占販売権を付与され、安定的な収益基盤の獲得に成功しています。

また、製品のラインアップが拡大し、研究開発が促進されたことにより、がん領域では国内売上シェアNo.1を獲得することに成功しました。

6. 海外M&Aにおける注意点

最後に、海外M&Aに取り組む際に注意すべき点について解説します。

海外M&Aを行う場合、言葉や商慣習・インフラや文化の違いや、物理的に距離が離れていることなどから、国内M&Aと比べると、かかる労力やコストが大変大きなものになります。

また、税務や会計、法制度なども異なるため、M&Aの検討段階から最終的なPMIまで、何をやるにも調査や調整が煩雑で、時間がかかることも理解しておかなければなりません。

こうした難易度の高いM&Aを成功に導くためには、国内のM&A以上に、自社に適した相手とマッチングや成約させるための高度な知識、分析能力や判断力などが必要となります。

そのため、現地の状況や海外M&Aの実績が豊富な専門家にできるだけ初期の段階から依頼し、アドバイスを受けながら慎重に進めて行くことが望ましいといえるでしょう。

7. まとめ

海外M&Aは、国内市場では得られないさまざまなメリットがある反面、国内M&Aと比べると、成約させるために非常に高いスキルや知識が必要となります。また、国によってルールはそれぞれ違うため、どの国に進出するかで求められる知識やスキルも変わります。

難易度の高い海外M&Aをクリアし、新たな市場で事業規模を拡大していくためには、海外M&Aの知識や経験が豊富な専門家のアドバイスを受けながら慎重に進めて行くことが大切です。

海外M&Aについては、M&Aキャピタルパートナーズのグループ企業である株式会社レコフが、世界中のさまざまな国で支援体制を整えています。海外進出を検討している中小企業のオーナー経営者は、ぜひお気軽にお問い合わせください。

- 外部リンク

- 株式会社レコフ

よくある質問

- 一般的に海外M&Aを行う目的は何ですか?

- 海外市場への進出、技術・ノウハウの獲得、コスト削減、海外市場からの撤退(売却)が主な目的です。

- 海外M&Aの種類は何ですか?

- OUT-IN型、IN-OUT型、OUT-OUT型の3つに分類されます。