更新日

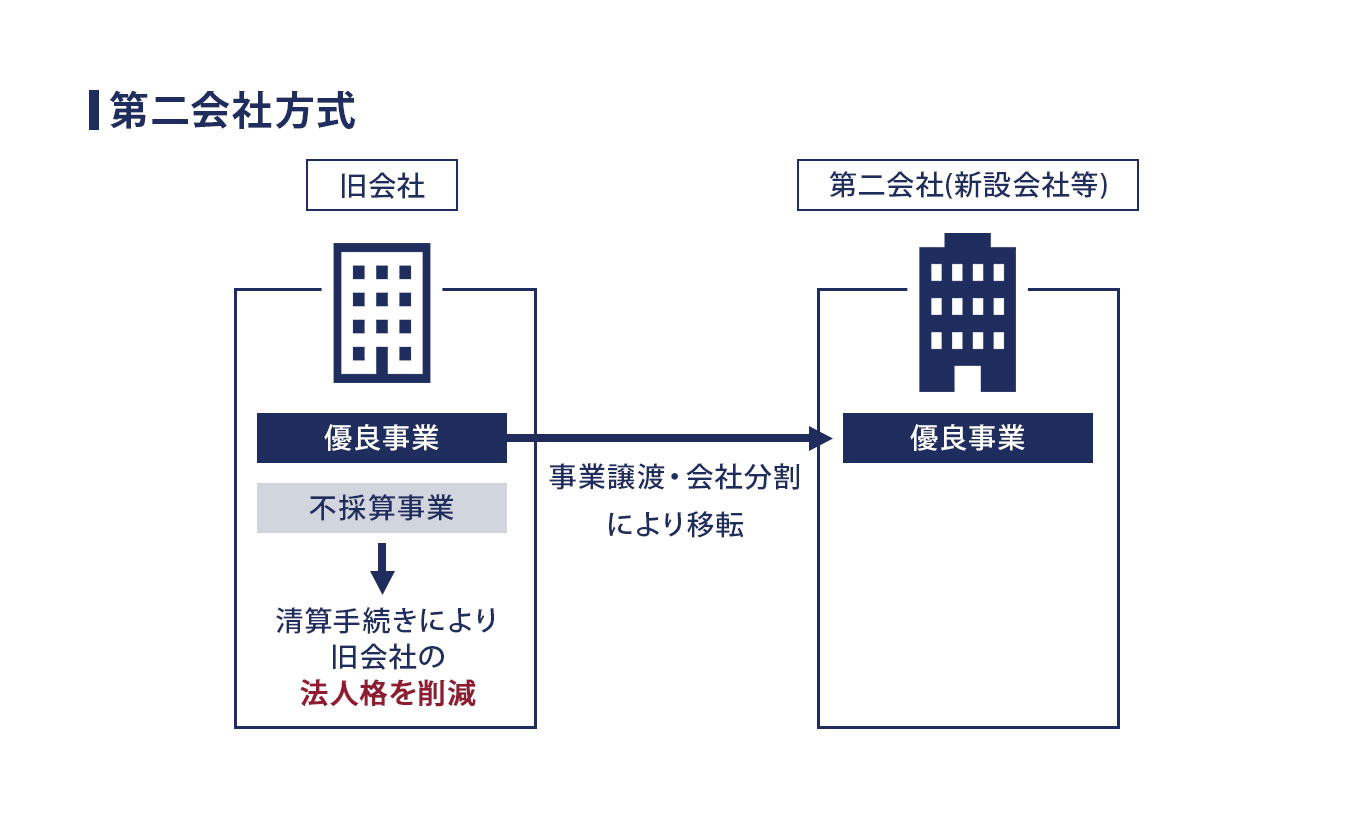

企業が債務超過に陥ると、清算手続きによって法人格を消滅させるという選択肢が出てきます。しかし、債務超過状態の企業が持つ事業のなかに優良事業が存在することもあり、清算手続きで優良事業までもが消滅してしまうと、顧客や債権者にとって影響が大きくなります。

そこで検討したいのが、業績が悪化した事業のみを清算し、優良事業のみを残す「第二会社方式」というM&Aの方式です。

この記事では、第二会社方式のメリット・デメリット、支援制度についてわかりやすく解説します。

このページのポイント

~第二会社方式とは?~

第二会社方式とは、債務超過になった企業の中から優良事業だけを取り出して、別の会社を設立し、不採算事業のある既存の会社については清算手続きをして法人格を消滅させる方法のこと。破産手続きを行わず、会社を引き継ぐ場合に株式譲渡をスキームとして用いると、資産だけでなく負債も引き継ぐことになるが、第二会社方式は事業単位で引き継ぐことができるため、優良事業だけを取り出すことが可能である。ただし、許認可などの再取得が必要になるケースも多く、移転や会社設立のコストがかかる、融資を受けにくいなど、事前に留意すべき点がある。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #第二会社方式とは?

~その他 M&Aについて~

目次

1. 企業再生の手法の一つ「第二会社方式」とは

第二会社方式とは、債務超過になった企業の中から優良事業だけを取り出して、別の会社を設立し、不採算事業のある既存の会社については清算手続きをして法人格を消滅させる方法です。

破産手続きをするとすべての事業が消滅しますが、第二会社方式を利用すれば好調な事業を他社に移して存続させることができます。

破産手続きを行わずに、既存の会社を他の会社に引き継ぐ場合は、株式を譲渡する方法が頻繁に用いられます。しかし、この方法では会社の資産だけでなく、負債もすべて引き継ぐことになる点がデメリットです。第二会社方式の場合は、会社ではなく事業単位で引き継ぐことができるため、優良事業だけを取り出すことが可能です。

第二会社方式によるM&Aを成功させるためには、売り手側企業が持つ事業のうち、優良事業だけを選んで残すことがポイントになります。また、旧会社の代表者が新会社の代表者になると、同一の会社とみなされるリスクがあるため、通常は旧会社の代表者の親族もしくは旧会社の従業員が、新会社の代表を務めます。

2. 第二会社方式のメリット

第二会社方式には、次のようなメリットがあります。

2-1. 優良事業のみを残して事業再生が可能

第二会社方式の最も大きなメリットは、優良な事業のみを新会社に引き継いで事業を開始できることです。

不採算部門の債務をカットできるので、事業再生が進めやすくなるだけでなく、それまで不採算部門に使っていた経営資源を優良事業に振り分けることで、経営の効率化と売上アップが見込めます。

2-2. 税金面でプラスの部分が多い

タックスプランニング(将来の法人税などの発生について計画を立てること)を行った上で第二会社方式を利用すると、債務免除益の発生などを回避することが可能です。

第二会社方式を採用せずに債務免除を行った場合、債務者は免除益を計上しなければなりません。繰越欠損金があったとしても法人税の支払い義務が発生します。

また、銀行などの債権者も、放棄した債権を損金計上できない可能性が出てきますが、第二会社方式を採用すると損金計上ができるようになります。そのため、債権者に対してM&Aを進めるための交渉がしやすくなるでしょう。

2-3. 支援者や金融機関といったスポンサーから協力してもらいやすい

第二会社方式では、不採算部門の債務に関しては放棄され、優良事業のみが引き継がれます。この方法はリスクが少ないため、新会社の出資者や金融機関などのスポンサーから協力してもらいやすくなります。

税務上のメリットもあるため、スポンサーにもメリットが大きいといえるでしょう。

3. 第二会社方式のデメリット

メリットが多い第二会社方式ですが、次のようなデメリットもあります。

3-1. 新たに許認可の申請が必要なケースが多い

第二会社方式では、新会社で新たに事業を行うことになります。その際に、売り手側の企業が受けていた許認可がそのまま認められるとは限らず、新たに許認可の申請が必要なケースが多くなります。

許認可を再取得するには、時間もコストもかかるため、スムーズに事業を再開できない可能性があるので注意が必要です。許認可が必要な事業を引き継ぐ際は、十分に注意しなければなりません。

3-2. 移転や会社設立のコストがかかる

M&Aに伴って不動産を移転する場合は、新しく不動産を取得するという扱いになるため不動産取得税がかかります。また、新会社を設立する際にも、登録免許税や収入印紙などのコストが発生します。

コストについて事前に計算しておき、計画的に第二会社方式を実行することが大切です。

3-3. 融資を受けにくい

第二会社方式では、債務超過になった企業の中から優良事業だけを取り出して新会社に引き継ぎます。

金融機関などの債権者の立場になると、旧会社と新会社は同じ会社です。引き継ぐ事業に資産性があったとしても、旧会社そのものが債務超過に陥っている状態で、新たな融資を前向きに検討することは難しいでしょう。

新会社を設立しても、融資を受けられなければ、事業が成り立たなくなる可能性があります。そのような事態を防ぐため、第二会社方式を実行する前にスポンサーを見つけておくことが大切です。

3-4. 事業の状態によってはスポンサーが見つからない

第二会社方式を採用してM&Aを実施することを決めたとしても、スポンサーが見つかる保証はありません。

仮にスポンサーが見つからなかった場合は、自主再生を行う必要があります。売上や利益を伸ばして、新たに金融機関から融資を受けなければならないため、実施のハードルが高くなります。

4. 第二会社方式のスキーム

第二会社方式には、いくつかのスキームが存在します。それぞれ詳細を見ていきましょう。

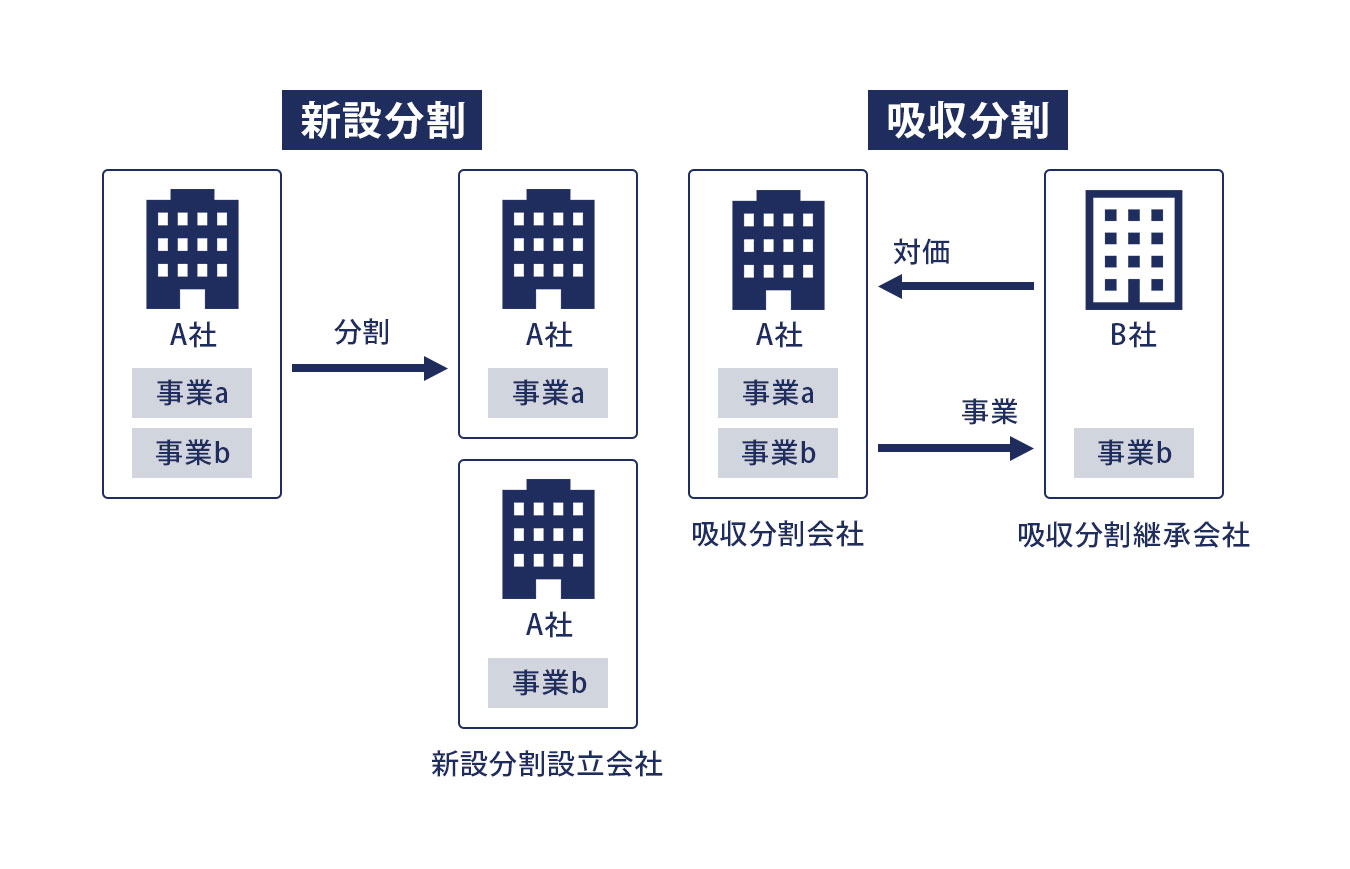

4-1. 会社分割

会社分割とは、旧会社の中から優良な事業を切り出して、新会社に優良事業を包括的に引き継がせる手法です。新会社を設立して事業を引き継がせる「新設分割」と、既存の会社を新会社として事業を引き継がせる「吸収分割」の2つの方法があります。

会社分割の場合は、債権や債務の承継について個別に合意を取る必要が無く、契約の引継ぎの手続きが事業譲渡ほど大変ではないという特徴があります。税制面でもメリットがあり、消費税が非課税になり、登録免許税や不動産取得税の軽減措置を受けることが可能です。

ただし、包括的な引き継ぎになるため、不要な資産や負債までも承継してしまうことはリスクになり得ること、株主総会の特別決議(株主の3分の2以上の同意)が必要となる点がデメリットとして挙げられます。

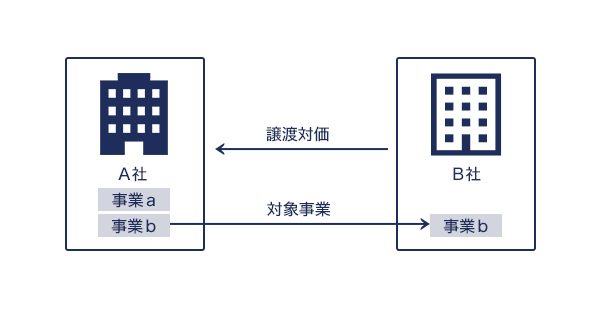

4-2. 事業譲渡

事業譲渡とは、旧会社の中から優良な事業を切り出して、新会社に資産や契約などを譲渡することです。

会社分割との大きな違いは、債権や債務に関して個別に合意が行われたうえで事業を引き継ぐことです。個別に交渉して決められた債務以外は引き継がないため、簿外債務を引き継ぐリスクもありません。必要なものだけを選択して引き継ぐことができる点が大きなメリットです。

ただし、事業譲渡は事業の売買にあたるため、消費税がかかります。また、税制面の軽減措置も無いので注意が必要です。その他、債権や債務に関して個別に合意を取り付ける必要があり、債権者・債務者が多数に上る場合には、非常に煩雑な手続きとなります。

5. 第二会社方式による中小企業再生支援協議会の支援制度活用

中小企業再生支援協議会は、中小企業の収益の改善や事業再生などを支援する公的機関で、47都道府県に設置されています。

中小企業再生支援協議会は第二会社方式への取り組みに力を入れており、相談することで支援を受けられる可能性があります。

許認可の承継や税負担の軽減、融資が主な支援内容で、必要に応じて金融機関経験者や税理士といった専門家への相談も可能です。

支援を受けるには、条件を満たしたうえで、中小企業承継事業再生計画へ申請を行う必要があります。申請が可能な条件として、多額の負債を抱えている中小企業であること、買い手側の企業と協力して再生計画の申請が可能であることが挙げられます。

さらに、申請後は次の条件をクリアしなければなりません。

- 会社分割もしくは事業譲渡によって新会社へ事業を承継し、2年以内に旧会社を清算する

- 中小企業再生支援協議会などによる公正な債権者の調整プロセスを踏んでいる

- 引き継ぐ事業において従業員の8割以上の雇用を継続する

6. 第二会社方式を成功させるコツ

ここでは、第二会社方式を成功させるコツを紹介します。

6-1. 優良事業が好調なうちに実施する

第二会社方式によるM&Aは、優良事業が好調なうちに実施しなければなりません。状況が悪化すると、スポンサーが付かなくなるためです。

不採算事業の改善に取り組んでいる間に優良事業も影響を受けて、不採算事業になってしまうというリスクもあるでしょう。自社の状況を客観的に分析して、事業再生が難しいと考えられる場合には、自力での再建を考えずに第二会社方式を検討すべきといえます。

6-2. 債権者の利益を不当に損なわないようにする

第二会社方式を採用したことで債権者の利益が不当に損なわれた場合、債権者がM&Aを取り消すための訴訟を起こす可能性があります。また、旧会社の倒産手続きを行う際に、裁判所から選出された「管財人」が、M&Aの否認を行うことも考えられるので注意が必要です。

スポンサーが付き、事業が再生されて利益を上げられる見込みがあれば、新会社に承継される債務の債権者は債務の弁済を受けられる可能性が高まります。一方で、旧会社に残る債務の債権者は、清算手続きが行われるなかで債権の回収を試みるため、回収できない可能性があるでしょう。

6-3. 自社にあったスキームを選択する

第二会社方式を採用したM&Aを実施する際は、自社に合ったスキームを選択することが重要です。適切なスキームを選択できないと、コストやリスクが大きくなる可能性があります。

会社分割の場合、譲渡時に消費税が発生しないメリットがありますが、不良債権リスクが高まります。一方、事業譲渡の場合は、税制面の優遇はありませんが、簿外債務を引き継がずに済むというメリットがあります。

事業の規模や事業再生の目的によって選択すべきスキームは変わるため、適切な判断が必要です。債権者の意向や税の負担についても、考える必要があるでしょう。

6-4. 専門家や公的支援を活用する

第二会社方式では、M&Aの手続きだけでなく、倒産の手続きも同時に必要となるため、専門家や公的機関からの支援を受けずに実行するのは困難です。

会社分割や事業譲渡のどちらのスキームを選ぶかを適切に判断するためにも、専門家に相談するのが望ましいでしょう。

第二会社方式を実施する際の相談先としては、事業再生に詳しい弁護士・公認会計士・税理士などの専門家や、M&Aの支援を専門とする機関が考えられます。

M&Aキャピタルパートナーズは、東証プライム上場の信頼と実績があるM&Aの支援機関です。経営状況や経営者のご意向を踏まえて最適な方法をご提案しますので、まずはお気軽にご連絡ください。

7. まとめ

第二会社方式は、優良事業だけを残して不採算事業を清算できる方法です。

清算手続きによって優良事業までもが消滅することを避けられるのが最大のメリットで、会社分割もしくは事業譲渡のいずれかのスキームを選ぶことになります。

ただし、新会社を設立して優良事業を引き継いでも、スポンサーが見つかるとは限りません。また、状況に応じて適切なスキームを選択しないと、不良債権リスクが生じるなどのデメリットが大きくなるので注意が必要です。

M&Aを考え始めたら、専門の支援機関や専門家へ早期に相談しましょう。