更新日

EV(Enterprise Value)について

日本の企業間におけるM&A(Mergers and Acquisitions、合併・買収)の動きは、近年増加しています。

M&Aを検討する過程において、EV(Enterprise Value)という言葉を耳にすることが多くあります。

今回は、EVの概要、株式価値との違い、EVの利用方法、EVを高めるメリットについて、詳しく説明します。

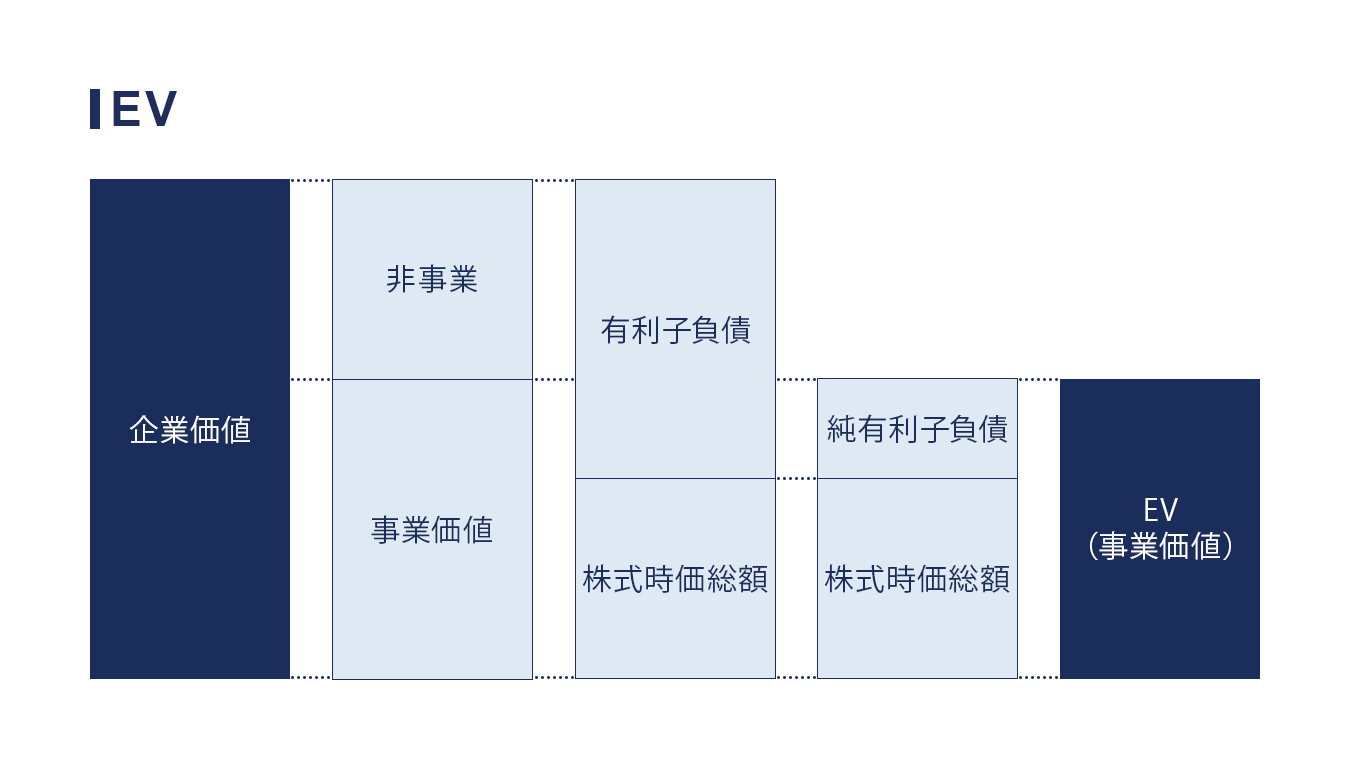

※上記イメージは、あくまで一般的な観点から企業価値と事業価値の相関を表したものです。

※実際のM&Aの現場においては、様々な複合的要素によって企業価値が算出されます。

このページのポイント

~EV(Enterprise Value)とは?~

EV(Enterprise Value)は、企業全体の価値を示す指標で、株式時価総額に有利子負債を加え現預金を差し引いたものです。本記事では、M&AにおけるEVの活用法やEVを高めるメリットについて解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #EV(Enterprise Value)とは?

~その他 M&Aについて~

1. EVとは?

EVとはEnterprise Valueの略語で、株式時価総額(株価×発行済株式数)に有利子負債を加え、現預金を差し引いたものと一般的に定義されています。

有利子負債は、企業が利息を加えて返さなければいけない負債とされています。

計算式は、「EV = 株式時価総額+有利子負債-現預金」によって求められます。

企業の買収に必要な時価総額と、買収後の純負債の返済に必要な金額を意味しており、M&Aの際、買手側の企業に必要とされる実質的な買収額の合計といえます。

2. 株式価値との違い

EVは企業全体の価値を意味しますが、似た言葉に株式価値があります。

株式価値とは、株式の時価総額の合計のことです。上場企業の場合は株式時価総額のことであり、すぐに調べることができます。

しかし、非上場の企業の場合は株式を公開しておらず、時価総額を確認できません。そこで企業価値から純有利子負債を差し引いて株式価値を求めることになります。なお、純有利子負債は、有利子負債から現預金を引いたものとされています。

3. EVの利用方法

次にEVの活用方法を紹介します。

よくある活用例として、EVを使うことによって、M&Aの際に、買収に要したコストの回収年数をEV/EBITDA倍率で求めることができます。

EV/EBITDA倍率とは、EVがEBITDAの何倍とされているかを表す指標で、EBITDAとは、企業価値評価の指標で、利払前・税引前・減価償却前利益のことをいいます。

EV/EBITDA倍率は、以下の計算式で求めることができ、負債を含む企業の完全買収コストの回収にかかる年数を示し、値が小さいほど割安と評価されると一般的に認識されています。

EV/EBITDA倍率=(EV)/ (EBITDA)

4. EVを高めるメリット

EVを高めることによるメリットは以下に主なものがあります。

4-1. M&Aで有利になる

自社を売却する側としては高い譲渡金が得られるため、従業員の待遇向上や譲渡後も経営を有利に進められるのがメリットといえます。

4-2. 金融機関から融資が受けやすくなる

金融機関は現在の財務状況だけでなく、事業の将来性を見ているため、EVが向上することで、金融機関からの融資が受けやすくなるというメリットがあります。

4-3. ステークホルダーからの信頼も得られる

EVを高めると株主をはじめとしたステークホルダーや市場の投資家からの評価が上がり、株価(時価総額)の上昇や新規株主の獲得も期待できます。

5. まとめ

今回は、EVの概要、株式価値との違い、EVの利用方法、EVを高めるメリットについて、説明しました。

EVについて理解し、M&Aを検討する場合には、M&A、会計および税務などの専門家に相談・依頼して進めることが望ましいです。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- EVとは何ですか?

- EV(Enterprise Value)は、株式時価総額に有利子負債を加え現預金を差し引いた企業全体の価値を示す指標です。M&Aや企業価値評価で重要です。

- EVと株式価値の違いは何ですか?

- EVは企業全体の価値を示し、株式価値は株式の時価総額を指します。EVから純有利子負債を差し引いた値が株式価値になります。

- EV/EBITDA倍率とは?

- EV/EBITDA倍率は、EVをEBITDAで割った値で、企業の買収にかかるコスト回収年数を示します。値が小さいほど割安と評価されます。