更新日

近年、M&Aは増加傾向にあり、ベンチャー企業においても同様の状況が生じています。ここでいうベンチャー企業とは、独自の技術やアイデアなどを用いて新規事業の拡大を目指す、成長過程にある会社のことを指します。

さらなる成長を目指す場合などに、選択肢の一つとして挙げられるのがM&Aです。ベンチャー企業の選択肢としては、M&AだけでなくIPOも含まれます。

そこで本記事では、ベンチャー企業にとってM&Aを行う意味のほか、近年の動向やIPOとの違いなどについて解説します。ベンチャー企業が関連するM&A事例についても紹介しますので、最後までご参照ください。

このページのポイント

~ベンチャー企業にとってのM&A~

ベンチャー企業にとってM&Aは、IPOと並ぶ代表的な投資の回収手法である。この回収手法はEXIT(イグジット)と呼ばれ、企業の成長と資本の強化を目的として売却をするケースと、創業者利益を獲得する目的から売却をするケースがある。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aの手法

- #ベンチャー企業にとってのM&A

~その他 M&Aについて~

目次

1. ベンチャー企業にとってのM&A

ベンチャー企業においてM&Aは、成長のための資本や、創業者利益を得るための一つの選択肢にすぎません。ベンチャー企業といえばIPO(新規公開株式)などの方法もありますが、ここでは、ベンチャー企業におけるM&Aの意味について解説します。

1-1. 事業を売却して創業者利益の獲得を目指すEXIT戦略

ベンチャー企業にとってM&Aは、IPOと並ぶ代表的な投資の回収手法です。

この回収手法は、EXIT(イグジット)とも呼ばれます。ベンチャー企業の創業者がどのEXITを選択するかは、「今後どのようなことを行いたいか」「何のために売却するのか」などの目的に紐づきます。

ベンチャー企業の成長過程においては資本が必要となり、その観点から売却を選択することが一般的です。一方で、創業者が次の事業を立ち上げるため、もしくは今後の人生のために、創業者利益を獲得する目的から売却を選択することもあります。

売却する側から見た場合、こうしたことがM&Aを選択する理由に該当します。

1-2. ベンチャー企業を買収する目的

売り手側の売却理由は上述のとおりですが、一方の買い手側は、どのような観点でベンチャー企業を買収するのでしょうか。買い手側がベンチャー企業を買収する目的について、解説します。

経営資源を補完する

ベンチャー企業は独自の技術やアイデアを持っており、それらをもとに新規事業を立ち上げ、拡大を目指していきます。さらなる拡大を考える場面においては資金や人材が必要となりますが、ベンチャー企業にとって、そうした資本を投入できないケースは少なくありません。

その際、買い手側はM&Aを選択して、ベンチャー企業を買収することがあります。資金を投入する代わりに、優秀な人材や技術・ノウハウを確保でき、製品やサービスの開発などにつなげられます。また、自社の技術を合わせることにより、ベンチャー企業が開発していた技術を急速に発展させることも可能です。

買い手側は、技術・人材などの経営資源を補完することで、企業の成長につなげます。

事業拡大を目指す

買収する側にとっても事業の拡大は大きな課題です。事業拡大では、「既存事業の拡大」と「新規市場への参入」という2つの観点があり、それぞれ以下のような効果が見込めます。

【既存事業の拡大】

- 既存事業と同じ分野のベンチャー企業を買収することで、自社の販売網を活用してさらなる成長を見込める

- ベンチャー企業の販売網を活用し、新たな顧客基盤を構築できる

【新規市場への参入】

- 低いリスクで新規事業をスタートできる

- 既存事業が経営困難になった場合にリスク分散が図れ、経営の安定化につながる

2. M&Aを採用するベンチャー企業の動向

日本のベンチャー企業といえばIPOが主流でしたが、昨今は流れが変わってきており、M&Aも選択されるようになってきました。

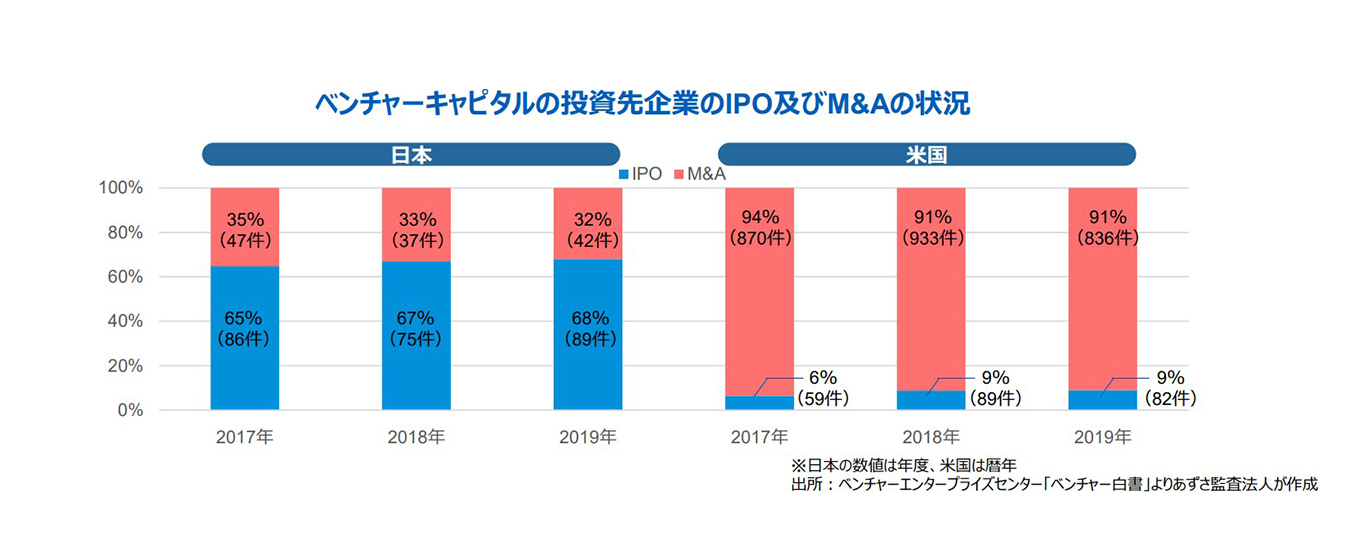

ただし、まだまだアメリカと比較すると少ない状況です。経済産業省の「大企業×スタートアップのM&Aに関する調査報告書」より「ベンチャーキャピタルの投資先企業のIPO及びM&Aの状況」を見ると、アメリカは9割以上がM&Aであるのに対し、日本では3割程度に留まっています。

出典:経済産業省 大企業×スタートアップのM&Aに関する調査報告書(バリュエーションに対する考え方及びIRのあり方について)

また金額の規模も、アメリカと比較するとまだまだ低いのが現状です。2019年のデータで見ると、アメリカが80.0億円であるのに対し日本は4.7億円であり、金額差は20倍近くにも上ります。

M&A時の買収価格

| 2017年 | 2018年 | 2019年 | |

|---|---|---|---|

| 米国 | 59.8億円 | 76.9億円 | 80.0億円 |

| 日本 | 5.2億円 | 2.7億円 | 4.7億円 |

| 期中平均レート算定 (1ドルあたり) |

111.9円 | 110.3円 | 109.0円 |

出典:経済産業省 大企業×スタートアップのM&Aに関する調査報告書(バリュエーションに対する考え方及びIRのあり方について)

3. ベンチャー企業におけるM&AとIPOの比較

ベンチャー企業においてIPOとM&Aが選択肢としてあることは、ここまで解説してきたとおりです。それぞれのメリットやデメリットについて解説していきます。

3-1. M&Aのメリット・デメリット

M&Aにおけるメリットとデメリットは、以下のとおりです。

| M&Aのメリット | M&Aのデメリット |

|---|---|

|

・株式を現金化しやすい ・IPOよりも準備が少なく、譲渡先が見つかれば短期間で進められる ・短期間で事業成長しやすい |

・経営権がなくなってしまう ・譲渡先を見つけることが難しい |

M&Aは基本的に相対取引であるため、お互いの合意があれば短期間でも成立します。そのため、売却したいと思った時に相手先を見つけることができれば、株式の現金化はスムーズです。

またM&Aは、相手が見つかればIPOよりも短期間で実行ができます。さらに、資金や人材を投入してもらうことで、短期間での事業成長も望めるでしょう。

一方、売却により経営権がなくなる点はデメリットです。また、譲渡先が見つかれば短期間で実行できますが、実際にすぐ見つけるのは難しいのが現状です。

3-2. IPOのメリット・デメリット

一方、IPOにおけるメリットとデメリットは以下のとおりです。

| IPOのメリット | IPOのデメリット |

|---|---|

|

・資金調達が実行しやすい ・社会的な信用力やブランド力の向上 |

・審査が手間で、時間やコストもかかる ・現金化しづらい |

上場によって信用力が高まり、金融市場から直接資金を調達できます。また、社会的な信用力やブランド力などが向上する点もメリットです。その結果、人材の確保や従業員のモチベーションアップにもつながります。

一方、審査が手間で時間もかかり、コストもかかる点はデメリットです。また、上場したからといって経営者が株式を手放すと、市場にマイナスのイメージを与えるため、売却が難しく現金化しづらい傾向にあります。

4. ベンチャー企業におけるM&Aの流れ

ベンチャー企業においても、基本的なM&Aと流れは同じです。

- 相談・問い合わせ

- 秘密保持契約・アドバイザリー契約締結

- 各種資料の提出

- 企業価値評価の実施と企業概要書の作成

- 譲受企業とのトップ面談

- 基本合意

- 買い手企業によるデューデリジェンス

- 最終合意クロージング

M&Aには専門的な知識や経験が必要となるため、専門家に相談しましょう。専門家が決まったら秘密保持契約やアドバイザリー契約を締結、各種資料を提出し、アドバイザーが企業概要書などを作成して相手先を検討します。

相手先が決まったら面談を行い、基本合意に向けて交渉がスタート。基本合意が締結されたらデューデリジェンスを実施し、クロージングに向かうという流れです。

5. ベンチャー企業がM&Aを成功させるためのポイント

ベンチャー企業がM&Aを成功させるためには、事前に押さえておくべきポイントや注意点があります。

5-1. 売却タイミングを慎重に考慮する

まず押さえておきたいのが売却タイミングです。タイミングを誤ると、M&Aがスムーズに進行できず、場合によっては想定より売却金額が低くなる可能性もあります。

売却タイミングを考える際には、会社の成長と業界内のトレンドを考慮しましょう。特にベンチャー企業の場合、自社の成長過程を把握し、ベストなタイミングを見極めることが重要です。

会社の状況や外部環境を踏まえ、最適な時期に売却することが、M&Aの成功に結びつきます。

5-2. PMIの準備を怠らない

M&Aを成功させるには、譲渡後のPMIが成功するかどうかもポイントです。PMIとは、日本語の直訳で「合併後の統合」を意味し、M&A成立後に行われる統合プロセスのことを指します。

PMIが成功しなければ、買い手と売り手のシナジー効果は得られず、当初想定している事業計画も達成できません。また、従業員のモチベーション低下による退職のリスクも高まります。

こうした事態を防ぐためにも、経営・組織体制や業務システム、業績評価基準などをどう統合・再構築するのかを事前に計画し、M&A実施後の業務に備えることが重要です。

5-3. シナジー効果がある譲渡先を選択する

譲渡を進めていく中で、売り手は譲渡先とのシナジー効果がどれだけあるかも考慮しましょう。最適な譲渡先を選定できれば、統合後も事業の成長が大いに期待できます。

また、見込まれるシナジー効果を譲渡先にアピールすることで、譲渡金額にも良い影響を与え、高い金額での売却を実現できる可能性もあります。

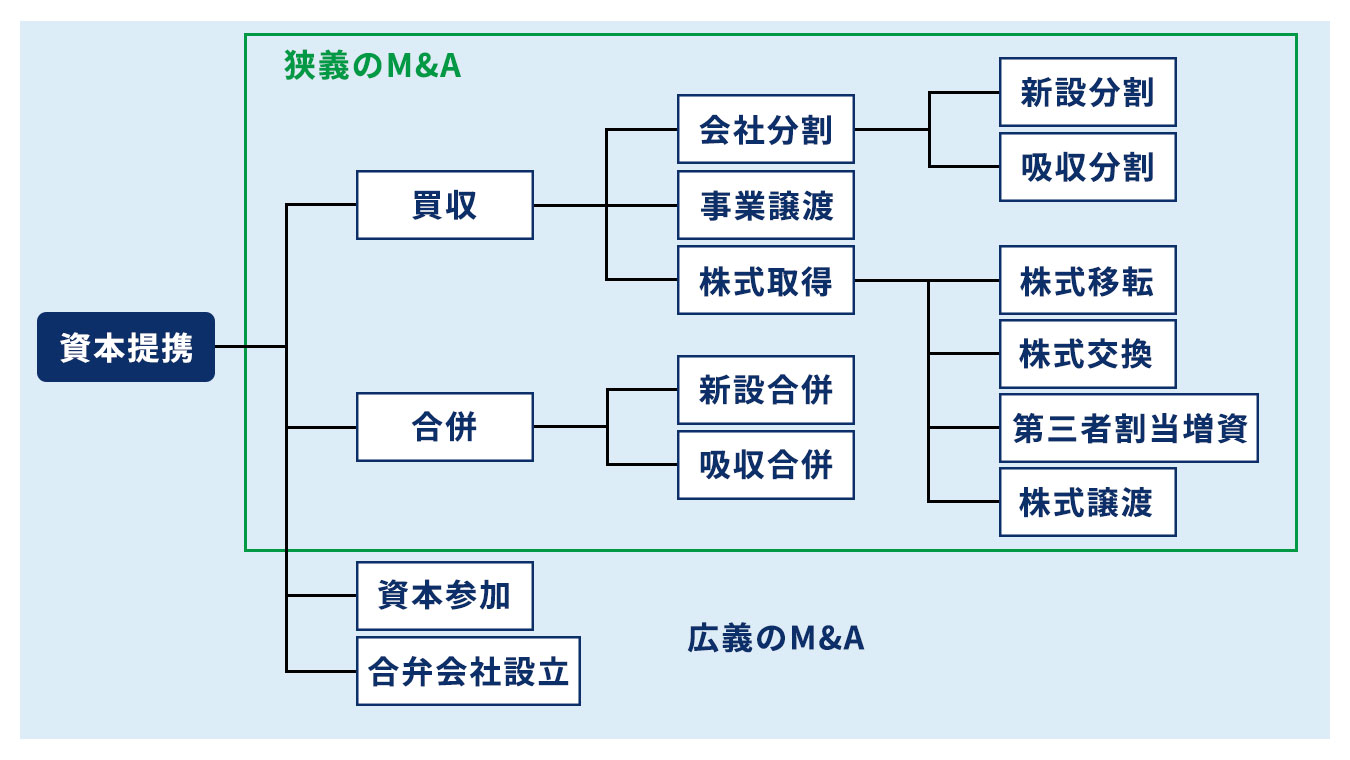

5-4. 適切なスキームを選択する

M&Aには数多くのスキームがあり、売り手企業にとって有利となる場合もあれば、不利になる場合もあります。

譲渡する際は、株式譲渡が選択肢として有望です。その他の選択肢と比較しても手続きが簡易で手間が少ないのが特徴です。

とはいえ、ケースによって最適な選択肢は変わりますので、自社に有利になるよう検討を進めましょう。

5-5. 信頼できる専門家に相談して譲渡先を選定する

M&Aの契約や手続きには専門的な知識が要求されます。上述したスキームの選択や譲渡先の選定も、自社の状況や外部環境の変化を考慮しながら、最適な方法を見出す必要があります。そのため、M&Aの豊富な実績を持った専門家に相談して進めることが重要です。

譲渡を進めるにあたっては、譲渡先を探し出すのは大変な作業であると共に、その成果がM&Aの成否に直結すると言っても過言ではありません。専門家に依頼をすれば、重要なプロセスである譲渡先候補の調査や選定、手続きなどをサポートしてもらえます。

当社でも、経営者様のご要望などをヒアリングしながら、綿密な調査を行い、最適な選択肢を提案いたします。もちろん、手続きの進行もサポートしますので、M&Aをご検討中の企業様はぜひご相談ください。

6. ベンチャー企業のM&A事例

昨今に実施された、ベンチャー企業が関連するM&Aの事例について紹介します。

6-1. 「日立製作所」による「KYOTO ROBOTICS」の子会社化

日立製作所がKYOTO ROBOTICSの株式を取得した事例です。2021年4月、知能ロボットシステム開発のスタートアップ企業である、KYOTO ROBOTICS株式会社の約96%の株式を日立製作所が取得し、子会社化しました。

KYOTO ROBOTICSが保有する高度な知能ロボットシステムの技術・ノウハウを獲得することで、自動化ライン全体に対し、ワンストップかつスピーディーにロボットSIの提供が可能になりました。

KYOTO ROBOTICSにとっても、日立製作所が保有する顧客に対し、技術を提供することでさらなる成長が期待できるなど、双方にとってメリットがあったM&Aの事例です。

6-2. 「シード」による「ユニバーサルビュー」の子会社化

シードがユニバーサルビューの株式を取得した事例です。2021年4月、シードはユニバーサルビューの株主であるINCJ、他12名から株式を取得し、本件の譲渡で議決権の94.2%を得ることで子会社化しました。

ユニバーサルビューは、近視の矯正を目的とする、オルソケラトロジーレンズ「プレスオーコレクト」の製造販売事業者です。シードの販路を使うことで、さらなる事業拡大、販売体制の強化が可能になりました。また、シードにとっても新たに期待される商品を自社で取り扱えるため、成長につながったという事例です。

6-3. 「ワールド」による「ラクサス・テクノロジーズ」の子会社化

2019年10月に、ワールドがラクサス・テクノロジーの株式62.5%を取得して、子会社化した事例です。

ラクサス・テクノロジーズは、月々の定額料金で高級ブランドバッグを借り放題できる、サブスクリプション型サービスを提供する企業です。同社は、ワールドの顧客基盤を活用することで幅広い販路の拡大、また資金を含めたリソースを統合することで、さらなる成長を見込めるようになりました。

またワールドにとっても、新たな商品群を手に入れることで新規顧客層の獲得につながりました。

6-4. 「凸版印刷」による「ブルックマンテクノロジ」の子会社化

2021年3月、凸版印刷がCMOSイメージセンサの開発・販売を行う、ブルックマンテクノロジの株式89.1%を取得し、子会社化した事例です。

ブルックマンテクノロジが保有する独自のToFセンサ設計技術、高速撮像性/長距離測定性/外乱耐性を活用した、実用性の高いToFセンサの開発、そして、3Dイメージセンシング市場への本格参入を目指して子会社化を実施しました。ブルックマンテクノロジにとっても、凸版印刷という大企業の開発力を活用でき、さらなる成長につながりました。

6-5. 「大阪ガス」による「パレットクラウド」の子会社化

大阪ガスがパレットクラウドの株式を取得した事例です。2020年10月、賃貸管理会社向けの入居者管理システムを提供する、パレットクラウドの株式を取得することで、大阪ガスグループへと加入させました。

パレットクラウドは不動産業界に特化した管理システムを保有しており、大阪ガスが有する経営資源、事業ノウハウを活用することで、新たな顧客層などの獲得が可能となりました。大阪ガスにとっても、新たなサービスの獲得による進化につながりました。

7. まとめ

ベンチャーにとってのM&Aについて解説しました。ベンチャー企業にとって、M&Aは選択肢の一つとなりうるもので、うまく活用すれば企業の大きな成長につながります。

M&Aは知識として難しく、専門知識が必要なため、信頼できる専門家に委託して進めるほうがスムーズです。

M&Aを検討しているベンチャー企業の経営者様は、M&Aキャピタルパートナーズへぜひご相談ください。豊富な実績を持ったアドバイザーが、M&Aを活用して企業をさらに成長させたいと考える企業様をサポートします。ご納得いただけるまで寄り添い、最適な提案をいたします。