更新日

M&Aは、企業の継続や成長を目的として行うものですが、成功によって事業を成長させられる企業だけでなく、失敗してしまい損失を被る企業もあります。そのため、M&Aを成功させるには、失敗する要因を知り対策をとることが重要です。

そこで、本記事では「国内におけるM&Aの失敗事例」や「M&Aの失敗の要因と対策」について、詳しく解説します。

M&Aで失敗が起きた場合の影響や、M&Aの失敗確率についても知ることができますので、ぜひ参考にしてください。

このページのポイント

~M&Aにおける失敗とは?~

M&A実行後、想定通りのシナジー効果、もしくは買収に使用した投資額を回収できるほどのシナジー効果を生み出すことができない場合、投資対効果に見合わなくなくなるため、そのM&Aは失敗したと定義ができる。当初の見込みよりも将来のキャッシュフローの獲得が難しい場合、のれんの減損損失を計上することになる。また、デューデリジェンスが不十分であることが主な要因となり、M&A後に買収先企業に不祥事が発覚した場合も、そのM&Aは失敗だったといえる。過去の失敗事例を参考に、デューデリジェンスや戦略設計の徹底が推奨される。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #M&Aにおける失敗とは?

~その他 M&Aについて~

目次

1. M&Aにおける失敗の定義とは

M&Aにおける失敗の定義は、以下のとおりです。

- 想定通りのシナジー効果を生み出すことができない

- のれんの減損損失を計上する

- 買収後に不祥事が発覚する

失敗の定義を知ることで、M&Aを成功させるための対策をとりやすくなるため、詳細をご覧ください。

1-1. 想定通りのシナジー効果を生み出すことができない

M&Aにおけるシナジー効果とは、それぞれの企業が単独で達成するより、さらに優れた成果を出すことを意味します。M&Aの計画当初は、シナジー効果の創出を想定することが一般的です。

しかし、経営環境の変化にともない、想定通りにシナジー効果を生み出せないこともあります。買収に使用した投資額を回収できなければ、投資対効果に見合わないとされ「M&Aの失敗」となるのです。

後述しますが、以下の企業では想定通りのシナジー効果を生み出せず、M&Aで失敗が起きたとされています。

- キリンホールディングスのスキンカリオール買収事例

- 丸紅のガビロン社買収事例

- パナソニックの三洋電機買収事例

- 資生堂のベアエッセンシャル買収事例

- 日本郵政のトール・ホールディングス買収事例

1-2. のれんの減損損失を計上する

M&Aにおける失敗の定義は、のれんの減損損失を計上することです。

M&Aで想定通りのシナジー効果を生み出せず、当初の見込みよりも将来のキャッシュフローの獲得が難しい場合、のれんの減損損失を計上することになります。

のれんの減損損失の計上は、M&Aの買収対価が高すぎた「高値づかみ」であったことを意味します。決算数値に大きな影響を与える要因となり、株価の下落につながるため「M&Aの失敗」とされるのです。

1-3. 買収後に不祥事が発覚する

買収先企業に不祥事が発覚した場合、M&Aの失敗となります。グループのイメージが悪化するだけでなく、グループの業績にも大きな打撃を与えることになるからです。

また、デューデリジェンスが不十分であることが主な要因となり、買収先企業に不祥事が発覚することもあります。そのため、不祥事が起こる要因が無いか、買収先となる企業の評価をさまざまな観点から行うことが大切です。

買収後に不祥事が発覚して、M&Aが失敗となった事例は以下のとおりです。

- DeNAのiemo、ペロリ買収事例

- LIXILのグローエ買収事例

- 東芝のウエスティングハウス買収事例

- 第一三共のランバクシー買収事例

2. M&Aで失敗が起きた場合の影響

中小企業庁のガイドラインによると、M&Aで失敗が起きた場合、譲渡側と譲受側は以下のような影響を受ける可能性があります。

【譲渡側が受ける影響】

- 人員整理やイグジット(会社売却)が検討される

- M&Aに関する噂で従業員が不安を募らせ、離職者が出る

- 譲渡側経営者が、M&A実施後に抵抗勢力となってしまう

【譲受側が受ける影響】

- 業務が停滞する

- 重要な技術やノウハウを喪失する

- 取引先から取引を停止される

- 譲渡側従業員の協力を得られない

M&Aで失敗が生じた場合の影響について、それぞれ詳しく解説します。

2-1. 譲渡側

M&Aによる想定以上のシナジーが発揮できず、譲受側にとって負債となった場合、人員整理やイグジット(会社売却)が検討されることがあります。

また、譲渡側の従業員へM&Aについて説明を行う前に噂が広まってしまうと、離職者が出やすくなります。会社の将来性や従業員自身の処遇、業務などについて不安を募らせるからです。

譲渡側の離職者を増やさないために、M&Aの目的や経緯、譲受側の情報などを「すべての譲渡側従業員に対して」伝えるようにしましょう。重要なのは「延滞無く、同時に、等しく、正確に」伝えることです。

M&A実施後、引継ぎのために譲渡側経営者が在籍するケースがありますが、事前に在籍期間を決めていないと、譲渡側経営者の影響力によりM&Aで目的としていた改革の抵抗勢力となることがあるため、注意が必要です。

M&A成立前に、譲受側と協力関係を築くことを前提として、譲渡側経営者の役割や報酬、在籍期間などを書面に明記しておくことで争いを抑制できます。

2-2. 譲受側

生産や営業などに関する意思決定について、これまで譲渡側経営者の承認が必要だった場合、M&Aにより失敗が起きる可能性があります。譲渡側経営者の退任後、現場での判断ができないと業務が停滞するからです。

M&A実施後、業務の停滞を防ぐために、譲渡側の業務運営について広範・詳細に把握しましょう。M&A前のデューデリジェンスでは下記のように、業務に関することがブラックボックス化しているケースがあるため、譲渡側の業務運営について検知できないことがあります。

- 業務に関する帳票や規定が存在しない

- 業務に関する重要なことを、特定の担当者や経営者しか把握していない

日常的に「従業員はどのような業務を行っていたのか」「どういった取引先なのか」などを把握していないと、譲渡側の従業員の退職にともない、重要な技術やノウハウを喪失しやすいです。

防止策として、経営者や従業員へのヒアリングにより、現状を把握する方法があります。ただし、なかには記憶が曖昧だったり、不利な取引の発覚を恐れ意図的に引継ぎ内容について伝えなかったりすることがあるため、注意が必要です。円満な引継ぎができるように、専門家への依頼を検討すると良いでしょう。

また、譲渡側経営者だからこそ取引が可能だった会社から、M&A実施後に取引を停止されることがあります。そのため、譲渡側経営者から取引先について、正確に引き継ぐことが重要です。

特に、主要取引先を引き継ぐ場合、取引経緯や取引条件などを十分に把握するため、主要取引先と関係性がある譲渡側の従業員から協力を得るようにしましょう。

3. 日本国内におけるM&A失敗事例16選

日本国内における、M&Aの失敗事例16選を紹介します。下記について詳しく知ることができますので、M&Aを検討される際にご参照ください。

- 丸紅や資生堂など、大企業における失敗事例12選

- 人間関係や情報漏洩などのトラブルを要因とする、中小企業の失敗事例4選

まずは、大企業における失敗事例を詳しく説明します。

3-1. 大企業における失敗事例12選

以下の大企業が「M&Aで失敗した」事例について、それぞれ解説します。

- 東芝のウエスティングハウス買収

- 日本郵政のトール・ホールディングス買収

- キリンホールディングスのスキンカリオール買収

- LIXILのグローエ買収

- パナソニックの三洋電機買収

- 第一三共のランバクシー買収

- DeNAのiemo、ペロリ買収

- 丸紅のガビロン買収

- HOYAのペンタックス買収

- 資生堂のベアエッセンシャル買収

- NTTコミュニケーションズのベリオ買収

- グリーのポケラボ買収

M&Aの失敗を避けるには、事前に対策をとったり準備したりすることが重要です。大企業で実際に起きた失敗事例を確認して、M&Aを成功させるための参考にしてください。

東芝のウエスティングハウス買収

株式会社東芝は2006年、将来のエネルギー不足に備えるため、約6,600億円でアメリカのウェスティングハウスを買収しました。ウェスティングハウスは、原子力発電設備や燃料関連事業を展開している企業です。

買収によって東芝のグループ企業にすることで、原子力事業の強化を図ろうとしたのです。しかし、2011年に起きた東日本大震災に伴う福島第一原子力発電所の事故が契機となり、原子力発電所の安全性が世界的に問われ、疑問視されるようになりました。

東芝はウェスティングハウスとのPMI(経営統合プロセス)に失敗。さらには不正会計なども発覚し、合計約7,000億円もの巨額の損失を計上することになります。それが一つの大きな要因となり、東芝グループはその後、上場廃止となりました。

日本郵政のトール・ホールディングス買収

2015年に日本郵政株式会社は、トール・ホールディングスというオーストラリアの国際輸送物流会社を約6,200億円で買収しました。

しかし、買収からわずか2年後の2017年に、約4,000億円の減損損失を計上しました。日本郵政は、トール・ホールディングスの買収により国際物流市場への参入を試みましたが、M&Aを行っても業績が振るわなかったのです。

キリンホールディングスのスキンカリオール買収

キリンホールディングス株式会社は2011年、清涼飲料水事業やビール事業を展開するブラジルのスキンカリオールを約3,000億円で買収しましたが、M&Aに失敗してしまいました。

スキンカリオールの買収を機に、人口増加や経済発展を背景とする有望なブラジル市場への展開を試みましたが、ブラジル経済の失速が要因となりました。これにより、キリンホールディングスは2015年に、約1,100億円の減損損失を計上しています。

LIXILのグローエ買収

株式会社LIXILは2014年、ドイツの水回り製品大手のグローエを約4,000億円で買収しました。しかし2015年、中国にあるグローエ傘下のジョウユウで不正が発覚したことにより、減損損失等で約600億円の損失を被りました。

その後、2016年にLIXILは再発防止策として、海外のすべての子会社に関して専門部署を設置し、9つの定量的な基準で監視することにしています。

パナソニックの三洋電機買収

パナソニックホールディングス株式会社は2009年、三洋電機を約400億円で買収しましたが、2012年に約2,500億円の減損損失を計上し、当時の過去最大の赤字となりました。

家電事業における両社の技術のシナジーを想定していましたが、海外企業との競争や円高により、三洋電機のリチウムイオン電池の収益が悪化したことが要因となり、M&Aに失敗してしまったのです。

第一三共のランバクシー買収

2008年に第一三共株式会社は、インドの後発医薬品大手メーカーであるランバクシーを約4,900億円で買収しましたが、わずか1年後の2009年に約2,100億円の赤字を計上しました。

M&A失敗の要因となったのは、ランバクシーの品質問題です。買収合意がなされた直後に、ランバクシーの主力となる2つの工場で品質問題が露見したため、アメリカの食品医薬品局より、アメリカへの製品輸出禁止措置を受けました。

第一三共は生産管理と品質問題に対処するため、ランバクシーに経営陣を送り込みましたが、現場レベルに行き届くまでの指導がなされず、改善策の徹底が遅れたのです。

DeNAのiemo、ペロリ買収

DeNA(株式会社ディー・エヌ・エー)は、インテリア系の情報サイトを運営するiemoと、女性向けファッションやメイクの情報サイト「MERY」を運営するペロリを2014年に買収しました。買収額は合わせて約50億円です。2015年には、10媒体のジャンル特化型キュレーションメディアの提供を開始しています。

しかし2016年、月間利用者数が約2,000万人に達していた、ヘルスケア・医療関連の「WELQ」をはじめとするキュレーションサイトで問題があり炎上しました。具体的には、根拠不明瞭であったり、外部の記事を無断で利用・リライトしていたりする記事が数多くあったことが発覚。これにより、2017年に約39億円の減損損失を被り、M&Aが失敗しています。

丸紅のガビロン買収

2013年に丸紅株式会社は、米穀物の集荷や販売の大手となるガビロン(本社:アメリカ)を約2,700億円で買収しました。丸紅は当初、ガビロンを農業事業の中核として評価していたのですが、アメリカと中国との貿易摩擦や穀物価格に左右されたことが影響し、経営が悪化してしまいます。

そのため、2015年に約500億円の減損損失を計上して、2020年には過去最大の赤字となりました。2022年にはガビロンの一部事業を丸紅に移管したのち、オランダのバイテラに売却しています。

世界的な食料需要を考慮し、ガビロンの肥料事業やアメリカ北部の穀物保管設備などは丸紅の子会社に残しており、日本やアジアへ穀物提供を継続中です。

HOYAのペンタックス買収

2006年、HOYA株式会社とペンタックスは経営統合に基本合意していました。しかし、ペンタックス側で統合反対の動きがあり、合併が白紙化。その後、筆頭株主から企業価値向上策を求められたため、単独成長による経営計画を示しましたが、理解を得ることができませんでした。

このような経緯により、2007年にHOYAは、デジタルカメラ部門となるペンタックスに対して株式公開買付を実施します。その後、吸収合併を行いましたが、業績は伸び悩み、2009年に減損損失を計上。2011年にはリコーにデジカメ事業を売却することとなりました。

資生堂のベアエッセンシャル買収

株式会社資生堂は2010年、アメリカのベアエッセンシャルを約1,800億円で買収しました。M&Aを行うことで自然派化粧品の展開を試みましたが、競合の台頭により、思うように売上を伸ばせませんでした。

その結果、2013年・2017年に、のれん代とほぼ同額となる合計約900億円の減損損失を計上しM&Aに失敗しています。

NTTコミュニケーションズのベリオ買収

NTTコミュニケーションズ(エヌ・ティ・ティ・コミュニケーションズ株式会社)は、アメリカ市場に参入するため、2000年に約6,000億円でアメリカのITソリューションプロバイダーであるベリオを買収しました。

買収を機に世界市場へ参入するはずでしたが、M&Aに失敗しています。買収後にベリオの業績悪化に伴い株価が低迷してしまい、約5,000億円もの減損損失を計上することになったからです。

グリーのポケラボ買収

2012年にグリー株式会社は、ゲーム開発を担当しているポケラボを約138億円で買収しましたが、買収後はヒット作が出ず、2015年に約93億円の減損損失を計上しました。

ポケラボは設立からわずか5年の新しい会社で、2011年の売上高は約5億円でした。バリュエーションで企業価値が過大評価された結果、M&Aに失敗したと考えられます。

3-2. 中小企業における失敗事例4選

中小企業では、以下のような要因により、M&Aが失敗することがあります。

- 実行タイミングが遅れる

- 人間関係のトラブル

- 情報漏洩等のトラブルが発覚する

- 従業員の反発

下記に詳細を解説しますので、各事例を参考にして、M&Aの成功のために役立ててください。

実行タイミングが遅れることによる失敗事例

中小企業では、後継者不足を理由としてM&Aを検討していたものの、日々の業務に追われ実行のタイミングが遅れたことで不成立になるケースがあります。

特に、業績が良くない中小企業の場合、実行のタイミングが遅れるにつれて資金繰りが悪化する懸念が出てきます。また、早期にM&Aを実施することによって、立ち直りが必要なケースがあるため注意が必要です。M&Aを行う適切なタイミングを見極めるため、早めに専門家へ相談すると良いでしょう。

人間関係のトラブルに起因する失敗事例

M&Aを実行するためには、買い手側と売り手側の双方の合意が必要となるため、人間関係のトラブルに起因する失敗に気をつけてください。

中小企業では同族経営が多いため、家族内で意見が統一されず、衝突することで失敗するケースもあります。また、買い手側が短期的な利益だけを追求してしまうと、売り手側の意図と合わない経営となり、M&Aが失敗する要因となるため注意が必要です。

コミュニケーションが不足するとトラブルに発展しやすくなります。相手の気持ちを汲んだうえで、双方の利益を求めることが難しいのであれば、円満なやりとりに向けて専門家に入ってもらうことも検討しましょう。

情報漏洩等のトラブルが発覚することによる失敗事例

M&Aを進める過程で、情報漏洩によって失敗に終わってしまうケースがあります。

例えば、経営者が情報漏洩しないように努めたとしても、従業員が情報の取扱いに関する重要性を理解していないと、M&Aの相手先となる企業との間で信頼関係が崩れてしまいます。

従業員への説明を丁寧に行い、情報漏洩を防止することで、交渉の打ち切りなどのトラブルに発展する事態を抑制できます。M&Aを行う際のデューデリジェンスが不十分なことに起因し、買収後にトラブルが発覚する場合もあるため、十分に気をつけましょう。

従業員の反発による失敗事例

M&Aにより経営陣が交代することで、会社風土が大きく変わる可能性があります。これまで勤めていた環境と大きく異なると、従業員からの不信感が生まれやすいです。

譲渡側と譲受側の社員がそれぞれ、異なる会社の風土に対しストレスを抱え込み過ぎると、M&A後の事業運営がスムーズに進まない傾向にあります。それにより、優秀な社員が退職してしまうリスクもあるため、双方が働きやすい環境となるよう、対策をとることが大切です。

4. M&Aの失敗確率

M&Aの失敗確率は定義によって異なりますが、成功確率が20〜30%とされるため、70〜80%は失敗するとも言われています。

M&Aは単純に、ディールが成立することを「M&Aが成功した」ととらえないからです。ディールとは、M&Aが成立するまでの、以下のような一連の過程を指します。

- 準備段階

- 戦略の策定や選定

- M&Aの成約

そのため、ディールの成立ではなく、M&A実行後に想定通りの効果が得られたことを「M&Aの成功」ととらえるのです。

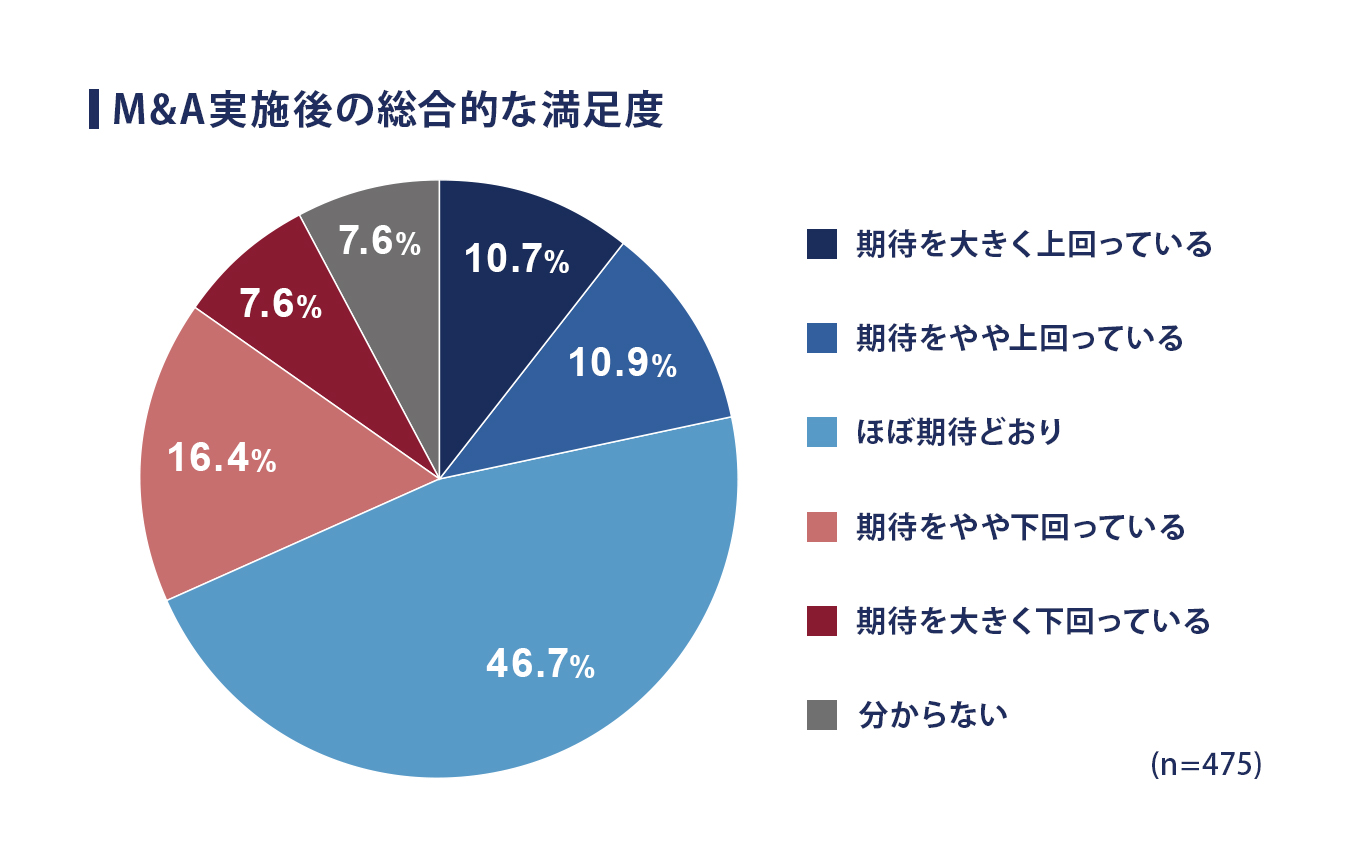

中小企業庁の中小PMIガイドライン(令和4年3月)によると、M&A実施後の総合的な満足度として、24%の企業が「期待を下回っている」と回答しています。

M&Aの満足度が「期待を下回った」と回答した理由と割合は、以下のとおりです。

- M&Aによる相乗効果が出なかった(44.7%)

- 相手先の経営・組織体制が脆弱だった(36.8%)

- 相手先の従業員への不満(28.9%)

- 買収価格が高すぎた(23.7%)

- 企業文化や組織風土の融合が難しい(22.8%)

- 経営・事業戦略の統合が難しい(7.9%)

- その他(5.3%)

(複数回答)

次章で説明するように、「M&Aの失敗」となる多くのケースでは、デューデリジェンス不足や戦略の甘さが起因しています。

5. M&Aの失敗の要因と対策

M&Aが失敗する主な要因は、以下のとおりです。

- デューデリジェンス不足

- M&A戦略の甘さ

- M&Aの実行が目的となってしまう

- PMIが不十分で事業運営に支障をきたす

- M&Aに対する経験不足

M&Aが失敗する要因がわかると、失敗を抑制するための対策を立てやすくなりますので、ぜひ参考にしてください。

5-1. デューデリジェンス不足

M&Aが失敗する代表的な要因は、デューデリジェンス不足です。買収先となる企業の評価をさまざまな観点から行うことを、デューデリジェンスといいます。

M&Aにおけるデューデリジェンスで、調査・評価の対象となるのは、主に次の項目です。

- 経営

- 財務

- 法務

- 人材

このような多方面にわたる調査を行い、売り手側である譲渡企業のリスクや、相乗効果の有無・程度などを検証します。

なお、M&Aによる相乗効果によって、以下のようなことが期待できます。

- 技術開発の発展

- 生産能力の拡大

- 販路の拡大

- ブランド力の向上

デューデリジェンスの際、買収先となる企業との相乗効果を期待し過ぎて過大評価を行い、M&Aが失敗する要因となることがあるため、気をつけましょう。

なかには買収先となる企業からの情報開示が不十分であることから、デューデリジェンスが不足するケースがあります。M&Aの失敗を抑制するには、先方から十分な情報を引き出し、現実的な事業計画を検証することが重要です。

5-2. M&A戦略の甘さ

M&Aの戦略が甘いと、失敗する可能性が高まります。通常、M&Aを実行するときは、以下のような戦略を立案します。

- どのようなシナジー(相乗効果)が生まれるのか

- 自社グループにとって、どのような有益性があるのか

それでも、買収に対する過度な期待や、楽観的な将来計画によってM&Aが失敗に終わるケースがあります。M&Aの失敗を防ぐためには、多様なシナリオ分析を行ったうえで、M&A実行後の姿をより明確にイメージしておくことが重要です。

5-3. M&Aの実行が目的となってしまう

前述した「M&A戦略の甘さ」に大きく関連しますが、M&Aの実行自体が目的となってしまうと、失敗に終わることが多い傾向にあります。

M&Aを行う本来の目的は、事業の発展や相乗効果を得ることです。しかし、次のようなことが続くと、M&Aの実行自体が目的となってしまう可能性があります。

- M&Aの交渉の失敗が続いている

- M&Aの相手が見つからない

このようなことが原因となり、M&Aの実行自体が目的になってしまうと、多少の高値づかみとなっても「取引を終わらせたい」という心理が働きやすくなります。

そのため、M&Aの失敗を防ぐには、適切なデューデリジェンスに基づき、戦略性をもって実行するという軸を持つことが重要です。

5-4. PMIが不十分で事業運営に支障をきたす

PMIが不十分だと事業運営に支障をきたすため、M&Aが失敗する要因となります。

PMIは、Post Merger Integrationの略です。M&Aの実施に伴い、人事や経理の業務ルール、経営方針などを「異なる企業間で統合していくプロセス」のことをPMIといいます。

なお、PMIの取り組みは、以下の3つの領域に分類されます。

- 業務統合

- 経営統合

- 信頼関係構築

M&Aの目的を実現させるには、PMIによって双方の社員の「業務に関する見解や行動」に、ずれが生じないようにすることが大切です。

PMIは、M&Aの成立後に行うものと誤解されがちですが、成立前から準備をする必要があります。株式譲渡によるM&Aの場合、譲渡側と譲受側の両方が残るからです。

双方が一体となって成長するには、M&Aが成立する前から、以下のような取り組みを行うことが肝要です。

- M&Aの目的を明確化させる

- 譲受側の現状を把握する

PMIが不十分であった場合、業務が非効率となるだけでなく、従業員からの不満により想定していたシナジー(相乗効果)が生み出せない可能性があります。そのため、M&Aを実行して終わりとするのではなく、M&Aの成立後もPMIを適切に行うことが重要です。

5-5. M&Aに対する経験不足

M&Aの失敗要因となるのは、M&Aに対する経験不足です。M&Aには専門性が伴うため、経験を有するメンバーと共に進めたほうが、失敗を回避しやすいです。

例えば、M&Aの実施には、以下のような高度な専門知識が必要となります。

- 相手先企業の選定項目において、漏れている観点はないか

- デューデリジェンスが十分であるか

- 円滑に契約手続きを進められるか

したがって、外部の専門家をうまく利用しながら進めることが、M&Aが成功するカギとなるでしょう。

6. まとめ

ここまで、「日本国内におけるM&Aの失敗事例」や「M&Aに失敗する要因と対策」などについて解説しました。M&Aの失敗を防ぐには、M&Aを行う前後で、双方の円満なすり合わせと統合が必要です。

前提条件として、信頼できる企業とマッチングできなければ、M&Aを実現できません。M&Aが成立したとしても、PMI(異なる企業間で統合していくプロセス)がスムーズに進まなければ、目的としていたM&Aの実現が難しくなります。

高度な専門知識を要求されるM&Aでは、信頼して依頼できる専門家への相談が不可欠です。東証プライム上場のM&Aキャピタルパートナーズでは、大企業から中小企業までのM&Aに関する多様な実績と、高度な専門知識を有しています。

経験豊富なスタッフが、お客様の悩みに寄り添いながら、ご納得いただけるM&Aを実現できるように対応しています。相談料は無料ですので、まずはお気軽に電話やWebサイトからご相談ください。